十国税务对比,跨境贸易公司的最佳跳板一目了然(跨境税务解决方案)

随着中国与东盟国家的经济往来将会日趋紧密,了解和掌握东盟十国的税收制度、税收种类、计缴方法,对于企业正确地把握市场脉搏、走向与开拓东盟市场新的领域有着十分重要的现实意义。

今天就给大家介绍东盟十国的税收制度、种类、计缴方法,如果是经营跨境贸易公司的朋友就更值得看一看了。

01 东盟十国税务对比

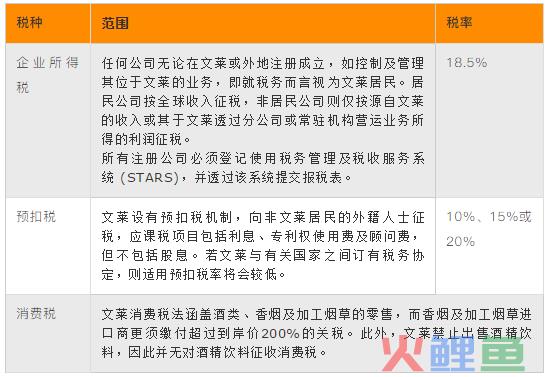

第一个国家:文莱

上表概括了文莱征收的主要税种,其它税种也可能适用,例如印花税和物业税,不过,文莱现在没有就个人收入或资本增值征税跨境税务,另外,文莱与香港订有避免双重课税协定,香港公司可因而受惠。

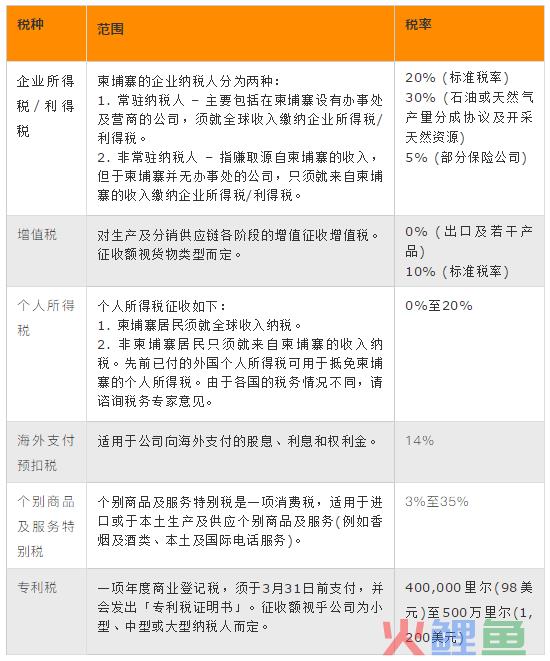

第二个国家:柬埔寨

柬埔寨根据纳税人的年度收入,把他们分成小型、中型及大型纳税人:

小型纳税人 – 年度收入介乎2.5亿里尔(61,000美元)至7亿里尔(171,000美元)

中型纳税人 – 年度收入介乎7亿里尔(约171,000美元)至20亿里尔(490,000美元)

大型纳税人 – 年度收入超过20亿里尔(490,000美元)

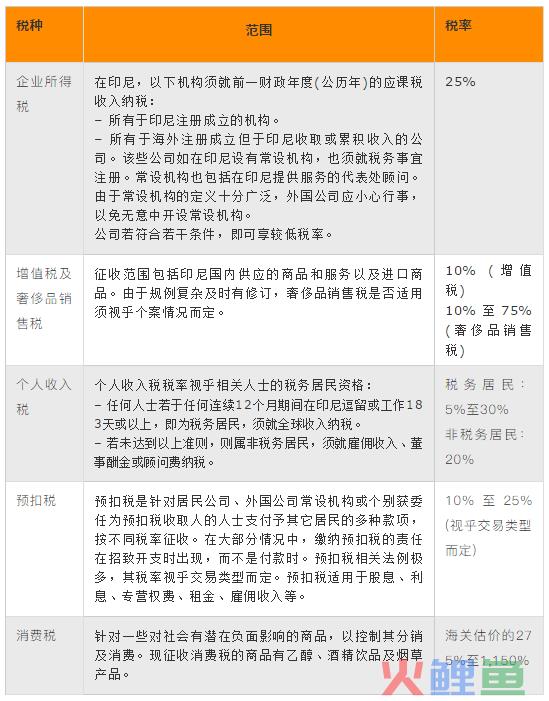

第三个国家:印尼

上表也概括了印尼征收的主要税种。,它税种也可能适用,例如土地及建筑物税和资本增值税。此外,印尼与香港也订有避免双重课税协定(2010年),香港公司可因而受惠。

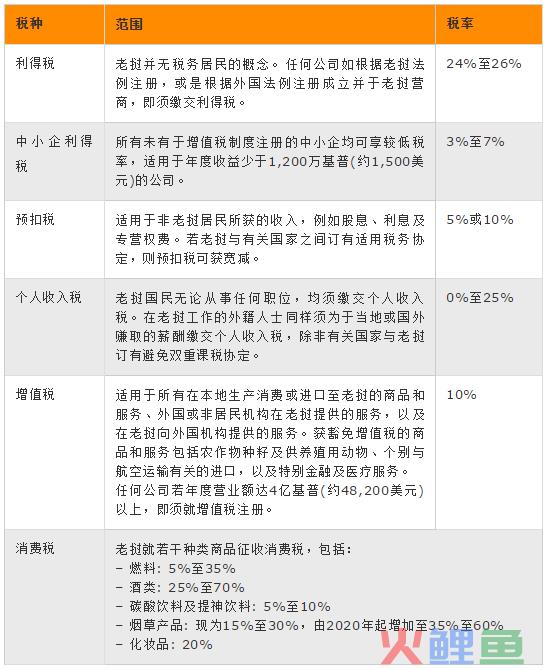

第四个国家:老挝

表上也概括了老挝征收的主要税种,其它税种也可能适用,例如印花税及物业税。不过,老挝与香港之间并无避免双重课税协定。

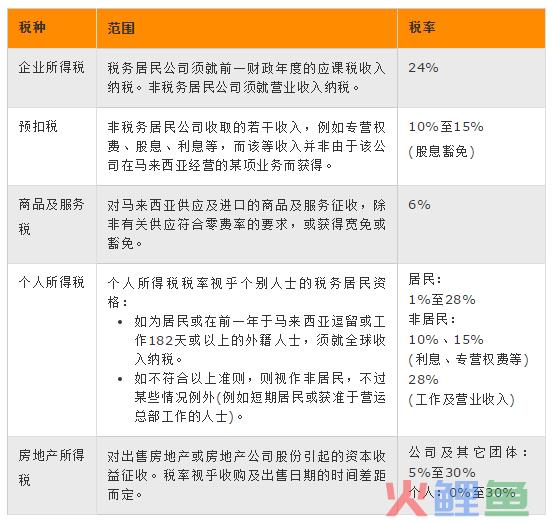

第五个国家:马来西亚

以上是马来西亚征收的主要税种,其它税种亦可能适用,例如印花税。马来西亚也与香港订有避免双重征税协定(2012年),香港公司可因而受惠。

这是要提示的是:马来西亚推出纳闽作为离岸金融中心,岛内注册公司可享受3%的超低税率,并且受惠于马来西亚的 80 多条避免双重征税协议外,因此,纳闽国际商业和金融中心亦为跨境交易及国际商业往来提供亚洲最广阔的商业和投资架构。

第六个国家:缅甸

缅甸与香港之间并无避免双重课税协定,不过两地最近已完成有关订立《促进和保护投资协定》的谈判。

第七个国家:菲律宾

下表概括介绍菲律宾征收的主要税种,此外,可能还有其它税种,包括房地产税、比例税和股票交易税,香港与菲律宾没有签订避免双重征税协定。

第八个国家:越南

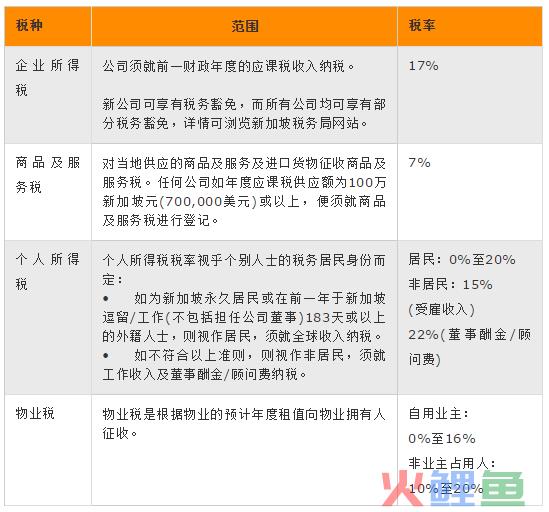

第九个国家:新加坡

下表概括介绍新加坡征收的主要税种。其它税种亦可能适用,包括遗产税及汽车税。新加坡与香港订有避免双重课税协定(2005年),香港公司可因而受惠。

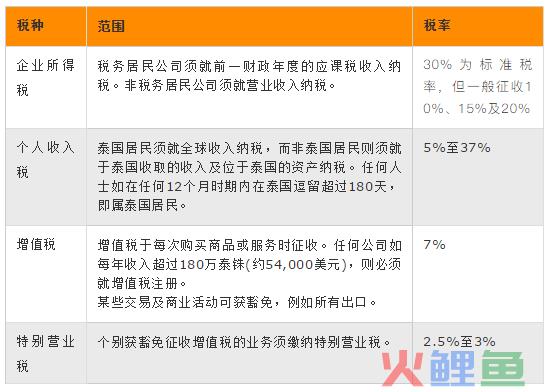

第十个国家:泰国

02 跨境贸易公司最佳跳板是哪个国家?

根据世界银行《2017年营商环境报告》可以看出,新加坡和马来西亚的缴税容易度于190个经济体中分别排第8位和61位,其余的排名都是三位数。

另外,泰国、马来西亚、新加坡、印尼、文莱都与香港签出税收协定跨境税务,而新加坡的企业所得税17%成为东盟十国中最低的国家(马来西亚纳闽的企业利得税为3%,仅限于纳闽岛注册的企业,马来西亚其他地区注册的公司所缴纳的利得税为24%)。

因此,对与跨境贸易企业来说,新加坡和马来西亚的纳闽地区是最佳跳板。