从“小米式”激励看股权激励操作要点

作者 | 陈强 王波 孙克华

股权激励是一种通过经营者获得公司股权形式给予企业经营者一定的经济权利,使他们能够以股东的身份参与企业决策、分享利润、承担风险,从而勤勉尽责地为公司的长期发展服务的一种激励方法。

小米公司从创立至今不到13年的时间,就创造了近3200亿港元的市值,其中一个关键点就是利用股权激励的机制,将员工与公司进行了深度绑定,形成了无法分割的“命运共同体”,而其股权激励体系的设计也值得众多公司借鉴。

小米股权激励历程

小米的股权激励可以分位三个阶段:初创期、发展期和上市后。每个阶段都执行了符合当下发展周期的不同激励模式,切实提高了公司业绩。

初创期:事业合伙人制度

雷军在创立小米之初,就深谙了人才是企业发展的第一驱动力的道理,主张在正确的时间选正确的人做正确的事情。以“事业合伙人制度”为吸铁石,成功为还在创业期的小米引进了7位已经各自的领域内取得了非凡的成就的联合创始人:其中雷军持股仅占39.6%,除雷军外的其他合伙人共持有小米45.4%股权,合伙人共计持股85%。

小米上市前的联合创始人的持股比例及身价

同时为了加大对核心人才的吸引,小米初期预留了15%作为员工股权激励池,并为其提供了多元化的弹性薪资模式:

但不论是合伙人还是员工,所持有的的股权都需要出资购买,更有利于激励员工。

发展期:普惠式股权激励。

据小米招股书披露的信息,在成立的第二年(2011年),小米就推出了一次普惠式的股权激励。信息显示:此次激励计划自董事会批准日起10年对有效及生效,激励对象为合格的雇员、顾问、董事会全体成员及其他人士,且在实施过程中,委员会有权直接决定激励计划的授予对象、数量和种类。

此次激励计划采用了购股权、受限制股份及受限制股份单位三种激励方式。

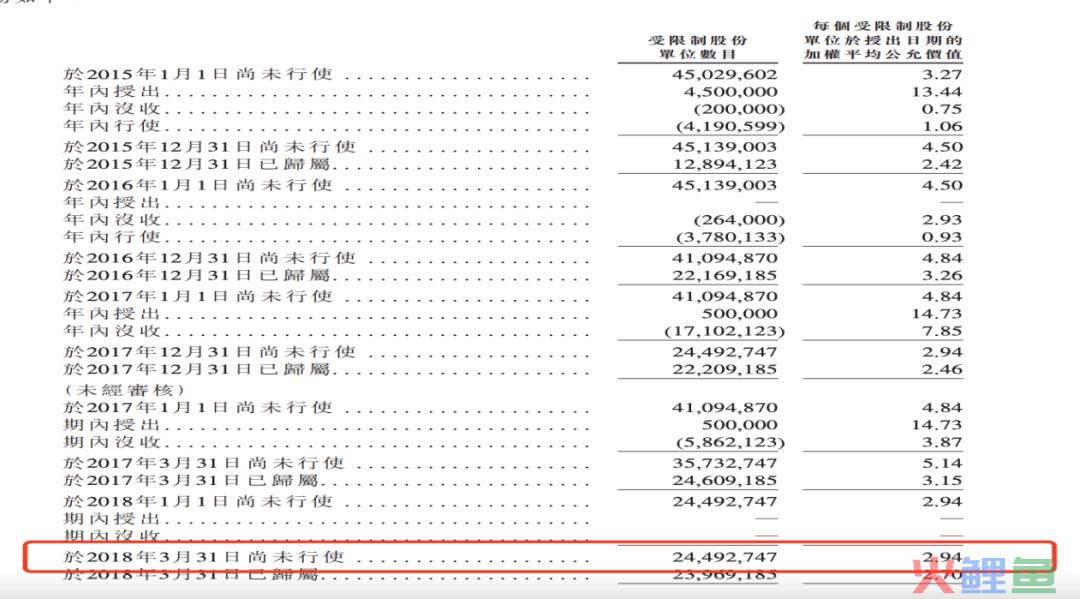

据招股书披露,截至2018年3月31日,小米总共14513名员工中(不含高管),5500名员工拥有小米的股权,占比高达37.97%。

上市后:加大重点人群激励

2018年7月9日,小米集团成功在港交所上市,是港交所历史上首个采用双重股权结构上市的公司。上市后的小米,股权激励频率更加频繁,截止至2022年12月,小米在上市后已经累计进行了17次股权激励。

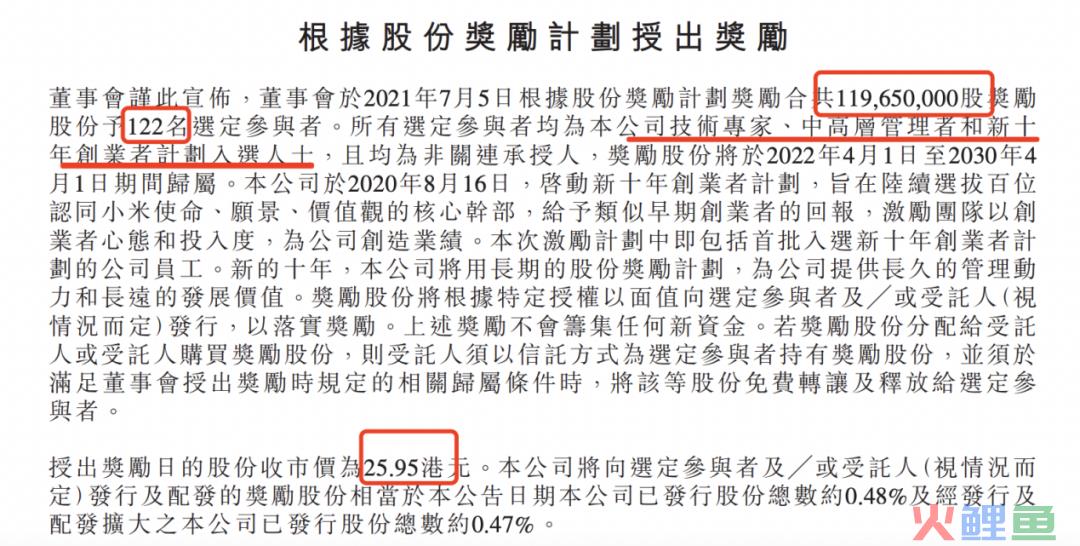

在这十七次的股权激励中,不难发现,上市后的小米使用股权激励的对象也在放生改变,逐步向核心员工和高管过渡,激励额度较大也逐步增大。在2021年分别于7月2日和7月5日发布了两次激励计划,激励对象分别是青年工程师及公司的技术专家、中高管、新十年创业者计划入选人员。以2021年7月5日发布的激励计划为例,根据售出股份数量、激励人员数量和当日股份市价计算可得,平均每个激励对象获得股票的激励市值高达2500+万。

小米股权激励体系的设计有哪些亮点值得我们借鉴?

规划先行

雷军作为一名出色的企业家,从公司成立起就开始系统化、层次化的布局小米股权激励体系。从开始的合伙人制度、普惠式激励到后续的逐步聚焦,从弹性的薪酬制度到上市后的持续激励,从多轮的融资布局,到上市时的双重股权结构,这些说明雷军一开始就将股权激励作为公司的战略工具。通过明确的激励计划、契合公司发展的激励时机和动态调整的激励机制,建立起了一套“小米式”的股权激励体系,将员工和公司进行了深度绑定,既保证了公司稳定性,又能持续激发员工工作热情及创新能力,不断推进小米向前走。

机制灵活

从披露的信息来看,无论是在人员选择、薪酬结构、工具选择、实施机制、行权条件等方面,小米在股权激励的操作上都非常灵活。

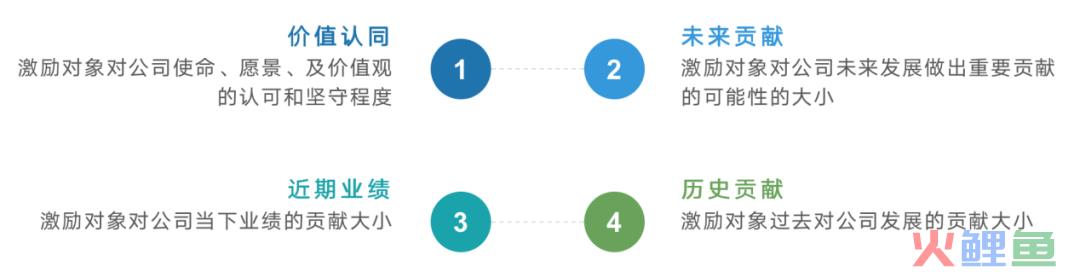

Ø 在人员选择上,看似是大面积的覆盖,但是不论是前期的合伙人制度和核心员工的绑定、到后期的核心人才,不同阶段的激励对象都对小米的发展起到推动性作用。懂得选择合适的人进行激励,构建真正的人才势能,推动企业可持续创新,是小米能快速崛起的关键。在德锐出版的《股权金字塔》一书中有提到,股权激励成功的关键不是激励,而是选人。并对适合股权激励的人提出了四个参考评价维度:

Ø 小米在创立初期就执行了弹性薪酬制度,提供“现金+股权”的薪资方式的员工选择,这种薪资方式本身就是企业内部融资的一种手段,一方面是可以节约公司的现金流,另一方面可以识别出小米需要的真正有创业梦想的员工,保证人员稳定性,同时也能满足企业短、中、长期激励的需求。这类薪资制度尤其适合人力成本占公司成本比重较高的企业如高新技术企业。

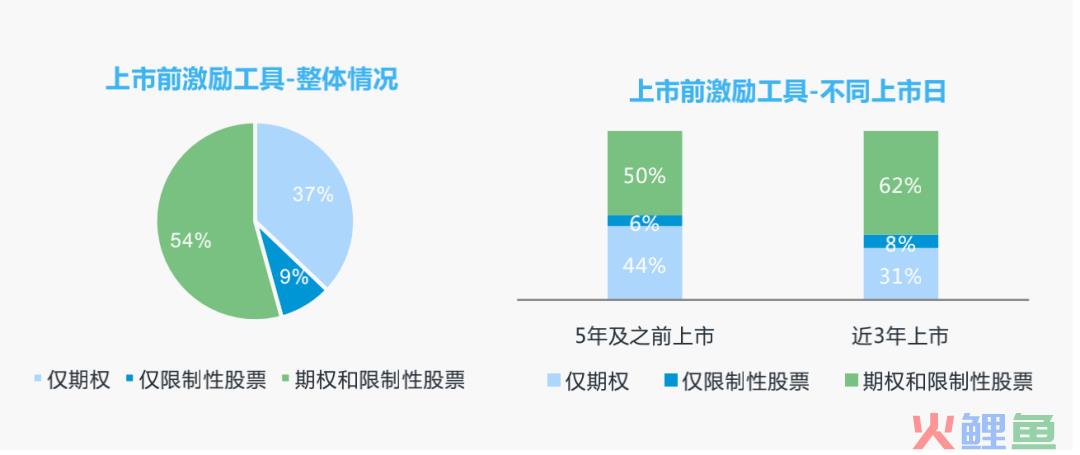

Ø 我国大部分企业在进行股权激励时,使用激励工具较为单一,激励效果有限,但目前已经在从单一使用期权为主向双激励工具结合过渡。以TMT行业为例,在近3年实现IPO的TMT公司当中,双激励工具的使用比例高达62%,5年前及更早实现IPO的 公司中,这一比例为50%。小米集团早在11年就已经制定了三个不同的股权激励方式:购股权、受限制股份、受限制股份单位。多样化组合的股权激励政策可以满足不同职工的价值追求和实现方式,增强股权激励政策和人力资源管理方式,是小米公司核心竞争力的一个重要部分。

数据来源:2021股权激励市场研究报告

Ø 小米股权激励的实施机制非常灵活,招股书披露委员会有权直接决定激励对象、激励模式、授予时间、数量、行权时间、行权价格等,无须股东审批。因此小米集团可以根据自身业务发展状况确定合适的行权时间和价格,可以根据激励对象的能力和素质设定个性化的激励方案(小米只公布了行权价格的区间范围,具体价格由委员会根据当期激励对象的综合情况评定后确定)。

Ø 小米对购股权的行权条件并未设置业绩考核,只对服务年限进行了约束,这是得益于联交所《上市规则》的较为宽松的规定,可以长期锁定员工在职年限,保证核心团队的稳定性。

敢于分钱

小米的招股书中披露了截止至最后可行日前,尚未行使的购股权约为22.92亿份,行权价在0至0.34美元之间;授予的受限制股份单位尚未行使的约为2449.22万份,加权平均公允价值为2.94美元;只要小米上市,这些期权和受限制股份单位可以给员工巨大的经济回报。

普通员工参与股权激励,要的不是权而是钱,贡献大回报高是员工的主要诉求。但是许多管理者做股权激励的时候并没有这样的魄力,导致激励效果不到位。只有老板愿意分钱、敢于分钱且善于分钱,才能发挥股权激励最大价值,实现“财聚人聚”。

风险防控

小米在提交IPO申请时,内部已经完成了九轮融资,雷军手里的股权也不可以避免的被稀释,因此小米在上市时选择了双重股权的结构,保证创始人雷军和林斌享有对小米的绝对控制权。

港交所于2018年4月发布了IPO新规,允许企业采用双重股权结构上市,因此对于计划在港股上市的公司,可以结合企业情况考虑采用双重股权结构来保证控制权的不转移。其具体优点如下:

① 能够在保证获得大量资金情况下,维持对企业的控制权;

② 能提升企业效率,实现企业长远发展,规避了外部资本的直接干扰,降低了内部决策成本;

③ 防止企业被恶意收购,联交所发布的《上市规则》规定了,A类股是不能流通、转让和继承的,单纯的发行和购买B类股,并不会带来控制权的分散。

所以对于拟上市公司,可以考虑采用双重股权结构把控控制权,但是也要注意几个条件限制:

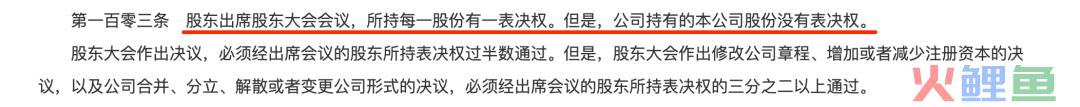

①有限公司可以约定同股不同权,但是股份公司不可以,这在《公司法》第42条和103条有明确规定;

②双重股权结构并不能在国内上市,所以在联交所还未修订《上市规则》时,如阿里巴巴等企业只能选择赴美上市;

③双重股权结构一般是企业创始人对外部投资者使用,避免创始人股权被资本稀释。

创始人内部是相互平等状态,要求多倍表决权并不合理,像雷军和林斌都是共同持有公司的A类股票。

小结

无论选择何种激励工具,最终目的都是为了留住人才,为企业创造价值。从“小米式”的股权激励可以看出,管理者越早思考如何做好股权激励,越有利于企业的长期发展。