行业洞察 | 漱口水大混战:降温之后,谁在称霸市场?

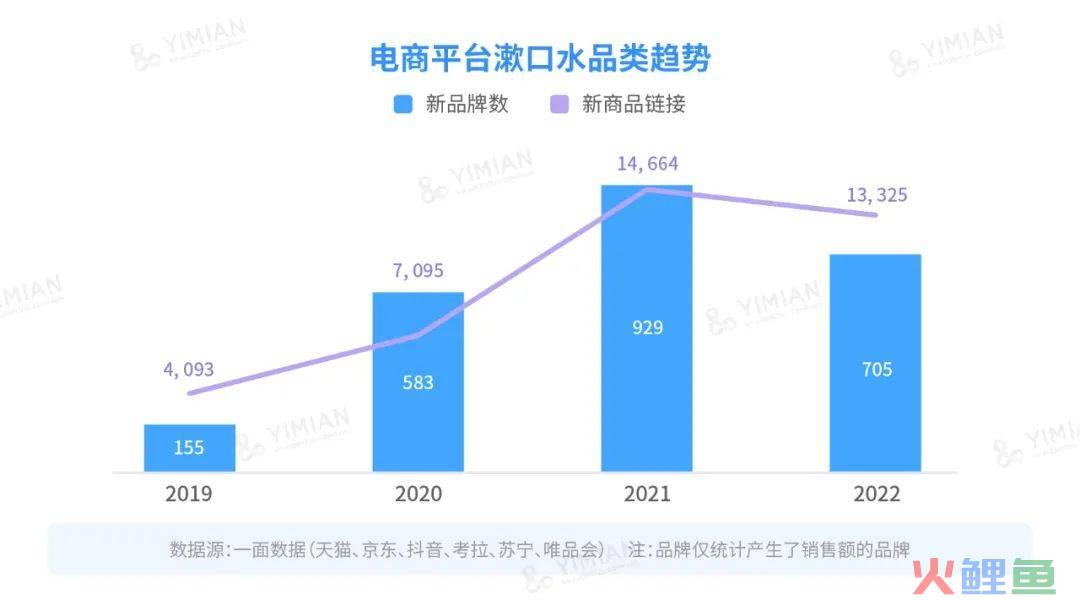

而漱口水这一品类,正是在这股浪潮中,被更多消费者了解知晓。大量品牌进入漱口水市场,即便在疫情较为严峻的2022年,也有超过700个品牌加入了竞争。

然而,进入赛道,并不意味着能活下来。

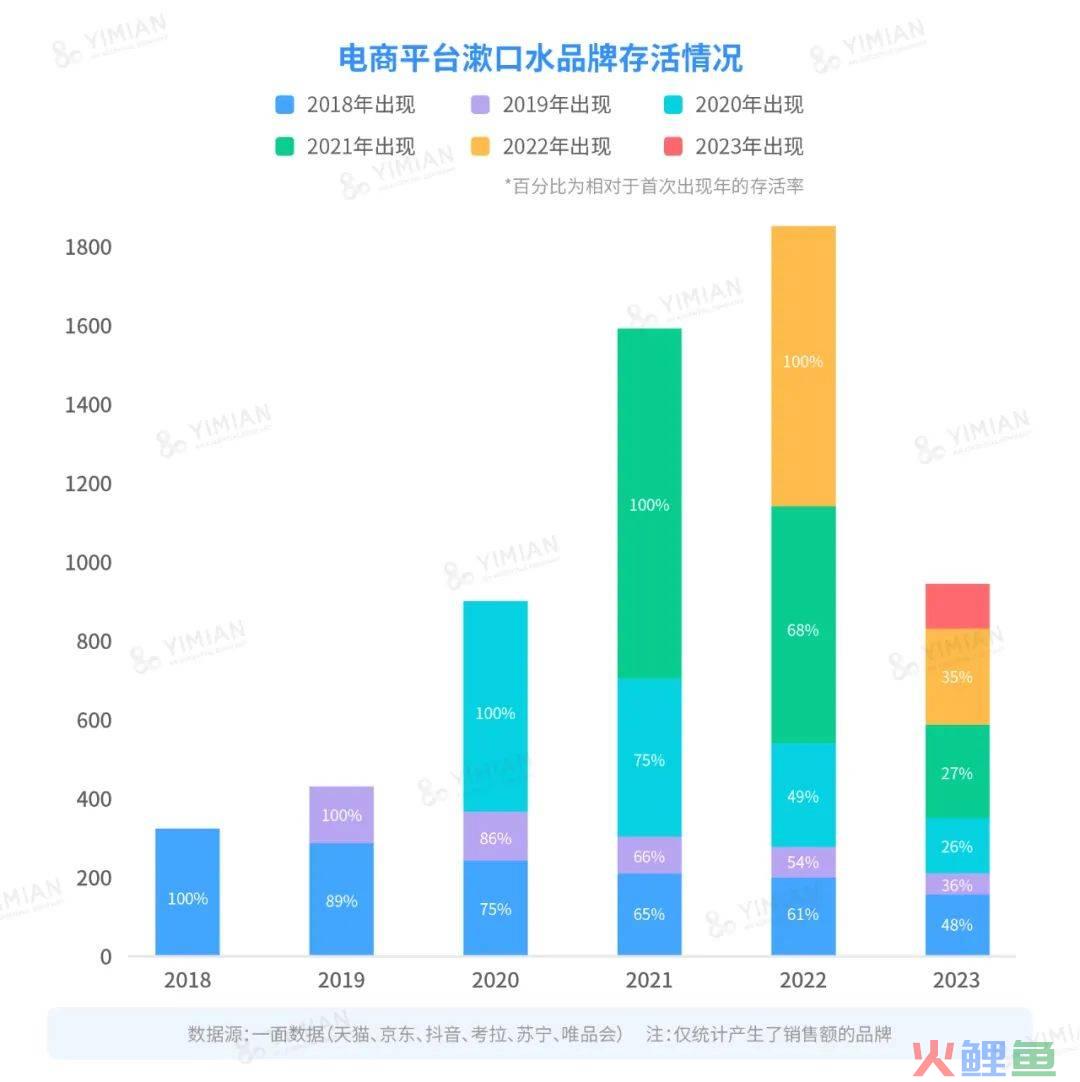

以2018年为基准,可以发现,早期的品牌(2018-2019年),存活率相对较高,次年均超过85%,在2023年也能维持在40%上下;而在2020年和2021年进入漱口水的品牌,次年存活率已经在70%上下,在2023年还活着的品牌比例在26%上下;2022年进入市场的品牌,处境尤为艰辛,次年存活率仅有35%。

品牌艰难求生的背后,是市场空间已经趋于饱和,还是消费者的热爱仅仅昙花一现?我们不妨从头部品牌的变迁来一探究竟。

在大量品牌加入之前的2019年,TOP10品牌占据了73%的市场份额,多为知名的国际品牌;在竞争最为激烈的2022年,TOP10品牌占据了63%的市场份额,市场集中度下降,一半以上都是新面孔,新兴国货的身影尤其突出,如BOP、参半、USMILE和白惜。

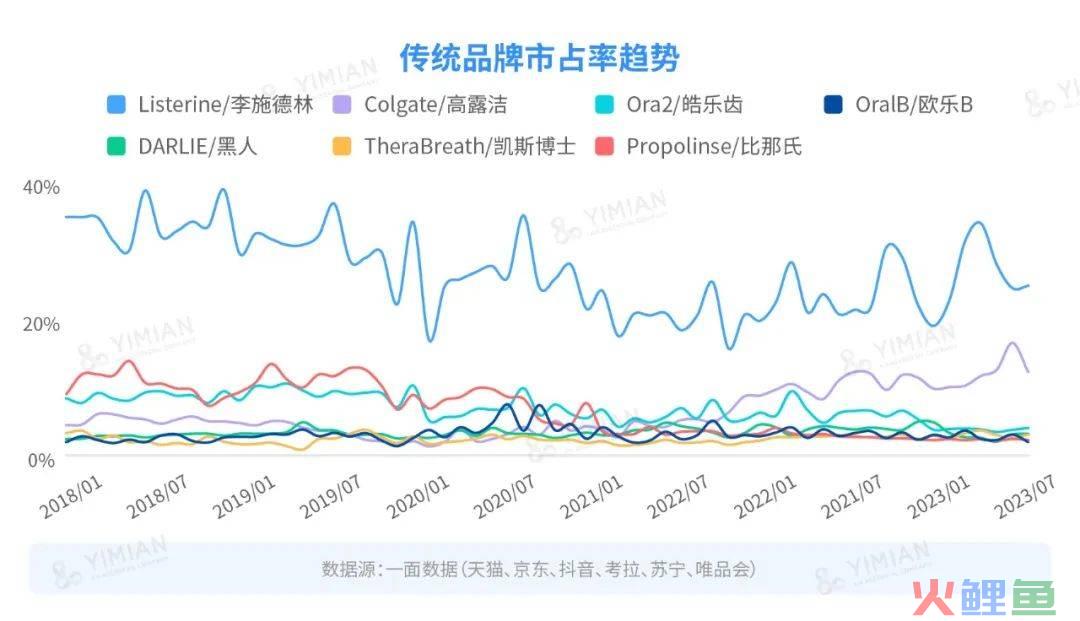

如果将过去5年的市占率趋势都拿出来对比,就更能看出竞争之激烈了。

以李施德林为代表的传统品牌们,在口腔护理行业有丰富的经验。

行业龙头李施德林的市占率呈现一个倒梯形走势,在2018年时接近40%;但从2020年开始,就处于低位波动的状态,有时甚至在20%上下徘徊;进入2022年之后情况才有所好转,多数月份都在30%上下,基本回到了5年前的状态。

比那氏和高露洁趋势却截然不同:比那氏从优秀走向了沉寂,高露洁却在各方混战的2021年之后突出重围,坐上了第二把交椅。

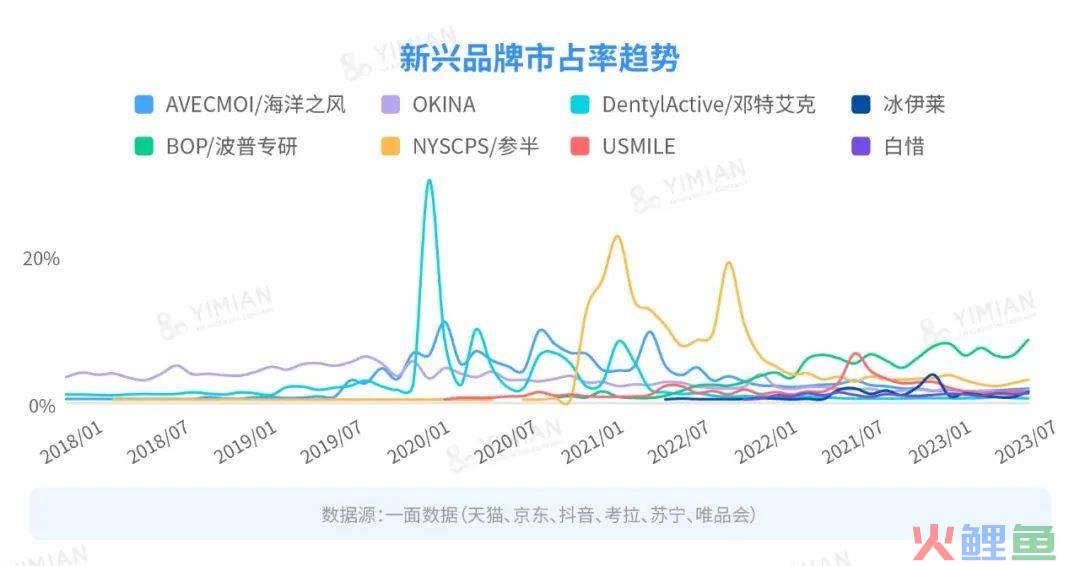

而新兴品牌的波动尤为剧烈。邓特艾克、参半、AVEC MOI都经历了突然的爆发,后又归于沉寂;BOP却不声不响地,在漱口水行业站稳了脚跟。

因此,要回答「漱口水市场真的繁荣了吗?」这个问题,可能得看看,行业长虹类品牌、突出重围类品牌、大起大落类品牌,都做对/做错了什么。

01

行业老玩家:

纷纷扰扰,归来我还是大佬

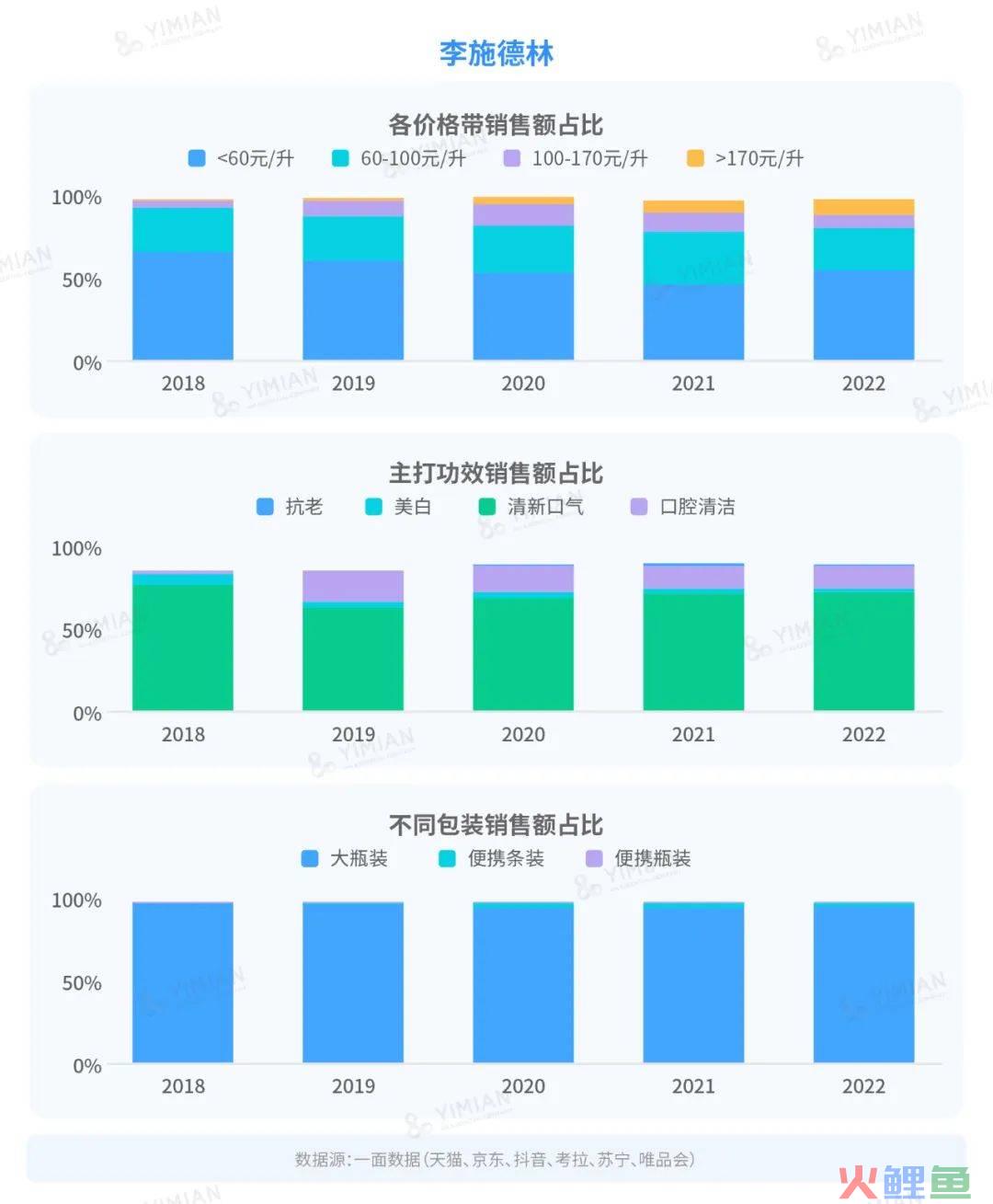

漱口水最初为医疗用品,用以辅助口腔治疗。李施德林将其引入日常生活,获得众多医疗背书,使用对象多为对口腔护理有更高要求的人群,如佩戴牙套、口腔问题。 如果我们对李施德林的销售额进行拆分,就会发现,不论从价格带、功效还是包装来看,占比都非常稳定。

从价格带来看,李施德林的核心价格带一直处在百元以下。尽管有高端化的尝试,但100元以下的占比仍能达到80%。

从功效上来看,李施德林主打的也是「清新口气」和「口腔清洁」。值得一提的是,自2019年开始,李施德林更加强调了「口腔清洁」功效,也许是为了与主打「清新口气」的众多新兴品牌,做出差异化布局,强化专业口腔品牌的形象。

从包装上来看,李施德林的大瓶装漱口水,一直占据了98%以上的销售额,难以撼动。

李施德林的策略,似乎是以不变应万变。

李施德林真的在彻底躺平吗?其实也不尽然。

李施德林的经典产品冰蓝漱口水,其酷辣的口感一直为不少尝新者所诟病。李施德林也推出了果味漱口水等新产品。但从产品线来看,冰蓝系列贡献了过半的销售额,2019-2021年期间,销售额年增长率一直保持20%以上;无酒精的冰蓝零度漱口水,销量更是持续保持正增长,即便在严峻的2022年,也同比增长了2%。

李施德林也顺应便携装的大潮流,推出了便携条装、便携瓶装等规格的产品,其商品数量一度占据了8%,然而这也并未带来同等的销售额。

兜兜转转之后,李施德林的用户群体似乎还是那群对口腔护理有高要求的死忠粉,维持着高冷专业的品牌形象。而在这股漱口水的浪潮中,对李施德林最大的帮助,也许就是趁新兴品牌拓宽漱口水受众之后,再从中寻找有进阶需求的消费者进行培育,将刺激口感与产品有效性挂钩,养成长期使用的习惯。

02

闪亮超新星:

当卷王们卷成了六边形战士

2021年7月之后,高露洁、BOP逐渐脱颖而出,我们不妨来看它们的发展。

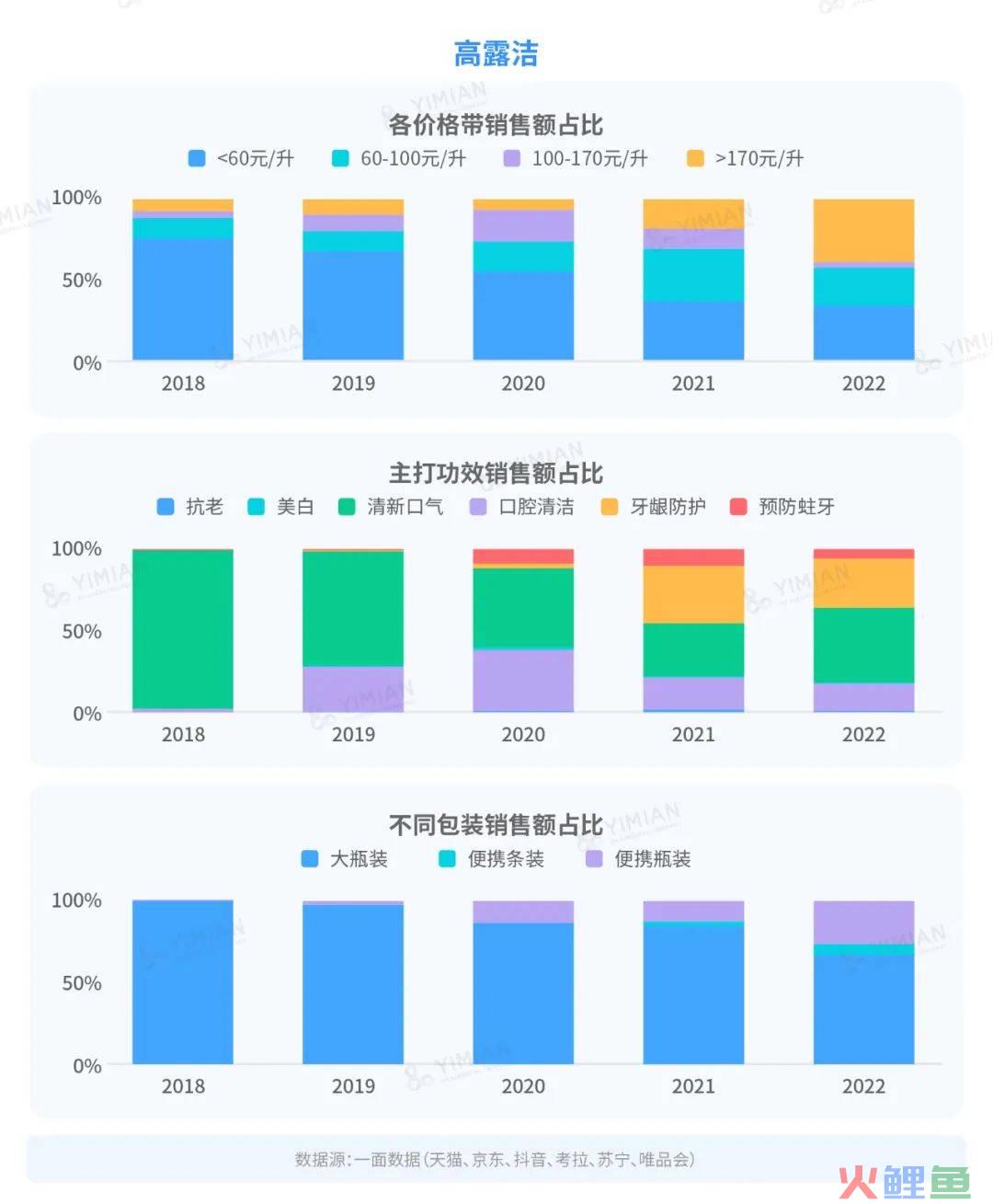

以2021年为界,可以发现,高露洁的崛起,很大程度上是仰仗了「牙龈防护」这一独特功效,推出了「氨基酸精华漱口水」。此外,高露洁全面布局了低中高端价格带,在包装上也全面布局了便携装的漱口水,提供了丰富的选择。

BOP首次出现在2020年,彼时销售额还处于缓慢增长状态,因此重点关注2021年之后的情况。可以发现,BOP同样也是全面布局了各个价位,在功效上重点投入清新口气,在包装上大瓶装和条装平分秋色。这种战略,显然是更加针对日常轻场景,称得上是「口香糖的高端化」,受众更广,对年轻人影响更甚。

高露洁和BOP虽然背景不同,但战略却相似——全面的同时拥有一技之长。

高露洁的口腔护理背景使其选择了「牙龈防护」这一进阶需求,与新品氨基酸牙膏协同作战,更是引入了护肤行业的热门概念「抗初老」,树立了独特的形象。

BOP的新兴品牌背景,将快速迭代玩到了极致。对「清新口气」的深入挖掘,迅速占领了都市白领的办公桌。

03

迷茫小老弟:

用重金营销铺的路能走多远

而新兴品牌参半,则是另一幅光景。

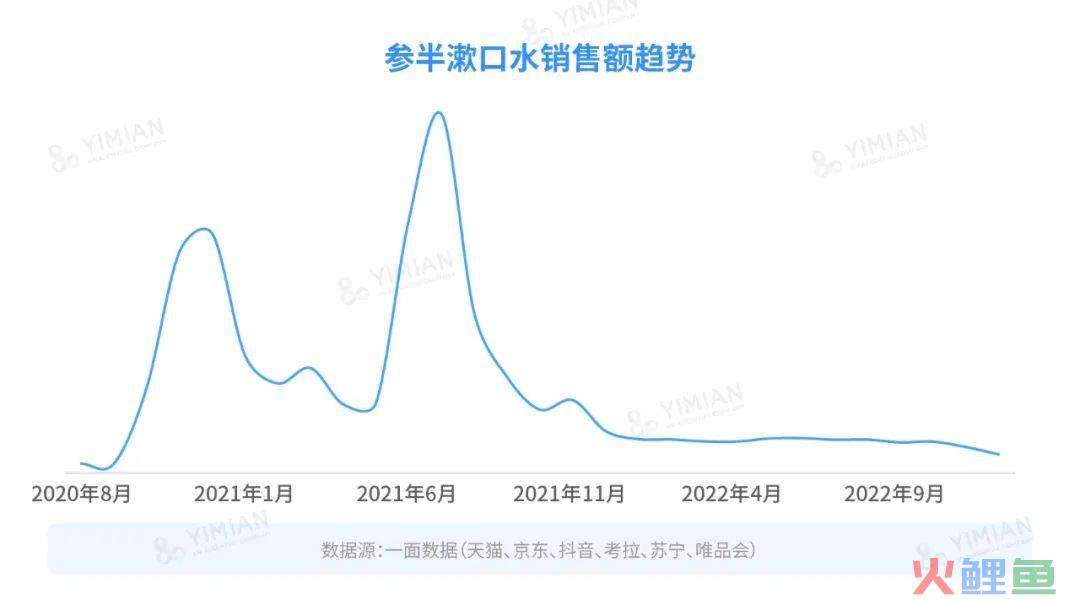

参半的销售走势并不是特别连续,其销售爆发主要在2020年11-12月和2021年6-8月,后归于沉寂。这种与大促稍微错峰的集中爆发,往往代表着短期内有大量投放。

从公开报道中也可得知,参半推出漱口水前期,同时签下了赵露思、毛不易、沈梦辰进行宣发,并根据社媒特点进行分平台营销,如毛不易主攻微博,赵露思和沈梦辰主攻小红书和抖音。另有数据显示,2020年11月,参半在抖音推出了176个产品推广视频。这套营销投放打法,与大多数新兴国货如出一辙。

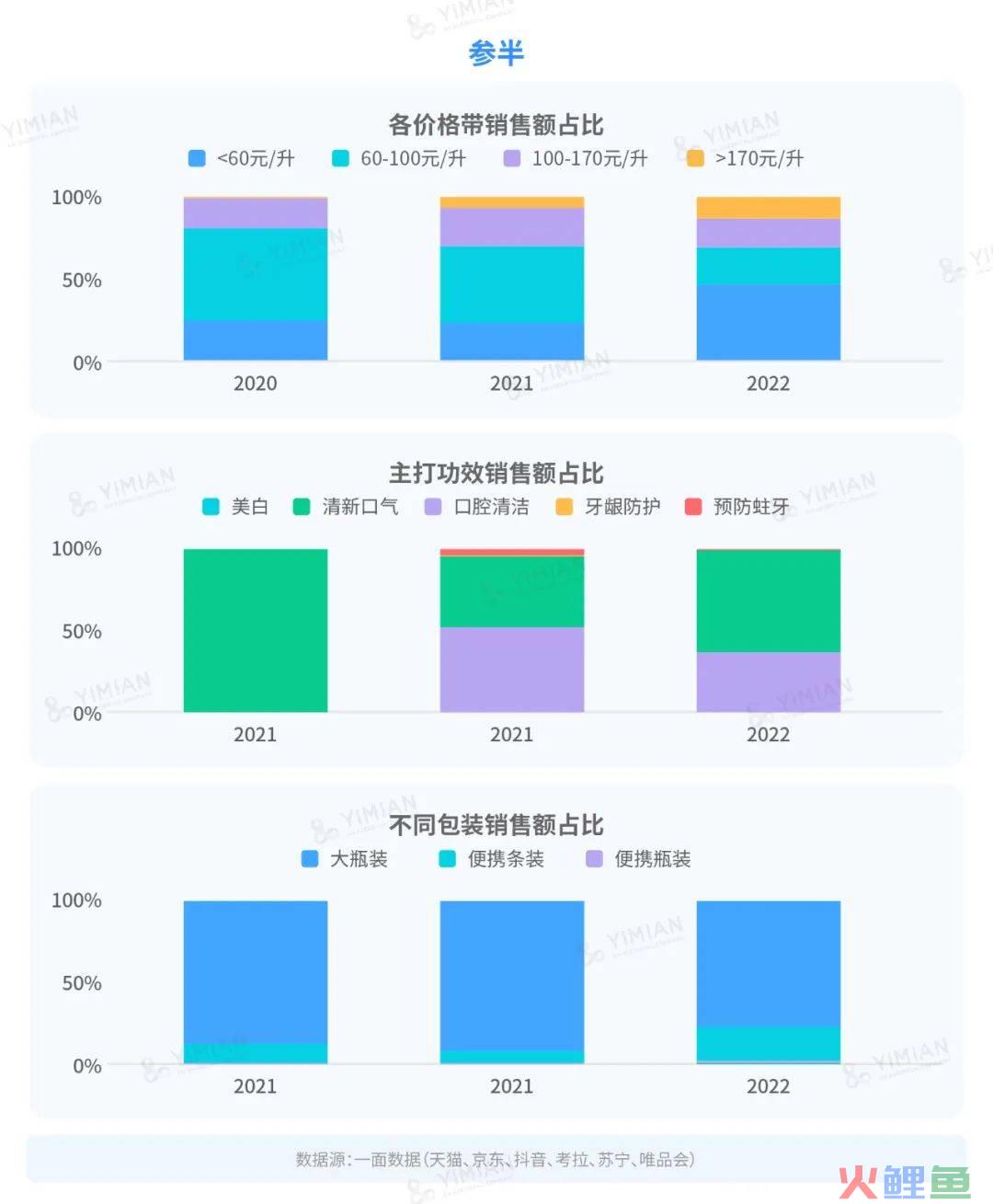

当我们再对销售额进行拆分时,也能发现参半的策略似乎并不连续。

在漱口水刚推出的2020年,参半主打的也是「清新口气」,然而2021年却逐渐转向「口腔清洁」,甚至还大胆迈入「预防蛀牙」的领域。另一方面,参半的产品包装也多是大瓶装。

看起来,这似乎和李施德林的专长,撞上了。

参半选择这条路,也并非完全没有底气。事实上,参半成立于2015年,早期聚焦于高端牙膏,也曾推出过鱼子酱漱口水,直至2020年10月才正式踏入漱口水赛道,也能称得上是口腔护理专业品牌。

然而在知名度尚未打开之时,在一个行业集中度非常高的品类,凭借重营销模式直接挑战行业大佬的腹地,长久来看是否明智,值得深入思考。参半的品牌定位不清晰,也会对消费者的认知产生困扰。聚焦漱口水这一细分品类,帮助参半快速打入了市场,但如何实现持续发展和转型,也是未来品牌需要重点考虑的问题。

04

结语

中国的漱口水行业,还处于一个增量市场。据《2021天猫口腔护理消费趋势洞察白皮书》,中国口腔护理人均消费金额仅为136元,而美国人均消费高达2123元,韩国更是达到了2697元,而漱口水正是增速第二的细分品类,仅次于冲牙器。

快速增长的背后,离不开新兴品牌的大量投放,普及了漱口水的作用。他们从本土的角度出发,更灵活高效地与消费者对话,通过包装设计、口味、功效、营销广告,让消费者以很低的门槛,真切感受到了漱口水的价值。

然而,当消费者入门之后,是成为了新兴品牌的忠实顾客,还是转而投向背景深厚的国际品牌,起决定因素的还是产品的实力。品牌究竟想留给消费者怎样的形象,才是长期生存的关键。