与你有关,京东搞了一个大动作!

来源|呱说产品

最近京东金融搞了一个大动作,就是京东白条自营和它行放款进行品牌区隔。

简单来说当消费者看到白条的额度,是京东旗下小贷公司放款,属于京东自营业务。

消费者看到的信用购额度,属于其它银行放款。

此前蚂蚁花呗和借呗已经做了品牌隔离。

由蚂蚁消费金融提供服务的就继续使用花呗或者借呗名称,而由其他金融机构提供服务的则启用“信用购”的新名称。

为什么要做这个区分呢?记得过去大平台的现金贷产品刚出来的时候,大家只知道有借呗和白条等耳熟能详的C端品牌。

背后的真实资金方除了资金工具人之外并没有存在感,消费者很难知道背后的真实资金方,其实是监管为了规范平台贷款业务,让互联网平台和资金方能够从品牌端明确谁在为客户服务,有合规以及消保问题应该找谁。

图片来源:镭射财经

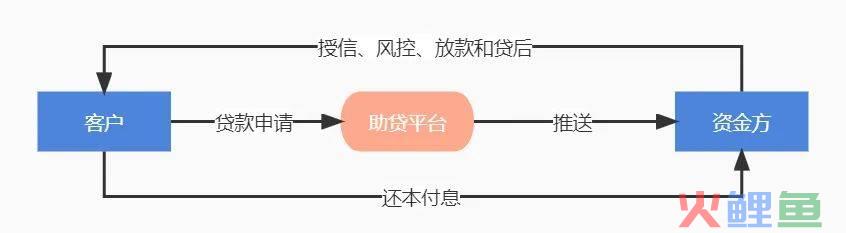

衍生一下金融业务知识,为啥京东上面还可以有其它银行进行放款呢?因为那是典型的助贷模式。

一、助贷由来

助贷顾名思义,就是协助银行放贷的意思,并从中赚取中介费。

说白了,助贷=中介 ,贷款中介的行话就是助贷。

过去小额贷款的营销成本较高,小企业向银行直接申请贷款受理较难,这就造成小企业有资金需求时往往会向助贷机构求救,助贷机构通过客户的个人信息从中选择最适合客户的项目推荐给合作银行,提高贷款的成功率。

到了互联网时代,线下的助贷机构变成了互联网流量平台,也是通过自有渠道筛选目标客群,完成自有风控流程后,将优质的客户输送给银行等机构终审,再完成发放贷款的业务模式。

助贷机构存在的核心意义是要解决金融机构流量小和风控能力不足的问题。

二、助贷机构的分类

1、垂直类的流量平台,他们在电商、资讯等某个行业有流量优势,本身没有放贷资质,将自身消费场景和资金方打通,比如携程、饿了么等平台;

2、综合流量平台,他们有流量也有网络小贷牌照,他们在满足自有资金放贷同时,也会把一些流量倒流给资金平台,比如蚂蚁小贷、马上消金等;

3、贷款超市本身没有放贷资质,通过搭建获客平台,把流量导流给金融机构,比如融360等;

4、金融科技公司主要指的是本身没有放贷资质、通过搭建计算平台他,接连众多流量平台,在通过对流量筛选,输出给金融机构。

三、助贷模式分类

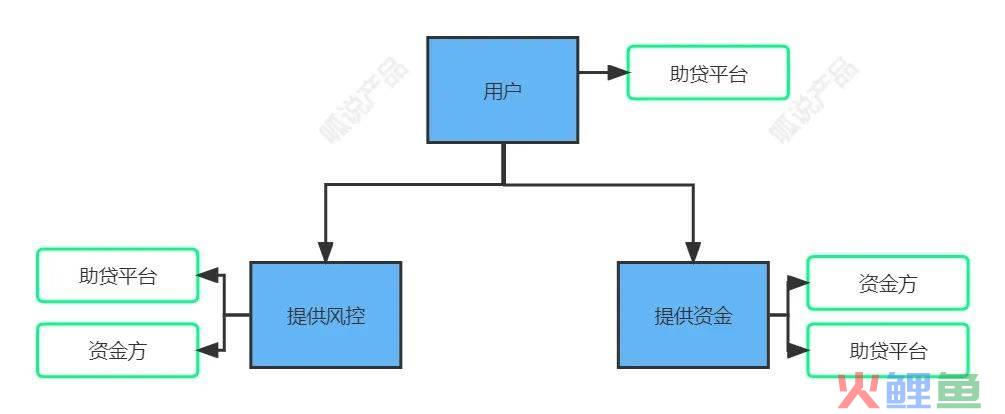

助贷业务的核心是协同处理好客户流、资金流、风险控制3个方面。

根据助贷机构主要参与和承担角色划分,助贷业务模式可以对应分为客户支持型助贷、资金支持型助贷和风控支持型助贷等多种模式。

1、客户支持型助贷指的是助贷平台只提供客户资料的收集,不承担放贷风险,资金方承担风险;

2、资金支持型助贷指的是助贷平台和资金方按比例出资,共同给客户授信,助贷平台负责收集客户信息、初步风控,以及催收工作;

3、风控支持型助贷指的是助贷平台机构深度参与放贷的风控管理以及催收工作。

在实际的项目当中,之所以会产生眼花缭乱的助贷模式,是因为实际业务谈判时,助贷方和资金方根据“谁最有能力承担谁承担”的比较优势原则,将筛选客户、获取资金、风险控制等业务进行专业化分工,充分发挥放贷机构与助贷机构的比较优势,符合经济发展的一般规律。

所以会出现两种甚至三种交叉混合的情况。

在一些资金支持型模式中,助贷机构不仅是资金联合供给者,还参与整个授信决策和贷款“三查”(贷前调查、贷时审查和贷后检查),承担了不少风险控制职能,本质上属于资金支持型助贷和风控支持型助贷的联合体。

在一些客户支持型模式中,助贷机构不仅负责贷前的客户引流和推荐,还会为放贷机构提供客户信用评估、贷后监测和到期催收等职责,本质上属于客户支持型和和风控支持型助贷的联合体。

在一些资金支持型模式中,助贷机构在提供资金之外,不仅承担了部分贷款“三查”和风险控制的职责,还会基于自身的场景或平台优势,承担获客引流的职责,本质上是资金支持型助贷、风控支持型助贷和获客支持型助贷的联合体。

说了这么多模式,但是现在的合作方式中,大部分的助贷方都是处于弱势地位,需要对客户风险进行兜底,这说明很多中小资金方的风险能力尚且不足。

此外,在各类助贷业务模式中,助贷机构和资金方通常还会引入融资担保公司、保险公司进行担保和增信,以进一步缓释银行等放贷机构承担的贷款风险。

担保机构或者保险机构的介入,本质是一种风险分担机制,并非是“兜底‘行为,这样实现了形式合规。在助贷业务中,担保机构和保险机构并无相关风险能力,因此担保机构和保险公司会让让助贷机构提供反担保。

四、助贷的增信模式

1. 保证金模式:助贷机构向放贷资金方缴存一定贷款余额比例的保证金,当出现坏账时,贷款扣除保证金作为弥补贷款损失。

2. 信托分级模式:设计集合资金信托计划并设置优先、劣后级,根据商业约定,助贷机构认购一定比例的劣后级作为整个业务模式的安全垫,资金机构认购优先级。

3. 融担模式:指引入融资担保公司在底层债权形成前为资产提供增信,在贷款发生逾期由融资担保公司代偿债务。融资担保公司的产品有债权担保。

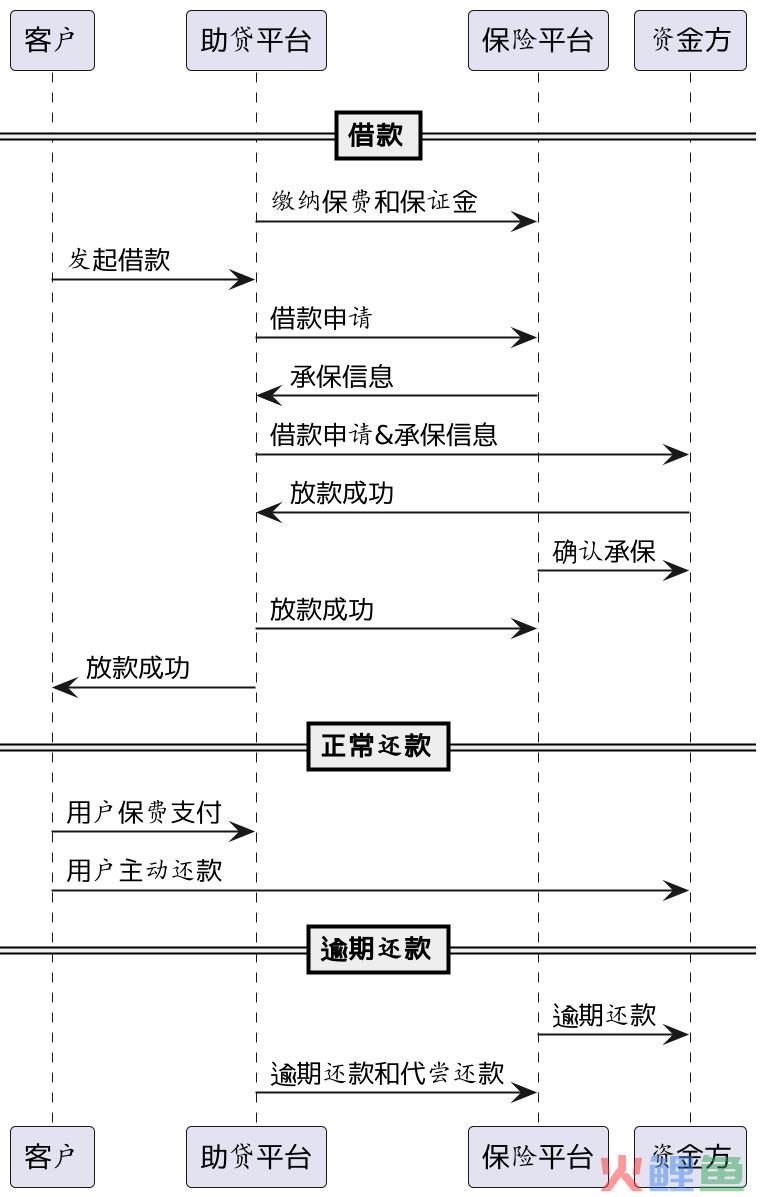

4. 保险模式:指引入保险公司在底层债权形成前为资产提供增信,在贷款发生逾期由保险公司代偿债务,保险公司的产品主要有个人履约险和资产信用险两类。

五、收费结算

收费模式

1、资金方收取全部费用,将服务费利息返给助贷机构。

2、资金方收取利息费用,助贷机构或增信机构收取非利息费用。

结算方式

1、cps模式:按照贷款本金固定比例;

2、分润模式:资金方按照实收利息分成给助贷;

3、固收模式:资金方按照实收利息锁定固定收益;

六、保险增信助贷案例

交易结构介绍:

助贷平台主要职能:

1、提供贷款资产,收集客户的信息,作为前端向客户展示贷款信息;

2、对客户进行前置的风险审查;

3、向保险机构提供保证金兜底;

4、负责该产品的营销推广;

5、客服由助贷提供服务;

6、以助贷平台的产品要素为准,目前贷款利率(IRR)不超过36%。

保险机构的主要职能:

1、根据助贷机构业务情况,制定保险方案,给助贷机构授信;

2、对助贷机构推荐、资金方放款成功的贷款逐笔生成保单;

3、逾期处置(保证金代偿、保险赔付等)。

资金方的职能为:

1、根据助贷机构业务情况,制定贷款方案;

2、为保险机构授信;

3、逐笔风控,逐笔生成贷款借据;

4、逾期催收和处置;

5、生成的还款计划,同步给到助贷平台。