数据报告 | 《2023 全球手游移动广告趋势洞察》

来源:AppGrowing出海观察

比起买量收缩的 2022 年,2023 年全球移动游戏市场回归积极态势。据 AppGrowing 国际版 数据监测,2023 年海外游戏广告量同比大幅增长 26.5%,游戏行业回归高投入高产出的模式。

聚焦到具体的品类赛道和游戏厂商上,2023 年我们看到有更多游戏厂商和产品突围竞争红海,比如点点互动的《Whiteout Survival(寒霜启示录)》,开创“冰雪生存题材+轻度化 SLG”细分赛道;Scopely 打造的“大富翁”手游《MONOPOLY GO!》成为 2023 年的休闲品类黑马,上线 7 个月吸金 10 亿美元。

除了游戏细分品类的突破,2023 年我们也看到更多厂商凭借“休闲副玩法”等创意策略打破增长瓶颈,比如 Tap4Fun 就用“猴子吃香蕉”的魔性副玩法设计,令上线三年的 SLG《Age of Apes》迎来新增长。

为了帮助手游行业从业者更全面地了解全球手游市场变化,AppGrowing 联合游戏日报发布《2023 全球手游移动广告趋势洞察》报告,就全球手游大盘买量趋势、各品类广告竞争情况、各地区市场投放情况进行系统回顾及分析,同时我们多角度分析头部产品创意策略,并对过去一年真人素材、休闲副玩法等策略打法进行复盘总结,以求为广大出海营销从业者提供从数据到创意策略的全面回顾。

01 全球手游广告投放趋势

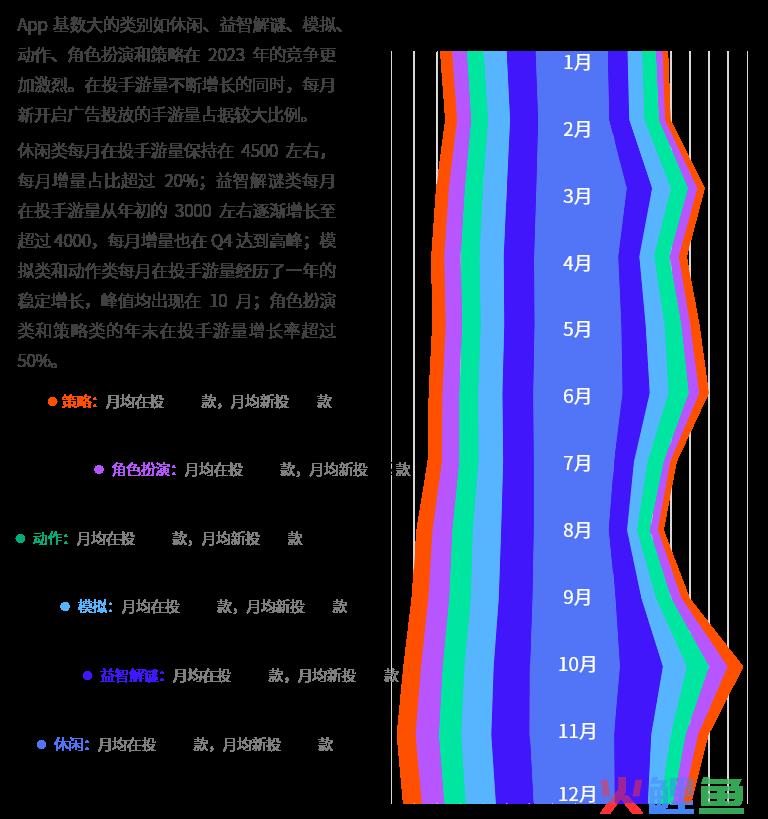

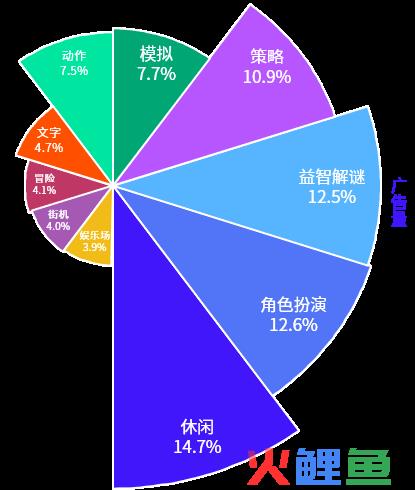

根据 AppGrowing 国际版数据监测,App 基数大的类别如休闲、益智解谜、模拟动作、角色扮演和策略,这些主流品类在 2023 年的竞争更加激烈。在投手游量不断增长的同时,每月新开启广告投放的手游量占据较大比例。比如休闲类每月在投手游量保持在 4500 左右,每月增量占比超过 20%,角色扮演类和策略类的年末在投手游量增长率超过 50%。

来源:AppGrowing 国际版

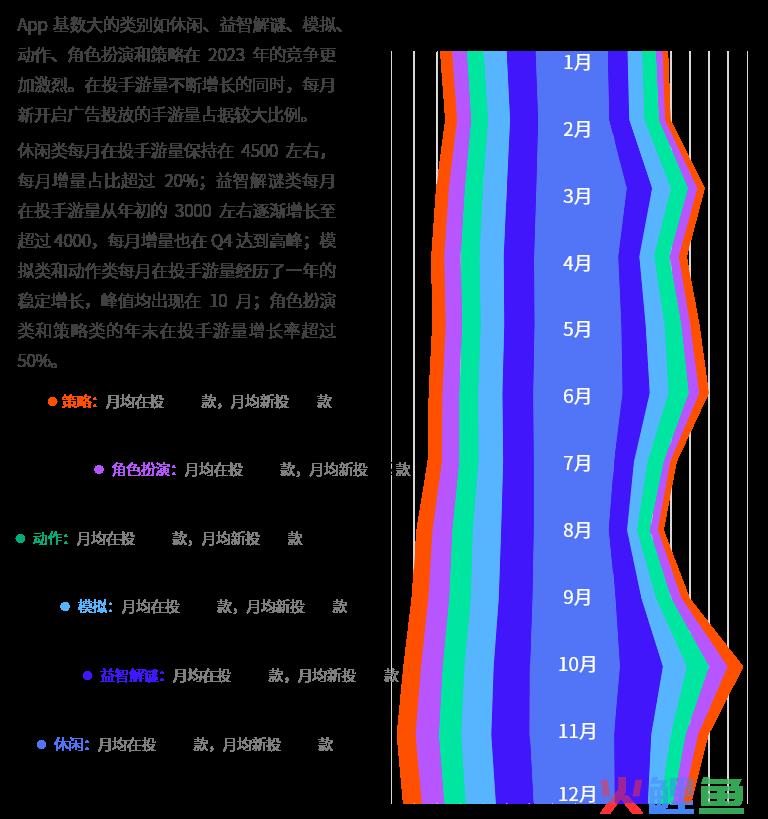

另一方面,App 总量小的体育、文字、教育、音乐、聚会游戏和竞速,这些“小众品类”也呈现出较为明显的整体增长趋势,挖掘细分玩法、挖掘小众品类用户空间已成为很多厂商的突围选择。

具体来看,体育类的每月在投手游量保持稳定增速;文字、教育、音乐和竞速类的每月在投手游量的增长情况较为相似均在上半年以微小的增幅保持在原有的水平上,在第四季度前后突然发力;其中教育类的增长率最大,接近 400%。

来源:AppGrowing 国际版

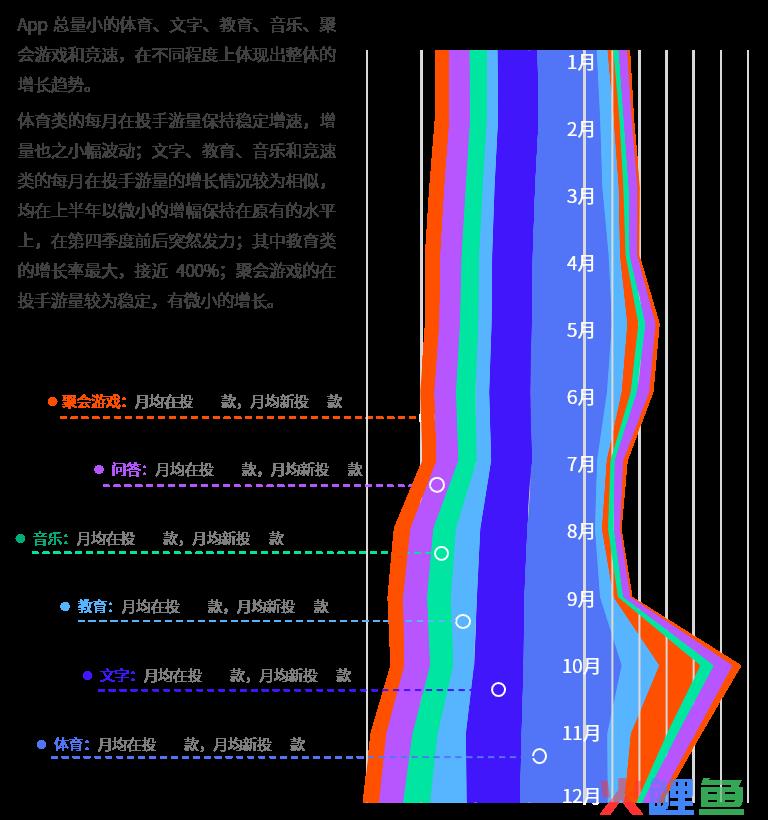

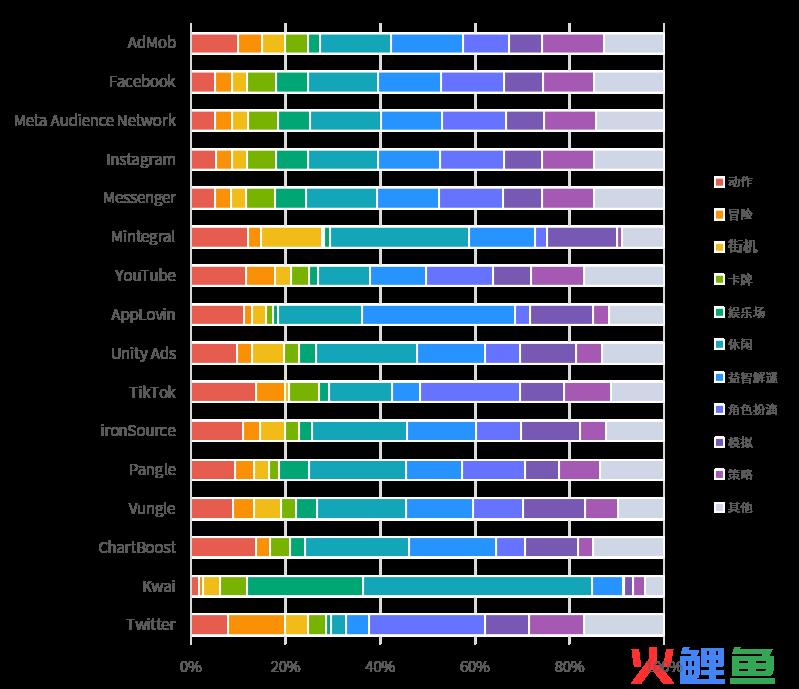

再看海外媒体渠道的广告分布,Meta 系 和 Google 系依旧是广告量占比最高的两大类媒体平台,各品类广告量都相当可观。两者之外,TikTok、Kwai 等短视频平台也逐渐成为厂商热门选择。

来源:AppGrowing 国际版

02 重点品类广告竞争洞察

在这份《2023 全球手游移动广告趋势洞察》中,我们对 9 个主流游戏品类进行全面复盘,从每月广告量、新游数量以及头部产品投放榜单等维度,拆解重点品类的广告投放和创意风向。篇幅有限,这里选取角色扮演类与桌面类的内容以作分析,完整内容请见报告原文。

纵观 2023 年海外角色扮演类手游的广告投放量占比变化趋势,整体较为稳定,保持在 8%~11% 左右;同时,角色扮演类也是最大规模地进行预注册的品类,每月以预约转上线模式发布的手游基本在 60 款以上,在 5 月-7 月的高峰期更是达到 110 款。

来源:AppGrowing 国际版

具体的游戏投放 TOP10 中,有 7 款来自中国厂商之手,其中不乏年内上线的新游,比如朝夕光年的《Dragonheir: Silent Gods》、露珠游戏的《月光魔盗团》,展现出中国游戏厂商的持续增长能力。“休闲副玩法”在角色扮演类的应用十分广泛,榜单中《Hero Wars》《Epic Heroes(超能英雄)》《Age of Apes》均凭借这一策略实现新增长。

再看桌面类的广告竞争情况。整体而言,海外桌面类手游竞争程度较低,广告量占比保持在 3% 左右,3 月达到高峰的 3.91%;不过进入第四季度后,海外桌面类手游投放力度加大,12 月已达到 3.65% 的第二高峰。

来源:AppGrowing 国际版

具体的产品榜单上,毫无疑问 Scopely 的《MONOPOLYGO!》领跑海外桌面类手游广告市场;紧随其后的是消除解谜玩法的《Onet Puzzle》,出自中国厂商之手。总的来说上榜产品以消除解谜、涂鸦填色等玩法类型为主,不过榜单末尾有两款地方桌游玩法产品上榜。

03 重点市场广告投放趋势

品类洞察之外,《2023年度全球手游移动广告趋势洞察》还推出北美、东南亚、日本、韩国、港台、拉美、欧洲、南亚、中东&北非等 9 大市场的流量洞察,除了具体地区的品类分析,还会根据 AppGrowing 国际版 “游戏风格标签”,进一步细分各类玩法美术风格的投放趋势,洞悉更精细化、更全面的流量趋势和创意策略。

以东南亚市场为例,广告量分布方面,角色扮演类、策略类的广告量占比排名均在前五,两者的在投游戏数占比也排在前列,中重度品类仍为买量主力;休闲类的在投手游数占比远超其他品类,但广告量占比与重度品类相比差距并不算大,该品类厂商在东南亚地区主要仍以数量冲击市场。

来源:AppGrowing 国际版

根据“游戏风格标签”的数据情况,AppGrowing 发现经营类玩法是东南亚市场的热门休闲玩法,因为经营类游戏强调长期约策略性和管理性,更符合东南亚玩家寻求轻松愉快体验的心理需求。

另一方面,在越南市场,多款子弹风暴产品投放了海量的广告。这类游戏通常通过游戏画面中直观的刺激感和爽快感来吸引用户。这种市场策略可能是对东南亚玩家喜好快节奏、刺激性玩法的回应。

来源:AppGrowing 国际版

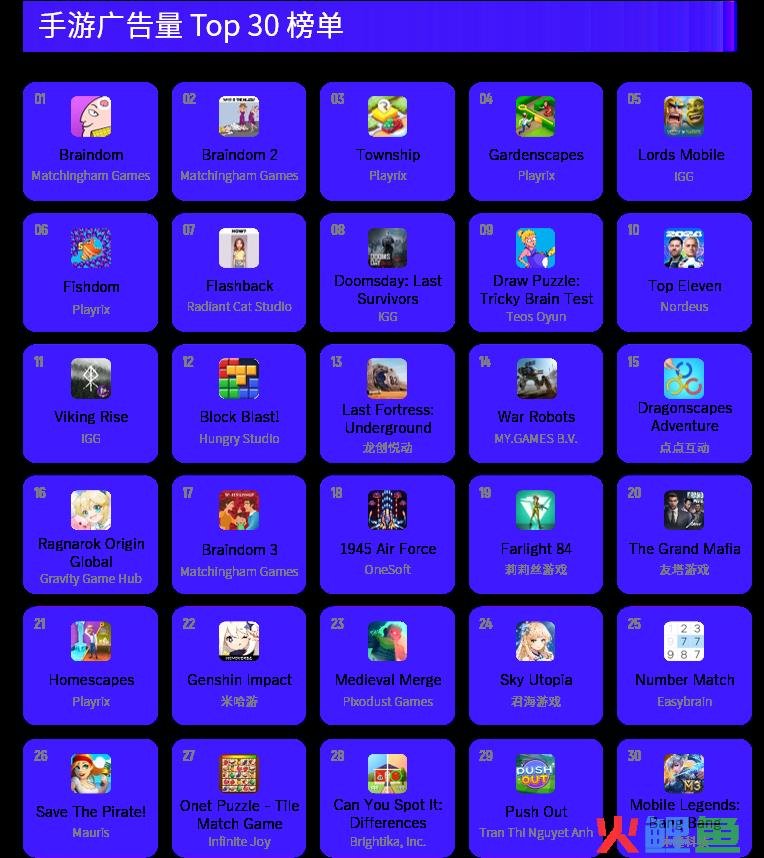

此外,受到日韩文化的辐射影响,二次元题材的游戏产品也有着不错的表现,这点也体现在产品投放榜上。东南亚市场手游投放榜 TOP30 中,后半段出现多款二次元/ IP 衍生类型的产品,比如《Ragnarok Origin Global》《原神》以及《Sky Utopia》。

来源:AppGrowing 国际版

04 部分投放案例拆解

根据 2023 年品类赛道风向和爆款产品情况,《2023 全球手游移动广告趋势洞察》选取了放置、动作、策略、桌面、模拟经营以及超休闲这 6 个类型的典型产品,从投放阶段对比、不同目标市场投放策略差异以及广告受众分布等角度,全面剖析爆款广告创意策略。

这里我们选取动作类手游《Metal Slug: Awakening(合金弹头:觉醒)》作为案例分析。该游戏是 SNK 正版授权、腾讯天美工作室研发、VNG Games 海外发行的一款横板射击手游,基于经典街机游戏 IP《合金弹头》改编。

游戏在 6 月已开始出现小规模的买量动作,7 月开启预约活动后广告量逐渐提升;8 月下旬游戏正式上线,8 月也成为其广告投入最多的月份。之后月度广告投放量逐步调整,并在第四季度进入稳定期。

来源:AppGrowing 国际版

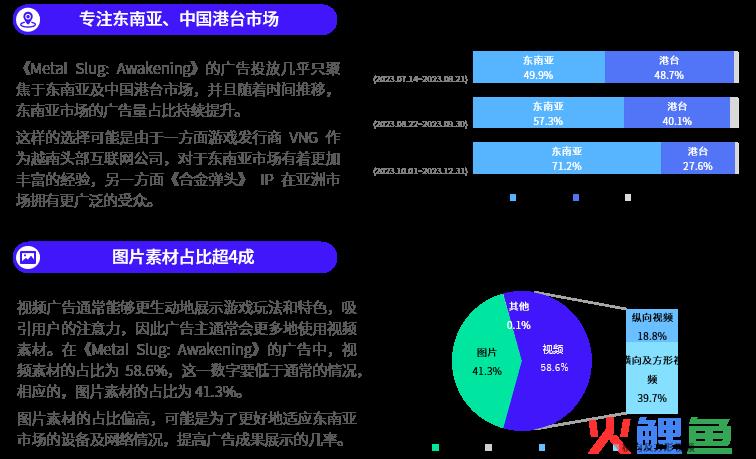

从广告投放的地区分布来看,《Metal Slug: Awakening》的广告投放几乎只聚焦于东南亚及中国港台市场,并且随着时间推移,东南亚市场的广告量占比持续提升。这样的选择可能是由于一方面游戏发行商 VNG作为越南头部互联网公司,对于东南亚市场有着更加丰富的经验,另一方面《合金弹头》 IP 在亚洲市场拥有更广泛的受众。

再看素材创意策略,《Metal Slug: Awakening》紧扣 IP 本身做相关输出,并且大量使用当地 KOL、游戏主播为其背书,以提升对本土用户的影响力。

游戏主播的粉丝通常都是十分垂直的玩家群体,观众也往往对于主播有着更高的信任度,因此,通过游戏主播推广游戏产品是十分常见的营销方式。而在中国港台市场,带有娱乐、搞笑属性的主播往往能被更多观众青睐,娱乐性的内容在营造轻松幽默的氛围的同时,也传递了游戏的趣味性。