2024年韩国零售各业态展望

来源:鲍跃忠

一、韩国零售市场的基本状况

2023年,韩国GDP成长率是1.1%。机构预测2024年能达到2%的成长率。

其实,1.1%的成长率,在中国看很低,但是韩国已经进入经济发达国家,还有一个人口很少的国家,这个经济增速已经不错了。2024年达到2.0%以上成长率的话,经济将会表现更好一些。

2023年,韩国经济受到高物价、高利率、高汇率的影响。2024年,随着世界经济的恢复,出口的提高,韩国最大的出口是半导体和汽车行业的出口,经济将会恢复正常成长。但因韩国就是传统贸易国家,所以会非常敏感的反应国际市场上的变化。

目前,国际上也有很多不确定的因素,很多专家对今年的经济分析并不乐观。

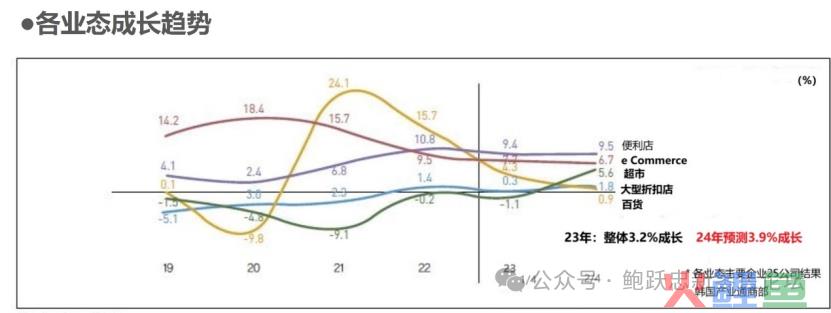

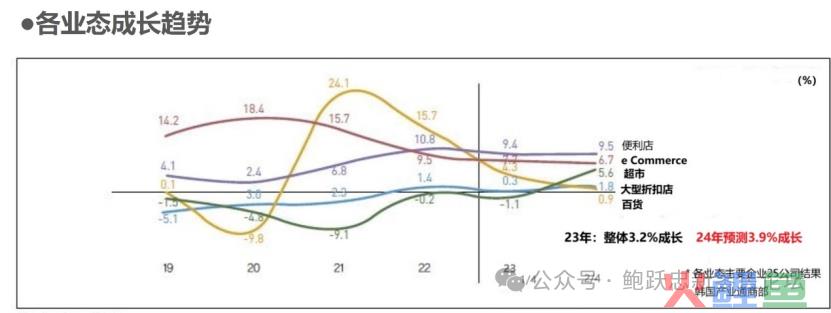

韩国几大零售业态成长率变化:

便利店业态:在新冠疫情时期是低成长的,现在又在成长;

线上业态:疫情开始后,20年高成长。但是2020年以后增长幅度一直下降,23年的成长率为6.7%。说明线上业态已经达到了成熟期。

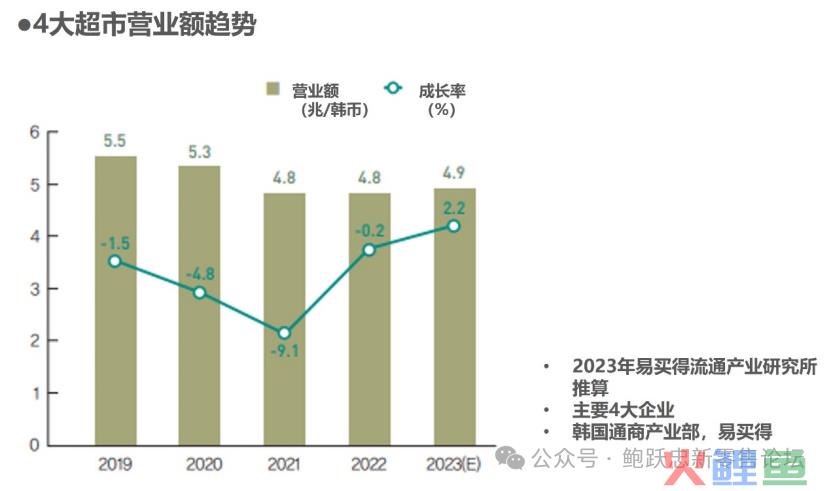

超市业态:韩国把超市和大型折扣店(大卖场--编者注)业态是分开的。在韩国超市一般是大企业在做、3000平方米以下。其实超市在疫情之前已经是逆成长的阶段,到2023年,估计有5.6%的成长,这个的原因后面再解释。

大型折扣店业态(大卖场):就是沃尔玛、家乐福这种店。大型折扣店19年的时候是逆成长,疫情期间有很低成长,过了疫情以后,23年预测有1.8%的成长。

百货业态:百货业态在疫情期间,2020年成长很大,达到了24.1%,2023年成长率约为0.9%,虽然很低,但是成长就有很大的意义。

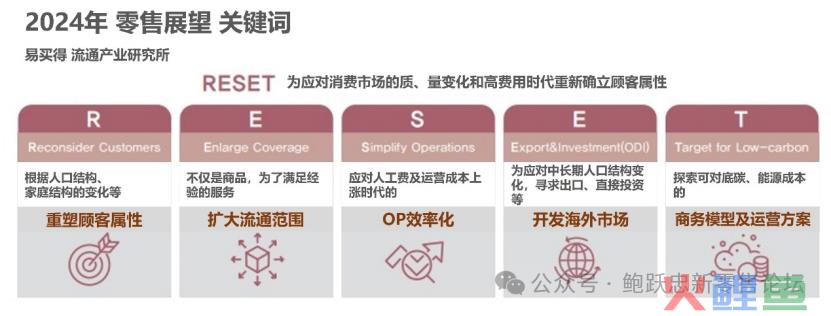

二、2024韩国零售市场展望

易买得流通产业研究所对2024年韩国零售发展总结了五大关键词:

Reconsider Custmoers/重塑顾客属性;

Eniarge Converage/扩大流通范围;

Simplify operations/运营效率化;

Export&investment /开发海外市场;

Target for low-carbon /应对底碳能源费用增加 。

简称:RESET

R:就是重新研究消费结构的变化、家庭结构的变化:

韩国已经进入了老龄化时代,年轻人越来越少,而且家庭人口数越来越少。以前起码是个五口人的家庭,现在变成了2--3口人的家庭结构。这个变化对零售行业有很大的影响。所以,在这种基础上重塑顾客的属性,已经不是以前的一个简单顾客的概念。

E:就是提升顾客体验:

目前,零售店仅仅是卖商品已经没有太大的意义了,满足顾客购买商品过程中的消费体验,给到顾客一个良好的购买体验成为重中之重。

S:就是提效降本:

随着人工成本的不断提高,必须要尽快解决零售店的效率化调整,降低企业的运营成本。

E:开发海外市场:

现在韩国很多零售业态已经饱和,所以必须要开发海外市场,而且不只是简单门店的开发,要建立海外市场的发展体系。

T:是零售的发展必须要与国际社会发展同步:

必须要实现清洁能源,降低碳排放。这涉及到零售商务模型的改变,对应到低碳新能源发展上来。

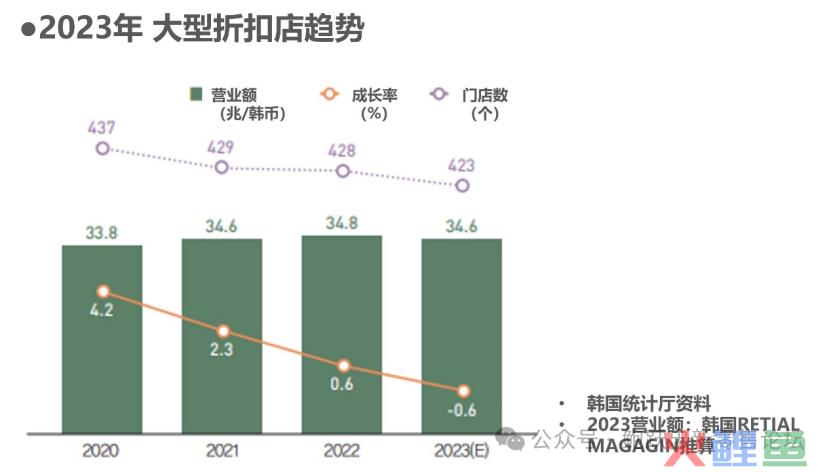

三、大型折扣店(大卖场)的转型实践

由于经济不确定性,在很难制定增长战略的情况下,大型折扣店业界的视觉变得不透明。 据产业通商资源部资料,以2022年为基准,大型折扣店在整个流通业界销售额中所占的比重下降到14.5%,不仅落后于网络,还落后于百货商店和便利店。 因未能克服行业间脱离界限化,未能找到反弹动力的大型折扣店业界去年出现了逆向增长

但是,虽然预计在市场上逐渐失去立足之地的大型折扣店,未来也不会一帆风顺。但企业通过整改,致力于业态的变革、企业内多业态之间的协调、进军海外市场等三个方面,正在寻求增长。线上业态出现后一直注重线上业务的大型折扣店企业,宣布从2022年开始恢复线下实体店本来的竞争力,以地区中心店为中心集中进行整改。 2023年又宣布革新,各企业展开了新一代模型的竞争,将此前没有展现的实验要素引入现有店更新,推进了线下卖场改革。 另外,从今年开始强调线下实体店的本质,重新调整开店战略。

主要看韩国三大大型折扣店(大卖场)企业的转型实践。

--乐天玛特(LOTTE MART):乐天玛特推出了新的品牌--."ZetaFlex", 以"这里没有,哪里都没有"为主题,由比普通卖场多30%以上的品类、强化季节感丰富的新鲜卖场、包括大型红酒专门店bottlebunker在内的多种类别专门卖场组成,目前蚕室canshi店和首尔站店两处以ZetaFlex改造运营,2022年9月重新开张的首尔站店在两个月内顾客数增加了40%,销售额增加了60%以上。

"Grand Grocery" : 正在重新装修成"食品特色卖场"。卖场90%左右由食品组成,是食品特色卖场总集合的店铺,标榜国内最大的即食烹饪食品提案卖场。 实际上, "Grand Grocery"1号店将推出40米规模的国内最长即食烹饪食品柜台。

--Homeplus:提出了"世界上所有的味道都有"的口号。 将店铺面积50%以上布局成食品卖场, 顾客的动线也侧重于实现食品购物的优化调整。推出 "Mega Food Market",以2022年10月末为基准,更新后的店铺累计销售额比去年同期平均增长了25%。截至11月,Homeplus共完成了22家店的更新,在食品专门卖场结合大数据,建立了新的技术发展战略。推出了"Mega Food Market 2.0"格式。通过IT技术以根据每家门店顾客装在购物篮里的商品数据为基础上,通过购物频率、相关商品,顺序等大数据分析,改善动线,商品布局,概算陈列 提高购买效率,提供新的线下实体店便利购物经验。

--易买得(E MART): 以"占据顾客的时间"和"与顾客共享的空间"为目标,开始了现有店的更新。 最大的变化是直营8:住户2的比例改为4:6,食品和非食品的比例为4:6改为8:2, 从以前购买为主的一站式购物的大型折扣店,改为 面积减少的直营卖场,实现了食品专门店及强化多种专业租户和体验品牌的,可以长时间会停留的"商圈贴近社区中心"。整改后的门店最高成长店达到57%,最低的约20%。30~40岁顾客增加平均50%

大型折扣企业的开发海外市场:大卖场企业再就是加大开发海外市场的力度,虽然易买得、乐天玛特都从中国市场失败退出了,重点转向了东南亚地区和蒙古等国家市场。

疫情以后,他们在加快海外市场开发进度,采取了更加灵活的加盟合作方式。乐天玛特在越南已经有16家门店,印度尼西亚也已经有48家门店。

再是更进一步加强企业旗下多业态的协同。韩国零售企业一般是多业态发展,企业里面既有很小的便利店,也做几万平方米的购物中心,以及线上业务。

以前各个业态之间是相互独立的,现在更加强调集团的统一规模优势的发挥,加强各个业态之间的发展协同。

四、百货业态的转型实践

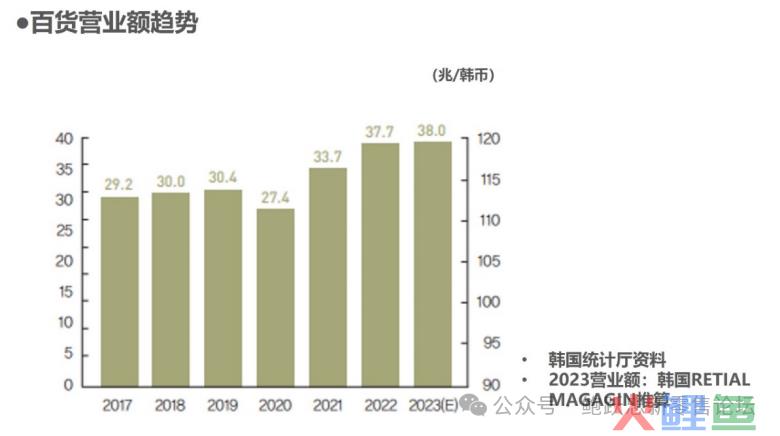

看业绩和成长率表,在疫情的转换期,受惠最多的业态是百货。 2020年百货商店创下了27兆4千亿韩元的销售额,同比逆增长10%。但是在转换为疫情常态化的2021年,创下了历史最高销售额33兆7千亿韩元的销售额。 2022年,在因重新开放的市场氛围中,销售额达到37.7万亿韩元的爆发性增长,连续两年刷新了历史最高销售额纪录。 百货商店在2022年疫情开放状况下持续增长,创下了最高销售额,但从2022年后半期开始,增长趋势线正在下降。

2023年预测韩国百货行业同比成长率约为0.8%,较上年比较平稳的增长水平。

很多专家认为,目前的韩国经济情况下,百货业这个业绩已经是非常不错了。

与此同时,百货行业面临人工费用、销售管理费用的快速增加,营业利润比2022年大幅减少。

所以,2023年是韩国百货行业经营压力很大的一年。

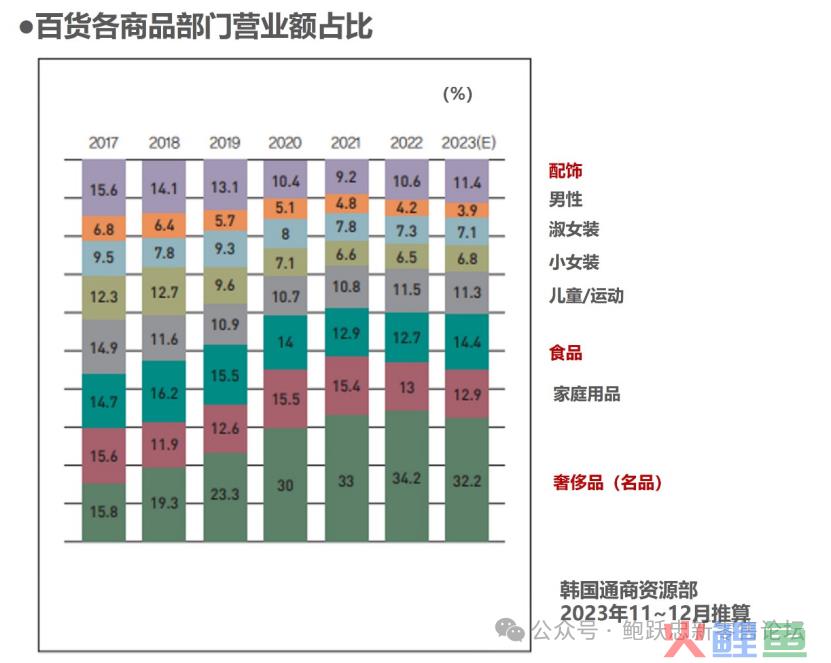

主要品类的业绩变化:

分析2023年百货销售额的各类别构成比,有两个特点。 持续拉动百货销售的名牌(奢侈品)下降趋势和相对下降的食品和杂货崛起。特别是食品在2020年以后构成比率持续减少,到2023年达到14.4%,比前一年增加了1.7%。这成为今后百货商店商品规划的一大标准其中之一。

韩国未来百货业的转型方向:

第一是大型化和综合商业区化;

最近开业的新世界、现代、乐天百货三家新店,建筑面积都超过了10万平,营业面积差不多达到了8万平方米左右。 新开张店具有"利用选址和大型面积引进新概念的店"、"亲近自然的硬件"、"赋予购物便利性"、"强化体验型内容"、"食品面积的大型化"等大型综合体的共同特征。

通过以大型店面为基础,目标是必须成为开业城市的第一大店,这样去扩大商圈的范围,增加客流。

除了卖商品以外,还具备体验的设施、体验商品服务等等。

目前看,新开店的业绩是非常成功的。

对现有门店,用扩建的方式建造大型店。 最具代表性的是新世界百货江南店。 新世界百货为了扩建江南店,花了5年时间营业面积从现有的4万9587平方米规模增加到8万5950平方米,到2023年达到165亿RMB(英国哈罗斯百货店及东京伊势丹百货店)

第二是与周围商业一起打造超大型商圈 :

如果很难以单独的大型面积形成大型商圈,就与周边商业设施联系,实行扩大商圈的战略。The现代首尔进军停滞不前的商圈,与已经开业的周边的IFC商城联系起来,将汝矣岛商圈打造成超大型商圈的事例

乐天蚕室店不仅综合运营百货商店、名牌馆Avenuel,还从2022年开始综合运营乐天世界商城的事例。 如此活跃的超大型商圈吸引了高密度客流,该商圈内的店铺形成了销售额的良性循环。

第三是扩大客户群体:

除了传统的顾客层外, 虽然正在成为新的顾客层,但是除了购买名牌之外, 百货访问持消极态度的年轻客群,正在强化可以吸引MZ一代及年轻人的商品计划及环境。

五、超市业态的转型实践

据推测,去年企业型超市GS The Fresh、易买得Everyday、乐天超市、Homeplus Express等4家公司的销售增长率为2.2%,自2018年以后时隔5年呈现出正增长趋势。 除了4家公司外,以庆北、庆南为中心运营地区贴近型超市Top Mart的Seo Won流通去年也创下了6.3%的销售增长率。 去年线下流通业界受到了疫情开放效果、人口结构变化、经济萧条等3个因素的综合作用。

2023年成长原因:

第一是受通货膨胀影响,餐饮物价上涨,内食需求增加,受此影响,线下食品行业增长明显。 据分析,特别是超市,食品在总销售额中所占的比重高达90%左右,因此从相关需求中受益。

第二是人口结构的变化也对超市业态的增长产生了影响。 随着1~2人家庭的增加和老龄人口比重的提高,寻找可以毫无负担地访问的小型格式和近距离购物渠道的消费者增加了很多。 特别是从附近的超市购买HMR、Meal Kit、沙拉等方便食品解决饮食的需求正在增加。

第三是通过扩大加盟店,收益性改善效果店铺开店战略方面,2023年也积极开展加盟事业,同时继续整理非效率店铺。 自2019年起,企业型超市的门店数量逐年减少,但去年门店数量逐月递增,呈净增反弹趋势,可见各企业的结构调整已基本完成。

第四是线下店所有商品的配送,线上下单的1小时内配送等,线上订单的配送系统在快速增长。

2024年成长战略:

第一是集中于性价比和差别化的商品战略:

为了应对持续的消费萎缩,强化食品的质量及价格竞争力,扩大对性价比差异化PB商品的运营(消费者对非食品的主要购买渠道转移到网上是销售下降的主要原因)。将以差别化类别关注酒类,实现特色MD开发及扩大品类。

第二是对应原材料、人工费等费用上升问题的战略,以企业内的多业态和综合采购为基础,通过大量购买进行销售打折、质量标准化。

3.根据商圈消费者需求细分化的直营店的战略、提高加盟事业的运营战略。

六、便利店业态的转型实践

韩国便利店数量较发达,22年9月份的时候,门店规模已经达到了52300家门店,在韩国便利店是平均每一千个人一家店铺的数量。

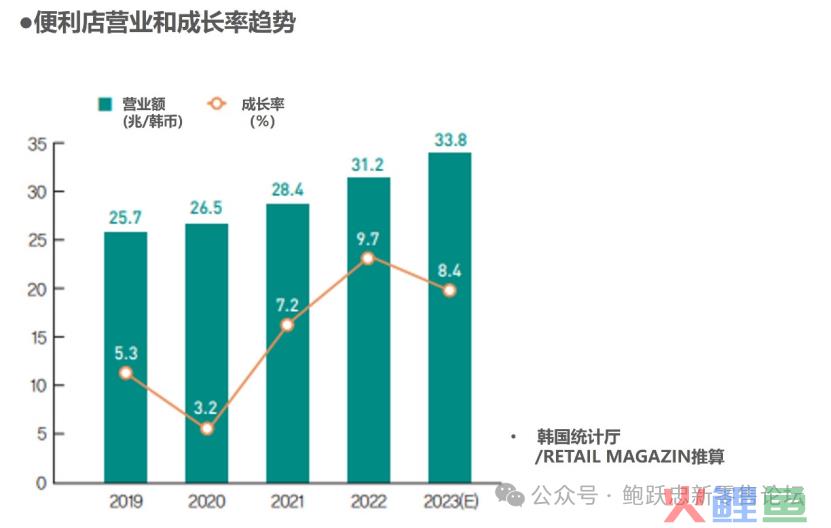

便利店业态在疫情时期,2021年和2022年分别增长了7.2%和9.7%,与其他业态相比,创下了高增长纪录。 据推测,去年便利店市场总销售额比前一年增长8.4%,达到33兆8千亿韩元。 据了解,受外出增加导致客流量增加、近距离购物扩散、各公司差别化商品开发,1~2人家庭的增加和性价比消费基调,被认为是实现购买餐食的店。 寻找小容量、小包装、简便烹饪食材的年轻层需求增加的影响而成长。

韩国便利店做的转型实践:

一是大力开发自有品牌,敢于与折扣店比价格。

二是开发多种明星品牌或者多种商品合作的,限量版商品或者有差异化的商品。还有就是年轻人关注的浙柔商品。

三是积极推广无人机配送、人工智能、物联网、IOT等最新技术。

四是积极开发海外市场。西柚便利店马来西亚的门店数量已经超过500家,在越南已经开发了260家门店,保持了一个月平均开业8.5个店的速度。

2024年成长战略:

第一是:据调查,便利店食材销售额由1~2人家庭比重较高的20~30多岁人群带动。 还适用通信公司折扣等,与大型超市和SSM销售的食品价格没有差异。

第二是:通过开发多种品牌合作的限量版商品及pb商品,打造攻略趣味和满足顾客需求。

第三是:积极推动无人机配送、人工智能、物联网等 应用最新IT技术的未来型便利店开发

第四是:为了摆脱饱和状态的国内市场,确保新成长动力,加快进军海外市场的速度。

七、线上业态的转型发展

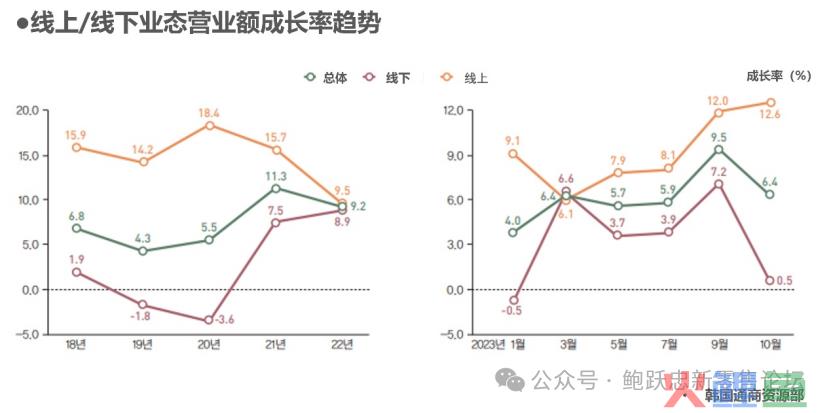

2017年以后一直保持高增长势头的韩国线上市场在新型冠状病毒爆发后增长势头进一步加快。 但是2022年疫情开放后,出现了线下回归现象,增长势头开始减少。

据产业通商资源部的调查,最近几年一直保持15%以上高增长的网上购物市场在2022年只有9%左右,呈现出与线下相似的增长率。 到2023年上半年,这一数值持续下降至7%。但随着2023年下半年增长率再次恢复,预计2023年整体增长率将与2022年相似或小幅减少。 线下销售再次整体减少,预计将从2022年的8.9%下降到2023年的5%以下。

目前,韩国的线上占比约为44%,与美国、日本等发达国家相比,已经达到了非常高的水平。 因此,预计今后线上购物市场的增长势头将逐渐进入下降稳定化阶段。

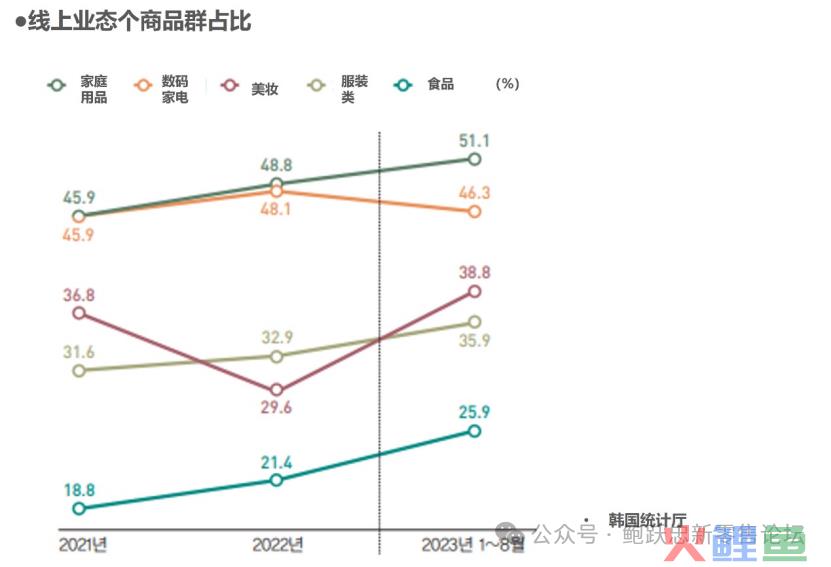

从商品类别来看,在疫情开放及高物价中,外出及食品相关类别的销售增长势头持续。 实际上,随着化妆品、旅行商品需求的增加,2023年1~8月网上旅行交通服务增加了53.5%,随着餐饮物价的上涨,内食需求持续增加,食品类别的线上购物占率在1~8月上升到了25.9%。

统计厅预测,网上购物交易额在2022年达到209兆韩元,首次突破200兆韩元,到2023年将超过220兆韩元。 根据产业通商资源部的统计,以主要流通企业为基准,在整个零售市场上,线上零售( 不仅是只线上零售企业含实体业态企业做的线上业务)所占的比重有望超过50%。现在的线上购物在消费者的购买方式上已经形成了支配性的类型。

2024年成长战略:

第一是:线上业态成熟市场的情况下,与外国企业的竞争及国内企业之间的竞争将加剧,为了生存,改善体质和加强收益性、国内外收购合并、企业间的合作、推进企业公开等最近正在积极进行。

第二是:为了提高收益性,利用AI提高目标及广告效率。 随着数字技术的高度化,服务范围的扩大,商品企划、质量管理、广告、定制型产品推荐等整个电子商务核心业务的应用正在扩大。 目前,特别是执行结合AI的推荐等命中率高的广告,正在扩大零售媒体(Retail Media)事业,通过利用生成型AI的商品推荐,强化公司平台内的消费者锁定。