高瓴资本和摩根超级重仓,毛利率堪比茅台的顶级赛道之王

来源:价值事务所

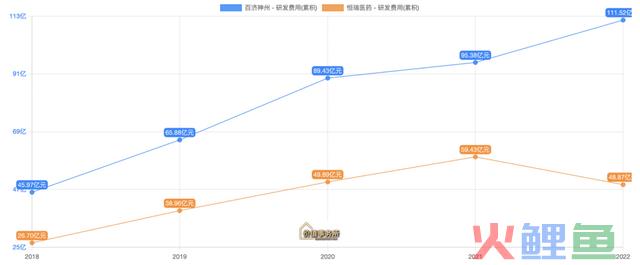

在2023年以前,所长一直对百济神州心存疑虑,毕竟作为一个2011年才创办、在国内医药行业算是弟弟级别的企业,研发投入却一直比有超30年历史的老牌大药企医药一哥恒瑞要高,而且高得还不是一般的多。

研发投入疯狂就算了,百济在销售等方面的费用投入也十分惊人,即便面对国内企业较为弱势的海外市场,更多也是选择自建销售团队,而非像他的同伴诸如传奇生物之类选择将产品授权给跨国大药企(相当于销售外包)……

在极其夸张的花费下,即便百济的营收不断上新台阶,但却也始终追不上亏损扩大的速度,使得公司的利润亏损和营收差距越拉越大。

正是基于上述原因,所长曾担心百济会不会把自己玩废了?毕竟历史上从没有谁敢像百济这么玩,谁的钱都不是大风刮来的,大家的资源都是有限的,在成事之前,还是会选择量力而行。

但在2023Q3的成绩单出来后,所长发现,百济神州的路居然还真的走通了,照此趋势下去,三年内就很有可能实现盈利,而且大概率会就此走上良性正循环,未来成长为一家货真价实的跨国大药企。

01。百济神州大惊喜

2023年前三季度,百济神州实现营收 18.24 亿美元, 同比增长76%;净亏损 5.14 亿美元,同比减亏 10.44 亿美元。

其中,单Q3实现营收 7.81 亿美元,同比+102%;净利润 2.15 亿美元,这里面有来自 BMS 仲裁解决相关收入的 3.629 亿美元,扣除后同比减亏 3.044 亿美元,季度亏损仅在1.5亿美元左右了。

百济神州当下的营收主要来自于两款拳头产品,即BTK抑制剂百悦泽(泽布替尼)以及 PD-1替雷利珠单抗。

前者在2023年前三季度分别为公司带来收入2.11、3.08、3.58亿美元,环比增速分别达20%、46%、16%,后者则在2023年前三季度总计为公司带来收入4.09亿美元,同比+27% 。

这里我们先来看看大家最熟悉的PD-1,下图是相关机构收集的样本医院2022年PD-1终端销售额变化情况,K药和O药在国产PD-1大军杀到后份额便开始下滑,但2020-2022三年期间整体还是保持了稳定,国产四小龙的相关产品(从上到下分别来自君实生物、信达生物、恒瑞医药、百济神州),除百济神州外,近三年整体都处于下滑趋势,尤其是经医保谈判大幅杀价后的第一个完整年度2022,下降尤其明显。

那么问题来了,为什么大家都在下降,百济反而在增长呢?

这肯定不能归结于销售的原因,毕竟国产四小龙除了君实销售能力偏弱外,剩下的几家销售实力都不差,尤其恒瑞非常强,没道理销售实力最强的恒瑞还卖不过一个百济。

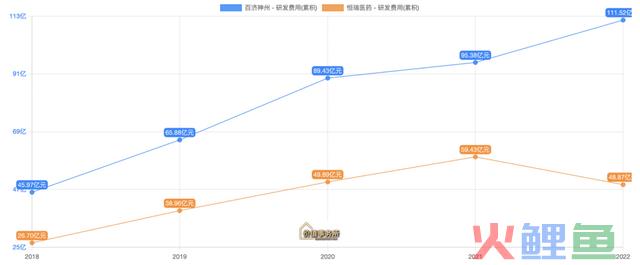

好了,所长也不卖关子了,百济的产品在国内逆势放量的核心原因有二,其一便是百济的PD-1披露出的有效率和安全性数据相对于同行更好,其二在于百济的产品目前已有11项适应症获批,其中9项适应症被纳入国家医保目录,是国内获批适应症最广泛、纳入医保适应症数量最多的PD-1产品。

百济的PD-1出海进程也在加快,2023年Q3已在欧盟获批用于2L ESCC患者,公司预计将于2024H1收到FDA的BLA回复,此外在欧美尚有新适应症处于BLA阶段,公司预计将于2024M7之前陆续收到回复。

根据相关机构的预测,百济替雷利珠单抗的销售额峰值,2030年国内将达到 75 亿元,海外达到62亿元。

效果更好+全球化+拓展适应症范围、联合用药、以临床需求为导向拓宽受益患者人群,是百济在卷王药品PD-1赛道中后来居上的关键,而这大杀器也被完美复制到了另一款拳头产品泽布替尼上。

2022年,百济神州的泽布替尼对艾伯维的伊布替尼进行了头对头临床试验,最终泽布替尼全胜,成为全球同类最优的BTK抑制剂,目前,泽布替尼胶囊已在全球近70个市场获批多项适应症,包括在欧洲、美国获得慢性淋巴细胞白血病/小淋巴细胞淋巴瘤适应症的批准。

自取得头对头优效数据后,百济的泽布替尼便开始持续放量,2023前三个季度,即便用环比数据考察,都一直在增长。考虑到血液瘤患者长期用药的特性,叠加 R/R FL 适应症在欧洲地区已经获批,美国地区的 sNDA 已获 FDA 受理预计 2024Q1 获批上市,未来泽布替尼的业绩都有望进一步增厚。作为唯一击败伊布替尼的"best in class"产品,相关机构预计 2030 年海外达到销售峰值,峰值销售额为 282 亿元,加上国内,到2030年该产品营收有望突破300亿。

随着百济海外团队人数趋于稳定以及拳头产品的快速放量,公司销售及管理费用率持续下降,2023Q1-Q3 分别为 80%、71%和 61%,未来,百济的费用有望保持这个下降趋势,未来3年左右实现盈利的概率很高。截至2023Q3,公司在手现金及等价物高达 30.67 亿美元,撑到整体盈利那天问题应该不大。

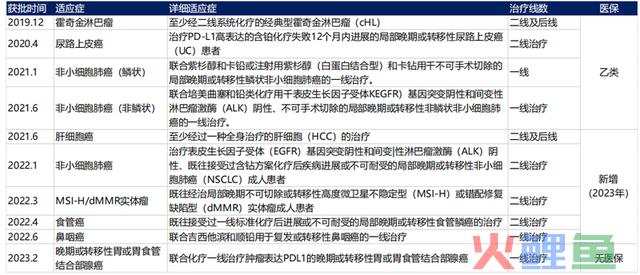

截至2023H1,百济神州在研管线中共有23个开发项目、超过60个临床前项目,涵盖小分子、CDAC、单抗、双抗/三抗、ADC、细胞疗法、mRNA等内部技术平台和治疗模式,覆盖血液瘤、实体瘤领域各高发瘤种。

丰富且强大的研发管线叠加覆盖全球且表现较好的销售团队,百济国际大药企的雏型已成。

02。无数10倍、百倍的机会

以百济神州为代表的国内创新药扛把子企业,基本都集中在港股18A。下图为2019年以来,国内56家港股18A创新药(剔除康希诺,因为这货受疫情影响过大,过于失真)的产品营收表现情况,不难发现,即便有2020-2022三年疫情影响,可他们的增长也着实让人吃惊。

这些企业合计每年都实现了超70%的增长,照此趋势,2023全年营收突破400亿毫无悬念,2019至今,短短五年间,还掺杂有疫情三年时不时全社会停摆的影响,港股18A依然实现了营收10倍的增长。

这样的爆炸式增长,充分说明国内终端对创新药的旺盛需求以及18A创新药企业的旺盛前景。此外,就如我们今天所追踪的百济神州一样,18A中不少企业如再鼎医药、君实生物、信达生物、复宏汉霖等都陆续进入减亏阶段,甚至不少企业的减亏幅度大超市场预期,照此趋势下去,大多企业有望于未来三年甚至明年就扭亏为盈,从而实现从Biotech向biopharma的蜕变,如若运气够好,甚至能成长为全球级别的跨国大pharma。