2020年中国互联网广告市场洞察报告

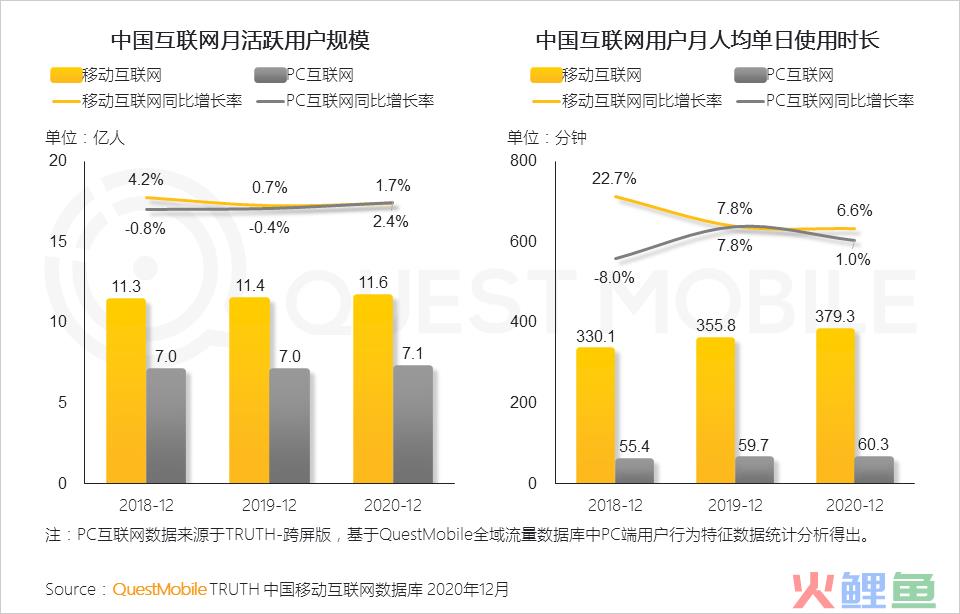

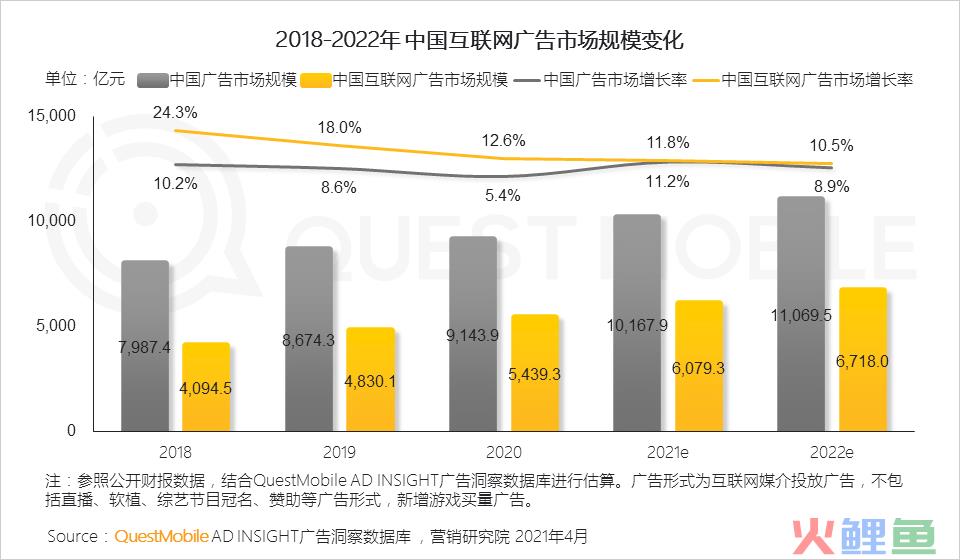

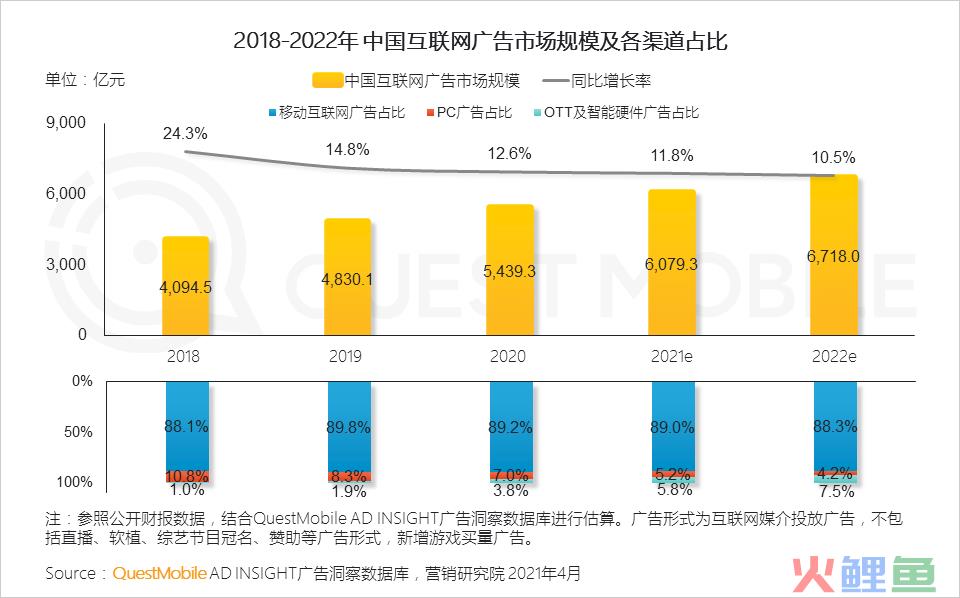

今天给大家分享一下互联网广告市场的情况。QuestMobile数据显示,2020年中国广告市场规模达到9143.9亿,其中互联网广告规模达到5439.3亿,相比2019年、2018年,保持了较快增长,尤其是互联网广告,凭借PC、移动互联网的月活用户规模、用户月人均单日使用时长的保持稳定增长,广告规模基础扎实,预计2021年,中国广告市场将突破万亿,互联网广告也将突破6000亿。

从互联网广告构成上看,2020年,移动互联网广告占比为89.2%,PC广告占比7%,OTT及智能硬件广告占比3.8%,三个部分中,PC广告占比持续下滑,从2018年的10.8%,一路跌到了7%;移动互联网广告占比,则是首次出现下滑,二者的份额,均被OTT及智能硬件广告吃掉了,逆转的态势已经形成,预计接下来几年,这个趋势还将持续。

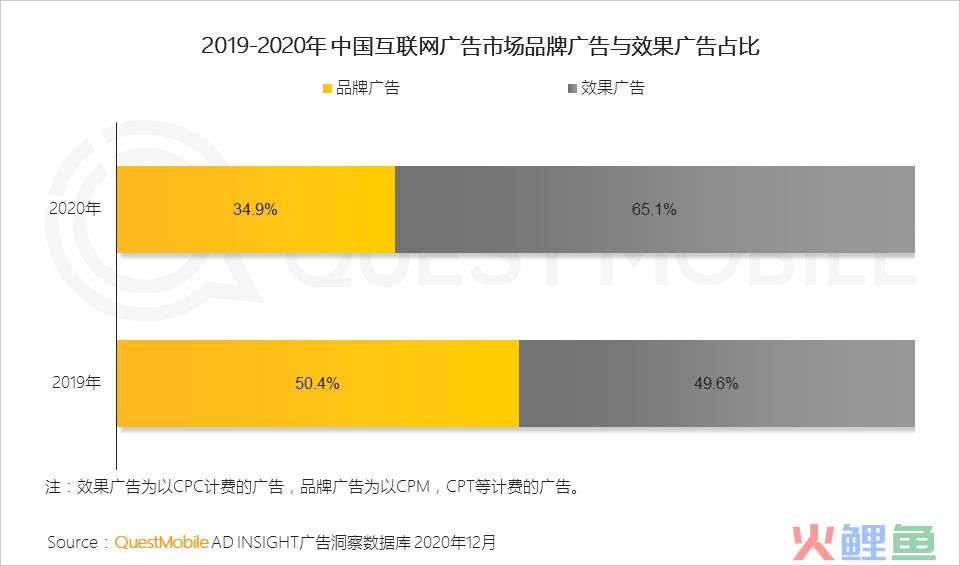

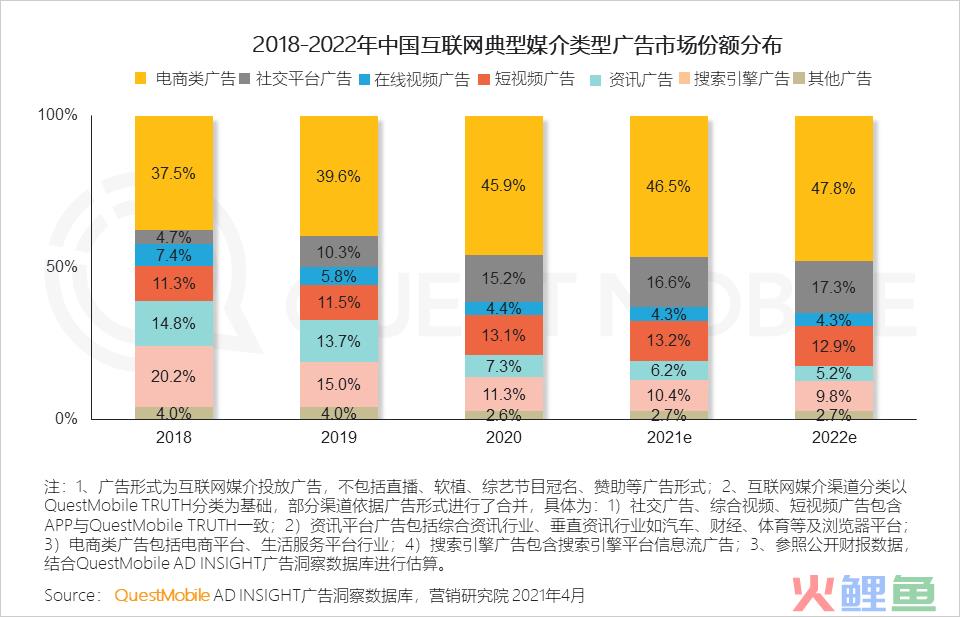

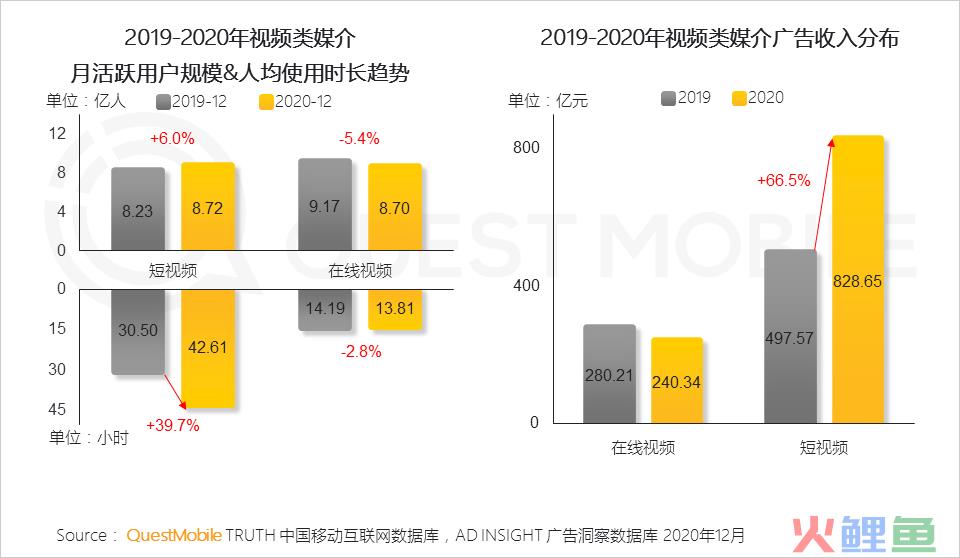

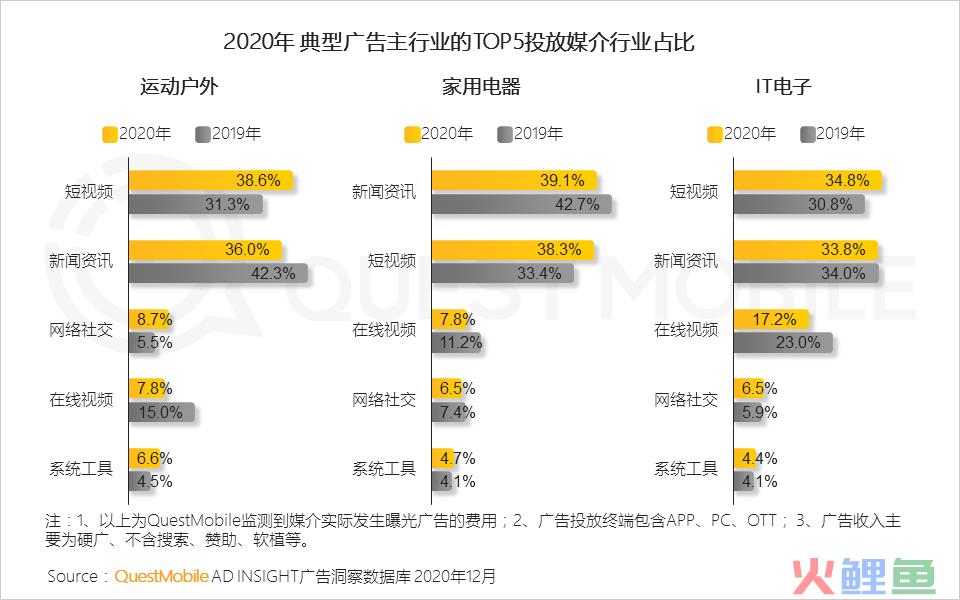

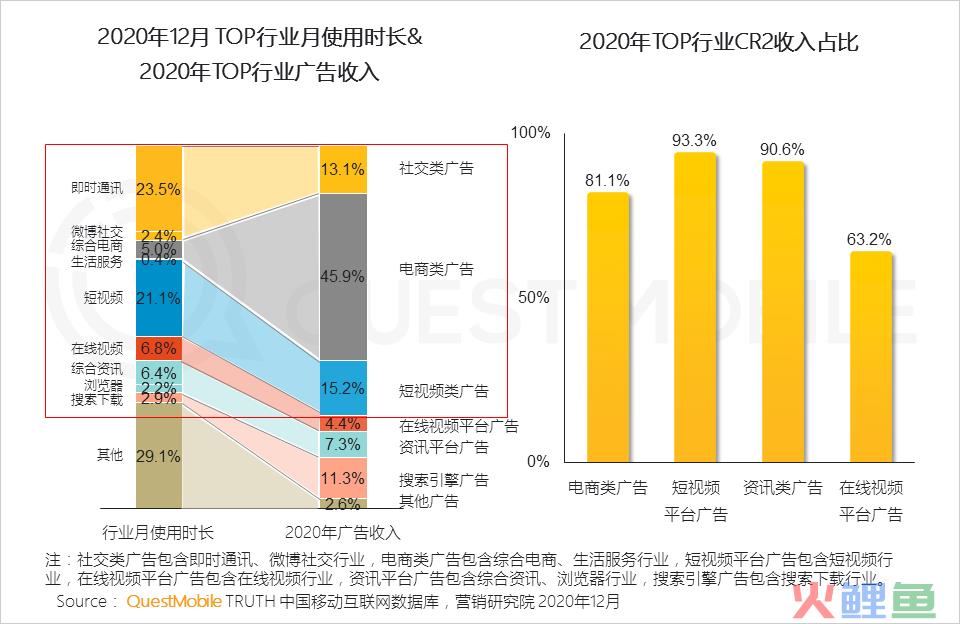

在媒介形态抢占广告的能力上,短视频进一步扩大优势(短视频信息流、短视频开屏广告,均出现大幅增长),抢占了新闻资讯、在线视频的份额,例如,2020年运动户外、家用电器、IT电子等典型品牌主,在短视频的投放占比,均明显高于2019年,其中,运动户外、IT电子在短视频广告投入占比(38.6%、34.8%),均首次超过了新闻资讯(36%、33.8%),家用电器也仅剩一步之遥(新闻资讯39.1%、短视频38.3%)。伴随媒介形态变化的,还有广告形式,效果广告快速增长,2020年占比已经达到65.1%(2019年仅为49.6%)。

当然,更值得注意的是,由于消费场景向线上迁移,新硬件、新交互和渠道突破,正在加速广告模式变化,例如,区域市场广告投放与LBS结合,社交广告链接线上与线下、广告与销售、公域与私域,短视频向内容属性延展……

具体如何变化?不妨看报告吧!

报告导览

2020年互联网广告市场或将成为转折点,头部易主,新的竞争格局形成。2020年同样是新的起点,酝酿着其他新兴市场。

1、广告容量和收入规模保持双增

1、互联网广告容量基础规模稳定,用户保持使用粘性

1.1 整体规模小幅增长

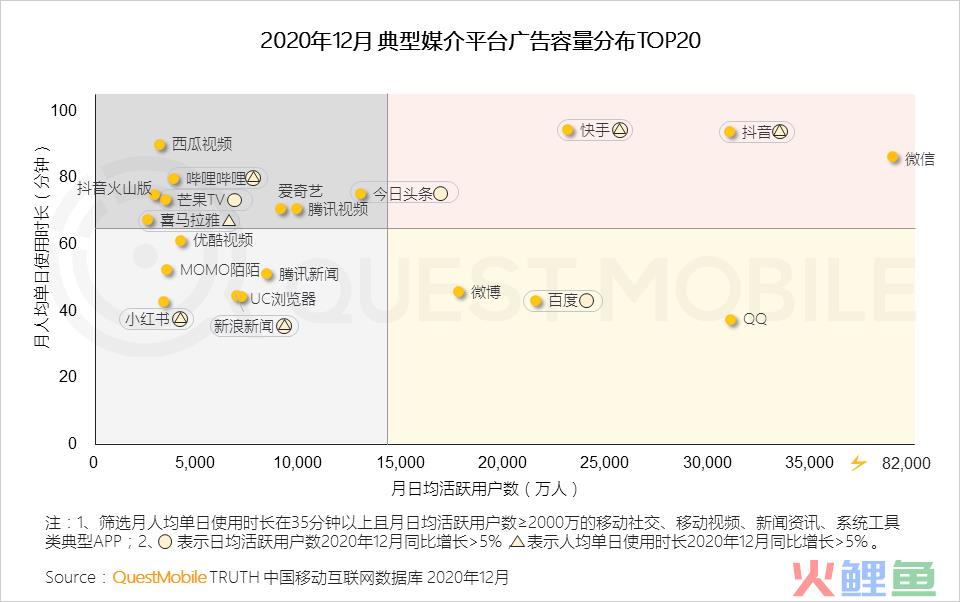

1.2 随着各行业商业化拓展加深,媒介广告容量池进一步扩展

只要有流量的载体都在拓展广告变现模式,其中视频和购物属性的应用仍不断提高广告容量,此外,如游戏行业IAA+IAP(广告+内购)模式、音频行业音频广告和出行服务操作页面广告等形式,成为积极拓展广告变现模式的典型代表。

1.3 第一梯队媒介保持不变,短视频媒介容量仍持续增长;与社交属性相关的媒介明显上升,参与头部竞争

2、广告收入增长,投放形式发生变化

2.1 营销场景线上化及紧贴流量的营销节奏推动企业广告投放预算向线上转移,Q3后快速反弹,推动2020年中国互联网广告市场保持增长

2.2 OTT及其他形式广告加速抢占PC份额

泛娱乐体验屏更加多元,大屏(电视、投影仪)及语音交互(智能音箱等)增加更多应用场景和连接方式,PC的应用场景则越发固定,相应的广告投放市场也将紧贴流量趋势及用户应用趋势。

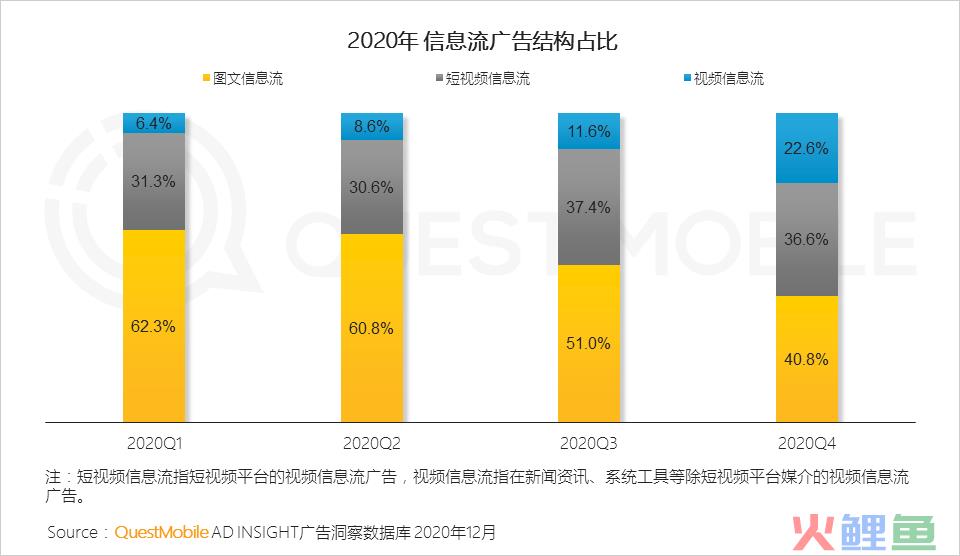

2.3 从广告形式上看,视频类信息流增速更快,趋向成为主流广告形式

2.4 从广告购买方式看,广告主更加精准投放广告,效果类广告快速增长

3、市场发展,局部变化明显

3.1 新的媒介竞争格局已形成,新的广告连接形式和渠道或成为推动下一次变化的手段

2020年消费场景加速向线上迁移,广告主更倾向近变现和紧跟流量趋势投放广告。由于流量格局和广告收入竞争集中度已较高,新硬件、新交互和渠道突破有可能改变已有竞争格局。

3.2 电商类广告与销售渠道紧密绑定,在线上消费迅猛增长的推动下,电商广告涨势很好

区域市场(线下门店销售类)广告投放则与LBS结合,生活服务平台广告与社交广告(微信朋友圈广告)竞争争夺市场份额。

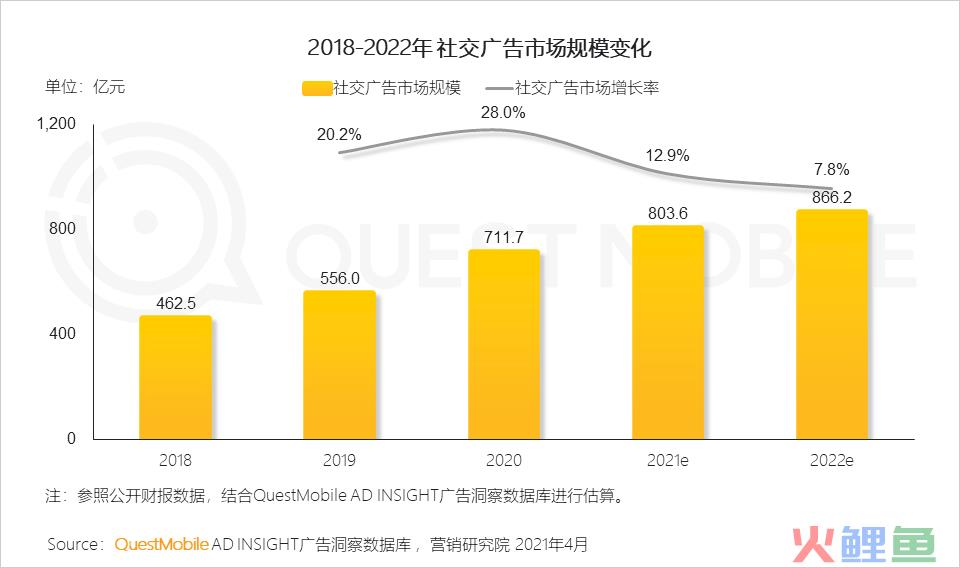

3.3 社交广告已形成可链接线上与线下、广告与销售、内容与私域的全开放系统,但核心广告点位受ADload要求限制,可拓展空间主要为中长尾流量

3.4 视频类媒介依旧是品牌商重点投放媒介,广告收入保持增长,短视频广告容量池持续扩张

短视频的主要收入为广告、打赏及其他,在线视频的主要收入为会员收入、版权分销、广告收入及其他。视频类广告虽然为主流广告投放形式,但不是媒介的最核心收入,广告收入的变化不代表媒介收入的变化。

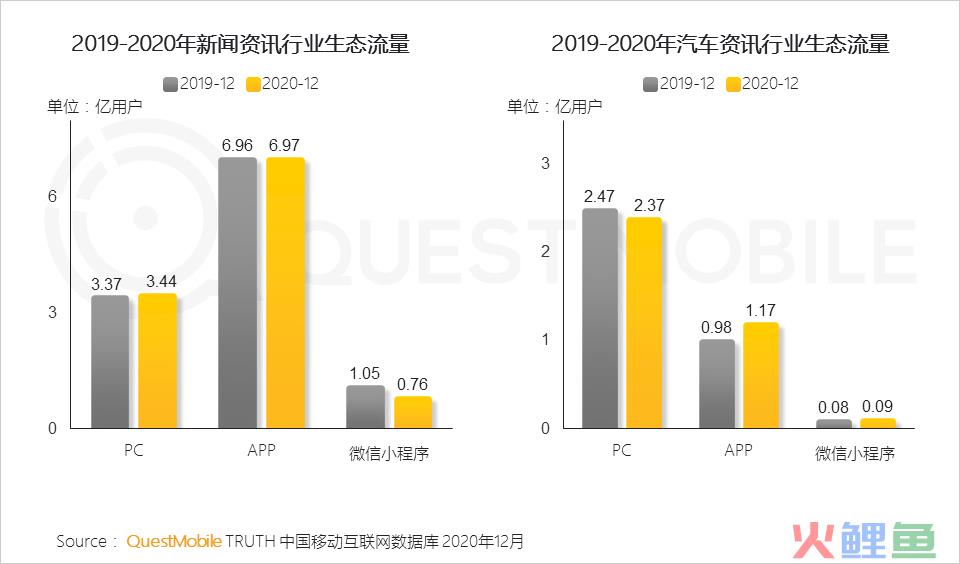

3.5 资讯平台通过生态流量及加速流量流转等拓展流量边界,增加广告变现机会

3.6 2020年TOP媒介竞争格局中最明显的变化是购买交易、短视频等媒介的广告营收进一步提升

4、广告投放活跃行业在变化,黑马抢占市场

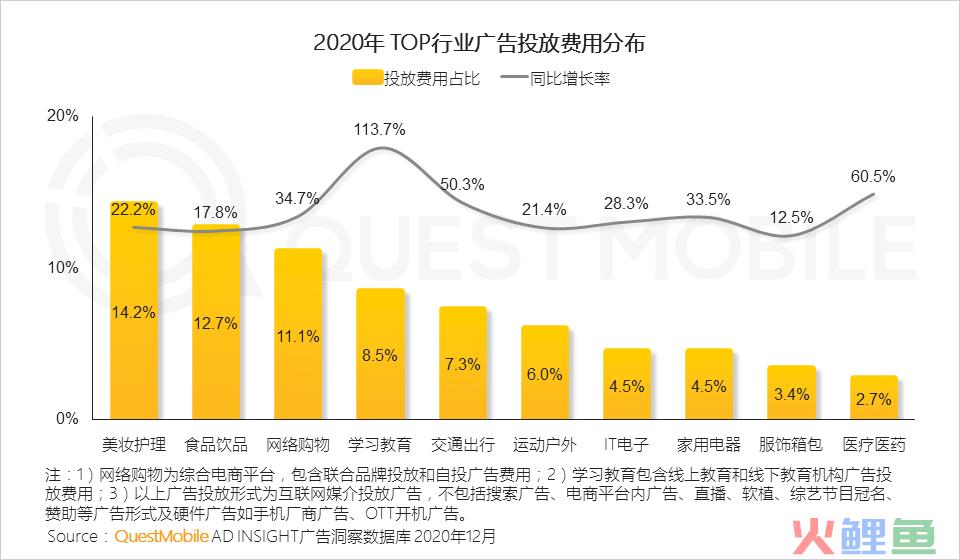

4.1 2020年各行业的广告投放预算普遍向数字营销迁移,互联网广告投放同比增长

教育培训行业中互联网教育投放增长更为显著,同比增长113.7%。

4.2 典型广告主在短视频媒介投放预算明显提高

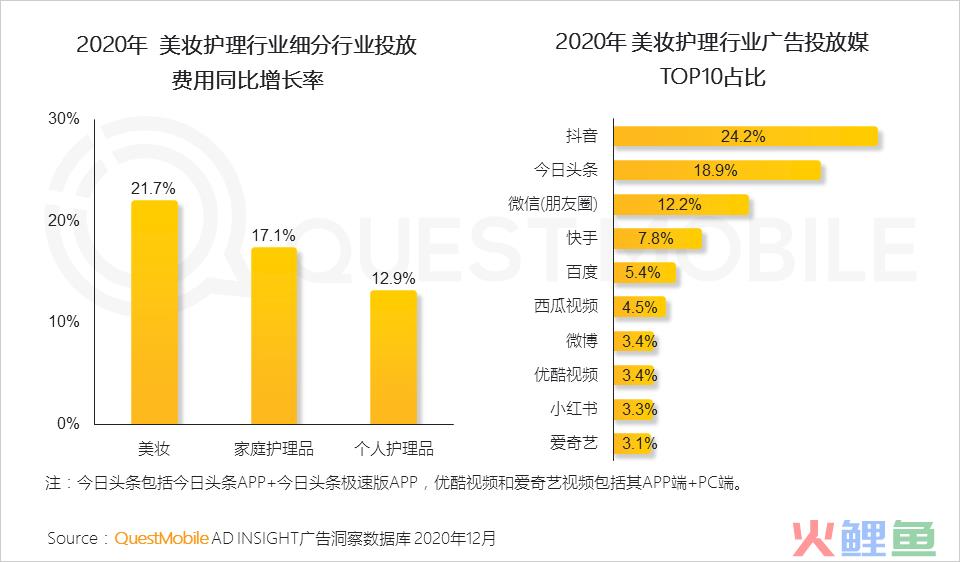

4.3 美妆行业广告投放紧跟头部流量,并注重媒介交互属性和KOL流量价值

4.4 食品饮品行业在视频类媒介的投放加重,同时酒类行业的投放同比略微减少

4.5 学习教育行业的投放节奏跟随寒暑假期,下半年整体投放预算更高

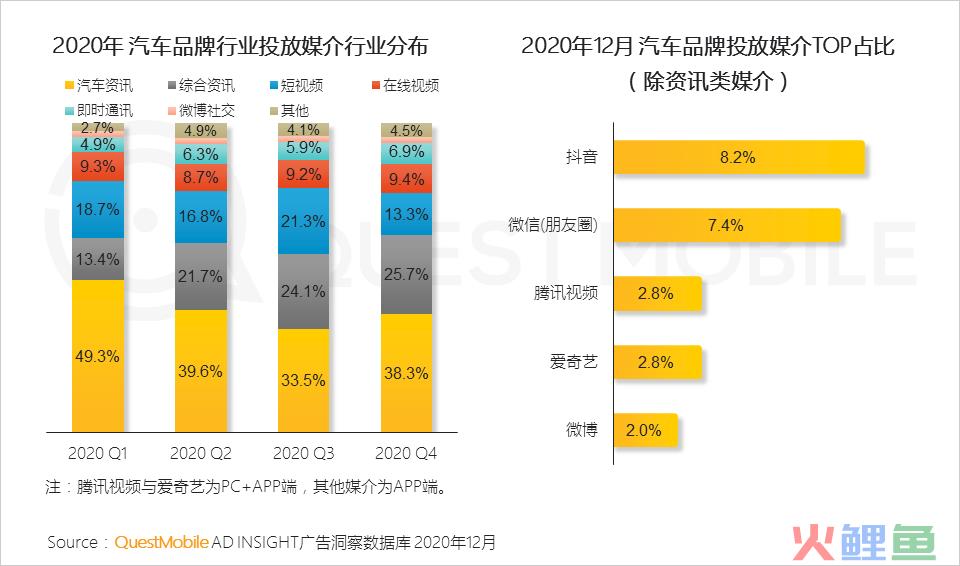

4.6 汽车行业投放媒介仍集中在既有习惯,同时向短视频等媒介尝试投放

2、2020年互联网广告市场特点分析

1、打破流量边界,能联合就联合

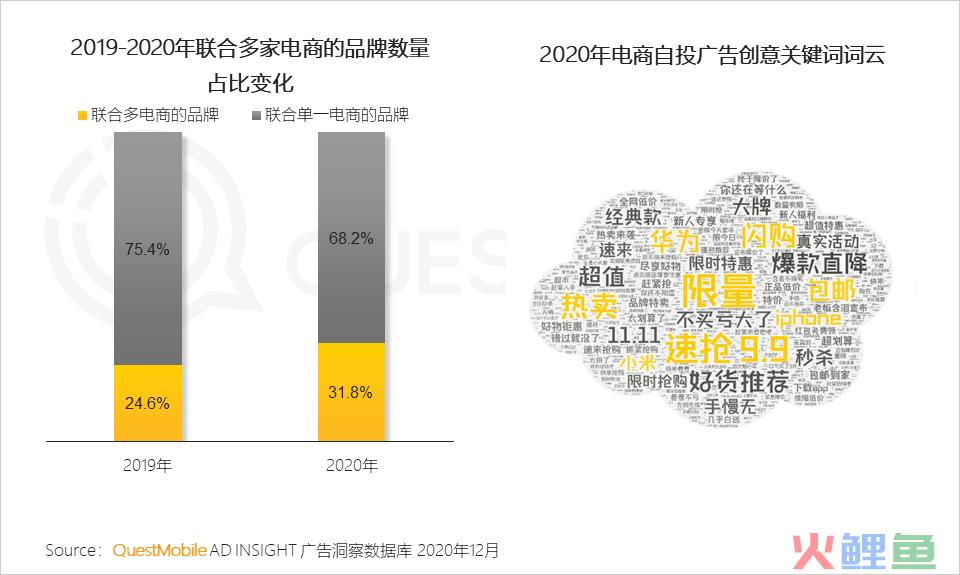

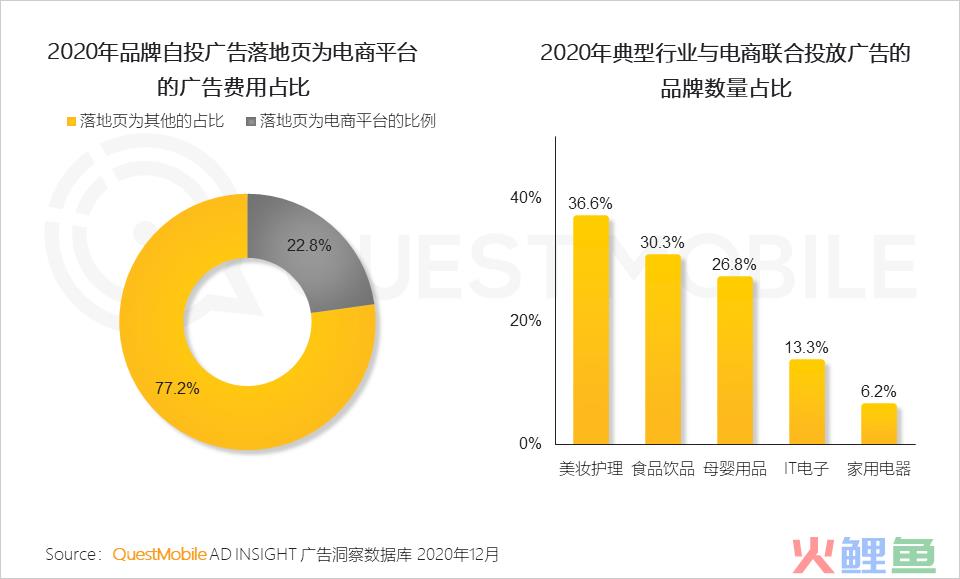

1.1 销售+营销:2020年品牌商更为注重线上销售渠道的合作,与多个电商平台联合营销合作增长,电商平台则主打“价格敏感”创意吸引用户

1.2 品牌商近变现需求明显,快消行业更倾向于直接与电商联合

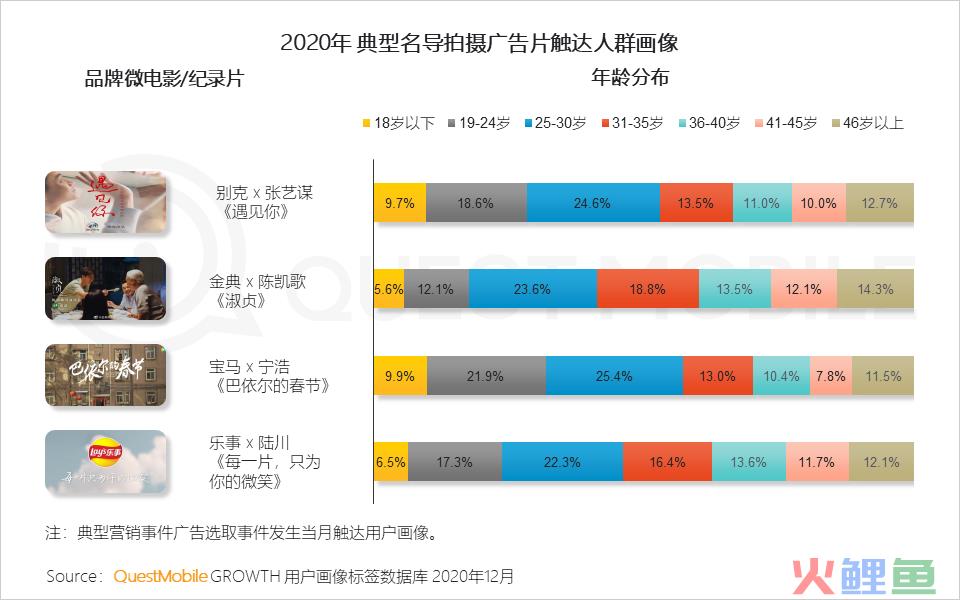

1.3 知名度+知名度:名导与品牌合作,拍摄主题微电影或纪录片为品牌做广告宣传

1.4 场景+场景:基于典型生活场景与品牌场景叠加营销,触动年轻消费群体

例如,喜茶与QQ音乐联合在线打造《灵感音乐公司》,触达都市青年群体比例较高。

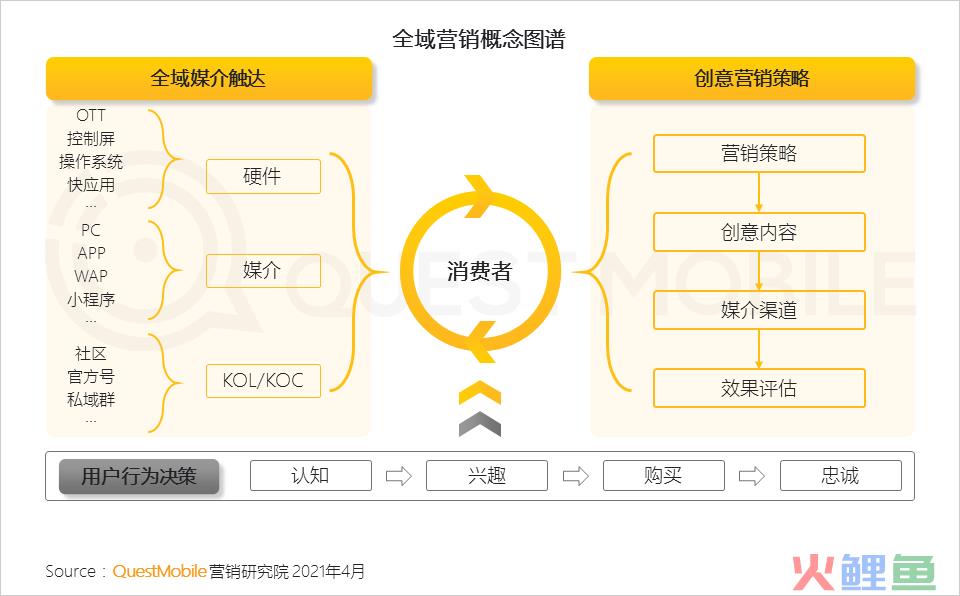

2、全域+全链接,围追堵截刺激用户

2.1 全域流量扩展媒介流量边界,聚合流量增加触达用户的机会

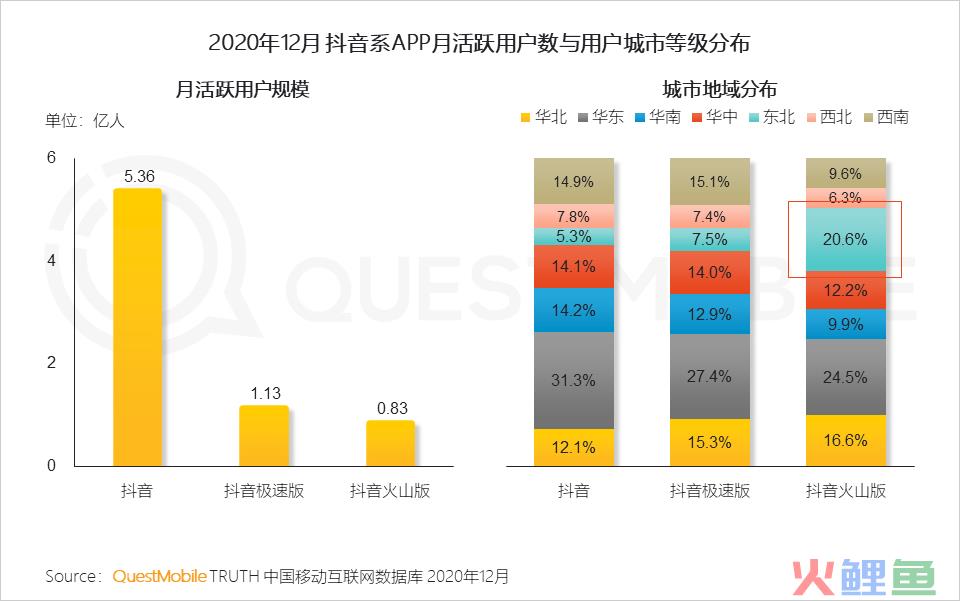

2.2 多APP矩阵策略,全面渗透不同区域

2.3 终端品牌广告分为系统广告和内容广告,其中系统广告基于品牌用户规模基础进行拓展,可链接线上线下,拓展和流转空间较大,但触达用户的频率低于内容广告

3、媒介或开放或封闭,更直接链接交易

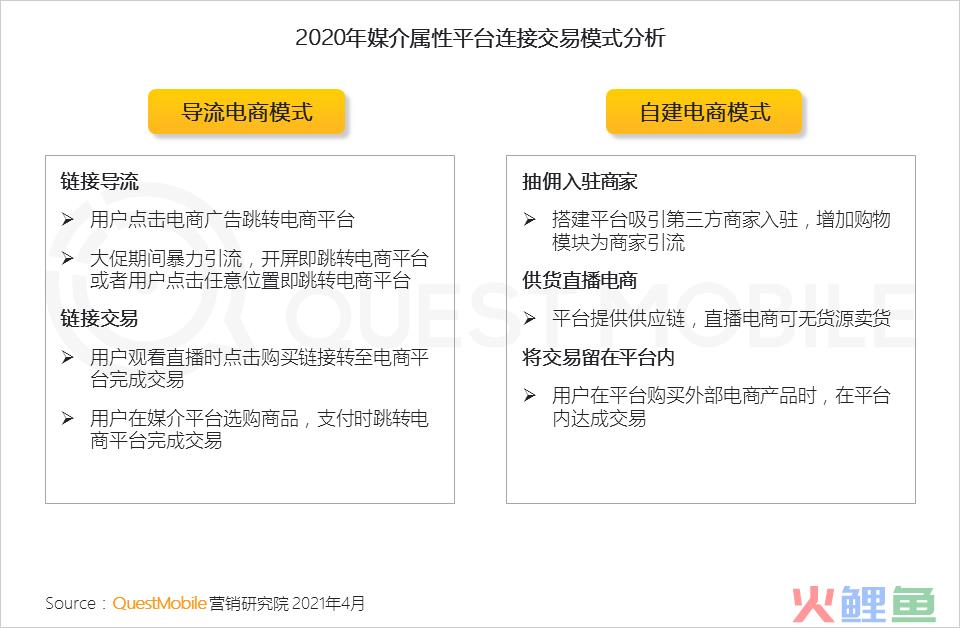

3.1 基于广告投放与用户的交互方式、广告投放与销售的连接形式,媒介形成全开放、半开放和半封闭模式

3.2 媒介属性平台:整体广告容量仍具上涨潜力

3.3 媒介属性平台:多种方式链接电商实现近变现

3.4 电商属性平台:通过推荐内容和直播,增加用户粘性和购买效率,形成半封闭状态

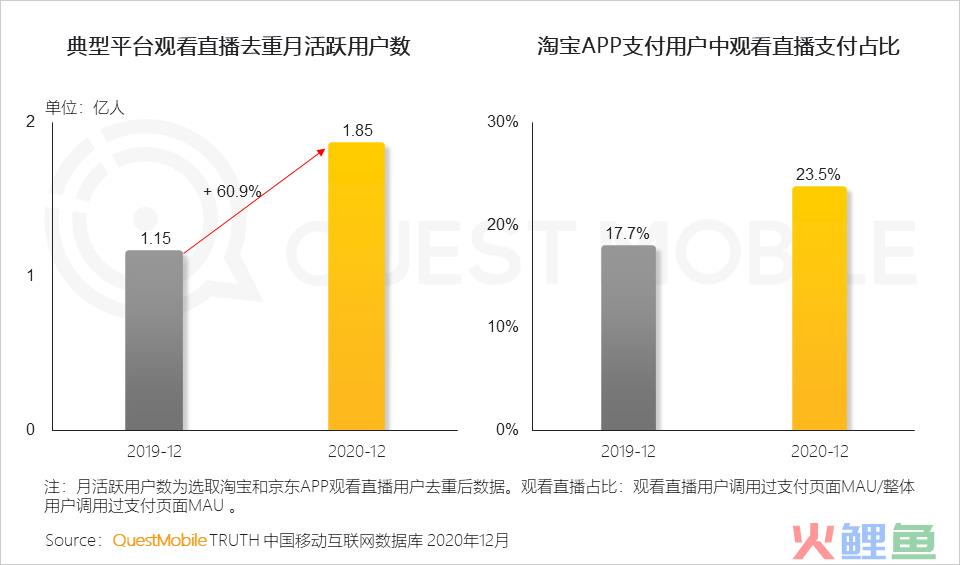

2020年电商用户对直播的观看意愿和支付意愿均有较明显提升。

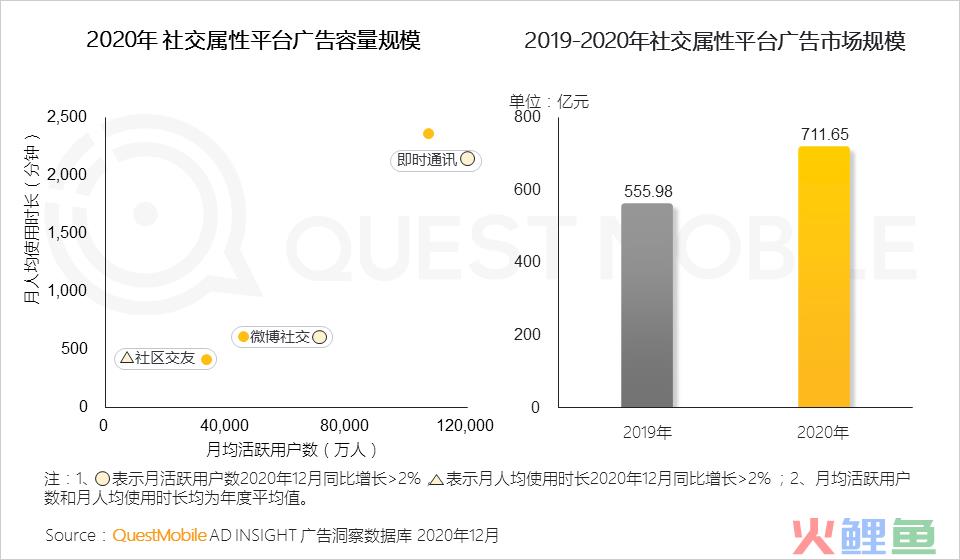

3.5 社交属性平台:通过小程序或KOL连接线上和线下交易,形成开放体系

2020年社交属性平台APP广告容量较2019年变化很小,但是由于线上线下交易场景的打通和基于LBS的广告投放增加,整体广告市场规模出现了明显的增长。

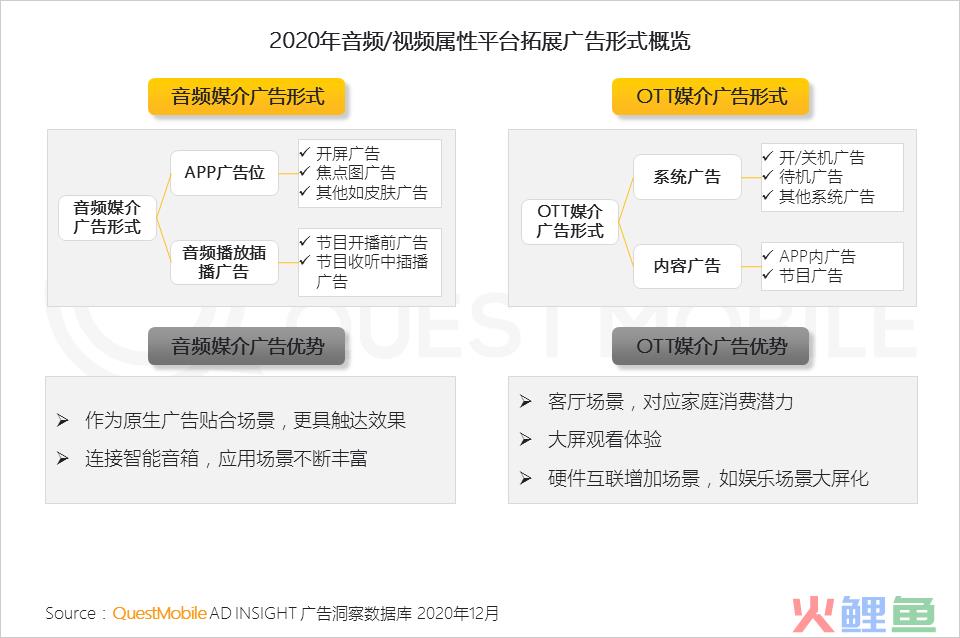

3.6 音频/视频属性平台:与硬件连接增加连接用户的渠道和广告容量,形成新的开放体系

4、品效合一仍难评估,广告主追求高价值投放

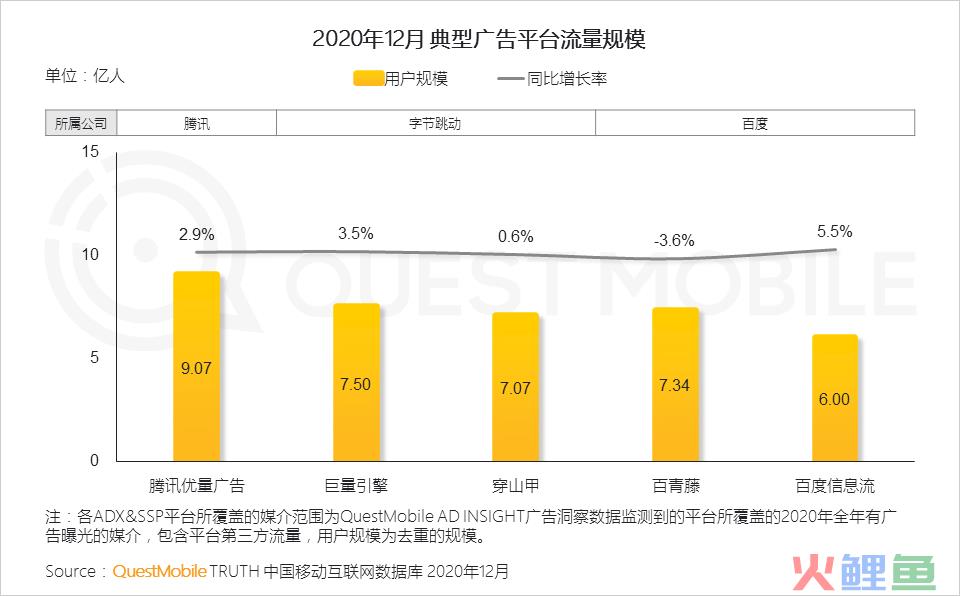

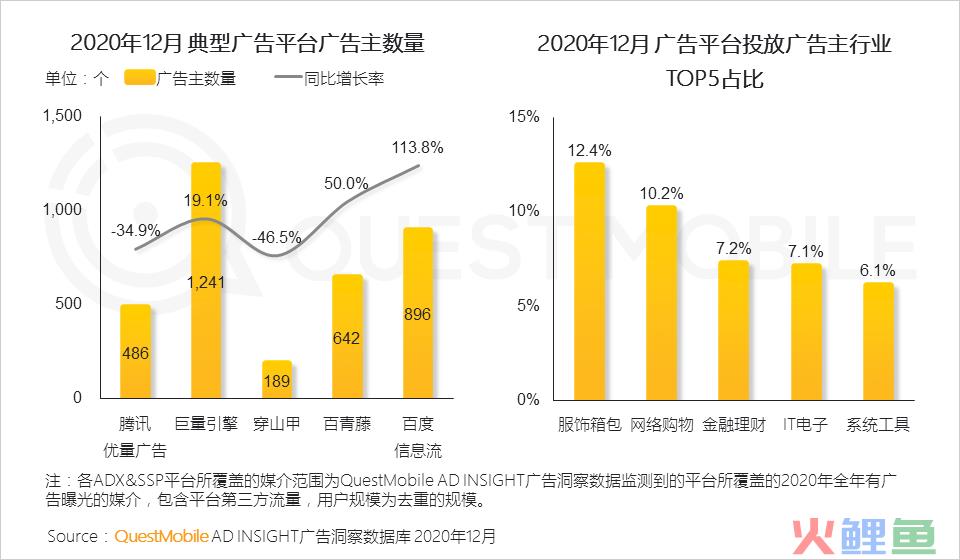

4.1 程序化或效果广告投放增加,各大媒介ADX平台聚合流量再次分发

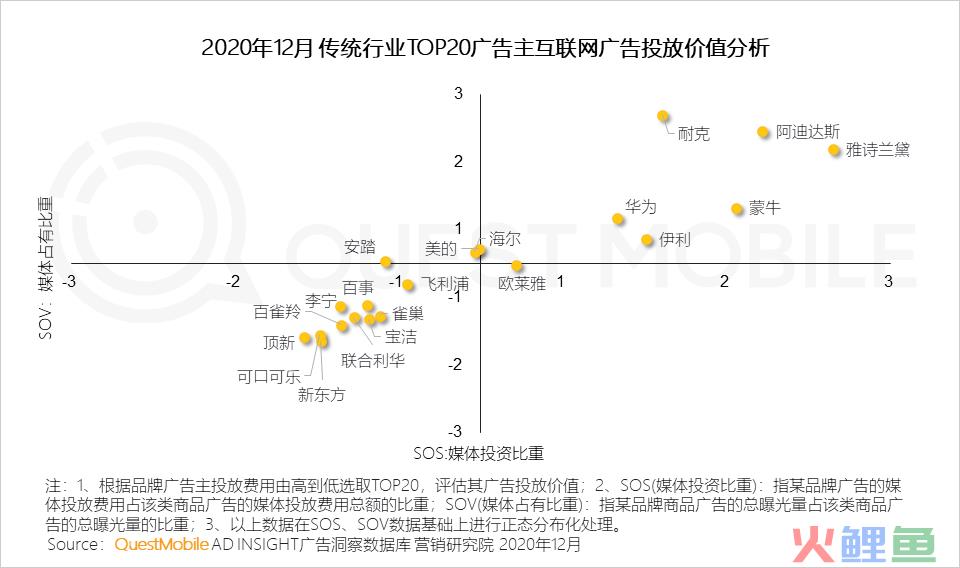

4.2 部分头部广告主调整高投入高曝光策略,重新估算广告投放价值

3、2021年互联网广告发展预测分析

1、广告需求稳健增长,媒介收入仍有上升空间

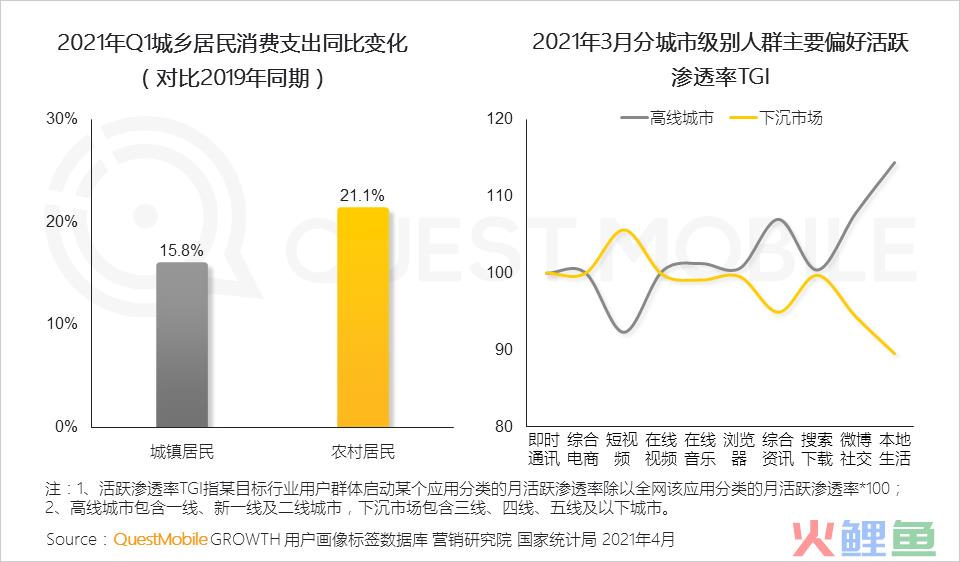

1.1 升级与下沉彰显消费潜力,媒介触达宜精宜准

2021年居民消费支出明显上涨,且农村居民上涨幅度大于城镇居民,整体消费升级和下沉市场快速发展的特征明显;同时不同城市级别人群的偏好有较明显的差异,媒介宜结合目标人群偏好做调整,扩大用户群体,提升自身的广告价值。

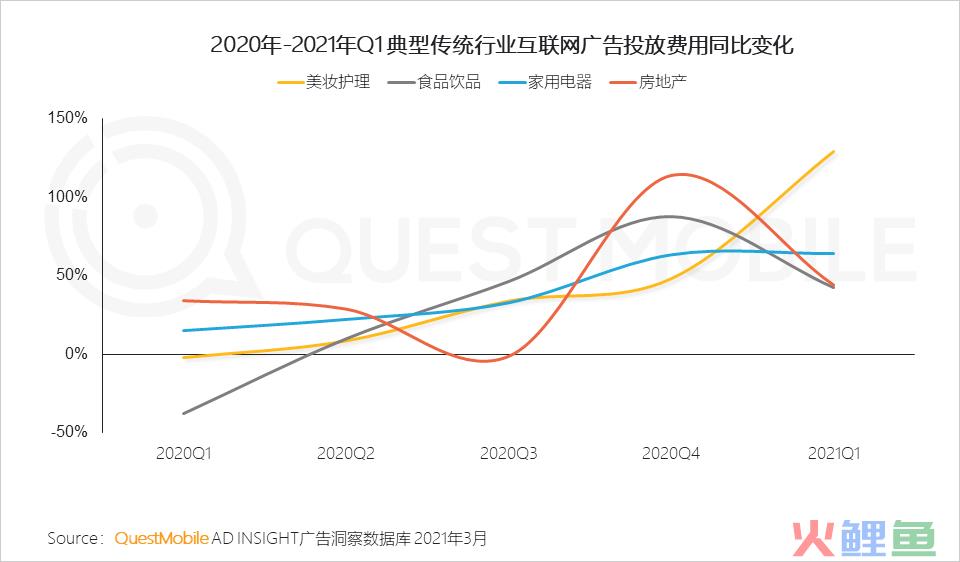

1.2 传统行业2021年延续了增加互联网广告投放的趋势

尤其房地产行业在“房住不炒”的大环境下更加追求广告效果,持续增加互联网广告投放。

2、扩展边界,提升流量触达效率

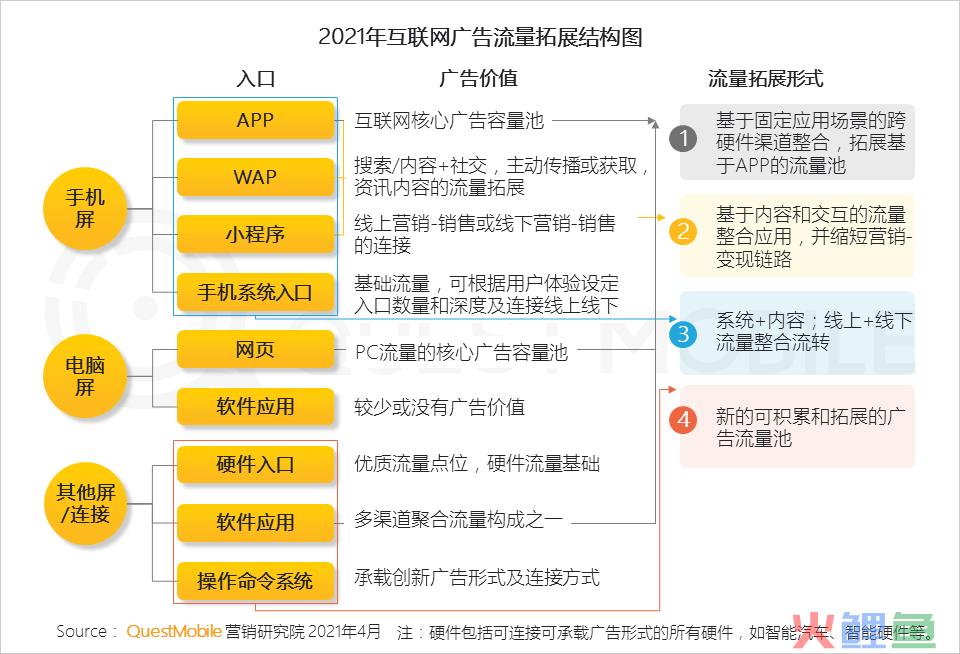

2.1 流量存量既定条件下,扩展创建其他屏及应用场景,或通过整合流量池,加速全景生态内流量流转,提升触达用户频次,来增加曝光和流量价值

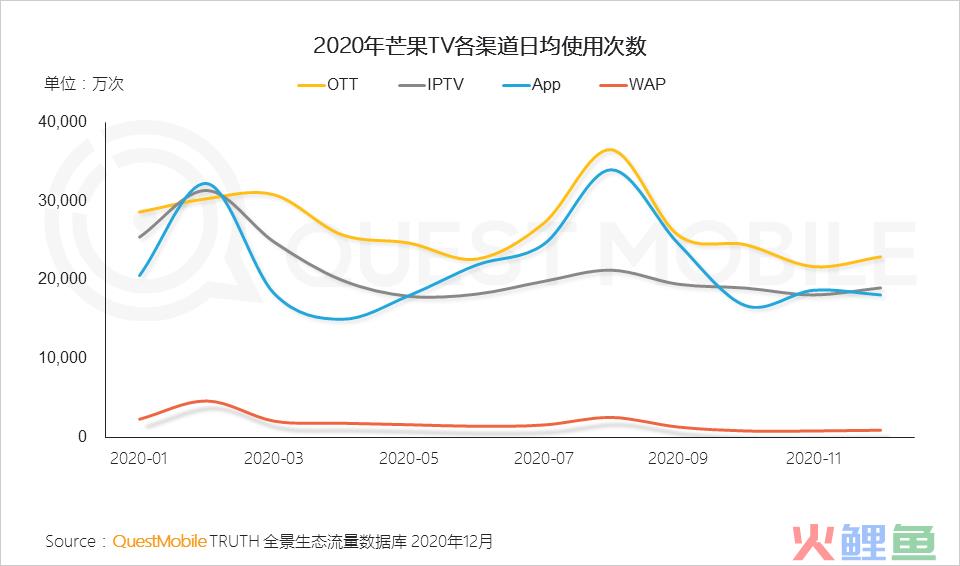

2.2 以芒果TV为例,多渠道可触达更大范围人群

2.3 已有竞争格局类下,视频类广告趋向成为主流,图文类广告及相应媒介需通过内容建设提升用户粘性,通过反复召回,提升曝光机会及触达效率

2.4 更加多元联合,聚合流量提升效果

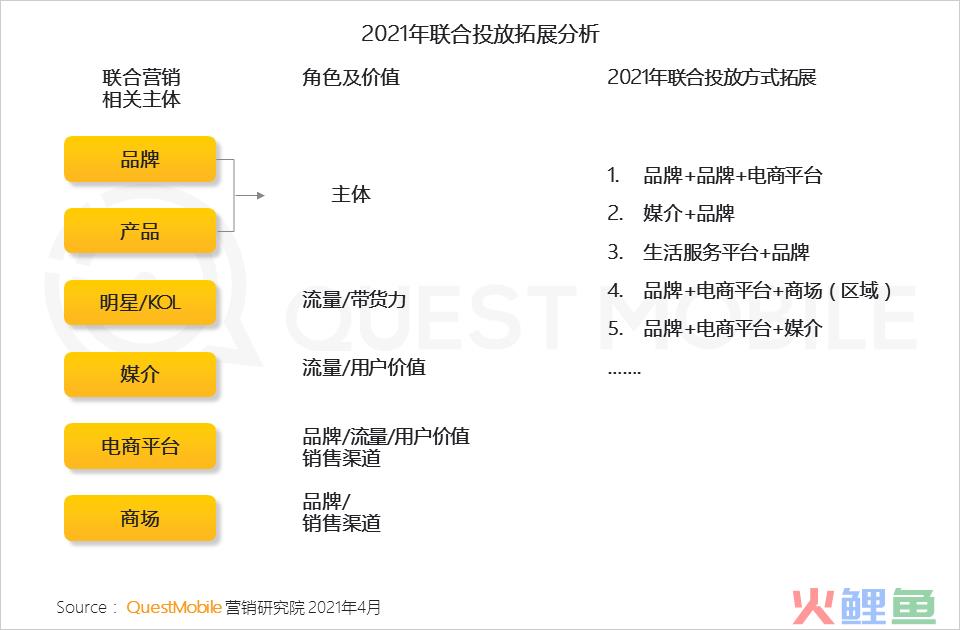

联合营销的目标是突破流量边界和用户圈层边界,创新拓展方式会更为多样化。

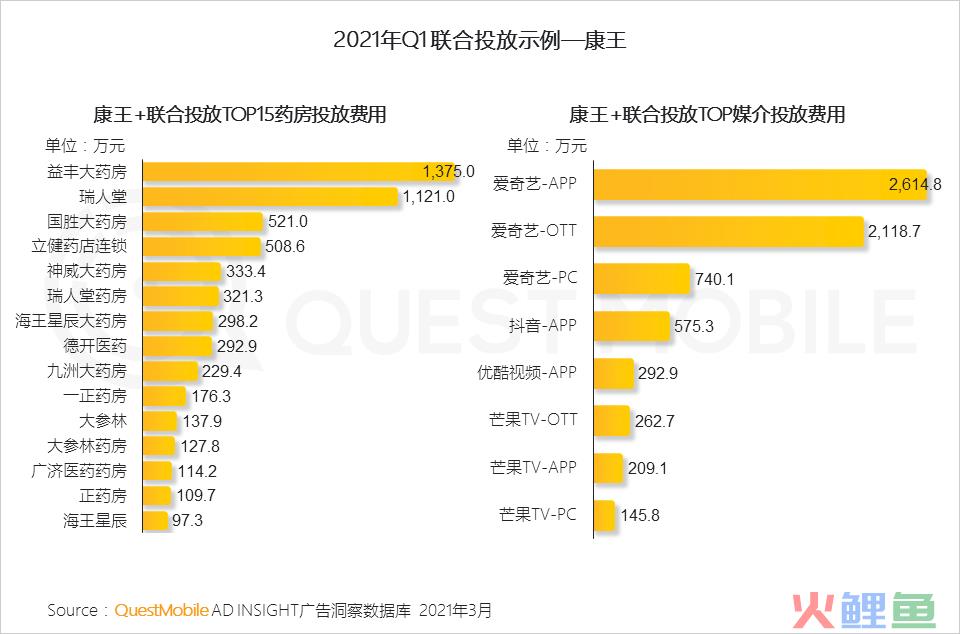

2.5 以康王为例,联合药房,通过视频类广告投放,为区域市场销售导流

2.6 IP价值继续更大化,与交易绑定更紧密

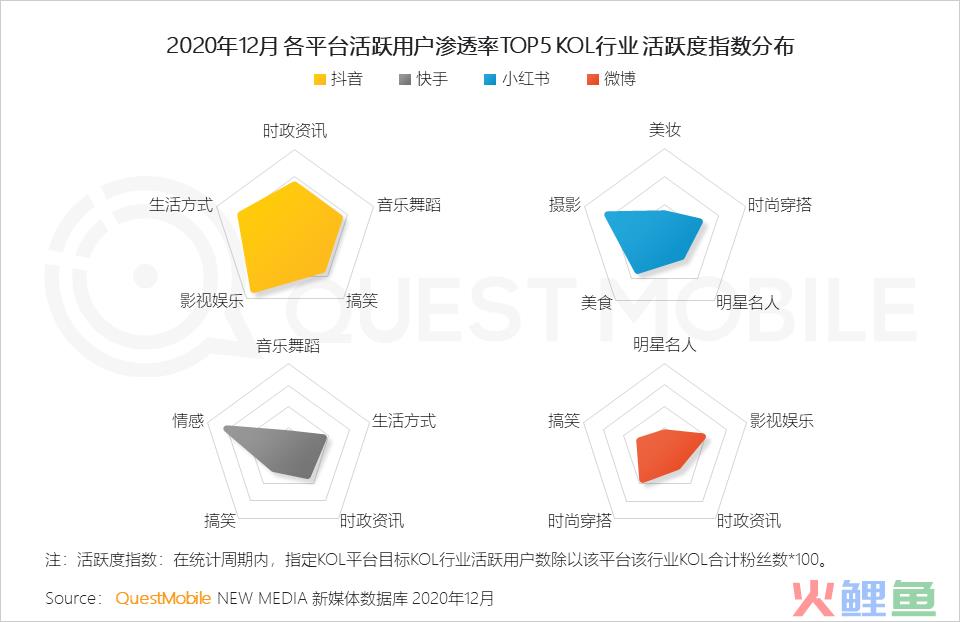

KOL既是媒介渠道,同时也是销售渠道,兼顾多平台,多KOL布局是品牌主投放

2.7 KOL对各兴趣领域内容渗透逐步加深,影响消费购买决策

3、关注更年轻人群,创新营销方式

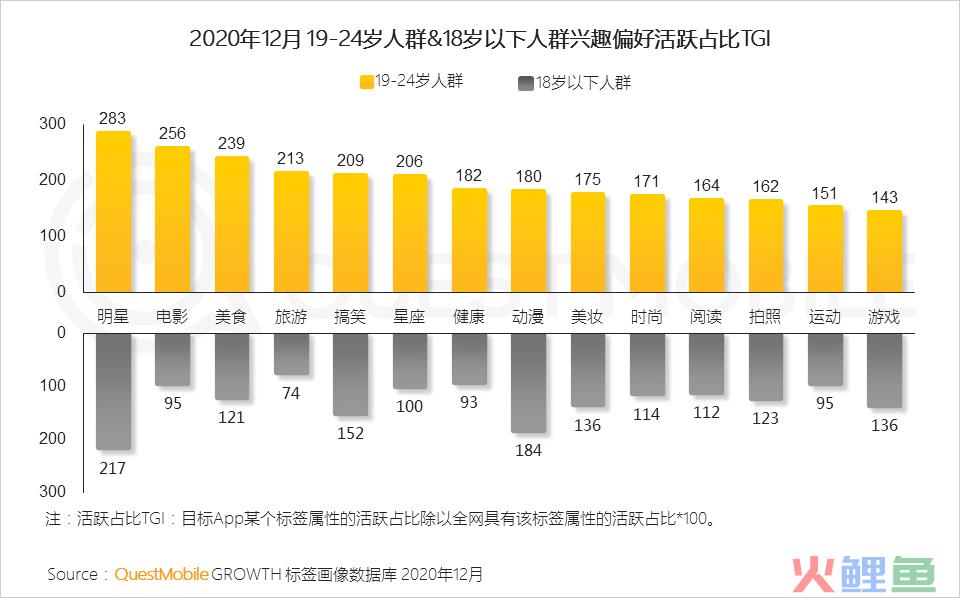

对于新消费力的关注和持续影响会拓展到更年轻人群

QuestMobile数据显示,2020年12月24岁以下人群活跃用户规模超过2.8亿,未来10年将成为互联网核心人群和核心消费人群。相较于年轻人群已形成与网民整体差异明显且明确的偏好,更年轻人群仅在追星、动漫和游戏上形成具个人属性的偏好,可作为有效触达的营销方式。但在其他偏好上并不明显,针对更年轻人群的营销可考虑养成与迎合并重的策略。

-END-