月活高达1.07亿,这家银行太厉害了

提到银行业,许多人的第一印象都会是高大上、体面、轻松等等,好像完全不愁没有流量。

而私域则是基于流量红利终结,获客成本越来越高的情况下,才逐渐被各行各业重视起来的流量运营模式,所以很少有人会把私域和银行挂钩。

但现实是,银行之间的竞争也早已演变成了存量博弈,对于许多银行来说,如果不能留住流量,并进行有效的运营,而是继续用广撒网的方式来获取流量的话,就是一个巨大的成本负担。

因此可以看到,许多银行其实早已入局私域,而且凭借从业人员数量较多、人员专业素质较高、产品种类相对集中等因素,让银行在私域运营上反而有着先天优势。

而在当前银行业,私域流量运营做得比较好的,招商银行绝对是其中之一。

相比传统的国有四大行--工、农、中、建,招行在数字转型上的尝试更积极,另外据相关数据显示,招行的两大移动APP「招商银行」和「掌上生活」,MAU(月活跃用户数)高达1.07亿,其中「饭票」和「影票」两个生活场景的交易额更是近100亿,都远远高于四大行。

两个移动端App就是招行最早搭建的私域流量池,而为了进行精细化运营,招行还将App的用户按照粘性划分成了3层:

内环用户--下载了APP并绑定了招行借记卡的用户,这是招行的核心客户,大概有1亿多;

中环用户--下载了APP,并且绑定招行信用卡或其他银行的信用卡或借记卡的用户,2000多万;

外环用户--下载了APP,没有绑定银行账户信息的用户,接近2000万。

招行通过在2个APP嵌入大量的金融和生活服务场景,不断推动外环和中环的客户向内环转化,一方面增加客户的粘性,一方面扩大自身的用户规模。

私域流量运营的核心,依托的其实就是真实的用户关系,而目前最有效的用户连接路径,基本都是围绕微信生态展开的,招行显然也意识到了这点,并开始基于企业微信布局私域。

下面,我们就来具体分析下,招行是如何基于企业微信做私域运营,来为自己的各项业务加持的。

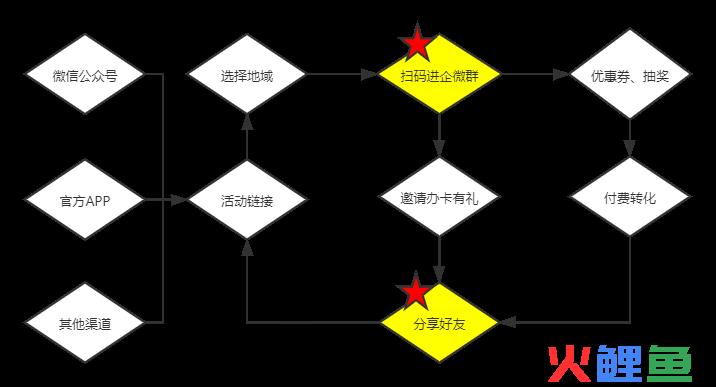

活动流程详解

活动流程图

第一步,渠道引流

相比其他企业的私域运营案例,招商银行的线上引流路径其实并不多,甚至可以说很简单,但它的引流速度非常高效,就我加入的几个企业微信社群,200人被动扫码限制的群,几小时就拉满了。

那招行具体是怎么通过引流,来快速搭建专属自己的私域流量池的呢?

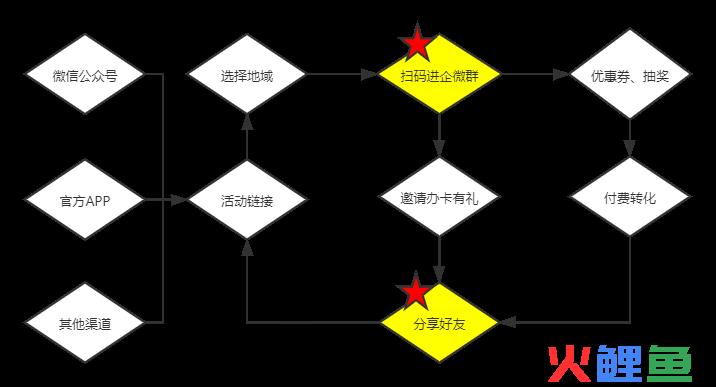

微信公号推送

首先,最重要的一个引流渠道,依然是微信官方公众号。

在官方公众号的菜单栏中,招行先通过领取优惠福利的方式,来引导用户点击进入活动页面,然后用户会看到一个很显眼的「进群领3笔消费金」的活动条幅,邀请用户进群。

而且在条幅下方,还能看到「周三5折美食提前抢」「入群抽iPhone」等活动文案,可以进一步提高用户的参与热情。

除了公众号的菜单栏,招行还利用了自身公众号一个特殊的功能--「交易提醒」消息自动回复。

只要关注了公众号并绑定了招行银行卡的用户,每次消费都会自动收到一条关于消费的提醒信息,而招行很巧妙地把私域引流的话术嵌入到了里面。

这样做了之后,不仅引流的效果好,用户可以随时看到,而且引流进来的用户也很精准,都是持有招行卡并有一定消费能力的用户。

同时,为了方便后期更精细化的私域运营,招行并没有让用户随便进一个群,而是提前获取用户的地理信息授权,来为用户分配合适的私域社群。

当然,用户也可以根据自己的实际需求,按地理位置选择加入对应的社群,目的很简单,进入社群的用户越精准,后续的付费转化效果就越好。

官方APP

第二个引流渠道,招行官方运营人员的朋友圈。

许多用户之前可能通过其他的方式,加上招行官方运营人员的企业微信号,但1对1私聊转化毕竟工作量太大,也不适合生活场景类的福利转化。

所以招行就需要激活这些「老用户」,把他们引入到专属福利社群,做进一步的运营转化,单从活动海报来看,「周三5折提前购」「周周霸王餐」等文案,还是非常有吸引力的。

邀请好友裂变引流

还有一个引流方式,就是通过老用户邀请新用户。

其实不管5折美食、0元霸王餐,还是打折电影票,招行一个主要目的,还是希望有更多用户能够办理自己的银行卡,卡有了,消费自然就随之而来。

因此可以看到,用户推荐好友办卡的优惠,力度也是最大的,而且根据推荐人数的增加,福利也呈梯级式叠加,增加了用户的邀请动力。

第二步,流量的承接

到了流量承接这个环节,招行的做法和其他企业也有所不同,之前的私域运营案例中,企业都是先把用户添加到个人企业微信号,然后再引导到群做运营转化。

而招行先跳过了添加个人企业微信好友这一步,直接把用户拉进了企业微信社群,在社群运营的过程中,当用户有进一步需求的时候,才会让用户添加招行专属运营人员的企业微信号,好处就是对用户又做了一次筛选,更精准了。

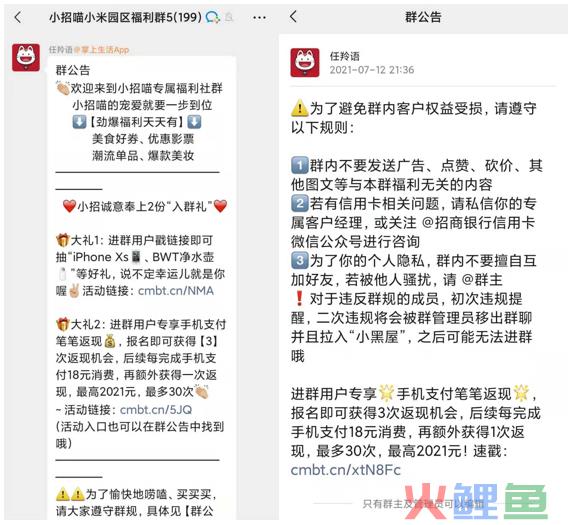

用户进群之后,第一时间就会收到自动推送的欢迎语,包括详细的社群专属福利列表,比如星期几哪个时间点会有什么福利,用户都能一目了然。

福利不仅丰富,而且安排的很清晰,客户留存率自然就高,从我进群后,群的人数基本就一直维持200人的临界点,说明社群的初步留存还是很成功的。

甚至有的群因为过于火爆,会出现被腾讯官方屏蔽的情况。

除了丰富的买买买福利之外,要想更好地保持群用户的活跃度,群公告自然也不能少,比如规定用户哪些行为不能做,提醒用户注意个人隐私,以及有信用卡问题时,提醒用户私信专属客户经理等等,群维护和促转化都不耽误。

第三步,运营转化

搭建好企微私域流量池之后,招行大部分的运营转化动作,基本都是在社群里做的:

社群专属优惠券

招行社群的第一大特点就是大量的消费优惠券,几乎涵盖了吃、穿、住、行各个方面,总能满足用户某个方面的需求。

生活优惠

在早、中、晚的饭点,招行在群里还会准时给用户推送一些附近的美食优惠活动,可以说十分贴心了,如果正好就是用户平时就餐的地方,那么用户粘性会得到极大增强。

院线电影福利大放行

在群里推送院线影片特惠活动,也是招行用来吸引用户的一个重要手段,而且基本都是当时正在热映的院线大片,这类「社群专属影票福利」对于观影爱好者来说,绝对是不可拒绝的诱惑。

视频号逛吃福利

另外,招行还搭配有自己的生活类视频号,通过主播发布各个美食店打卡视频的方式,和社群的用户联动起来,不仅可以推动社群和视频号相互导流,对于促进用户的消费也能起到积极作用。

联合福利抽奖

招行还和腾讯、爱奇艺、优酷等各大视频平台进行了合作,通过社群专属的抽奖活动,吸引用户参与,当然主要还是为了提高优惠券的转化。

节日趣味福利

各种节日,招行也玩得很溜,比如「520」活动,专门设计了一个「优质男/女友等级测试」的趣味活动,来迎合年轻人,然后再借助「抽大奖」吸引更多人参与和转发引流。

引流到APP转化

招行还利用福利活动把社群和自有APP联动了起来,用户通过扫描社群活动二维码,进入到招行官方APP完成「集喵喵」任务,就能获得各种福利优惠券,既活跃了社群氛围,又增加用户在APP上的粘性。

及时答疑

当然,如果用户在参与活动中,遇到了任何问题,社群运营人员都会第一时间给出回复,甚至会不辞辛劳地为用户录制视频进行解答,提高每一个用户在社群里的服务体验。

其实除了上面提到的这些,招行的社群里还有各种各样的福利活动,来促进用户转化,比如「春季福利日程」「夏季福利日程」等等,多到应接不暇。

可以看出,招行创建大批量企业微信私域社群的目的很明确,就是把新老用户按地理位置导入不同的群,通过各种优惠活动进行精细化运营,并实现最终办卡和消费转化。

第四步,裂变增长

最后,针对新用户增长这点,招行的方式则比较简单粗暴,就是借助足够打动老用户的福利,引导他们邀请身边好友办卡。

邀请办卡的福利是按人数不断递增的,邀请的好友越多,获得的福利就越大,这可以极大地提高用户的参与热情。

活动亮点

那么整个活动流程下来,招行在私域运营上有哪些亮点呢?我们也来做做分析。

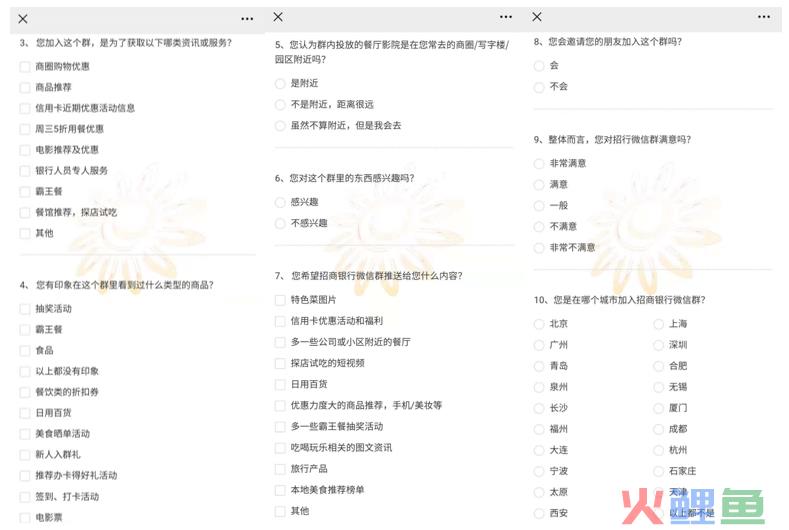

第一,收集社群运营反馈,及时调整运营策略。

在之前拆解过的私域案例中,几乎很难看到有企业会针对具体的运营做用户调研,但招行做了。

问题不多,用户几分钟就能填完,但该收集的信息基本都收集了,比如「什么渠道加入的」「加入多久了」「最喜欢什么活动」「希望增加什么活动」等等。

通过对这些问题的收集和整理,招行就能很清楚地知道,自己的私域社群运营大概什么现状,用户喜欢什么期待什么,然后在这个基础上调整私域运营策略,为用户提供更好更匹配的服务和优惠。

第二,分地域入群,运营转化更高效。

在用户进群之前,招行会先获取用户地理信息,人然后让用户根据自己所在的地区,进入不同的企业微信社群。

这样做很有必要也很有用,因为招行的福利社群主打的是生活类消费转化,用户在群里领的优惠券大部分都必须去线下门店消费,因此只有相匹配的地理位置,优惠券的转化率才会最大。

待优化建议

至于招行在做私域运营的不足之处,这里也提一点:缺乏1对1的精细化运营动作。

有人可能会说,不就是狂撒优惠券嘛,为什么还要花时间做1对1运营呢?其实原因很简单,那就是分地域的社群运营还不够精准。

就我个人体验来看,群里的优惠活动确实很多,让人应接不暇,但可能大部分活动我并不感兴趣,我可能只对电影、美妆类的优惠感兴趣,但让我一条条信息去翻的话,肯定会嫌麻烦,最后这个群可能就放那不再打开了。

但如果把用户加成企业微信好友,并按标签分好类,而且招行也做过用户调研,可以按用户的喜好,比如电影、美食、数码、美妆等等分别打好标签。

接着,就可以根据这些标签,进行针对性的私聊推送或者是朋友圈推送,因为更精准,用户的活动参与率就会更高,而不用再去群里使劲翻历史记录了。

结语

互联网流量红利见顶,已经是各行各业不争的事实,银行业自然也不例外,越来越多的银行选择掘金私域已是大势所趋,但如何真正落地也是一个需要认真思考的问题。

招行围绕生活消费场景来搭建自己的私域流量池,只是银行众多选择的其中一个,而只有结合自身的产品和业务,才能发挥私域的真正作用。

不论是公域,还是私域,流量本身就是价值,而对于银行而言,如果不去做转化、不在平台上建设场景,把金融服务嵌入各种场景之中,那么流量再多,也仅仅是一串无用的数字,无法产生实际效益。

-END-