万字长文丨中国咖啡行业深度全景解读!

出品丨消费界&柠檬创投社

导读:

从中国庞大的人口基数中可以测算出,中国市场的咖啡前景具备较大的想象空间,其中的机遇一直是创业者们长期坚持的动力,因为大家都相信,中国咖啡市场势必要跑出几个知名品牌,他们或是遍地的全国连锁只做生意,或是赢得资本青睐走进二级市场。

我们将会从行业背景与机会、产业链上下游、细分赛道选手等方面进行深度剖析,力图在由雀巢、星巴克、costa等国外强势品牌占据的市场中,呈现以Manner为代表的新型咖啡业态的真实成长图景,为从业者提供参照。

本报告由消费界与柠檬创投社、餐饮O2O、亿邦动力、零售商业财经、观潮新消费、潮汐商业评论、伯虎财经、新营销、海豚社|新消费新国货、一刻创投圈、数字化星球、红餐网、新匠人新消费、新消费daily、新消费研究所、Tech星球、魔镜市场情报、新消费财经、开店邦、RUC营销学盟、蓝莓财经联合发布!

一、 全球上瘾:全球咖啡发展史

咖啡的发展由来已久,多次咖啡浪潮意味着口味的改革和升级,伴随着文化的不同,各国的咖啡史也有所不同,我们常见的咖啡模式是线上和线下,意味着自购或在有空间感的氛围内享受咖啡,咖啡的发展史也是根植在商业里的底层逻辑。

01、咖啡史

公元6、7世纪:咖啡因其提神的药用价值为人所知。

公元13、14世纪:逐渐传入欧洲,此后意大利、英国、法国等先后出现咖啡店。

20世纪初:第一次咖啡浪潮是20世纪初,速溶咖啡开始销售。

20世纪70年代:最显著的特征就是意式咖啡主导的咖啡浪潮出现,连锁咖啡馆兴起,星巴克站上世界舞台。

21世纪:新的咖啡浪潮兴起——精品咖啡,对咖啡品质的进一步追求。

2015年后:迎来新零售咖啡浪潮。

02、各国咖啡发展史

美国咖啡史:1600年代中期出现。1773年倾茶事件,美英对立,喝茶变成了一件不爱国的事情,而喝咖啡成为了自由与爱国的象征。

日本咖啡史:1910年设立于日本桥小网钉的MEIZONE首次掀起沙龙文化,开设的咖啡馆以平价和文人社交属性使得咖啡普及大大提高。

韩国咖啡史:60年代末,韩国为弥补黑市咖啡交易增加带来的政府外汇损失设立了正式的咖啡交易市场。

中国台湾地区咖啡史:在荷兰的殖民时期已经试图将咖啡引种到台湾地区。1930日本人率先在台湾开了咖啡馆,小而美的咖啡馆由此兴起。

03、线上、线下咖啡

咖啡集功能属性、娱乐属性与社交属性为一体,是前景非常广阔的千亿赛道,面对城市白领、小镇青年,咖啡以舶来品的姿态以不同的形式,企图占领消费者的心智,培养消费习惯,咖啡品牌的布局和消费习惯分不开,我们从线上、线下两点来看。

线上:

按照咖啡制作方式的不同,线上咖啡分为挂耳咖啡、速溶咖啡、冻干粉、冷萃液等不同形式。

挂耳咖啡:常见的品牌有隅田川、星巴克挂耳等。

三合一速溶咖啡:常见的品牌有雀巢、麦斯威尔等。

冷萃冻干咖啡:冻干粉、冷萃液,常见的品牌有三顿半、永璞咖啡等。

线下:

精品咖啡馆:目前连锁咖啡已经占据了咖啡行业较大的份额,精品咖啡仍然存在很大的机会。和常见的连锁咖啡店相比,精品咖啡馆在“物质”和“精神”层面都有着更高的要求。

连锁咖啡:连锁咖啡是最普遍的线下咖啡馆,主打空间的星巴克、TIMS、M Stand等,便利店做咖啡成为了趋势,在原有的渠道上,低成本扩展咖啡品类,形成叠加优势效应,比如7-11、便利蜂、全家等。

快咖啡:随着咖啡消费环境和场景的改变,业态形成“快咖啡”和“慢咖啡”两种模式,典型代表有瑞幸、Manner、连咖啡。

二、 咖啡市场空间分析

全球咖啡规模保持平稳增速,较为稳定的产量和销量保证了市场的稳定性,咖啡具备持续需求性,国内的市场规模、产量、销量保持增长态势,这和品牌方们持续培养国人喝咖啡习惯不无关系。一二线城市渗透率接近欧美国家,总体渗透率仍有很大增长空间。

01、全球市场规模

根据Adroit Market Research的报告显示,2018年全球精品咖啡市场规模预计为358.67亿美元,精品咖啡豆消费总量为973,999吨。到2025年,市场规模预计将进一步增长并达到835.63亿美元,精品咖啡豆消费总量增长到1,644,371.9吨。市场规模预计将以13.3%的复合年增长率增长,消费总量将以8.3%的复合年增长率增长。

02、全球产量

2014年至2020年,全球咖啡产量呈上升趋势,但受气候等因素影响;2019年全球咖啡产量下降至1.65亿袋;2020年产量回升至1.76亿袋,同比增长了6.67%。

2021年6月全球共出口咖啡1120万袋,相比去年同期的1080万袋增长了4.1%。其中咖啡生豆维持970万袋不变,速溶咖啡出口增长35.4%至130万袋,剩余的则为烘焙豆。

从全球区域产量来看,2019年度非洲产量达到1868.1万包,占比11.1%;亚洲及大洋洲的产量为4949.3万包,占比29.3%;中美洲和墨西哥的产量为1954.2万包,占比11.6%;南美洲产量为8096.3万包,占比48.0%。

03、全球销量

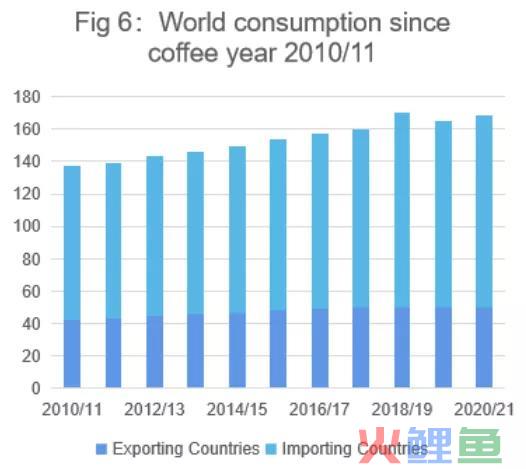

根据ICO数据,2019咖啡年度(当年的10月1日至次年的9月30日)全球咖啡消费总量约为1.6亿包,同比下降2.4%。

2017年至2020年,消费量在2019年经历了一次下降,从1.68亿袋降到了1.65亿袋,但2020年回升至1.67亿袋。

2020/21年度全球咖啡消费预计增长1.9%至1.6758亿袋,自2010/11n年度以来,全球咖啡消费年均增长率达到1.7%。

2020/21年度咖啡进口国消费预计增长2.3%至1.1709亿袋,出口国消费预计增长1%至5050万袋。

从2020年咖啡消费量分布来看,欧洲、亚洲和大洋洲、北美、南美是全球咖啡消费量较高的地区,其中欧洲的咖啡消费量达到了35.62%,亚洲和大洋洲的咖啡消费量占比为21.91%,北美18.60%,南美16.31%,非洲7.35%,中美洲和墨西哥3.22%。

04、国内市场规模

据伦敦国际咖啡组织数据显示,与全球平均2%的增速相比中国的咖啡消费正在以每年15%的惊人速度增长。2020年中国咖啡市场规模突破3000亿元,预计2025年可以达到1万亿元。

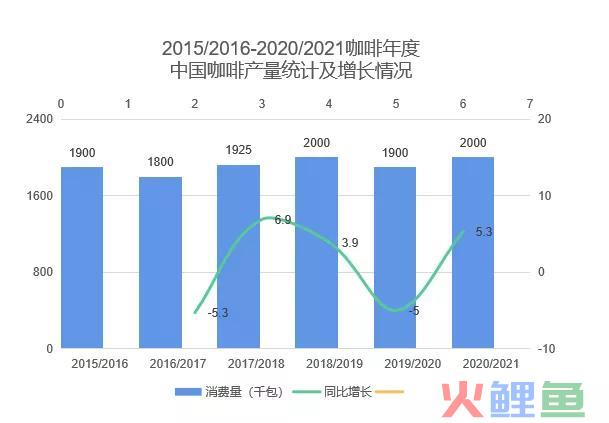

05、国内产量

根据ICO数据,2019咖啡年度(当年的10月1日至次年的9月30日)全球咖啡消费总量约为1.6亿包,同比下降2.4%。预计2020年度全球咖啡消费量约为1.67亿包,较2019年度同比增长1.3%。

根据农村农业部数据,2018年云南产量占全国产量的99.55%,海南占0.40%,四川占0.15%,广东、广西、福建、贵州、西藏等省区咖啡产量较少未纳入统计。

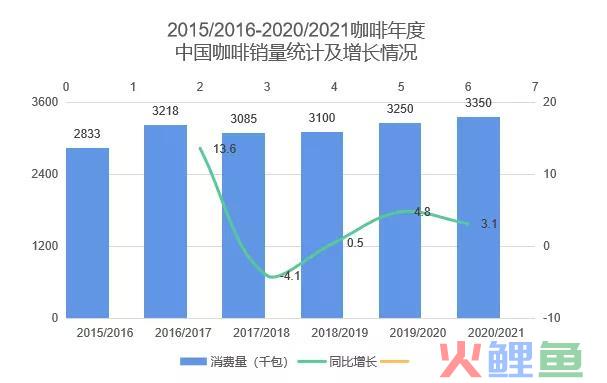

06、国内销量

据美国农业部(USDA)统计,2019/2020咖啡年度中国咖啡消费量为3250千包,19.50万吨,同比增加4.8%。预计2020/2021消费量3350千包,同比增加3.1%。

咖啡行业消费地区分布:一线城市37%、二线城市32%、三线城市29%。

07、国内人均咖啡销量

2018年我国大陆地区咖啡人均消费量为6.2杯,仅为德国的0.71%,美国的1.6%。全球咖啡市场规模超过12万亿,而我国目前只有约700亿,与人口比例差距较大。

2020年我国大陆人均咖啡消费量在9杯/年,而日本在280杯/年,美国329杯/年,韩国367杯/年,大陆人均消费量远低于主要国家人均咖啡消费量平均值。

以每杯含10g咖啡粉计算,2020年中国大陆的人均消费量平均值在7杯/年,而法国340杯/年,美国350杯/年,意大利470杯/年,瑞士480杯/年,德国520杯/年,加拿大550杯/年,瑞典760杯/年,荷兰830杯/年。

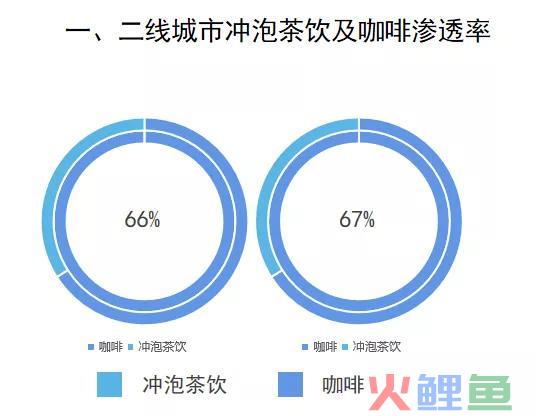

一二线城市咖啡渗透率达到67%,已养成饮用咖啡习惯的消费者摄入频次在一线、二线分别达到326、261杯/年的频次,接近日、美、韩人均咖啡消费量,接近成熟咖啡市场水平。

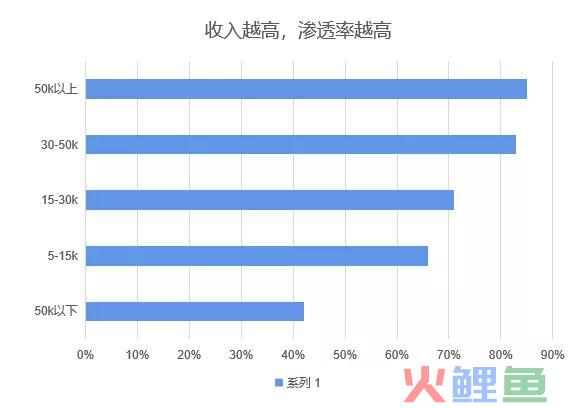

收入越高的消费者,其咖啡消费的渗透率喝摄入频次就越高,月薪达到30k以上的人群,咖啡渗透率可以达到80%以上,平均每年的摄入杯数在377左右。随着未来可支配收入的不断提高,咖啡消费人群将不断扩张。

在消费频次方面,1/3的消费者每周消费3次及以上;15.7%的咖啡消费者每月咖啡消费不到1次。

08、价格偏好

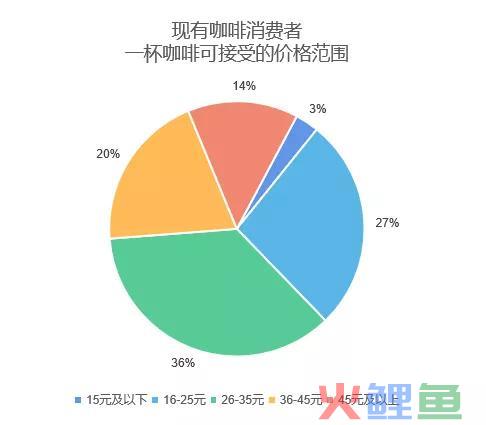

国内现有咖啡消费者36%对于咖啡的可接受价格范围在26-35元,27%消费者青睐于16-25元,而潜在消费者选择16-25元范围内的比例最高。

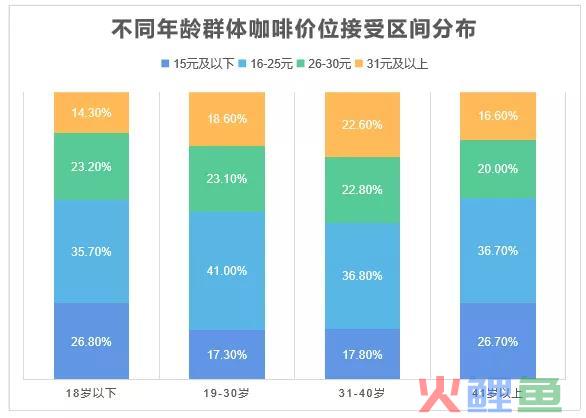

从年龄分层来看,18岁以下和41岁以上的消费者对于咖啡的价格敏感度相对较高。而19-40岁的消费者对于咖啡的接受程度与总体趋势相近,相差不明显。

三、用户画像

1、年龄分布

一二线城市咖啡消费者中女性占比接近6成,潜在咖啡消费者男女比例不相上下。

整体咖啡消费人群的人口属性就是以Z时代为主力军且女性消费者高于男性消费者。

另外,咖啡已经渗入日常生活,根据问卷调查发现,有超过60%的人每周会喝三杯以上的咖啡,而中国一线和二线城市的年人均咖啡杯数分别达到326和261杯,甚至与国外成熟咖啡市场相当。

2、职业分布

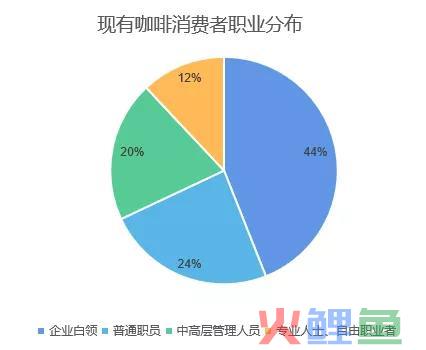

潜在咖啡消费者中,自由职业者的占比最高,达24%,学生和家庭主妇人群的占比也高于现有消费人群,未来咖啡消费者的职业界限将越来越模糊。

目前中国咖啡消费者主要以年龄在20-40岁间的一线城市白领为主,大多为本科以上学历,拥有较高的收入水平。

可见规律是,收入越高,咖啡消费意识越高。

另外,具有海外背景的消费者咖啡渗透率更高。

3、消费目的

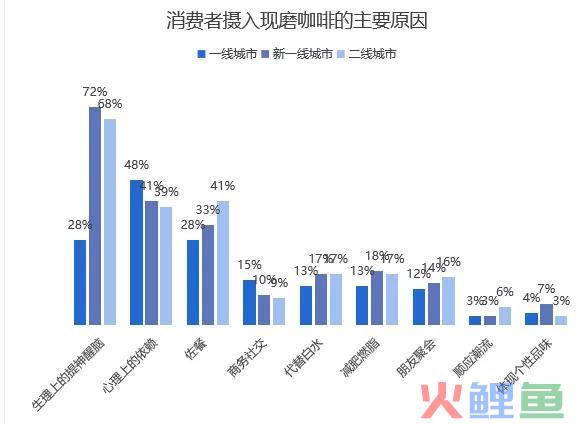

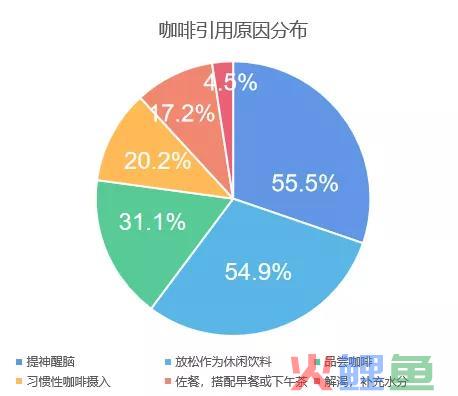

从城市分布来看,一线城市的消费者78%摄入现磨咖啡的主要原因是因为生理上的提神醒脑,48%是源于心理上的依赖;而二线城市有41%的消费者摄入咖啡是为了佐餐。

从消费者年龄分布来看90后的消费人群77%都是为了提神醒脑。

相对而言,消费者对咖啡消费的营养性较弱,出于健康需求而喝咖啡的相对比例较低。

国内咖啡消费者中,仅18%的消费者将喝咖啡当做一种生活习惯。这也于是,未来国内咖啡消费市场、人均杯量仍有较大上升空间。

有55.5%的消费者饮用咖啡是为了提神醒脑,54.9%的消费者是为了放松,作为休闲饮料,而在咖啡饮用场景上,有34.0%的人会在熬夜时饮用咖啡,32.0%在宅家放松看剧玩游戏时饮用咖啡,在办公间隙饮用咖啡的也达到31.8%。

四、中国咖啡市场格局

中国咖啡市场目前形成了老牌咖啡连锁、新晋精品咖啡店、新锐咖啡品牌三足鼎立的竞争格局。

线下品牌中,星巴克、Costa等海外巨头仍占据相对大的市场份额。

但随着咖啡市场规模的不断扩大,也吸引越来越多的玩家入局,瑞幸、Manner、M stand等国产品牌不断抢占线下市场。

此外,便利店咖啡势力也不容小觑,以全家、7 eleven、罗森、便利蜂为主要业态。

线上品牌中,除了传统老牌雀巢以外,在新消费浪潮下,也诞生了三顿半、永璞咖啡、隅田川等新锐品牌。

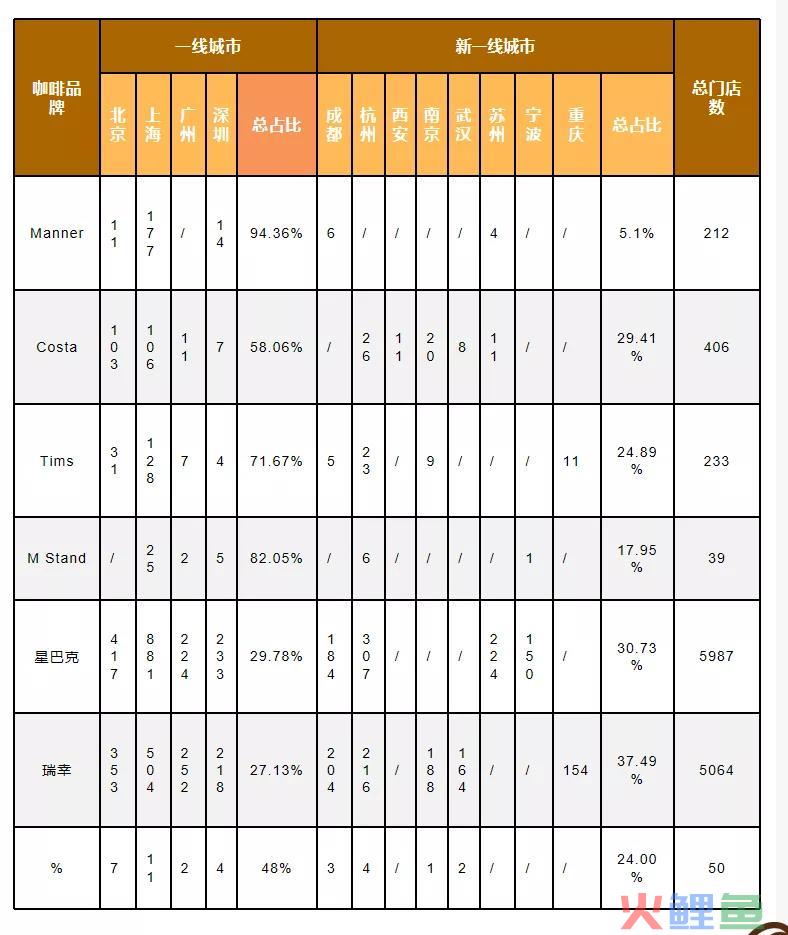

1、主流咖啡品牌在各城市的门店统计

大多数咖啡品牌的门店目前仍多集中于一线城市和新一线城市。星巴克有超过一半的门店分布在一线和新一线城市,且在二三四线城市的渗透率相较其他品牌更高。

Manner、Costa、M Stand更注重在一线和新一线城市打好基础,他们在这些城市的门店数量占比均超过80%。打好基础之后会向二线、三线城市延展,但现在二、三线城市的门店数量比例还是极小的。

星巴克,全国的总门店数为5987家,其中一线城市门店占比为29.78%,新一线为30.73%,二线城市占比15.95%,三线7.77%,四线为2.53%。

瑞幸咖啡,全国门店总数量仅次于星巴克,达到5064家,一线城市占比仅有27.13%,而新一线则达到了37.49%。

2、线下咖啡

据不完全数据统计,从门店结构来看,目前全国共有5000多家咖啡店,其中加盟模式将近有1000家左右,而这部分的加盟店主要集中在二三线城市中,一线城市加盟店只占极少份额,其模式仍以直营为主。

眼下,新咖啡品牌百花齐放,创业者与投资者们共同催生了不同用户群体的价格带。接下来我们将通过多个知名线下品牌来展示各自的市场情况。

(1)星巴克

星巴克是全球最大的咖啡连锁公司,星巴克市占率最高,为51%左右。

其门店选址以大店经营模式为主,店铺面积50-200平方米,位于商圈、购物中心、高端写字楼等。

根据星巴克最新财报显示,2021Q3全球综合净收益创新高至75亿美元,同比增长78%;非GAAP每股收益1.01美元;全球同店销售额增长73%,主要得益于可比交易量增长75%,部分被平均客单价下降所抵消。

(2)Costa:市场份额5.7%,平均客单价30-40元之间。

2021年,北京COSTA咖啡销售收入3000万元,全国销量第一,市场份额24.3%,领跑全国。

(3)Tims咖啡:主要有两个系列,鲜萃咖啡和意式咖啡,价格分别在15元起和20-30元。

目标人群为:新中产人群。

Tims咖啡中国首席执行官卢永臣表示,在目前所开门店中,Tims咖啡已实现整体盈利。

目前会员人数近200万,80%以上的销售是来自于会员。

Tims咖啡目前的月复购率为40%。线下和线上的占比原来是8:2或7:3,而现在趋势是近5:5。

(4)海外品牌

星巴克、Costa以及Tims均为海外品牌。

海外咖啡品牌的引入和国内精品咖啡的崛起对国内的消费者产生了很大的促进作用,从三五年前,饮用咖啡还没有成为一种习惯,到现在咖啡饮用需求消费人群不断增多,促使咖啡品牌不断寻求差异化突破。

无论是海外咖啡品牌,还是本土独立的精品咖啡品牌,目前都还处于竞争的上升期。

看完海外品牌,接下来我们看看国产线下品牌。

(5)瑞幸咖啡

瑞幸以小店经营模式为主,店铺面积5-20平方米,位于商圈写字楼、学校、机场等。

咖啡单价:15-25左右。

收入情况:瑞幸咖啡2020年前三季单季收入分别为5.65亿、9.8亿和11.45亿,门店中有60%实现了盈利。瑞幸咖啡于今年5月、6月连续实现整体盈利,金额在数千万元。

(6)Manner

定位人群:咖啡刚需用户和年轻白领。

单价:Manner经典咖啡售价多在10元-25元之间。

月均利润:1.7-2.6万元,利润率17%

(7)M stand

咖啡单价:40-50元。

消费人群:核心用户为25-45岁的都市青年。

收入:据公开数据显示,目前全国已有10多家门店,其中上海的10家门店单店均实现盈利,经营现金流稳定。

(8)便利店咖啡

目前,便利店咖啡主要以全家、7 eleven、罗森、便利蜂为主要业态。

全家·湃客咖啡

全家便利店湃客咖啡的命名源自“par cafe”,全家自推出湃客咖啡来,就有意识地将其作为一个独立的品牌进行打造。

目前,湃客咖啡常态产品包括美式、拿铁等多种咖啡及季节性饮品、特色冰沙杯。

实际上,湃客咖啡推出一款新品的周期平均是4-6个月,每个月会推出一两款新品。

国内较早做便利店咖啡的全家,推出湃客咖啡,覆盖90%的门店,2019年销量就已经突破1亿杯,这两年从品牌形象到产品、营销等轮番升级,做精品化转型。

公开数据显示,全家2018财年湃客咖啡销量累计5000万杯,2019财年为1亿杯,从销量来看是瑞幸咖啡的5倍,是星巴克的近10倍。

便利蜂·不眠海 Sober Hi

便利蜂饮品站,提供匹配专业咖啡馆水平的高品质咖啡,但定价却在精品咖啡馆平均水平之下,咖啡的价格带集中在10元-20元之间,以15元的产品居多。

而比如精品手冲花魁G1定价是20元一杯,而一杯中杯拿铁低至6元。

“一杯高级咖啡可以不贵”,是便利蜂想打造的理念。

罗森·LC咖啡

罗森LC咖啡均价在8~14元区间。主要产品包括香草风味拿铁、焦糖玛奇朵、美式咖啡、拿铁咖啡、卡布奇诺、澳白咖啡等。

(9)小结

从以上数据中可以看出,拥挤在一线城市的咖啡品牌很多,在一线城市的咖啡店总量也足够多,咖啡品牌们需要走下沉,走向二三线城市。

而咖啡行业未来的市场份额究竟能做到多大?行业未来能开多少店?

很简单,咖啡行业的天花板可以参考奶茶店的数量,行业内可以看到的现象是咖啡也在饮料化。

以瑞幸为例,瑞幸咖啡曾公开表示2021年之前要开出1万家直营店,做这个计划的时候,主要是对标美国咖啡市场。

数据是这样算的,美国3亿人口,2万家咖啡店,以此得出结论,开出1万家店是应该没有问题的。

3、线上咖啡

(1)雀巢

2021国内即饮咖啡市场预计将突破149亿元,而雀巢即饮咖啡的市场份额在50%以上。

过去一年,2020年中国速溶咖啡市场零售总额达到126.41亿元,雀巢占据71%的份额。

(2)隅田川

隅田川咖啡结合中国团队产品创造力和日本成熟供应链咖啡体系,团队在2015年正式推出隅田川品牌,以挂耳咖啡、冻干粉、鲜萃咖啡液为主要产品系列,主打2元~5元价格区间的“咖啡口粮经济”。

在2020年8月份完成了A轮融资,2021年3月完成了B轮融资,集资近3亿。2020年4月到2021年3月隅田川咖啡的销售额达到了2.73亿,3月份的销售额同比上升了66.57%。

(3)三顿半

三顿半咖啡主要形式为冻干粉。

三顿半定位于年轻群体及白领群体,主要处于25岁-30岁之间,其中90后占比超过70%。

创始人吴骏公开表示,三顿半2021年上半年销售额已超过2020年全年,而2020年全年三顿半营收将近4亿元。过去三年,三顿半基本保持每年2-3倍增长的节奏,复购率近50%。

(4)永璞咖啡

永璞咖啡的目标客户为22-30岁之间的女性。

根据永璞咖啡官方数据,永璞咖啡2021年618全程销售额接近3000万元,同比增长近300%,夺得天猫咖啡液品类第一。这次大促中,永璞咖啡总计销售565万杯咖啡,全店咖啡液销售额突破1500万元。单从12颗飞碟咖啡看月销为3000+。

五、从MANNER看中国现磨咖啡发展趋势

Manner开创了国内精品小馆coffee的先河,它基于上海本土coffee文化向全国辐射。

从最早的南阳路,到现在的爆发式增长,搅动咖啡界与资本圈。

MANNER咖啡凭什么做到好喝+便宜+连锁?

1、品牌定位

Manner成立于2015年,定位于低价精品咖啡,打造一种亲民的、所有人消费得起的高品质咖啡是他们的宗旨。虽然部分门店配备桌椅,但仍以购买带走为主要消费场景。

门店的面积较小,而售价多在10元-25元之间。

Manner品牌定位的主要人群是咖啡刚需用户和年轻白领。

2、营销策略

Manner的品牌营销主要体现在环保上,在新店开业前三天,会有自带咖啡杯免费的活动,通过第三天自带杯喝咖啡的人数来预估门店潜在的日销杯数。

平日以到店自带非一次性杯减五元为特色,在世界环境日还会有自带非一次性杯送限量环保袋的活动,同时门店上新环保随行杯。

另外在文化上,Manner会举办拉花大赛和测杯活动普及咖啡文化,还深入至其他文化圈层,参与加州飞虹Vans文化体验展,也曾与深受年轻人喜爱的音乐剧《白夜行》联手开设快闪主题店,和美琪大戏院联名发布纪念复古版报纸和贴纸,线下门店体验打卡。

3、门店类型

Manner是上海本土咖啡连锁品牌,2019年开始扩张之后,进入苏州、北京、成都、深圳等城市,目前营业门店达212家。

最早的门店:今日资本入驻前,Manner最早的咖啡店是3-10平方米的窗口店,房租成本低,来往过路的人都看的到,但门店内的储存空间不足。

4、门店操作流程

以不带烘焙不带餐食的门店为例,平均每家店的员工包括店长在内是五个人,全部为咖啡师,Manner的咖啡师采用的是分工合作的模式。

一般情况下,有一个收银员负责点单、收银、萃粉的工作,另一个员工负责打奶泡、拉花、出品等事宜。

5、提高标准化

区别于星巴克、瑞幸,Manner用的是La marzocco意式半自动咖啡机,对于咖啡师的要求更高。

2020年年底,Manner在全国的咖啡师有400多个,而到现在,咖啡师的数量已经达到了近700个。

在热拿铁这样的火爆单品咖啡上,Manner会要求咖啡师做一个拉花,以拉花为例,2021年前,Manner只招有经验的咖啡师,经过三天的培训就可以出品咖啡拉花,培训结束后会进行考核,通过后下发到门店,再历经一个月传帮带可以正式成为咖啡师。

而在2021年后,咖啡师的数量增多,没有经验的小白也可以进入培训学习,培训时间就拉长到5天。

6、不做外送

从资本的角度来看,外卖可以给流量以及市场占有率得到很大的提升,但是对于Manner的老板来说,加上外卖扣点,利润会变少,也会影响到咖啡的品质和口感。

咖啡对于配送的时效性有着极高的要求,随着温度下降,酸度会上升,顺滑度会下降,影响到品牌的信誉,高要求无疑会带来高额的配送成本,这与高性价比的初衷不符的。

但据窄门餐眼显示,目前有7家门店开通了外卖业务。

7、单店模型情况

(1)初期投资

设备+装修一般是40-50万,由于商业地产签小店模式最长签到2年合约,所以一般12个月内就要收回投资,否则公司不会选择开。

装修的成本一般在2500-3000元/平方米。

Manner租金最高的一家门店房租要达到8万/月,其实租金超过2万对于Manner来说是偏高的。(租金计算方法:商业地产保底租金和营业额提成取其高,一般比例在12%-18%)

以主力店型为例,单店的营收平均在7000-8000/天,每月可以达到21-24万销售额,毛利率在60%-65%,房租占到18%左右,人工占到15%,水电杂费占到7%,整体净利率在20%-25%之间。

(2)产品研发

manner配备有自己的研发部门,由三位长期在咖啡师比赛中基本上常年拿冠亚军的人组成。

这三位咖啡师没有股权,自己决定推出的新品的速度。

(3)盈利

自带杯减5元一开始占门店整体销售额的37%,但在线上小程序点单推出后,自带杯所占的销量就下降到了29%左右,对于消费人群来说,线上点单的便利性大于价格的优惠性。

Manner在内环以里的门店之间,无论亏损的门店占到多少,总体上可以实现盈亏平衡。

从Manner的目标人群来看,针对的是已经养成饮用咖啡习惯的年轻人,而当下三线城市的消费者对于咖啡这个品类还没有没有很高的需求。

如此看来,Manner如果要下沉到三线城市需要在消费场景上做出调整,例如增加桌椅与餐食,打造“第三空间”的社交场景等。

六、总结

咖啡赛道垂直单一,万亿规模的咖啡市场给创业者们带来无限空间与想象。

如此庞大的市场基数决定了咖啡市场的诱惑力,不仅吸引来众多创业者,也吸引来资本的关注。

无论现在咖啡业态如何,中国咖啡市场领域的依旧是呈现一个增长的趋势,而中国消费者究竟需要什么样的咖啡,中国市场又将有哪些咖啡项目跑出来?当下皆无可知。

不过,可以明确的是,中国咖啡市场需要一款好喝、价格低、又随处可见的国民咖啡,解决了高频刚需的硬性条件,这样的咖啡才是被大众消费者真正需求的,没有割韭菜,也没有智商税,只是简单做好产品。

-END-