2C预制菜究竟是真需求,还是伪需求?

无论如何,重履约的特点决定预制菜还需要漫长的时间教育消费者!

仅在一周左右,预制菜行业接连传出三起投融资事件。

-

7月21日,惠发食品公告称,拟投资1.5亿,设立子公司“大国味到”,其旗下预制菜品牌大国味道曾推出鱼香肉丝、梅菜扣肉、番茄牛腩等涵盖8大菜系及地域特色小吃的产品;

-

7月20日,利和味道获得D轮融资,其旗下预制菜品牌朕宅曾推出芝士牛肉卷、惠灵顿牛排、蒲烧鳗鱼等产品;

-

7月19日,西餐预制菜品牌花花食界获数千万天使轮融资,其旗下开发菜品包括泰餐、意餐、日料和创意西餐……

不仅如此,做过校园贷“趣分期”、多次创业失败的罗敏,也来做预制菜了。7月17日,在趣店罗老板直播间里,1分钱试吃酸菜鱼、1500台iphone13免费送、贾乃亮不遗余力地介绍菜品……

罗敏花了号称超2亿的天价营销费用,让抖音公域乃至平台以外的流量汇聚于此,再次刷新了东方甄选的直播记录。

预制菜究竟有多香,可以引得上述玩家争相入局?华鑫证券指出,中国预制菜行业销售额由2015年的650.3亿元增长至2020年2527亿元,近五年复合增长率高达31%,且预计2025年销售额达8300亿元,另据有关机构测算,预制菜未来五年将有望突破万亿规模。

万元规模是什么概念?2021年,国内餐饮市场也仅有4.7万亿规模。目前预制菜行业2B与2C的比例大致在8:2,而日本这一比例是6:4,假使未来5年2B、2C的比例调整至7:3,考虑餐饮市场同时扩容,意味着未来五年餐饮行业中约有1/7-1/8的出餐用的都是预制菜。

预制菜2B的需求一直牢固,尤其是受疫情封控影响,发展预制菜成为众多餐饮玩家降本增效的重要手段。不过,比起B端的热闹程度,C端便显得虚火很多。有品类无品牌、食材不新鲜、味道不好……都是消费者对2C预制菜长久形成的认知标签,而上述传出投融资新闻的创业玩家无不是瞄准2C预制菜。

经历2年疫情洗礼,吹了2年风口的2C预制菜,未来是否光明?

一、2C预制菜究竟解决了怎样的市场痛点?

2C预制菜的真正起势和爆发,始于两年前的疫情。

不过,对于2C预制菜的质疑之声也大多源于此:“预制菜是不得已之选”、“预制菜和外卖比没有优势”、“预制菜菜品太少、选择太少”……

相似的情形同样发生在了两年后的上海:物资变得紧俏,再次让不少人愿意尝试预制菜,但消费者仍然偏向将预制菜评价为厨房 “备胎菜”、“只有封控的时候还可以”、“偶尔方便下厨”……

在相关出具的行业报告中,宅经济、懒人经济、独身经济都是放大预制菜消费需求的社会趋势,不过,结合当下时点的消费者画像来看,这样的描述可能还不够准确。

来源:国海证券《预制菜行业深度报告》

在上海此次疫情的相关报道中,愿意尝鲜预制菜的用户绝非囤方便速食的用户,而是本身更注重健康饮食、有着品质生活需求的单身女性、情侣和家庭人士。

原因是,预制菜在定价上已经区隔出了用户。

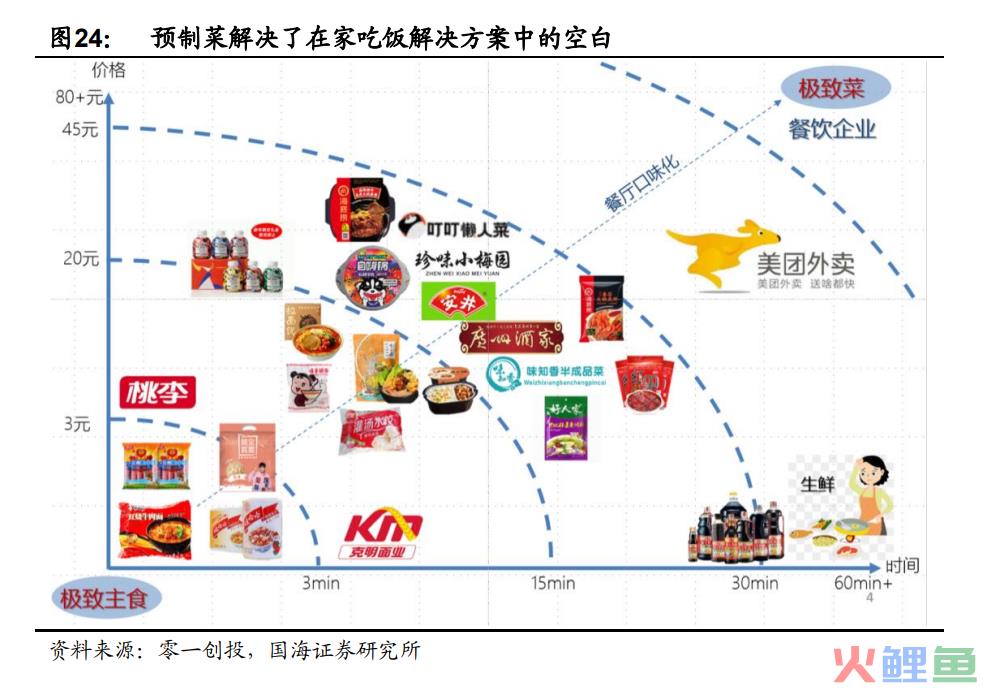

市面常见的菜肴类预制菜定价往往在25-50元不等,这一定价已经比外卖高出了不少,而又有一些大菜、硬菜的定价靠拢百元,这已经接近餐厅堂食的人均消费水平。

一方面,国内外卖行业高度发达,另一方面,餐饮行业即使是最热门的火锅品类,行业卷于差异化竞争,集中度都不是很高——这导致,价格敏感型客群平日可选外卖,有消费能力的更愿选择体验更好的外出就餐,在需求侧,2C预制菜的定位一直处于尴尬境地。

不过,预制菜也有着明确的好牌面:对于那些工序复杂、要求一定烹饪技巧的菜品,预制菜无疑成为了丰富餐桌的一种选择。日本的预制菜行业曾做过一个消费者调研,他们发现,消费者对预制菜的选购因素里,“sku是否丰富”、“味道是否好”是首要因素。

当然,日本的调研当然属于预制菜的终局视角。中国有八大菜系,做菜工序更为复杂,如果做成预制菜难免会折损菜品的口感和锅气,这意味着中式预制菜要发展出丰富的sku还有很长的路要走,如何选对品、如何在原材料和工艺上进行简洁、优化,都是重中之重。

来源:国海证券《预制菜行业深度报告》

另外,同样以终局视角来看,随着预制菜的市场渗透率提升、生活节奏越来越快,做饭也会变得越来越奢侈,预制菜也会逐渐成为便利店、特别是社区便利店中高复购的大单品,另外,如果未来人力成本攀升不下,预制菜也有望替代部分餐饮外卖需求。

无论如何,谈到2C预制菜,必定绕不开餐饮行业的连锁化程度、中央厨房的建设能力、平日的出餐速度,预制菜是一个非常典型的BC双轮驱动的行业。

餐饮和外卖在口感上教育市场多年,那些出餐快的餐饮玩家,往往就是将预制菜放到门店简单加工、稍微加热后随即出餐,当人力和租金成本都被尽可能省去,免配送费的外卖才能变成一个可盈利的事情。

二、预制菜行业格局如何演化?

预制菜与餐饮业的羁绊,注定了餐饮玩家做预制菜并非仅仅出于疫情自救。

疫情之下,客流不再、现金流断裂,是餐饮业面临的不争事实,借力社区团购等新零售渠道发展预制菜,确实能够给企业一时止渴。

但长远来看,尤其对于中大型餐饮玩家来说,预制菜sku的丰富程度,意味着有多大比例的菜品来自中央厨房预加工,这不仅能减轻门店的人力成本、也让后厨腾出更多的空间,而在提升出餐速度以后,无疑有助于提高翻台率,提高餐饮外卖的响应速度,增强顾客的好感度——总体来说,预制菜是一件稳赚不赔、降本增效的措施。

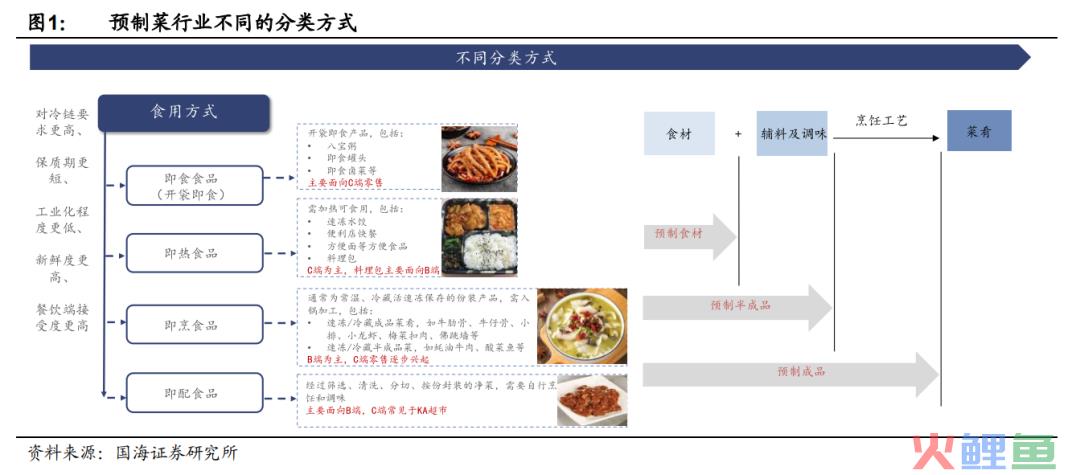

唯一值得考量的是,如何平衡预制菜的预制程度与食用口感。预制程度太高、食用口感不佳,预制程度太浅、用户又烦躁,基于这样的行业痛点,不少预制菜玩家将自身产品线开辟出即食、即热、即烹、即配四类,不仅让消费者选择更有梯度,也让企业立于一个更好的发展起点。

来源:国海证券《预制菜行业深度报告》

从餐饮企业发展预制菜也可侧面看出,2C预制菜非常注重“履约”:一个是摆在明面上,即出餐速度、风味口感;一个藏在牌桌下:要求企业具有冷链配送的能力,从而保证食材的新鲜度。

例如,即烹食品一般在3-9个月的保质期,即热为6-12个月,每单的冷链物流成本就在20-40元左右,这意味着要么企业本身具有冷链配送能力,要么只能通过做高客单价和规模效应、尽可能地摊低物流成本。

重履约的行业痛点,也让这方面履约能力更强的速冻食品企业、电商平台卷了进来。

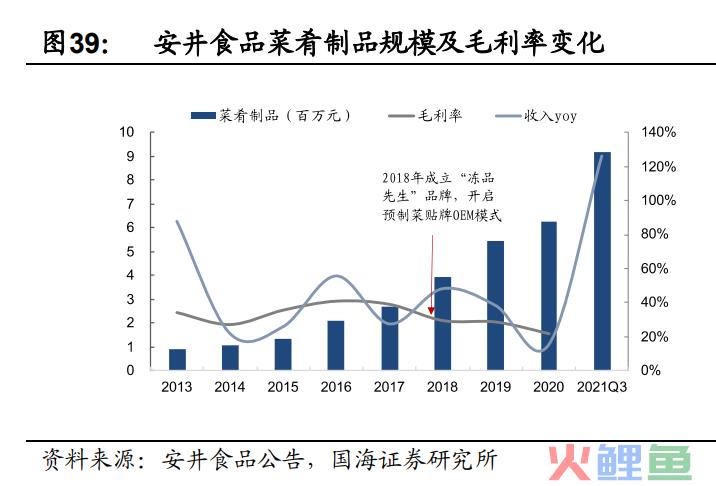

在速冻食品玩家方面,安井食品、三全食品、千味央厨都是典型例子,早年做过很多大B、小B客户,对市场流行口味有独到理解,容易打造爆品,另外,做冷冻食品又让其具备冷链加工和运输的优势,成本更好地摊薄。

例如,安井食品推出的预制菜品牌冻品先生,推出菜品包括酸菜鱼、柠檬无骨凤爪、天妇罗鱼虾、红烧猪脚等,不仅2020年实现销售规模6.73亿元,其推出的香脆藕盒还曾成为千万级爆品。

来源:国海证券《预制菜行业深度报告》

在电商平台方面,盒马鲜生、叮咚买菜都是典型玩家,甚至京东也于近期入局。电商平台发展预制菜的优势非常明显:本身直接触达消费者,有更好的产品展示位,铺货能力和流量获取能力更强,在配送服务上也更具优势。

尤其是以盒马鲜生为代表的生鲜电商玩家,还在积极上探行业上游、发展自有农业,实现农产品深加工,未来在发展预制菜上更具规模优势。

不过,现阶段,生鲜电商平台还处在行业合作与自研相辅相成的局面,例如盒马曾联合国联水产推出多款口味的烤鱼,其自研产品包括糖醋小排、酸菜白肉、猪肚鸡等。截至2021年,盒马拥有200款预制菜sku,叮咚拥有1000款,且叮咚在2021Q4实现9亿销售规模。

无论如何,重履约的特点决定预制菜还需要漫长的时间教育消费者。

就这个意义而言,预制菜也是一件长期主义的事情。