国际“大空头”,盯上了中国最强十元店

距离7月13日完成港交所“双重上市”不足半个月,名创优品(以下简称名创)就收到了一份来自于国际空头机构Blue Orca Capita(以下简称蓝鲸资本)的做空报告。30页的报告,直指名创“三宗罪”——

1.名创对股东宣称的“轻资产”模式名不副实,超600家加盟店法人均为公司高管或关联方。同时其指出,名创品牌加盟的吸引力在走弱;

2.名创门店规模增速放缓,单店营收能力下滑;

3.名创通过与控股股东(创始人叶国富)成立境外合资公司,或存在将公司资产输送给创始人的嫌疑。

做空报告发布当晚(北京时间7月26日),名创美股(股票代码:MNSO)股价收盘跌幅接近15%,盘后市值19.41亿美元,折合约131.23亿元人民币。对比2021年第四季度业绩公布后30.58亿美元的市值,不到5个月时间,名创市值已蒸发超三分之一。

收到做空报告次日,港股开盘前,名创于港交所发布公告,称蓝鲸资本的做空报告毫无依据,并且关于公司提出的结论与诠释包含误导性,公司将适时做出进一步披露。但这并没能阻止投资人闻风而逃,7月27日收盘,名创港股股价跌近11%。

蓝鲸资本不是第一次做空中国公司,其官网披露的做空报告中,即包括飞鹤、拼多多、安踏、新氧等。创始人Soren Aandahl曾表示在对近30家公司的做空中,仅4家股价回升至做空前水平,其不俗的“战绩”,也被媒体戏称为“杀人鲸”。不过,在和中国公司的对弈中,蓝鲸似乎并没有尝到太多甜头,尤以对安踏的做空最为失败。

蓝鲸资本官网显示的部分做空报告

其中红框内为中国公司

2019年5月31日,蓝鲸资本质疑安踏财务造假,虚报子品牌斐乐坪效等数据。次日,安踏即披露关联人士以49.11港元现金认购新股份,占总股本的0.59%,较认购前最后一个交易日收盘价49.70港元折价约1.19%,认购款总计7.78亿港元。关联人士认购公司新股或增持,无疑是对做空最有力的回击之一,同时安踏积极地为自己辩护,并提供大量数据,最终市场并没有被蓝鲸资本说服。

这一次,蓝鲸“咬”上了名创,它将如何应对?

名创的“轻资产”,其实很重?

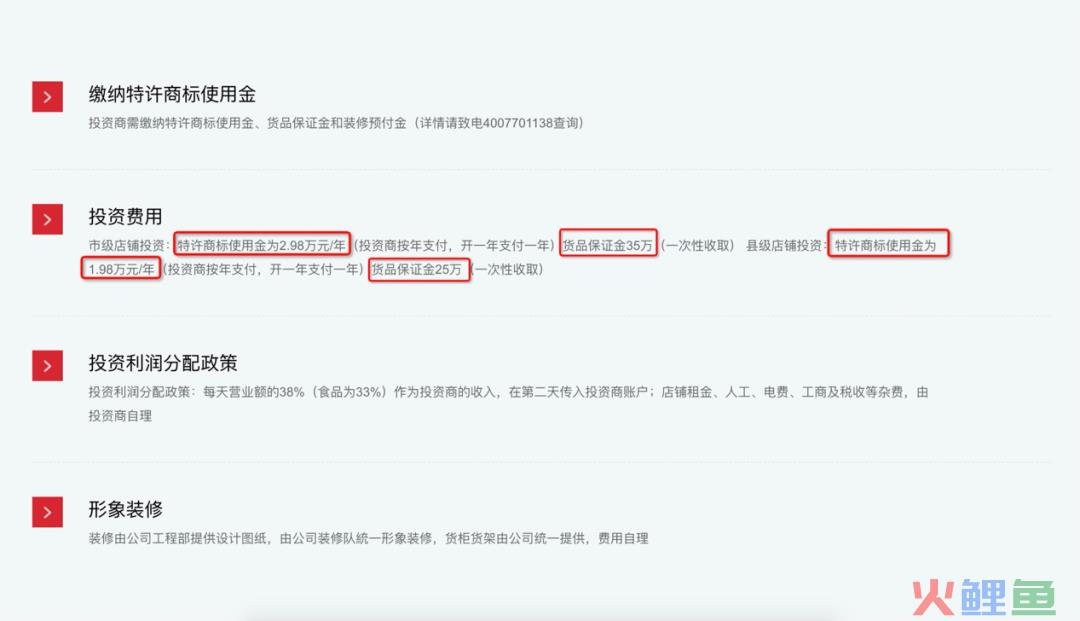

逐一拆解蓝鲸资本对名创的做空报告,首先是对“轻资产”加盟模式的质疑。名创官网对“投资加盟”政策及费用有详细介绍,这其中包括:特许商标使用金2.98万元/年(市级店铺)、1.98万元/年(县级店铺);一次性收取的货品保证金35万元(市级店铺)、25万元(县级店铺);以及由公司提供的装修服务的费用,目前为预收2800元/平方米,同时缴纳5万元的LCD屏幕、货架、配件等硬件成本。

记者通过联系名创招商人士了解到,缴纳货品保证金后,后续店铺的货品将由名创免费供应,加盟商能从每天的营业额中分得38%(食品为33%)收入。但与此同时,店铺租金、人工、电费、工商及税收等杂费,均由加盟商自理。

除了货品成本,其余经营的事项,甚至包括门店员工的招聘(工资由加盟商支付),都将由名创全权负责。这种“全托管”式的加盟合作,让名创一方面享有充分的经营主动性,同时避免了地租、人力等成本,实现快速拓店。

尤其当下疫情反复,这一“轻资产”模式,也被认为是名创近年来仍能保持稳定营收的核心原因。但在做空报告中,蓝鲸资本称有至少超650家门店,为名创优品高管或关联人士所开设,其中包括海外业务负责人黄铮,执行董事兼执行副总裁李敏信。以及未直接参与名创管理的两位“叶氏”。

蓝鲸资本整理的名创高管、关联人士名下的门店情况

记者发现绝大部分由管理层或关联人士注册的企业,目前已处于“注销”状态。而蓝鲸资本认为,这些由管理层或关联人士注册经营的名创门店,实际上会将经营成本转嫁给名创,有悖于名创对外宣称的“轻资产”。

与此同时,蓝鲸资本解释根据《联商网》在2017年的报道,当时的名创品牌总监表示名创在一线城市的门店几乎都是直营模式。2019年,《第一财经》经名创内部人士了解,称名创门店直营和加盟的比例约为4:6。

这些,都与名创近年来财报披露的数据有所矛盾。据名创截至2022年3月31日的最新季报显示,其国内3197家门店中,直营店仅为11家。

直营门店未必不能通过转让的形式改造为加盟店,但名创确实需要对相关门店的转型、改造数据进行披露。以及,或许也需要为品牌总监曾经对媒体做出的表达—关于一线城市直营为主这一点加以解释。

蓝鲸资本对名创的质疑,还在于2021年后,名创将其特许商标使用金8万元/年,以及货品保证金75万元/年,分别下调至5万元/年和35万元/年。蓝鲸资本认为这意味着名创品牌加盟的吸引力在下滑。

名创优品官网显示的加盟政策

据名创港股招股书显示,截至2021年12月31日的最近6个月,名创来自于加盟商的利润达到3.67亿元人民币,而其期内总利润则为3.38亿元。这意味着,名创的商品销售事实上处于亏损状态,加盟利润,才是当下名创利润的主要支撑。

所以蓝鲸资本质疑名创持续下调加盟门槛,将对盈利依赖加盟的主营业务造成冲击,未尝没有道理。不过考虑到疫情下经营的不确定性,尤其是中小企业主缺乏抗风险能力,投资意愿有所减弱等实际情况,品牌方主动下调加盟门槛,未必一定是品牌吸引力下滑的表现。

疫情下,单店营收能力下滑不可原谅吗?

蓝鲸资本对名创的第二重质疑,在于“名创单店营收能力下滑”。

名创截至2022年3月31日的这一季度,实现营收23.4亿元人民币,同比增长5%。其中中国市场贡献18.2亿元人民币,海外市场同比增长17%,达到5.2亿元人民币。电子商务渠道收入1.26亿元,新业务TOP TOY收入1.11亿元。

名创在财报后电话会上透露,估计其国内在营业门店数量,在1月至3月同比分别下降约2%、14%和34%。考虑到全球疫情的持续影响,名创的经营其实颇有韧性。但蓝鲸资本认为,对比名创曾在官网披露的2018年高达170亿元的营收峰值,近年来名创经营的颓势明显。

名创历年营收、门店规模,2018年峰值数据是否系官方披露无法确认

名创于2020年10月于美股上市,当时的上市招股书中,仅披露至2019年的财务数据。显示当年营收为93.94亿元,对比2021财年的90.71亿元收入,考虑到两年时间里,名创全球门店规模从3725家拓展到4749家(截至当年6月30日),名创的单店营收数据,确有下滑。但鉴于疫情下经营的不稳定,这也并非就代表品牌步入了颓势。

「电商在线」曾判断,在国内市场中,名创的电商渠道如今已能提供一定的经营确定性。而潮玩新业务TOP TOY相对更高的毛利率,借助国内消费群体的迭代,也有不错的想象空间。

当然,公允地讲,最新季报数据及电话会上对二季度的经营结果预计,名创的表现并不乐观。首先一季度调整后净利润仅为1.11亿元人民币,而去年同期为1.49亿元人民币,环比上季度的2.05亿元人民币,下滑更是明显。

经调整后,名创2022年一季度净利润率为4.7%,而2021年同期为6.7%,上一季度为7.4%。考虑到疫情影响更为严重的2022年的4月和5月,投资人并不能期待名创的业绩能迎来“V型反转”,名创预计截至6月30日的二季度收入在21—24亿元之间,环比大概率会下滑。

同时,在营收增速不力的情况下,名创的销售和分销费用仍在加重,剔除股权激励费用后达到人民币3.515亿元,同比增长27.8%。名创称主要原因在于IP产品相关许可费用、广告费用的增加。

名创会如何回应?

蓝鲸资本对名创的第三重质疑,或许最为致命。但现下来看,仍需要更扎实的证据。

名创的港股招股书关于“收购”部分,有如下信息披露:

2020年8月,YGF Investment V Limited(“YGF Investment”)于英属维尔京群岛注册成立,以通过YGF Investment在中国的附属公司收购中国一块土地的土地使用权。本公司和YGF MC Limited(一家由控股股东叶先生和杨女士共同控制的公司)分别持有YGF Investment 20%和80%的股权。

2021年10月27日,我们收购了YGF Investment的剩余80%的股权。此次收购的目的是为了建立新总部大楼的项目。该交易的总对价为人民币694.5百万元,相当于YGF MC Limited截至2021年8月31日的实际投资金额与第三方评估公司确认的股权评估价值中的较低者,经扣除YGF MC Limited于本次交易完成前应承担的YGF Investment的预计累计亏损。该收购的对价乃基于双方公平磋商后确定,且已于2021年10月29日以现金悉数结清。

蓝鲸资本的质疑在于,首先名创为何要在英属维尔京群岛成立离岸合资企业YGF Investment V Limited来购买土地,并开发房地产,而不是在中国成立公司。这其中是否有避开监管的嫌疑;其次,公开数据显示持股80%的YGF MC Limited,为何不需要为合资公司投入任何资金?

简而言之,蓝鲸资本想问的是:没有为合资公司提供任何资金的叶国富,持有合资公司80%股份,而注入了3.56亿元人民币的名创,仅持有20%股份,这是否合理?与此同时,名创用6.94亿元人民币买了叶国富手中的80%股份,是否涉嫌利益输送。

如何回答这一问题,对名创而言,或许最为重要。企业基本面的利空并不致命,合规合法,才是生死线。

蓝鲸资本质疑叶国富持股80%的合理性

中国在海外上市的企业数量超过350家,差异化的资本环境,使得中国企业长期面临着“水土不服”的问题。尤其近几年,对中概股的做空、审计风波,接连不断。

关于做空,公众近年来最深刻的记忆,应当是两年前浑水做空瑞幸,掀开了所谓收割美国韭菜的民族之光品牌的老底。而就在不久前,机构“灰熊”做空蔚来,则被认为十分不专业,最后潦草收场。

在很多资本市场,都允许做空机制存在。做空机构通过打压股价而获利,不过与此同时,也给上市公司持续施加着监管压力,使其财务更加透明。做空机构既是“搅屎棍”,也未尝不是清道夫。

蓝鲸资本做空名创,但归根结底,仍是一面之词。所以当下,我们仍然可以期待,名创会做出哪些回应。