靠小电驴暴富,雅迪VS爱玛,谁是电动两轮车新龙头

后疫情时代,“小电驴”拯救了打工人的通勤路?作为打工人的通勤“新宠”,电动两轮车下半场悄然而至。

2019年《新国标》实施后,各省市均对超标电动车设置了替换过渡期,据国海证券研报显示,过渡期大多于2022年-2024年截止,电动两轮车即将迎来换购高峰。

根据立鼎产业研究网数据,我国电动两轮车保有量在2.5亿-3亿台,预计2022年-2024年新国标替换量为2500万、3000万、2500万辆,预计2022年-2024年电动两轮车需求量为5815万、6384万、5964万辆,行业未来年销量稳态约6000万辆+,行业下半场已至。

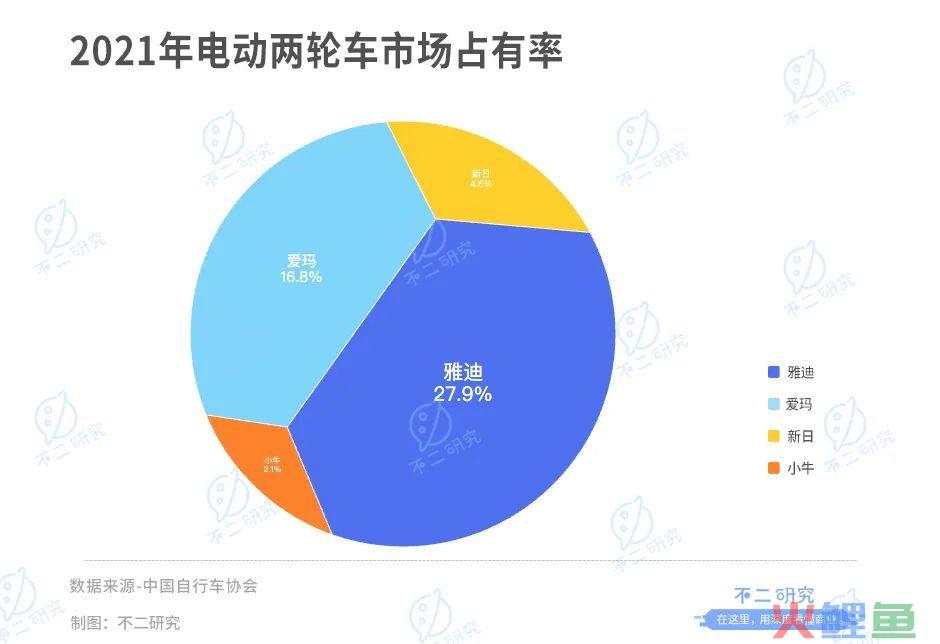

据中国自行车协会数据显示,2021年雅迪和爱玛的市占率分别为27.9%和16.8%,CR2为44.7%,新日和小牛则分别仅有4.6%和2.1%的市占率。

雅迪则成立于2001年,经过20余年的高速发展,现已成为集电动自行车、电动轻便摩托车、电动摩托车及其零配件研发、生产与销售于一体的高端两轮电动车制造企业,早在2016年便于港交所上市。

8月25日和8月26日,爱玛和雅迪先后公布2022年半年报,两位行业头部玩家的半年报正式拉开了电动两轮车下半场的帷幕。

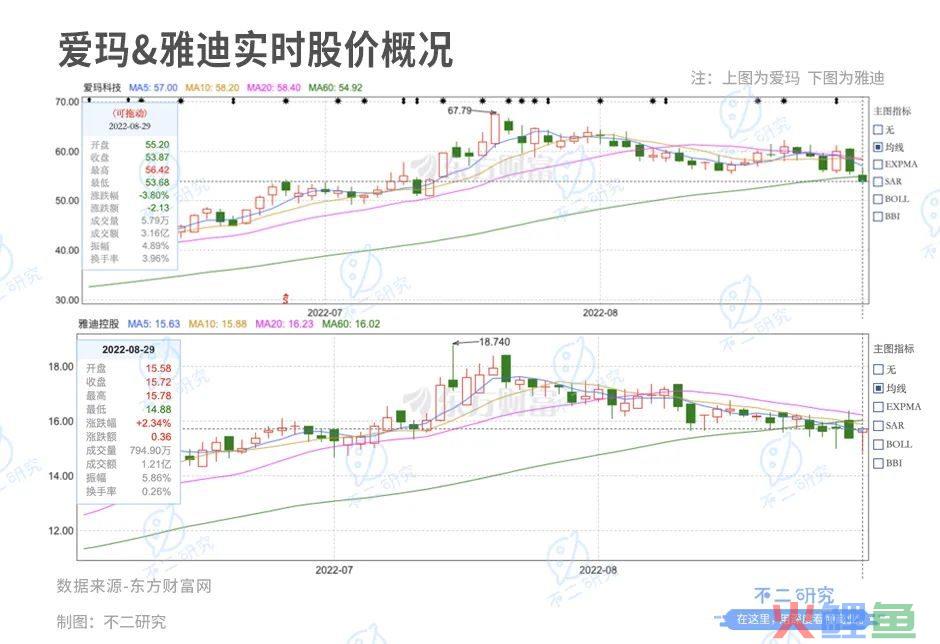

截至8月29日,爱玛报收53.87元/股,对应市值309.6亿元;雅迪报收15.72港元/股,对应市值481.6亿港元。

“小电驴”下半场已至,雅迪和爱玛谁将成为新的“电动两轮车第一股。

业绩:龙头轮换VS周期逆袭

1999年,张剑于天津创立了爱玛科技的前身——天津市泰美车业;两年后,董经贵夫妇创立江苏雅迪。

2010年,爱玛依靠明星代言将销量提升至220万辆,超越新日成为行业第一,随后一路依靠“精准营销+低端产品定位”迅速抢占市场,把持第一的位置一直到了2016年。

然而,第一的位置并不是永恒的。2017年,雅迪成功上市后主动掀起价格战,逆袭而上超越爱玛,从此一发不可收拾,快速与爱玛拉开差距。

据国海证券研究所数据显示,2018年-2021年,雅迪的市占率从16.3%升至27.9%,而爱玛的市占率仅从14.0%升至16.8%,爱玛的步伐显然跟不上雅迪了。

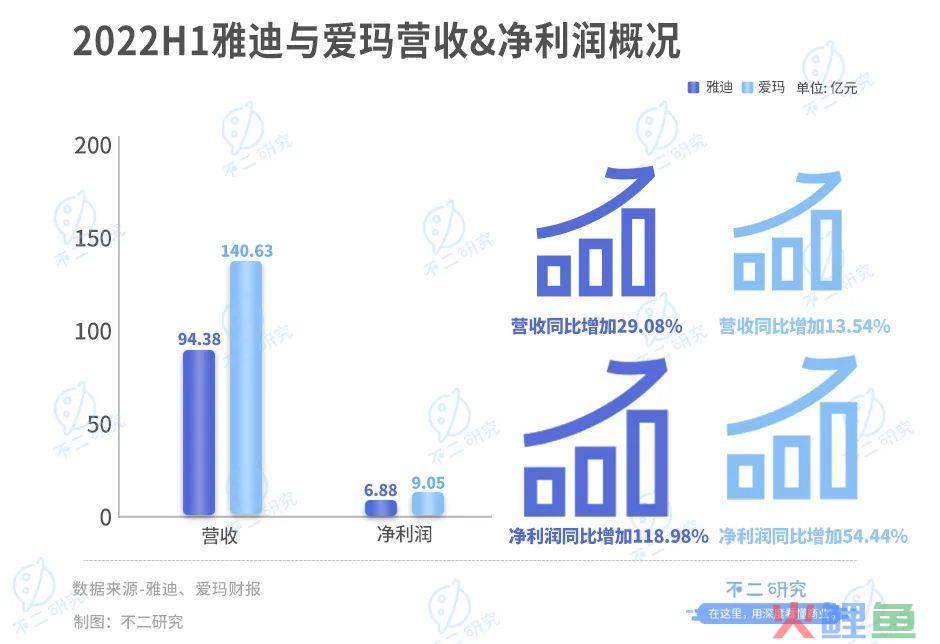

据爱玛2022年半年报显示,其2022上半年实现营收94.38亿元,同比增长29.08%,实现净利润6.88亿元,同比增长118.98%;据雅迪2022年半年报显示,2022上半年雅迪实现营收140.63亿元,同比增长13.54%,实现净利润9.05亿元,同比增长54.44%。从2022年上半年经营数据看,爱玛的增速显著高于雅迪的增速。

但是,在电动两轮车赛道进入下半场后,雅迪是否能长久稳坐龙头之位更是取决于两者在渠道、营销、产品力的布局。

销量:渠道为王VS营销内卷

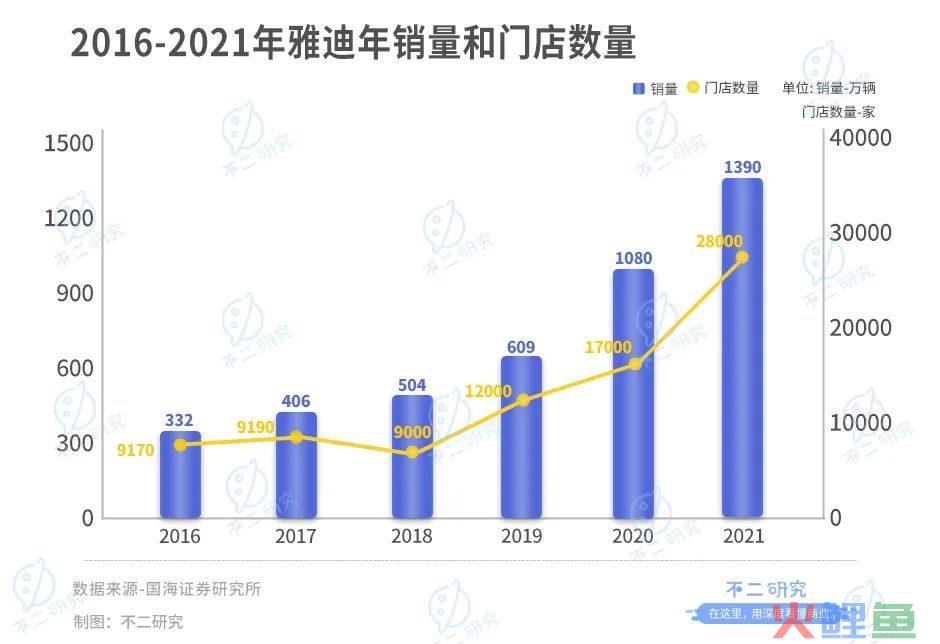

据《中国两轮电动车行业白皮书》显示,2021年中国电动两轮车累计销量为4100万辆,其中爱玛销量为845万台,而雅迪的销量则为1390万辆,雅迪销量超爱玛545万辆,而在2017年雅迪首次逆袭爱玛时,据雅迪和爱玛的财报显示,两者的差距仅为7万辆。

在雅迪快速赶超爱玛的背后,是两者渠道和营销能力的竞争。

从渠道看,爱玛在渠道建设上暂时不及雅迪。

据雅迪财报显示,雅迪在2016年-2018年期间,线下门店保持9000家左右,数量较为稳定,而在2019年新国标落地后,雅迪开启激进线下扩张,门店数量从2019年的1.2万家扩充至2021年的2.8万家。雅迪的经销商数量也从2017年的1719家扩充至2021年的3353家。

但是,爱玛在成功上市获得资本加持后,对其渠道建设提出了明确的升级规划,据爱玛招股书显示,爱玛拟在23年6月前合计投入 4.88 亿元,对全国门店进行装修改造,前期快速建立旗舰店和标准店,后期修建主题店和碎片店(社区、乡镇为主)作为有益补充,共计建设旗舰店383家、标准店1191家、主题店642家、碎片店1556家。

目前爱玛渠道建设已初见成效,2022上半年门店有2021年末的2万+门店提升至25000+家门店,雅迪和爱玛渠道之争的下半场似乎才刚拉开序幕。

而从营销端看,两者各显神通,内卷严重。

从销售费用投放上看,雅迪与爱玛均在控制销售费用率。据雅迪财报显示,2018-2021年及2022上半年,雅迪的销售费用率为5.86%、6.43%、4.82%、4.75%、4.52%;据爱玛财报显示,其同期销售费用率分别为4.49%、4.10%、3.09%、3.58%、2.90%。

先看雅迪,在营销手段上,在2014年和2016年选择李敏镐和胡歌两位国名度较高的明星代言,迅速打开国内市场,随后在2019年聘请范·迪赛尔作为代言人进军国际市场;另外在2018年赞助世界杯,2020年和2021年分别冠名《元气满满的哥哥》和《极限挑战》。聘请国际巨星担任代言人、赞助世界杯、植入热门综艺等均创行业营销先河。

▲图源:雅迪官微

而爱玛花样更多,明星红人宣传、跨界联名、真人秀植入、社媒运营等招式频出,2021年开启多样化广告投放,在线下全方位渗透消费者的出行场景,包括高铁广告、社区广告以及地铁广告等;亮相综艺《极限挑战宝藏行》,现身央视《消费主张》等;并推出多个自有IP以此举办追星计划;最后,在2009年起便深度绑定周杰伦,2021年爱玛首届超级宠粉节中“和杰伦一起看日出”活动总曝光 2.22 亿。

▲图源:爱玛官网

在「不二研究」看来,电动两轮车头部玩家的渠道和营销手段均在内卷中不断前进,为行业竞争的下半场做足准备。爱玛虽然暂时不及雅迪,但是成功上市的爱玛目前资金充足,短期内的发展必然加速。但在电动两轮车的下半场,除了渠道和营销手段,产品力的发展亦是至关重要。

产品:产能掠地VS高端攻城

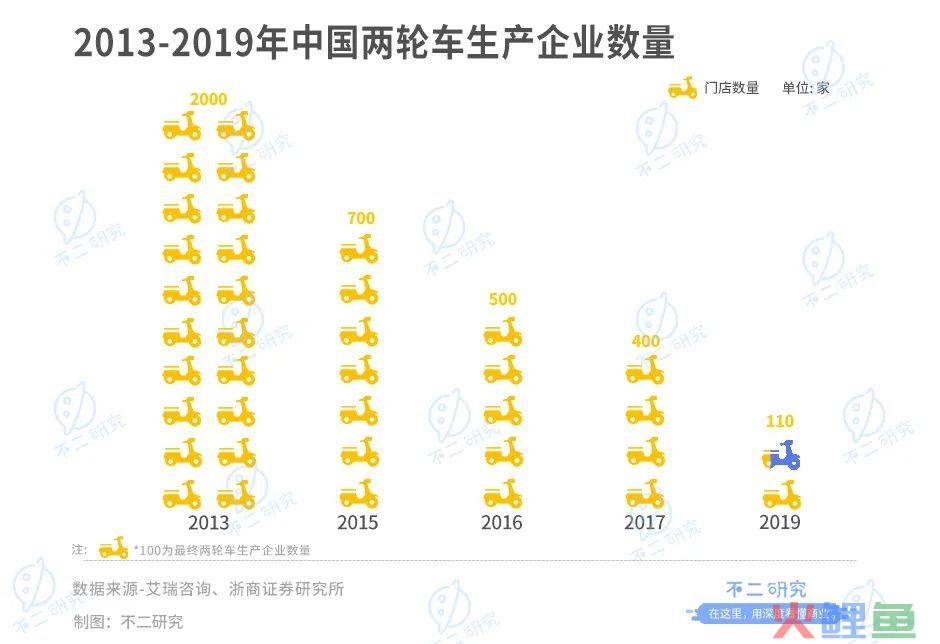

据艾瑞咨询数据显示,2013年-2019年,中国两轮车生产企业数量从2000家降低至110家。

2019年新国标出台后,行业从存量博弈再一次进入增量时代,在下半场的竞争中,取得先机的头部玩家以产能掠地,以高端产品攻城,不断抢占市场份额。

先看产能。

据雅迪财报显示,雅迪产能在2019年新国标出台后快速扩充,2019年-2021年产能分别为800万辆、1500万辆、1700万辆,两年产能增长900万辆;而据爱玛财报显示,爱玛从2018年开始大力扩充产能,从2018年-2021年产能从480万辆增至850万辆。

▲图源:雅迪官微

虽然爱玛截至2021年末产能远低于雅迪,但其在上市后大手笔扩充产能,据其公告显示,爱玛在2021年9月公告拟在浙江台州建设智能电动车及高速电摩项目,该项目计划总投资约10亿元;今年7月5日,爱玛科技公告称拟在贵港市投资建设爱玛智慧出行产业园项目,计划投资总额约11.5亿元,7月11日,爱玛科技发布2022年度公开发行可转换公司债券预案,公司拟募集不超过人民币20亿元,继续加码扩大产能。

而雅迪虽没有像爱玛一样进行大手笔的产能扩充,但其产能仍在稳步向上,并且在8月21公告称拟收购华宇新能源为全资子公司,直接布局上游新能源电池产业链。

产能扩充作为雅迪和爱玛抢占市场的地基,那么产品高端化就是两者攻城的利器。

在研发投入方面,据雅迪财报显示,2019-2021年及2022上半年,其研发费用分别为3.86亿元,6.05亿元,8.44亿元,5.05亿元,分别同比增长31.33%,21.32%,69.04%,48.97%。

据爱玛财报显示,2019-2021年及2022上半年,其研发费用分别为1.97亿元,2.39亿元,4.04亿元,2.13亿元,分别同比增长26.56%,56.74%,39.50%,50.00%。

爱玛则在稳定低端产品的同时,重点打造时尚感高端产品MAX系列,其引擎MAX系列高端产品在2021年销量达184.95万辆,占其总销量比例为21.33%。

▲图源:爱玛官微

在「不二研究」看来,雅迪和爱玛作为行业头部在新一轮增量周期,不断扩充自身产能和产品力,行业下半场以产能掠地,高端产品攻城,剩下的企业竞争必将进入白热化,雅迪和爱玛的未来路还很长。

"小电驴"下半场,谁是"新龙头"?

新国标的出台,让电动两轮车存量博弈的竞争环境重新进入增量周期,新一轮的厮杀已经开启。

爱玛在2017年被雅迪主动掀起的价格战掀翻,在接下来的几年,雅迪早已积累磅礴大势,不管是渠道、营销、产能、高端产品,爱玛都略逊雅迪一筹。

反观爱玛,2018年、2019年两次申请上市未果,2021年6月终于IPO成功,IPO成功后的一系列动作彰显其预在新一轮的增量周期中重新夺回行业第一的位置,爱玛的冲劲可见一斑。

在这一轮新的厮杀中,还有小牛、新日、台铃等玩家在后方虎视眈眈,3年后行业再次进入存量竞争时。“城头变幻大王旗”,雅迪和爱玛谁将成为“小电驴”新龙头、笑到最后?

本文部分参考资料:

1.《雅迪控股(01585.HK)深度:从逆袭到领跑》,国海证券

2.《爱玛科技深度报告:歇马凭云宿,杨帆截海行》,浙商证券

3.《短出行日渐成熟,电动两轮车迎来下半场》,澎湃

4.《领跑两轮电动车江湖,谁是“关键先生”?》,和讯网