为什么明明盈利,公司却在崩溃边缘?

编辑导语:如何推动创业公司可持续地向前发展?这其中,好的领导与好的团队都不可或缺,前者赋予企业正确的战略方向,后者是支撑企业整体运作的整体力量。本篇文章里,作者结合一次商战模拟经验,分享了他对公司创业运作的心得体验,一起来看一下。

前两天参加了公司的一个培训,叫《商战模拟》。

这门课在公司内部,一直是非常抢手的课程。每个月开一次课,每次课程可容纳30人,但几乎每次报名一开放就立刻爆满,同时还有二三十个人在排队。

我也是连续排了两三次队,才拿到了一个优先报名的资格,最终在这个月报上了名。

这门课的主要内容,是让大家模拟经营一家公司,并与其他公司在市场上竞争,经营周期为12个月。

通过这种沙盘模拟,亲身体验做出每一个商业决策,去理解怎样运作一家公司,同时去理解公司那些看上去冷冰冰的财务数据,背后真正的含义。

对于创业过的人来说,这门课可能有点小儿科;但如果你之前一直是打工人,那么这门课会给你意想不到的收获。

我们小组的公司简称为B公司,小组成员商议由我担任CEO,以下就跟随我们公司,一起踏上创业旅程吧!

一、1~6月:按部就班

在游戏的前6个月,是教学环节,所有小组(公司)会在老师的指导下进行同样的决策。

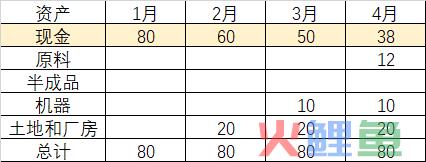

1月,我们接受了一位投资人的80万投资,并在接下来的几个月,连续买下了土地厂房、生产机器以及生产原料:

开公司真的是一件花钱如流水的事情,我们还没开工,就已经花去了一半的现金。

5月,我们正式开始投产,并且开始给员工发工资。给生产工人的工资计入成本,其余的行政、研发等开支则计入费用。

产品还未出厂销售,所以当期的资产负债表上体现的是,现金依然在持续流出(发工资)。

6月,我们手里的现金已经不足以支付这个月的原材料费用和员工工资了,所以我们找到了银行,以三个月5%的利率贷了20万出来(课程为方便计算设置的利率)。

好在与此同时,我们生产的产品终于可以出厂了。同时老师为我们带来了一个大客户,让每家公司都拿到了一个订单,以34万的价格售出了生产成本为18万的成品,账期为1个月。

另一个好消息是,上游企业在接下来的时间里,可以接受我们赊购原料,并且提供2个月的账期。

这两个月的资产负债表如下图所示:

二、7月:开始扩张

从7月开始,各家公司正式进入自由决策过程,同时每个月的市场也自由开放,不再有上个月那样的固定订单。

先简单说下自由市场的规则,市场上会有各种需求订单量、付款周期的客户,所有公司需要提前选好客户,并在标书写好价格,然后在市场上统一投标开标(密封式投标,集中开标),价低者得。

在7月的自由市场,我们B公司以一个还不错的价格(约40%毛利),拿到了一个账期也还不错的大订单(1个月应收账期),把这个月的产品全部出货了。

而其他公司拿到的订单,要么出价太低导致毛利不高,要么账期太长或者订单量太小,有一个公司甚至没有开单。

所以形势大好之下,我们做出了扩大产能的决策,把产能扩大了一倍。这样一来,购置新机器、采购原料、雇佣工人等需要大量的资金,因此我们又从银行贷款60万(利率同样是三个月5%),达到了银行支持的最大杠杆(负债率)。

没有想到的是,除了没有开单的那家公司,其他四家公司和我们一样,也做出了扩大产能的决策。

这样一来,加上这个月没有卖出的产品,市场上的库存一下子增加了近70%之多,而市场订单的需求量只增加了40%。

这也为8月市场的恶性竞争,埋下了伏笔。

三、8月:急转直下

由于目前为止,所有公司的产品都是一样的,大家的成本也都是一样的。所以除了价格战,战略上其实只有两个差异化选择:低毛利高周转,或者高毛利低周转。

如果选择前者,那么就应该尽量去争取账期最好的订单(现金结账或1个月账期),但很多公司都会愿意去投标,中标价格可能就不高了;

如果选择后者,那么目标订单就是账期2~3个月的那些,这种账期长的订单大家可能都不会去投标(尤其是现金流吃紧的公司),毛利可以有保障。

选择前者,公司会有好的现金流,但利润不高,甚至很大概率亏损;选择后者的话,公司能够保障利润,但现金流压力就大了。

所以,要现金流,还是要利润?

在战略选择上面,这里我们出现了第一个失误——摇摆不定,我们既想要现金流,也想要利润,两类订单我们都投入了广告费用去投标。

但这不是致命的,致命的失误是,我们没有做好账期配置,导致我们立刻陷入了危机。

由于市场供需不匹配,8月的竞争非常惨烈:现金结账的订单成为了香饽饽,大家杀价都杀红了眼,最低成交价已经贴近产品成本价,算上费用摊销的话实际上是亏损的。

有一家公司则非常激进地超售了60%,冒着延迟交付订单的风险抢下了8月所有公司成交量的50%,即便这些延迟交付的订单会给他们带来20%的罚款。

面对现金流的压力,在同质化产品的市场下,大家都卷了起来。

我们公司最终拿下了一个订单,这笔订单是以接近上限价格成交的,给我们带来了丰厚的利润。

从资产负债表来看,这笔订单的成交让我们开公司以来第一次扭亏为盈(见后面的沙盘照片,右下角黑色筹码处有了1万元留存收益),也是市场上目前唯一一家盈利的公司。

但是问题来了,这笔订单的账期,是三个月。在交付了订单并支付了这个月工资之后,我们发现这家上个月还运营良好、积极扩张,现在甚至盈利的公司,这个月已经走到了资金断裂的边缘。

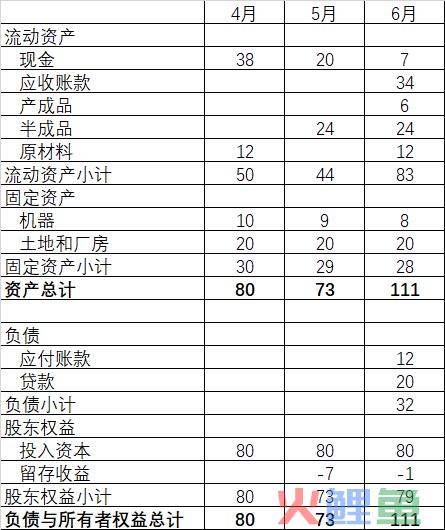

这是公司目前的现金流和资产负债情况:

仔细观察我们未来3个月的现金流,就会发现:

下个月,我们马上面临一笔44万的贷款和原材料应付账款到期(离现金最近的红色筹码); 再下个月,一笔合计高达84万的巨额贷款和应付账款也即将到期(第二排红色筹码); 但我们的一笔58万元的应收账款,却要在3个月之后才能收回(第三排银色筹码)。 而我们的账上,只剩不到30万的现金,每个月底,还要用这些现金去支付30~40万的工资和费用。银行这边,我们的杠杆率已经达到上限,无法贷款(贷款条件是股东及所有者权益大于负债,即图中所有黑色筹码需要大于红色筹码)。

同时,按照游戏规则,无法向投资人追加股权投资。

虽然是虚拟的CEO,但我此时深刻地体会到了,作为老板每个月要养活这么多员工,同时面临供应商和银行催债的那种压力。

四、9月:与现金赛跑

盘点了一下手头的现金,还有26万。

为了偿还当月44万到期的贷款和应付账款,当务之急,是拿到一笔至少20万的现金。

按照老师之前介绍的规则,支持的融资方法有以下几种:

银行贷款:三个月5%,但目前我们的负债率已经达到上限,无法从银行贷款; 高利贷:三个月20%,但是只能用于支付工资,不能用于偿还贷款和应付账款; 出售厂房:可以立刻变现20万,但后续需要每个月支付厂房租金3万,相当于一个月15%的融资成本。可以看到,融资成本从大到小依次是:出售厂房>高利贷>银行贷款,出售厂房其实是成本最高的融资手段。

但现在没有办法,按目前的规则,只有出售厂房一条路才能挽救公司的现金流。

于是我们果断卖掉了厂房,拿回了20万现金,加上原有的现金,刚好够支付这个月的应付和贷款。

(补充说下,实际生活中固定资产变卖没有这么快的,而且也会折价,如果变现周期改为1个月可能会更合理一些。)

打发走了上门催债的供应商和银行,接下来我们还需要现金去支付这个月的员工工资。

所以在这个月的市场上,我们瞄准了所有现金交割的订单。

如果拿不到现金,我们就要借高利贷了,而且不能只借1个月,必须一次性借三个月,这样的话一下子就会把我们之前的利润都吐出去。

好在我们的销售总监非常给力,在9月份的市场上拿下了50%左右的现金单,一下子回款了55万。

这样一来,我们就不用借高利贷了,在支付了工资和费用之后,还剩下了大约20万现金。

接下来进入10月,真正的考验来临。

五、10月:起死回生

可以看一下目前的资产负债&现金流图:

其实我们整体上资产和负债还是较为平衡的,之所以现在现金流这么紧张,主要是资金出现了期限错配的问题。

即我们的应收账款要比贷款到期时间晚了1个月。

在没有办法借过桥贷款的情况下,经过一番思考,我准备和老师——同时也是“银行行长”,谈这么两个Deal:

首先是PlanA:以一个月5%的利率,把贷款展期一个月。我的游说内容如下:

对银行来说,展期利率比普通的贷款(三个月5%)收益高,而且风险可控(负债率指标不变); 对我们来说,展期利率比起高利贷利率要低,而且只需要付出额外一个月的融资成本,而不是高利贷的三个月; 对市场上的客户来说,如果能够通过展期缓解现金流压力,长账期的订单以后也会有人愿意投标了(之前几次几乎全部流标)。简直三赢有没有。

可能是为了公平起见,也可能是“行长”权限不够,这个提案被拒绝了。

接下来是PlanB,也就是之前很多朋友提到的,应收账款贴现。

即按一定的折扣(贴现率)把应收账款直接换成现金,我大概算了一下,按一个月5~10%的折扣贴现是比较合适的,再高就贵了(当然我们其实也没有多少选择余地)。

这里面又有两种贴现方法。

一种是拿应收账款直接找银行贴现;另一种是找银行开出承兑商票,到市场上贴现,即找其他公司用现金“收购”我们的应收账款。

不过这个方案可行性存疑,因为一方面游戏规则明确规定不允许公司之间私下交易,怕串谋破坏公平,另一方面其实大家手头也都没什么现金了。

最后我们执行的,也是PlanB的第一种贴现方案。

倒不是我谈下来的,而是前期大家扩张得太厉害,到了这个月,有一半以上的公司贷款都到期了,并且遇到了同样的现金流问题,老师可能为了大家能够继续体验后续的课程,直接公布了应收账款贴现这个隐藏的游戏规则。

不过贴现率可不便宜,是按一个月10%贴给银行的,基本上也就仅次于变卖厂房了。

但这也得贴不是,要不然拿来的钱还贷款、发工资呢?

应收账款贴现之后,贷款和应付账款都还清了,公司负债率也一下子降了下来。

接下来的我们无论是重新申请新的银行贷款,还是在市场上冲击现金交割的订单,都是可以立刻拿到现金、支付这个月员工工资的选择。

翻过了10月的现金流大劫,我们的资金状况也一下子就缓过来了,有了之前的经验教训,我们的利润和现金流都控制的不错,最终收官盘点盈利额拿到了第二名。

同时后面涉及的一些战略决策、突发事件等内容,就不一一展开了,我想前面这场惊心动魄的挽救公司行动,足以让我印象深刻铭记心中了。

最后说下经过这次培训,我的几点感想吧。

1)现金流!现金流!现金流!账面上没有利润但有正现金流,也许还可以让公司存活(这样的公司其实有很多);但空有利润而没有现金流,会让企业直接“猝死”。

2)CEO最重要的职责有两个,一个是战略决策,即找方向,好的CEO要能够选择并坚持正确的战略方向,差的CEO就像我那样,在多个方向上面左右摇摆、平均用力;第二个职责就是找钱,虽然这次培训只是模拟经营,但9月10月应付和贷款到期的那段时间真的让我焦虑到头秃。

3)CEO其实还有一个重要的职责——找人,好的团队非常重要,企业经营过程中有很多大大小小的决策要做,都让CEO亲力亲为是不现实的,同时也不是效率最高的,所谓术业有专攻。比如这次的市场投标环节,8月做出致命失误的决策,就是我做出的,所以9月开始我就完全退出投标计划制定,全部交给队友专门负责这件事情,反而取得了很好的效果,基本上我们的目标订单都拿下来了。

4)不要随便创业。

作者:青十五;公众号:青十五,新书《策略产品经理:模型与方法论》作者

本文由 @青十五 原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自Unsplash,基于CC0协议。