东兴证券 | 系列报告之一:双轮齐增长,央厨供四方

以下内容均节选自东兴证券发布的系列报告之一:双轮齐增长,央厨供四方

千味央厨(001215)

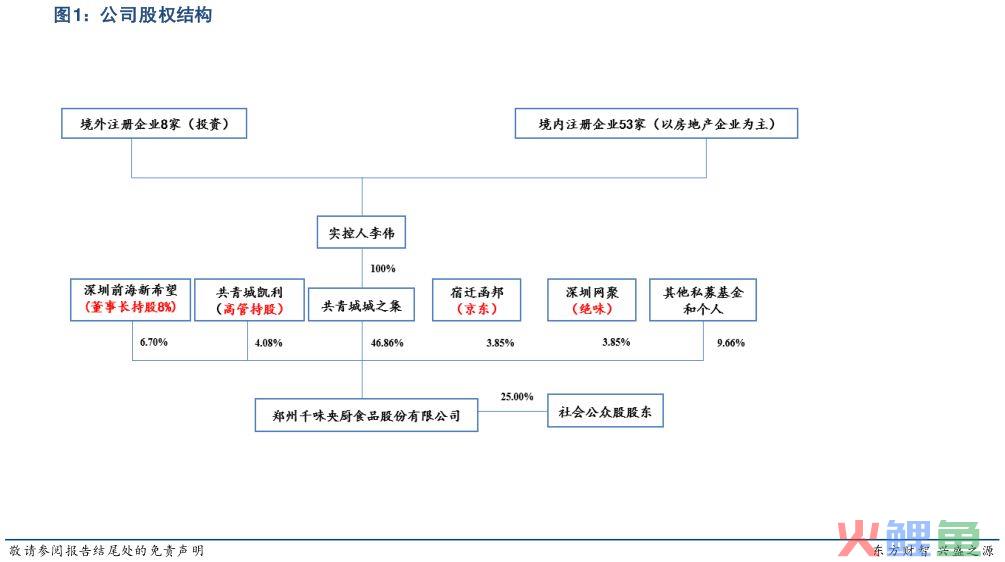

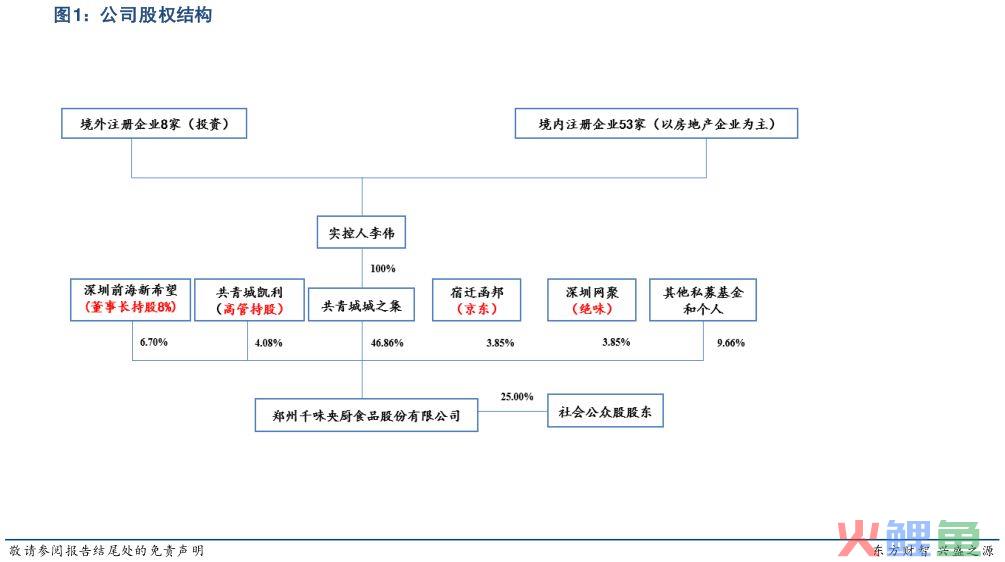

源于思念,长大于连锁餐饮。公司大股东为思念创始人李伟,与思念专注C端不同的是,公司专注于餐饮企业服务,为其提供速冻米面制品。公司通过直营模式服务大型连锁餐饮企业,以定制产品为主。直营业务占比35%左右,其中,中国百胜占直营收入比例70%左右;公司通过经销商服务小B餐饮企业,以销售通用品为主,销售占比65%。

速冻米面制品餐饮端仍有很大发展空间。我国速冻米面制品以家庭端消费为主,餐饮渠道占比仅16%,相较于与我们饮食文化相近的日本(占比约64%)有进一步提升空间。我国餐饮业仍处于快速发展阶段,餐饮企业为适应自身连锁化和降低经营成本的需要,加强与上游速冻面米制品企业的合作,通过采购工业化生产的速冻半成品来实现餐饮的标准化与品质化,速冻面米制品行业在餐饮行业渗透率逐步提高。另外,随着行业的发展,餐饮客户对选择供应商的标准将越来越严格,已经成功进入供应商名单的厂商具备先发优势和规模优势,优势将愈发突显,因此,我们认为,速冻米面制品B端市场集中度存在提升趋势。

直营渠道有望维持稳定增长。公司持续为大客户提供新品并加快仓库的覆盖从而获得增长,具备获取大客户增量订单的能力。近年来,公司加速对海底捞和华莱士仓库的覆盖率和新品研发上新,实现了对其收入的翻倍增长。此外,我国连锁餐饮渗透率持续提升,公司发展新的全国连锁和地域连锁客户的潜力均较大。凭借着已有的优秀产品、管理生产经验、综合服务能力,我们认为公司有望抓住行业机遇获得长大。

小B业务有望维持较高增速。公司经销商渠道收入增速较高,公司强势产品油条和芝麻油优势明显,性价比高,近两年来在小B端市场渗透不断加强,但公司经销商实力依然薄弱,未来公司将加大经销商的培育,我们推测,随着公司经销体系的逐步成熟,公司小B端业务将维持较高增长。

油炸产品为主,双渠道多品类开花。公司产品按照加工方式可分为油炸类、烘焙类、蒸煮类、菜肴类及其他四大类,其中油炸品类占比超过50%,是经销和直营渠道中最重要的品类。公司通过开发应用于多场景的个性化产品打开油炸类产品天花板,使得其在两个渠道中均有较高增速;烘焙类产品以直营渠道为主,但随着居民对烘焙产品需求的增长,产品在小B渠道获得高增长,具备较大潜力;蒸煮类产品销售占比约为20%,以经销渠道为主,符合中国人平日消费习惯,小B需求量大,增速较快;菜肴类及其他业务占比低但增速高,随着公司对火锅料市场的布局预计将维持较高增速。

盈利预测与评级:我国速冻米面制品餐饮渠道空间较大,公司具备不断获取大客户的能力,直营收入能够维持小两位数增长。另外,随着公司在经销模式下的不断深耕,公司未来三年经销业务有望继续取得较高增长。公司的多个产品品种在不同渠道均具备较大优势和潜力。我们预计公司2021-2023年净利润分别为0.90、1.15和1.44亿元,对应EPS分别为1.04、1.32和1.66元。当前股价对应2021-2023年PE值分别为48、38和30倍,首次覆盖给予“强烈推荐”评级。

风险提示:疫情导致消费能力及消费需求下降,餐饮业复苏低于预期;前三大客户的经营风险间接影响公司对大客户销售额;食品安全风险等。

免责声明:洞见研报根据公开信息整理,观点和著作权归报告发布机构所有,如涉侵权请联系删除,如对报告内容存疑,请与发布机构联系。所有内容均供行业分析使用,任何信息均不构成投资建议。