跨境电商行业研究:长风破浪会有时(跨境电商的核心解决方案)

一、跨境出海乘风而起,出口跨境电商步入高增长时代

我国跨境电商行业快速发展、持续渗透,以出口占主导

我国跨境电商行业规模增速超15%,渗透水平提至36%。据网经社数据,2021年我国跨境电商行业 (包含进出口)交易规模达14.2万亿元,2017-2021年CAGR为15.2%,行业渗透率(跨境电商交易 额占我国货物贸易进出口总额之比)占由2017年的29%提升至36.2%,国际出口快递业务量整体也 呈现上升趋势。 与进出口贸易结构类似,我国跨境电商市场以出口为主导。2021年国内出口跨境电商和进口跨境电商分 别为11万亿和3.2万亿元,占比分别为77.5%和22.5%。

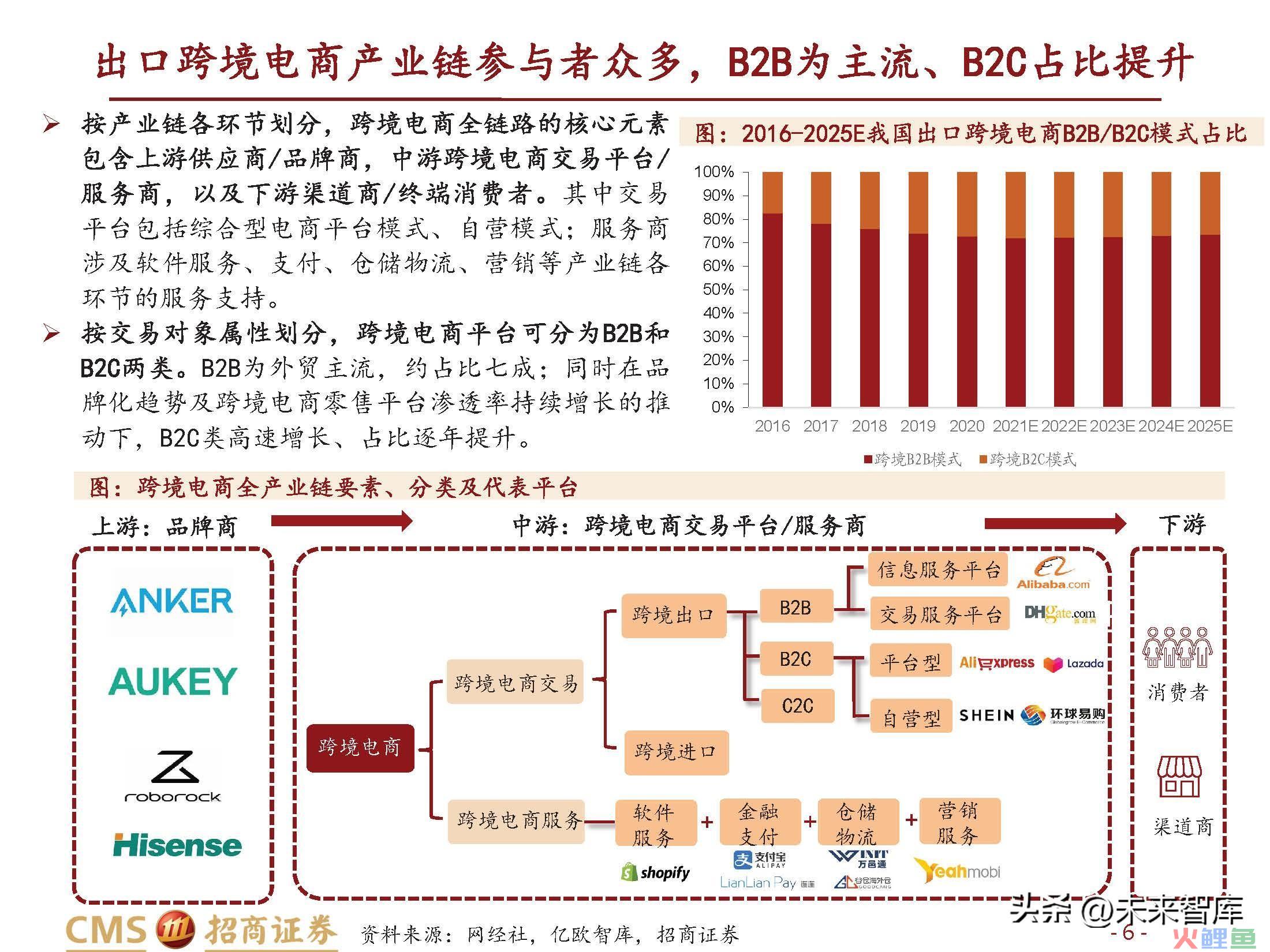

出口跨境电商产业链参与者众多,B2B为主流、B2C占比提升

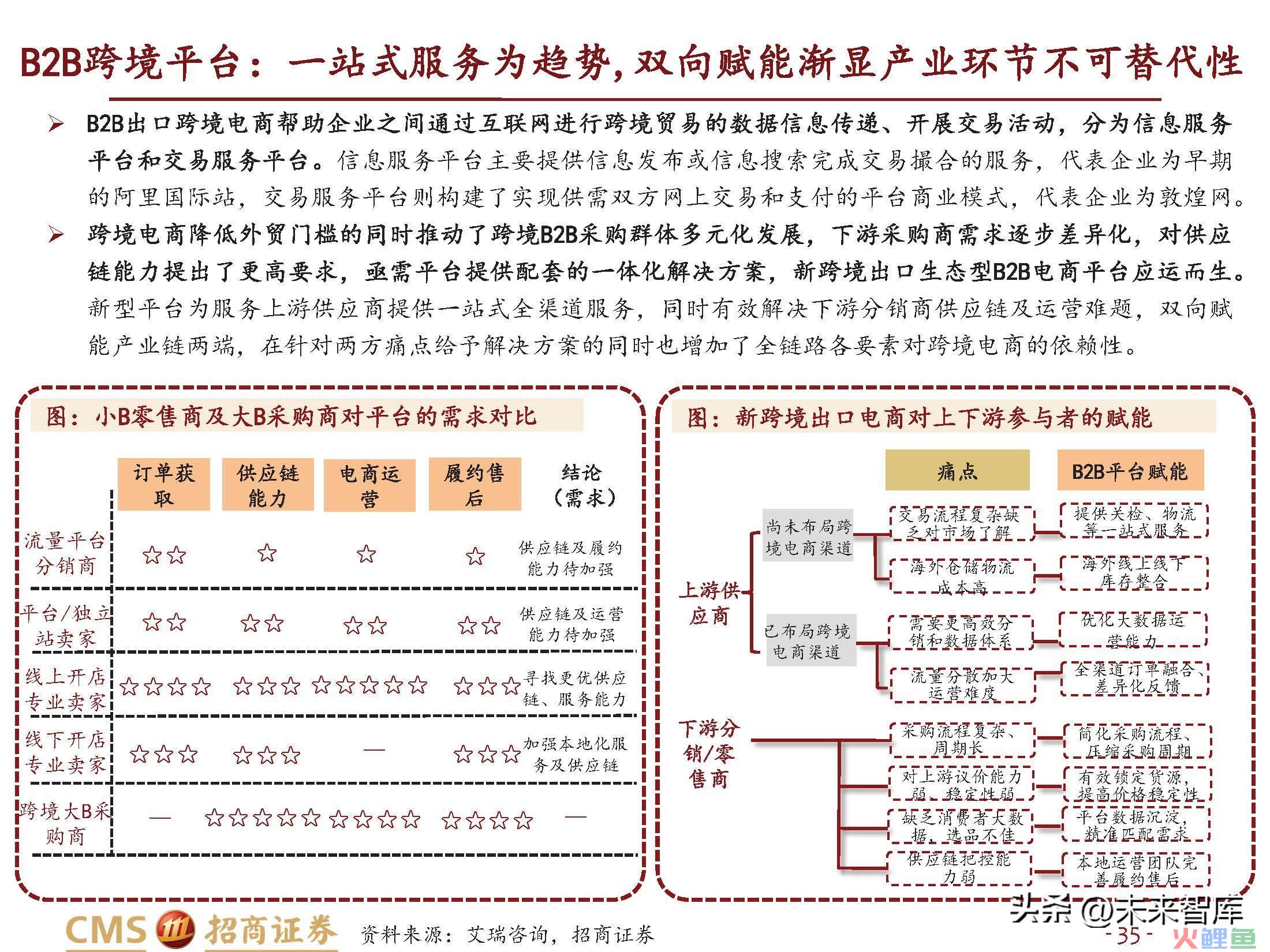

按产业链各环节划分,跨境电商全链路的核心元素 包含上游供应商/品牌商,中游跨境电商交易平台/ 服务商,以及下游渠道商/终端消费者。其中交易 平台包括综合型电商平台模式、自营模式;服务商 涉及软件服务、支付、仓储物流、营销等产业链各 环节的服务支持。按交易对象属性划分,跨境电商平台可分为B2B和 B2C两类。B2B为外贸主流,约占比七成;同时在品 牌化趋势及跨境电商零售平台渗透率持续增长的推 动下,B2C类高速增长、占比逐年提升。

B2B出口跨境电商:行业处于上升通道,市场呈一超多强局面

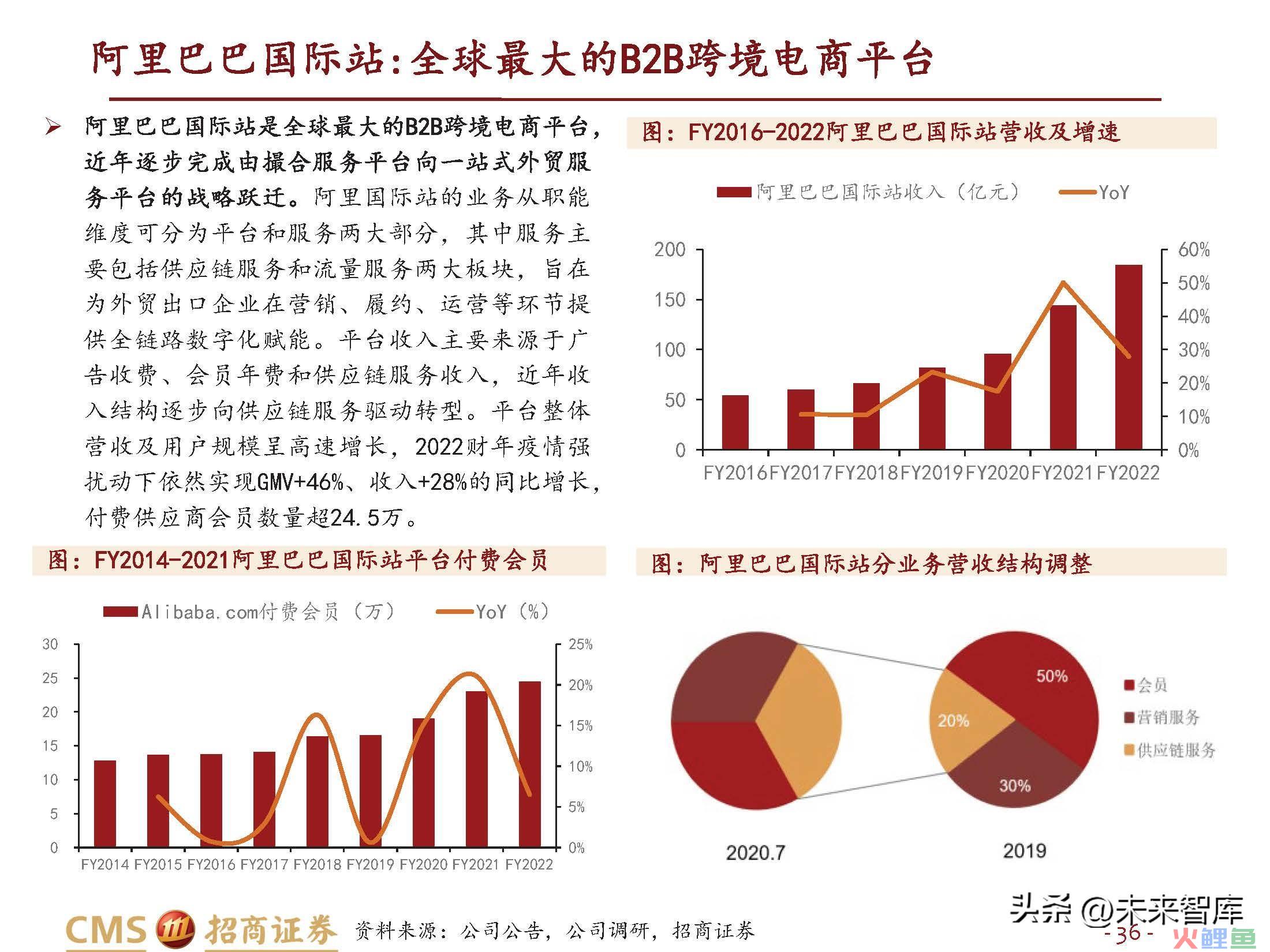

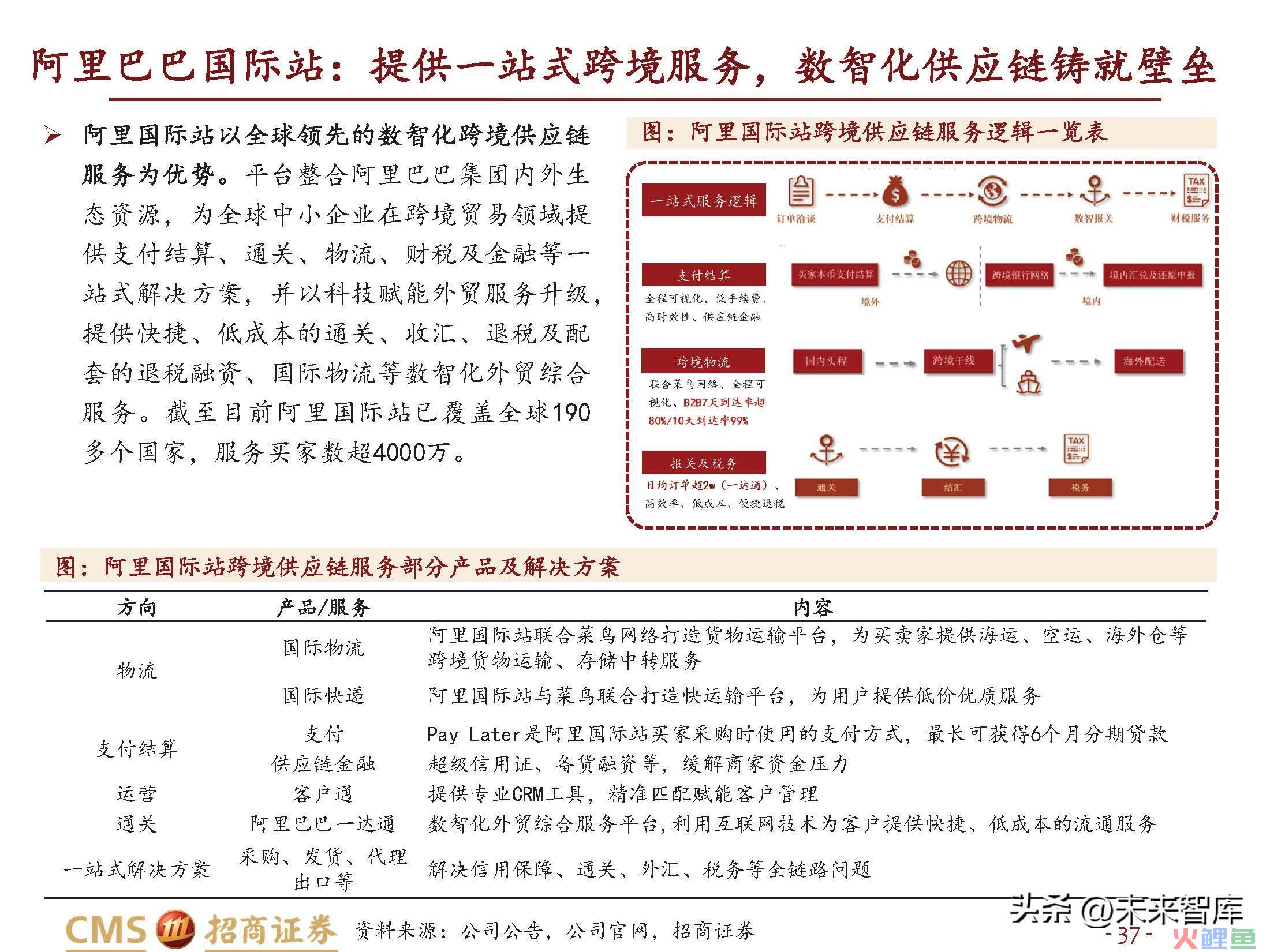

B2B出口跨境电商规模增速超20%,线上交易渗透率仍具较大提升空间。据艾瑞咨询,2016-2020年B2B 出口跨境电商规模CAGR达23%,预计2021-2025E增速将达28%。同时,目前B2B出口跨境电商仍以线 上撮合功能为主(2020年线上撮合占比85%,线上交易15%),疫情导致线下交易渠道受阻,有望 进一步提升B2B在线交易渗透率。市场格局呈一超多强。行业快速发展下,目前B2B出口跨境电商企业呈现以阿里国际站为一超,中国敦煌 网、小商品城等众多头部玩家多极化发展的竞争格局,市场整体处于上升通道,行业生态仍在持续构建。

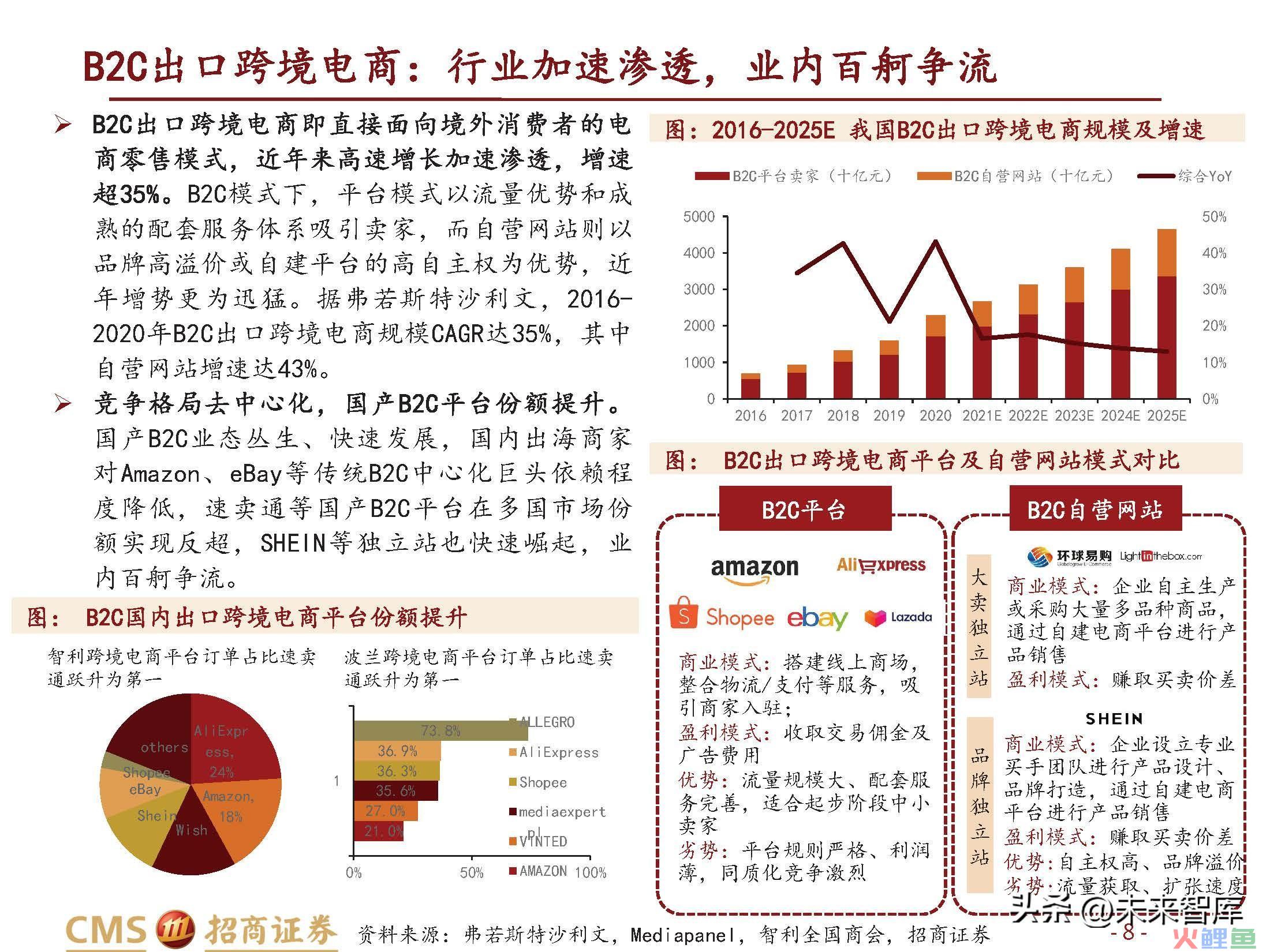

B2C出口跨境电商:行业加速渗透,业内百舸争流

B2C出口跨境电商即直接面向境外消费者的电 商零售模式,近年来高速增长加速渗透,增速 超35%。B2C模式下,平台模式以流量优势和成 熟的配套服务体系吸引卖家,而自营网站则以 品牌高溢价或自建平台的高自主权为优势,近 年增势更为迅猛。据弗若斯特沙利文,2016- 2020年B2C出口跨境电商规模CAGR达35%,其中 自营网站增速达43%。 竞争格局去中心化,国产B2C平台份额提升。 国产B2C业态丛生、快速发展,国内出海商家 对Amazon、eBay等传统B2C中心化巨头依赖程 度降低,速卖通等国产B2C平台在多国市场份 额实现反超,SHEIN等独立站也快速崛起,业 内百舸争流。

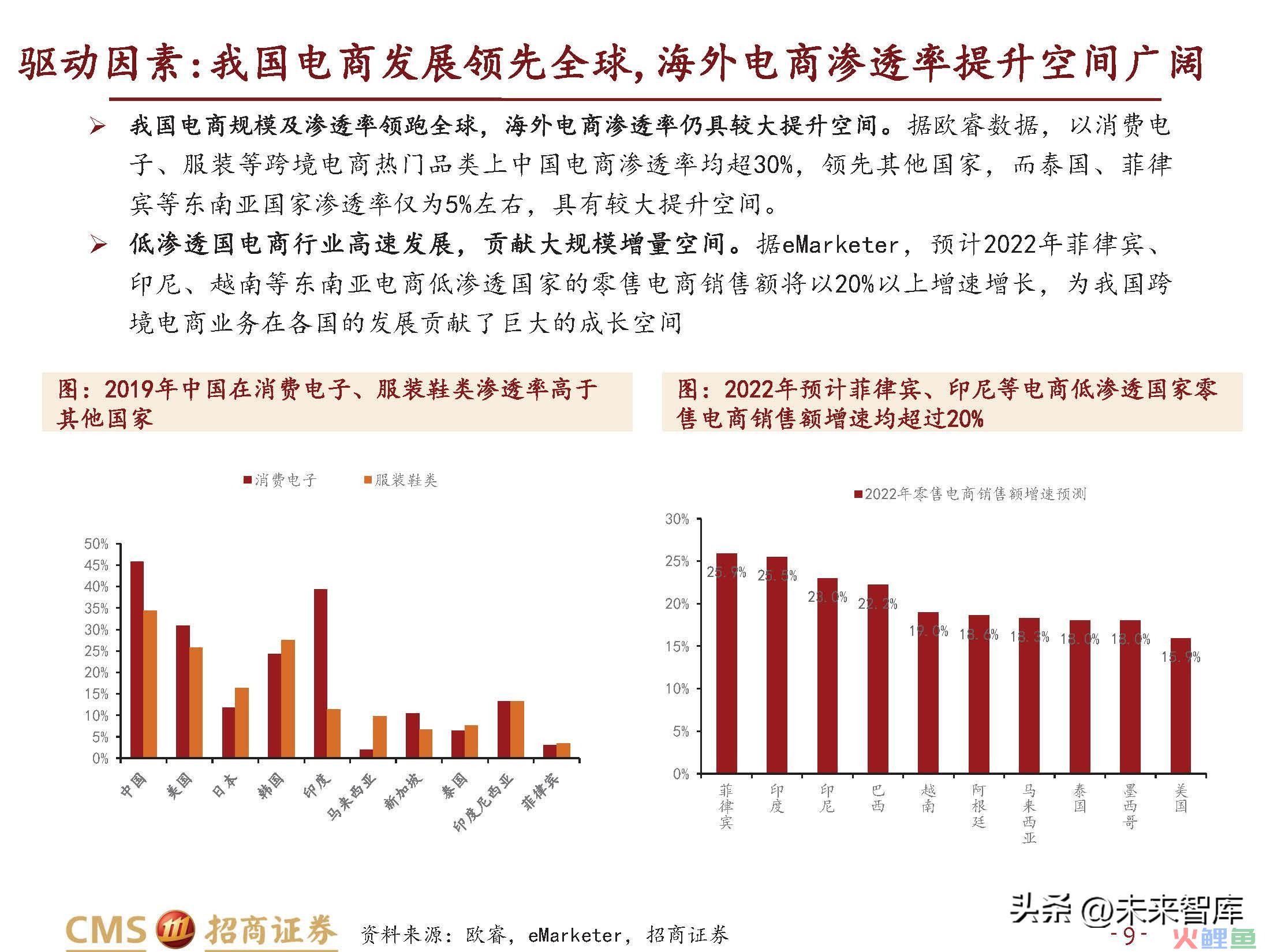

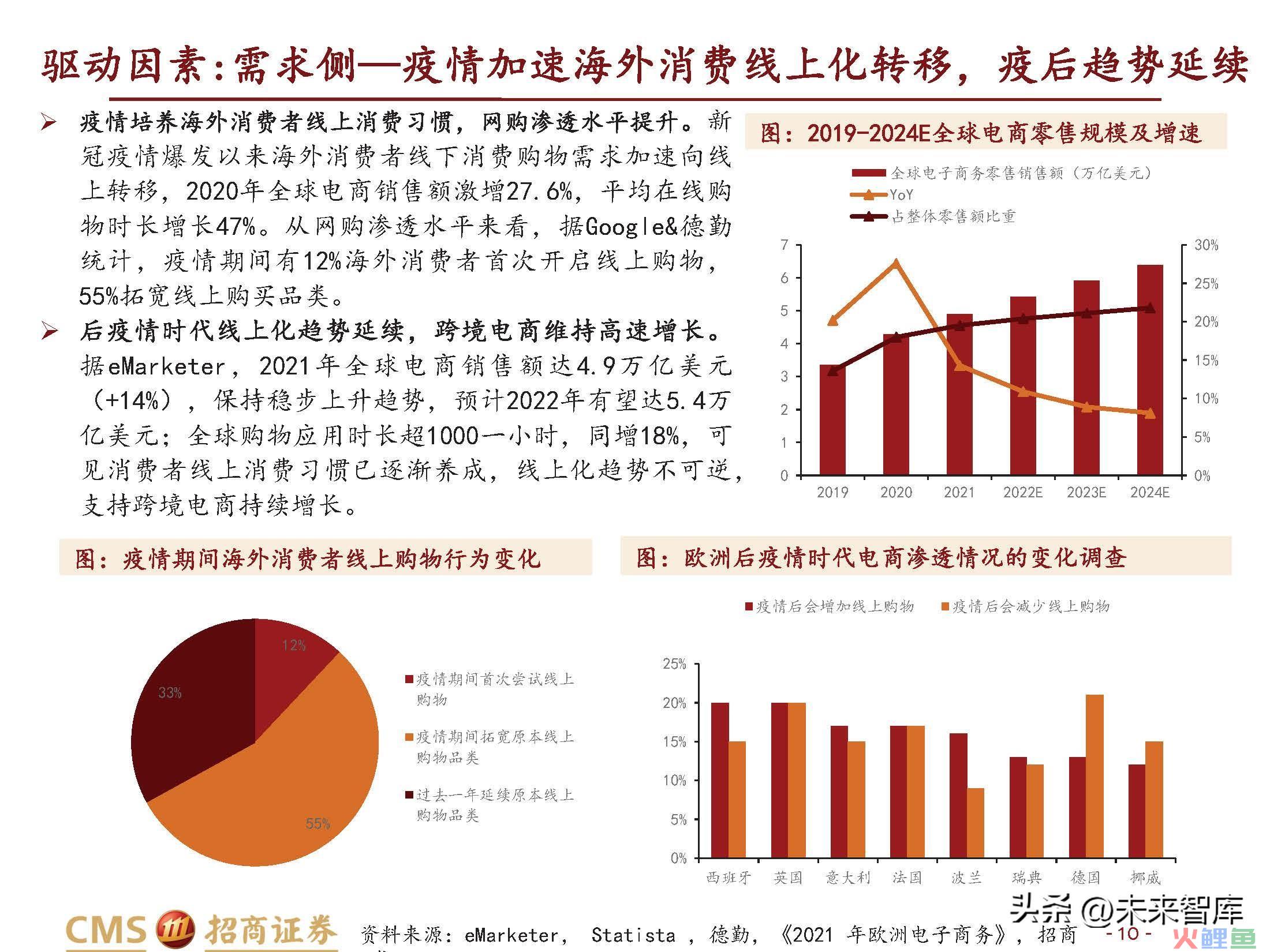

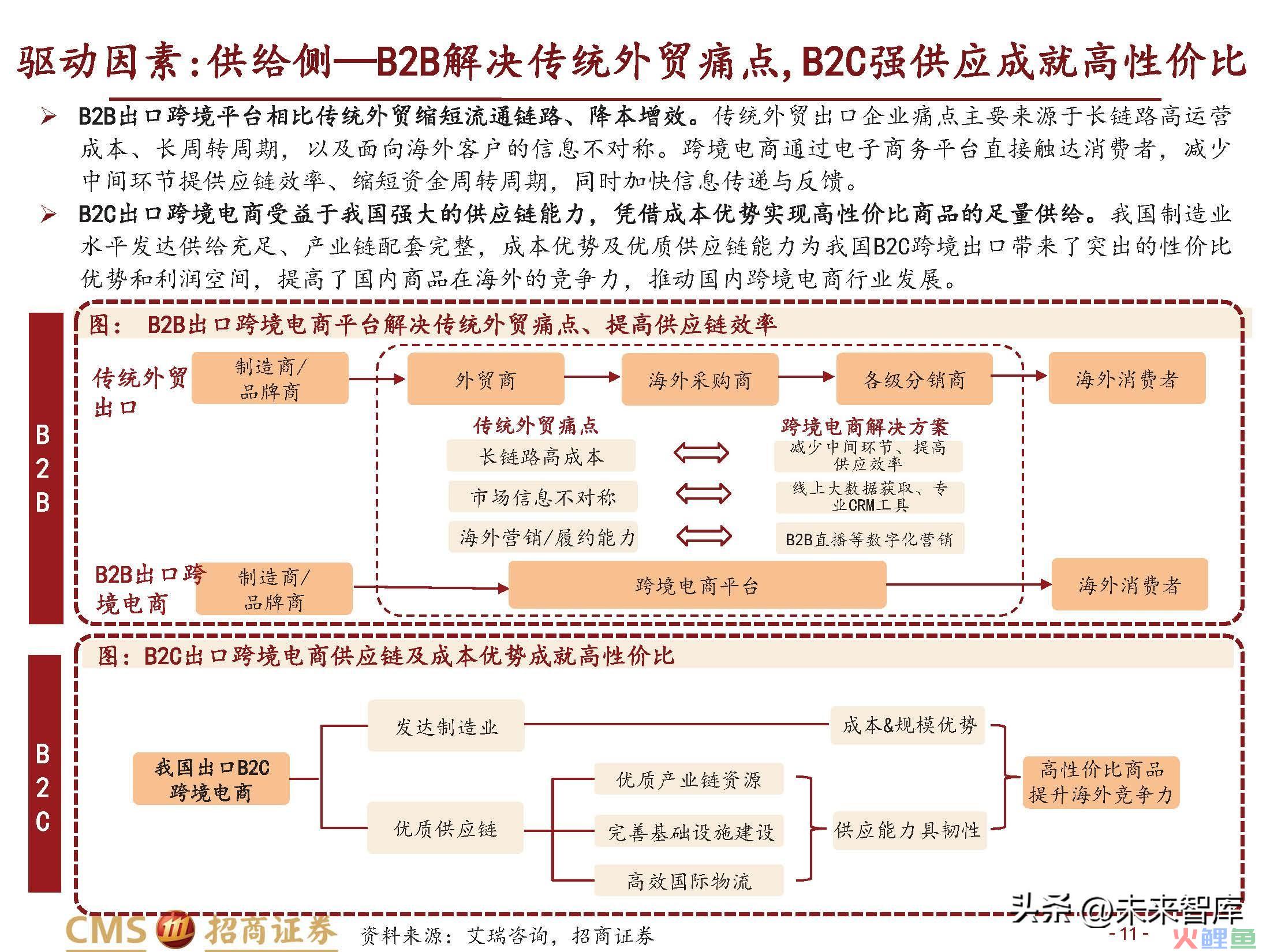

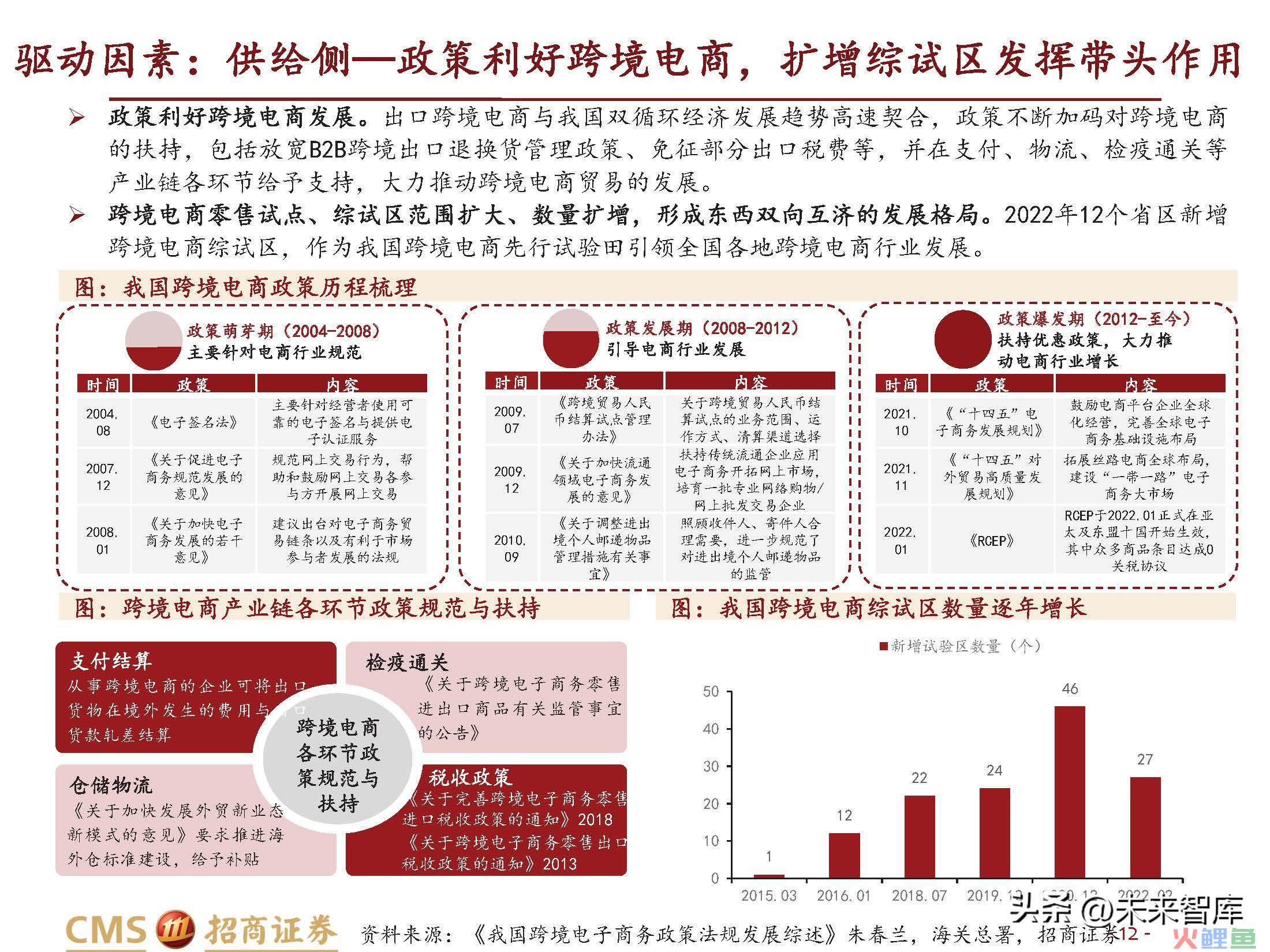

驱动因素:我国电商发展领先全球,海外电商渗透率提升空间广阔

我国电商规模及渗透率领跑全球,海外电商渗透率仍具较大提升空间。据欧睿数据,以消费电 子、服装等跨境电商热门品类上中国电商渗透率均超30%,领先其他国家,而泰国、菲律 宾等东南亚国家渗透率仅为5%左右,具有较大提升空间。低渗透国电商行业高速发展,贡献大规模增量空间。据eMarketer,预计2022年菲律宾、 印尼、越南等东南亚电商低渗透国家的零售电商销售额将以20%以上增速增长,为我国跨 境电商业务在各国的发展贡献了巨大的成长空间。

二、蓝海市场前景广阔、中国跨境电商优势稳固,短期国际形势及政策扰动不改长期价值

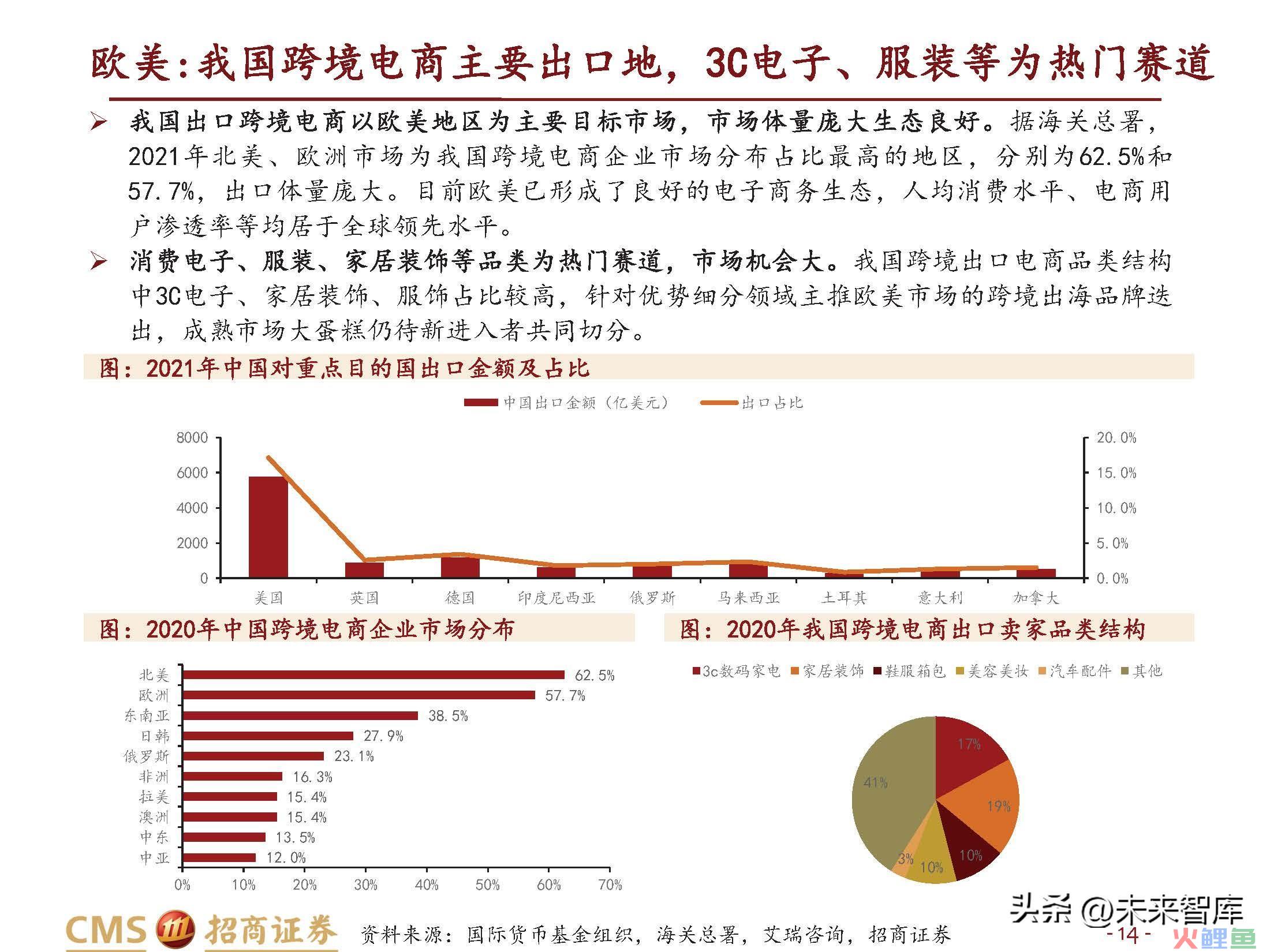

欧美:我国跨境电商主要出口地,3C电子、服装等为热门赛道

我国出口跨境电商以欧美地区为主要目标市场,市场体量庞大生态良好。据海关总署, 2021年北美、欧洲市场为我国跨境电商企业市场分布占比最高的地区,分别为62.5%和 57.7%,出口体量庞大。目前欧美已形成了良好的电子商务生态,人均消费水平、电商用 户渗透率等均居于全球领先水平。 消费电子、服装、家居装饰等品类为热门赛道,市场机会大。我国跨境出口电商品类结构 中3C电子、家居装饰、服饰占比较高,针对优势细分领域主推欧美市场的跨境出海品牌迭 出,成熟市场大蛋糕仍待新进入者共同切分。

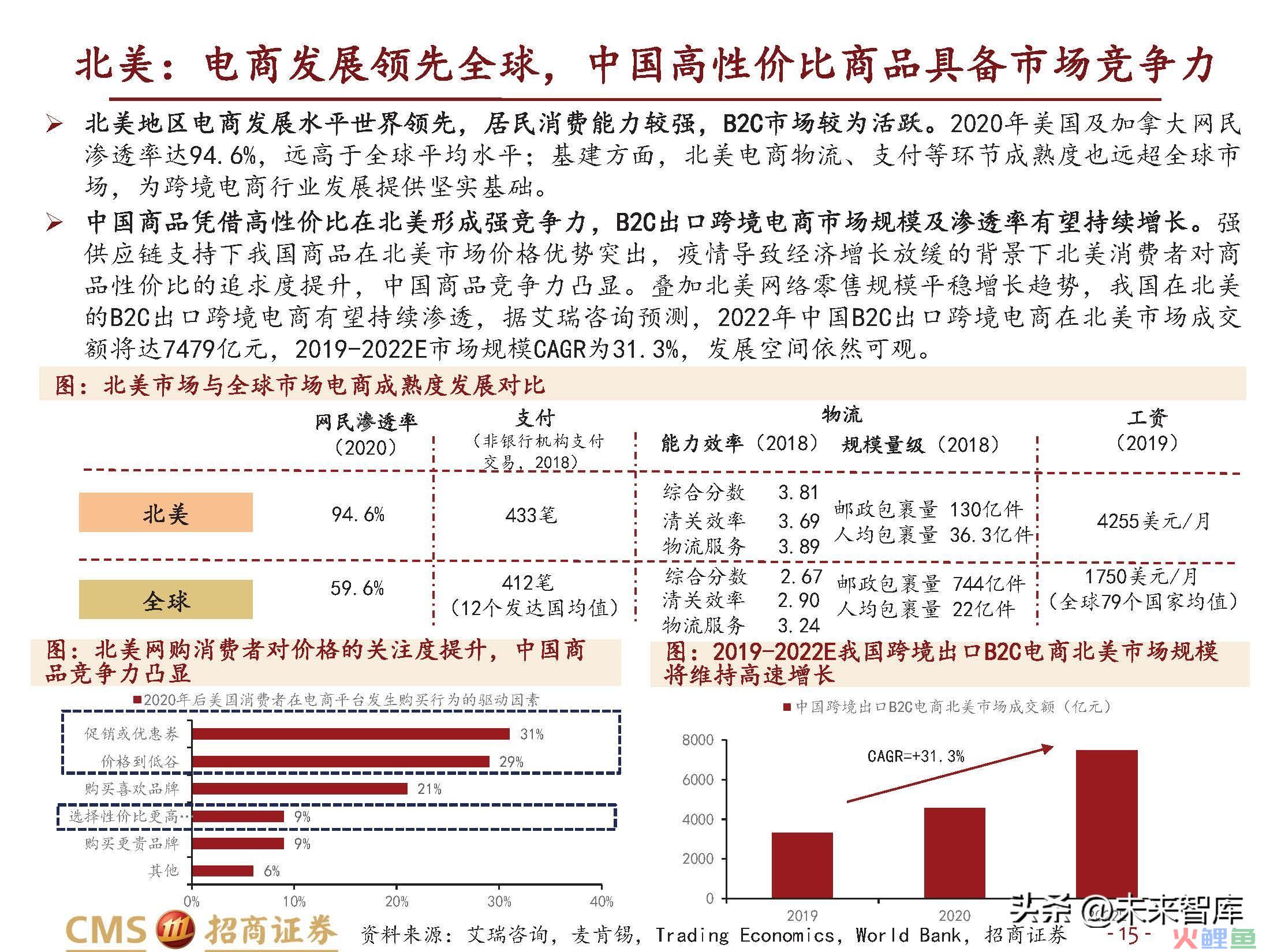

北美:电商发展领先全球,中国高性价比商品具备市场竞争力

北美地区电商发展水平世界领先,居民消费能力较强,B2C市场较为活跃。2020年美国及加拿大网民 渗透率达94.6%,远高于全球平均水平;基建方面,北美电商物流、支付等环节成熟度也远超全球市 场,为跨境电商行业发展提供坚实基础。中国商品凭借高性价比在北美形成强竞争力,B2C出口跨境电商市场规模及渗透率有望持续增长。强 供应链支持下我国商品在北美市场价格优势突出,疫情导致经济增长放缓的背景下北美消费者对商 品性价比的追求度提升,中国商品竞争力凸显。叠加北美网络零售规模平稳增长趋势,我国在北美 的B2C出口跨境电商有望持续渗透,据艾瑞咨询预测,2022年中国B2C出口跨境电商在北美市场成交 额将达7479亿元,2019-2022E市场规模CAGR为31.3%,发展空间依然可观。

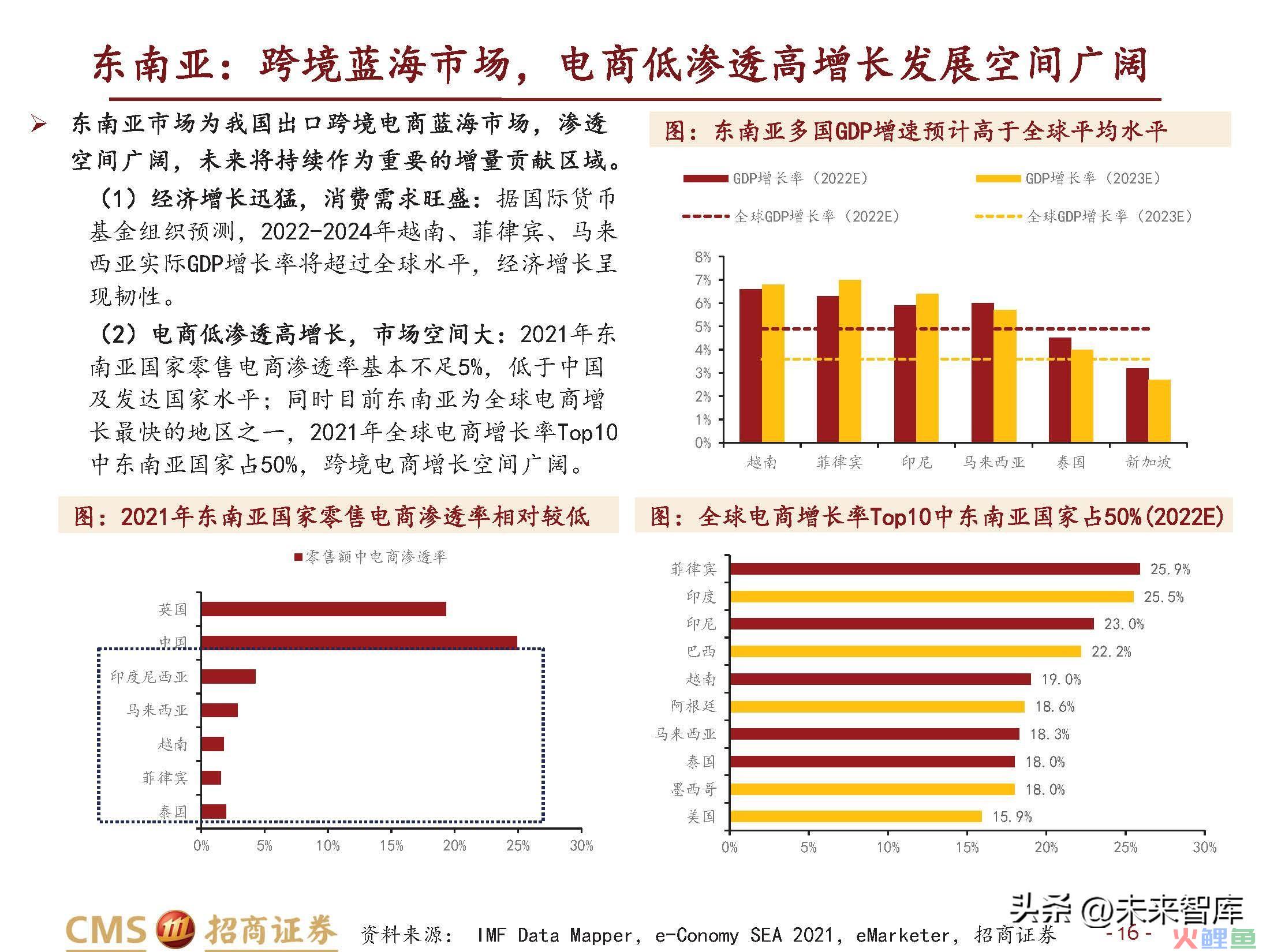

东南亚:跨境蓝海市场,电商低渗透高增长发展空间广阔

东南亚市场为我国出口跨境电商蓝海市场,渗透 空间广阔,未来将持续作为重要的增量贡献区域。(1)经济增长迅猛,消费需求旺盛:据国际货币 基金组织预测,2022-2024年越南、菲律宾、马来 西亚实际GDP增长率将超过全球水平,经济增长呈 现韧性。 (2)电商低渗透高增长,市场空间大:2021年东 南亚国家零售电商渗透率基本不足5%,低于中国 及发达国家水平;同时目前东南亚为全球电商增 长最快的地区之一,2021年全球电商增长率Top10 中东南亚国家占50%,跨境电商增长空间广阔。

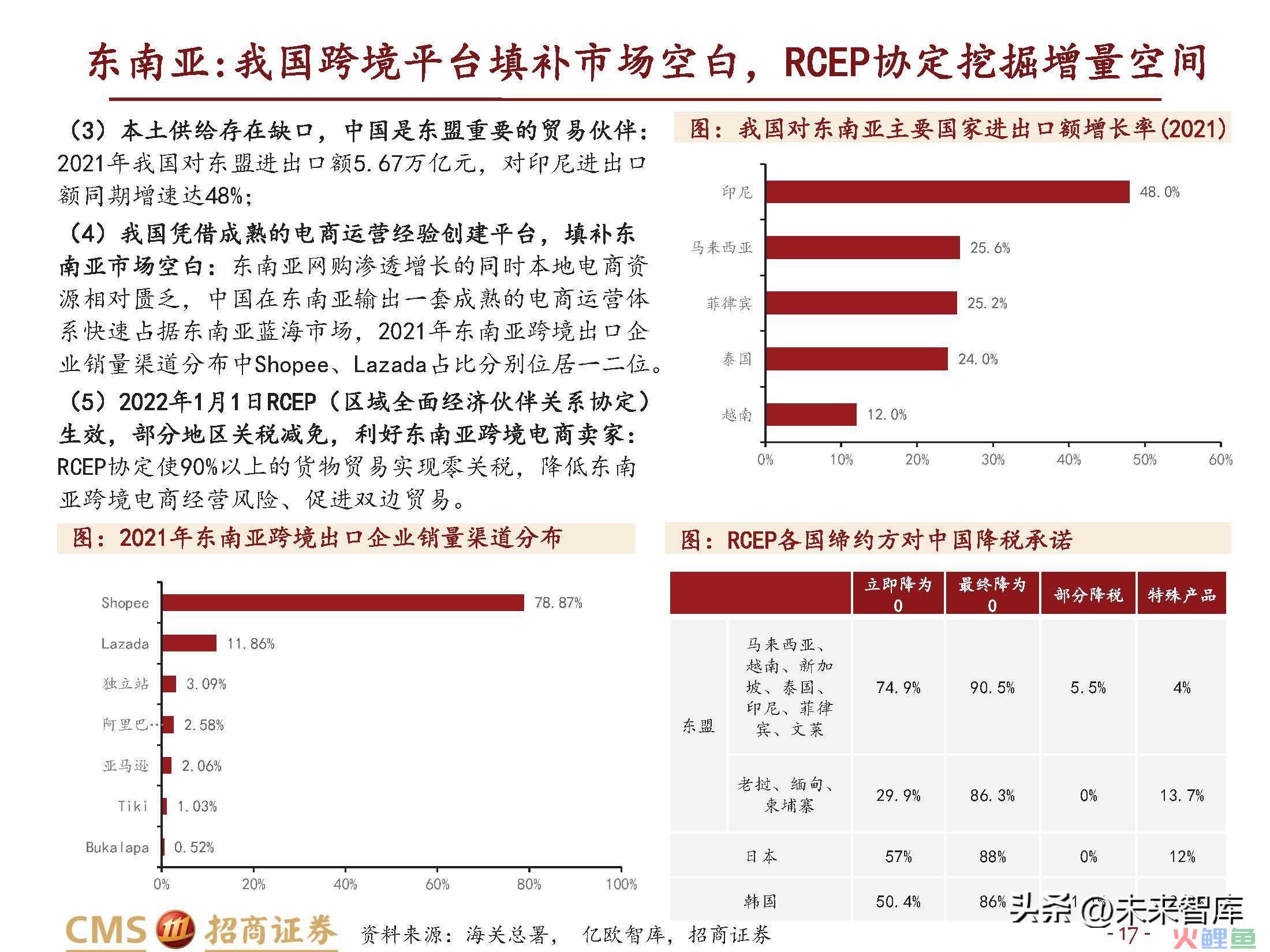

(3)本土供给存在缺口,中国是东盟重要的贸易伙伴: 2021年我国对东盟进出口额5.67万亿元,对印尼进出口 额同期增速达48%; (4)我国凭借成熟的电商运营经验创建平台,填补东 南亚市场空白:东南亚网购渗透增长的同时本地电商资 源相对匮乏,中国在东南亚输出一套成熟的电商运营体 系快速占据东南亚蓝海市场,2021年东南亚跨境出口企 业销量渠道分布中Shopee、Lazada占比分别位居一二位。 (5)2022年1月1日RCEP(区域全面经济伙伴关系协定) 生效,部分地区关税减免,利好东南亚跨境电商卖家: RCEP协定使90%以上的货物贸易实现零关税,降低东南 亚跨境电商经营风险、促进双边贸易。

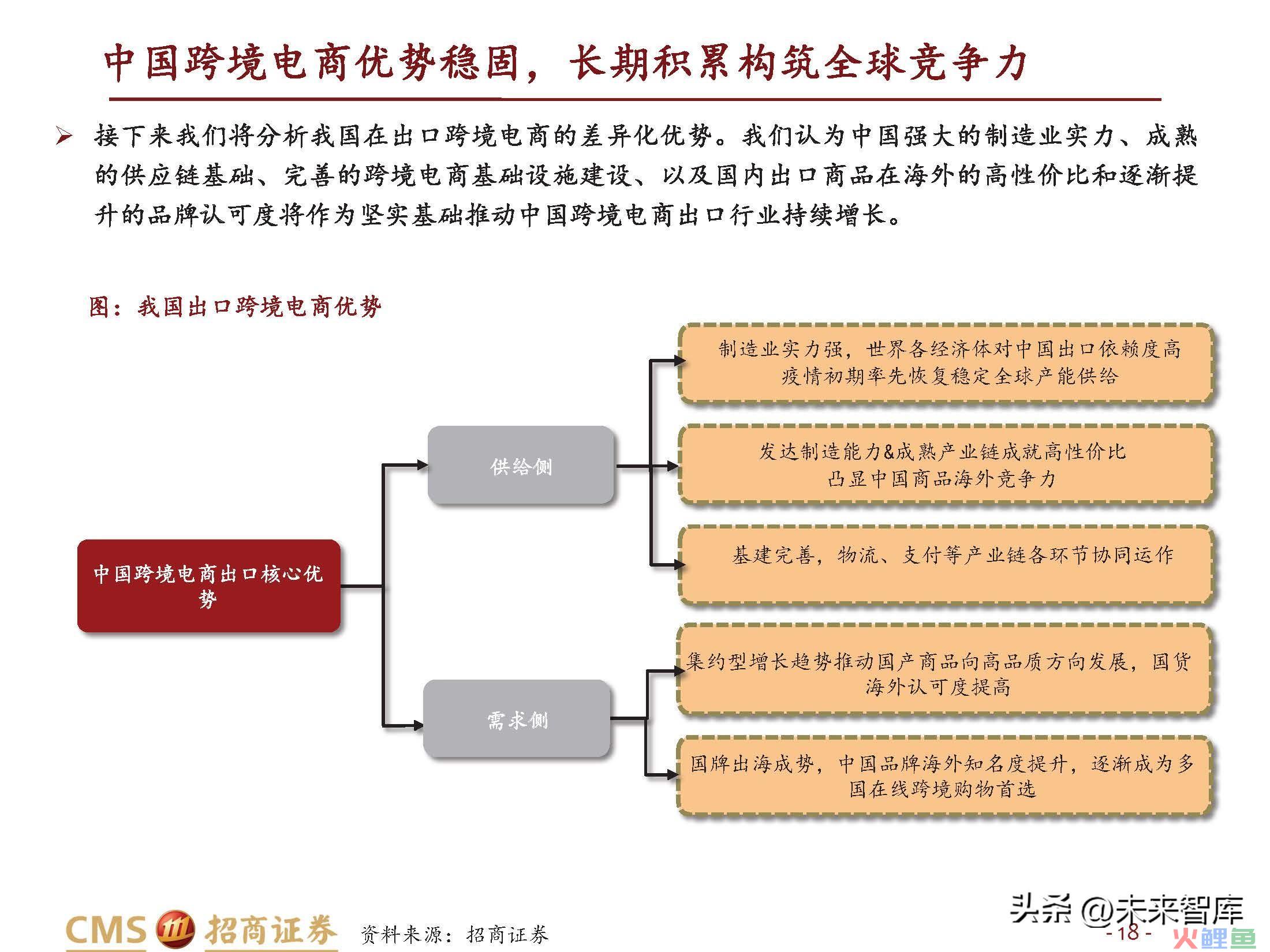

中国优势:制造业出口实力雄厚,稳定全球产能供给

(1)制造业发达,世界各经济体对中国出口依赖度逐年提升。我国制造业体系完善,实力位于世界前列, 2021年世界各国制造业增加值中,中国占比高达29.8%位列世界第一。产业实力支持下,世界各国对 中国出口的依存度持续加强,2021年中国大陆出口占世界总出口比重增长至10.5%。

(2)强大的制造业基础孵化出众多成熟高效的产业链、丰富优质商品供给,打造中国商品高性价比优势, 提升国货产品在全球范围内的竞争力。珠三角、长三角等地大规模分布着多个行业的优质产业链集 群,同时这些地区也集中了大量的跨境电商企业,成熟高效的产业链体系为我国跨境出口带来优 质供给。强大的生产制造能力、高效的供应链、完备的物流体系推动集约型增长、降低采购及运 输成本,成就国产商品高性价比优势,凸显其在海外市场的竞争力。

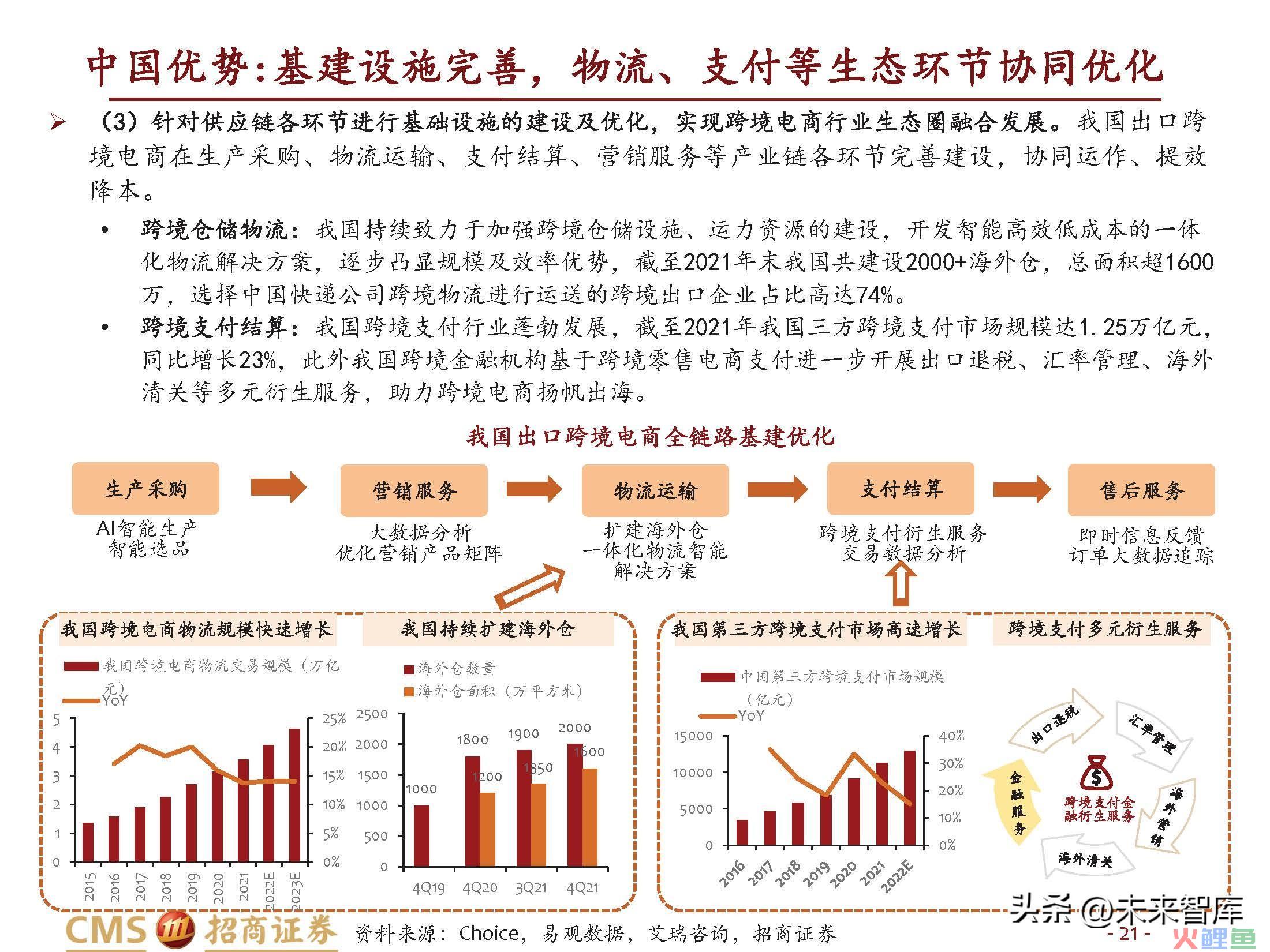

(3)针对供应链各环节进行基础设施的建设及优化,实现跨境电商行业生态圈融合发展。我国出口跨 境电商在生产采购、物流运输、支付结算、营销服务等产业链各环节完善建设,协同运作、提效 降本。

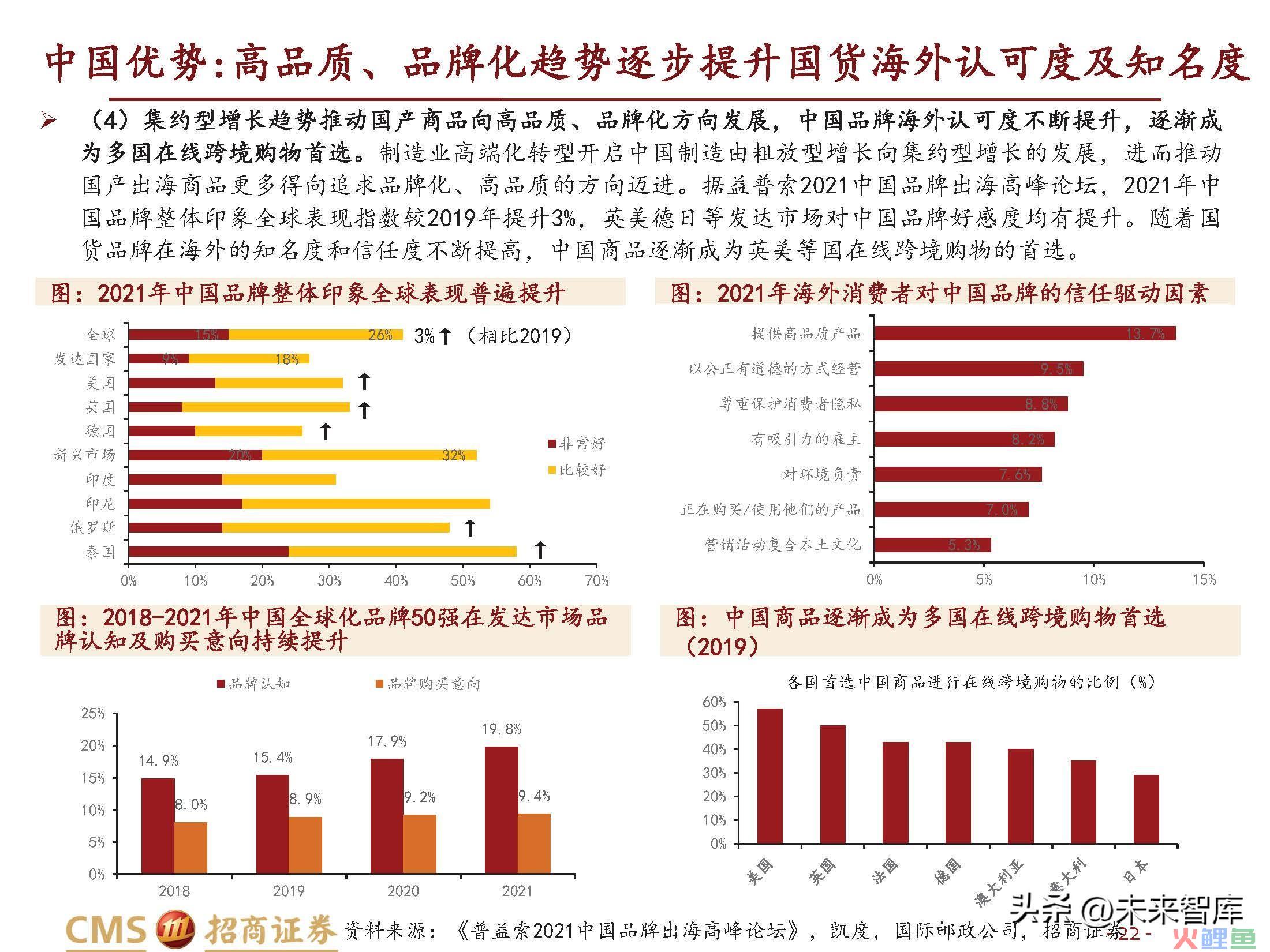

(4)集约型增长趋势推动国产商品向高品质、品牌化方向发展,中国品牌海外认可度不断提升,逐渐成 为多国在线跨境购物首选。制造业高端化转型开启中国制造由粗放型增长向集约型增长的发展,进而推动 国产出海商品更多得向追求品牌化、高品质的方向迈进。据益普索2021中国品牌出海高峰论坛,2021年中 国品牌整体印象全球表现指数较2019年提升3%,英美德日等发达市场对中国品牌好感度均有提升。随着国 货品牌在海外的知名度和信任度不断提高,中国商品逐渐成为英美等国在线跨境购物的首选。

三、行业红利下百花齐放,挖掘优质赛道强α

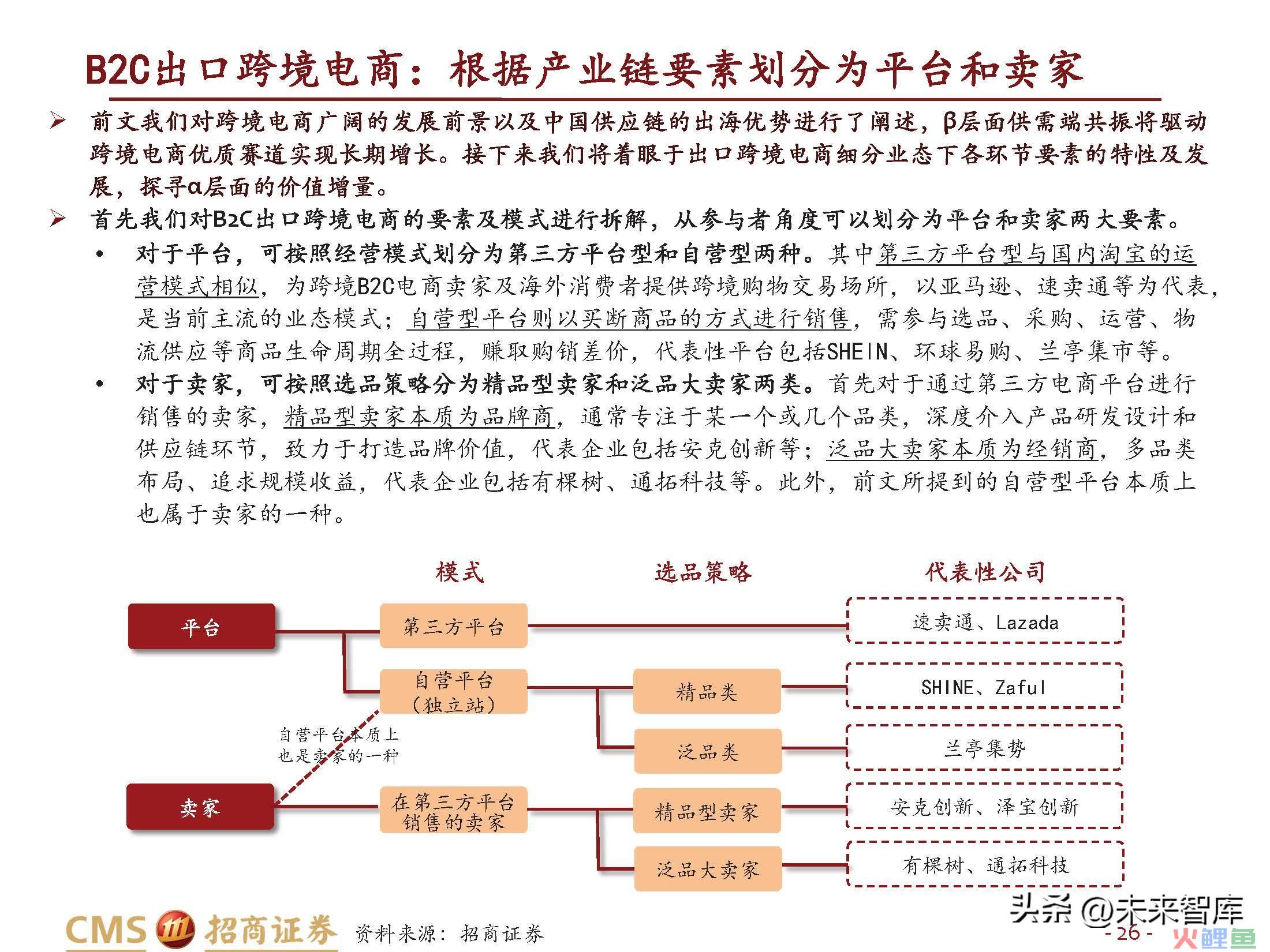

B2C出口跨境电商:根据产业链要素划分为平台和卖家

首先我们对B2C出口跨境电商的要素及模式进行拆解,从参与者角度可以划分为平台和卖家两大要素。

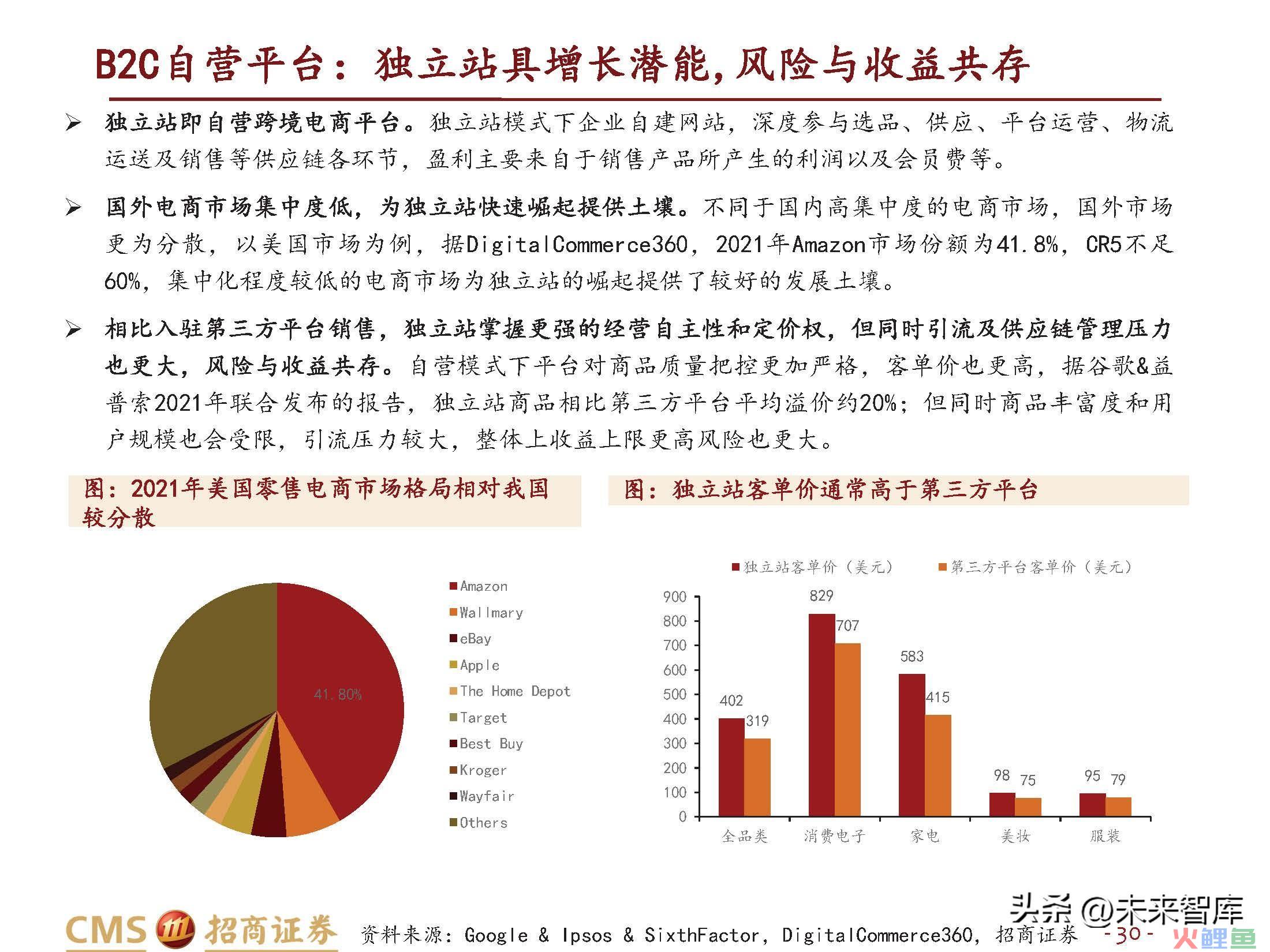

对于平台,可按照经营模式划分为第三方平台型和自营型两种。其中第三方平台型与国内淘宝的运 营模式相似,为跨境B2C电商卖家及海外消费者提供跨境购物交易场所,以亚马逊、速卖通等为代表, 是当前主流的业态模式;自营型平台则以买断商品的方式进行销售,需参与选品、采购、运营、物 流供应等商品生命周期全过程,赚取购销差价,代表性平台包括SHEIN、环球易购、兰亭集市等。

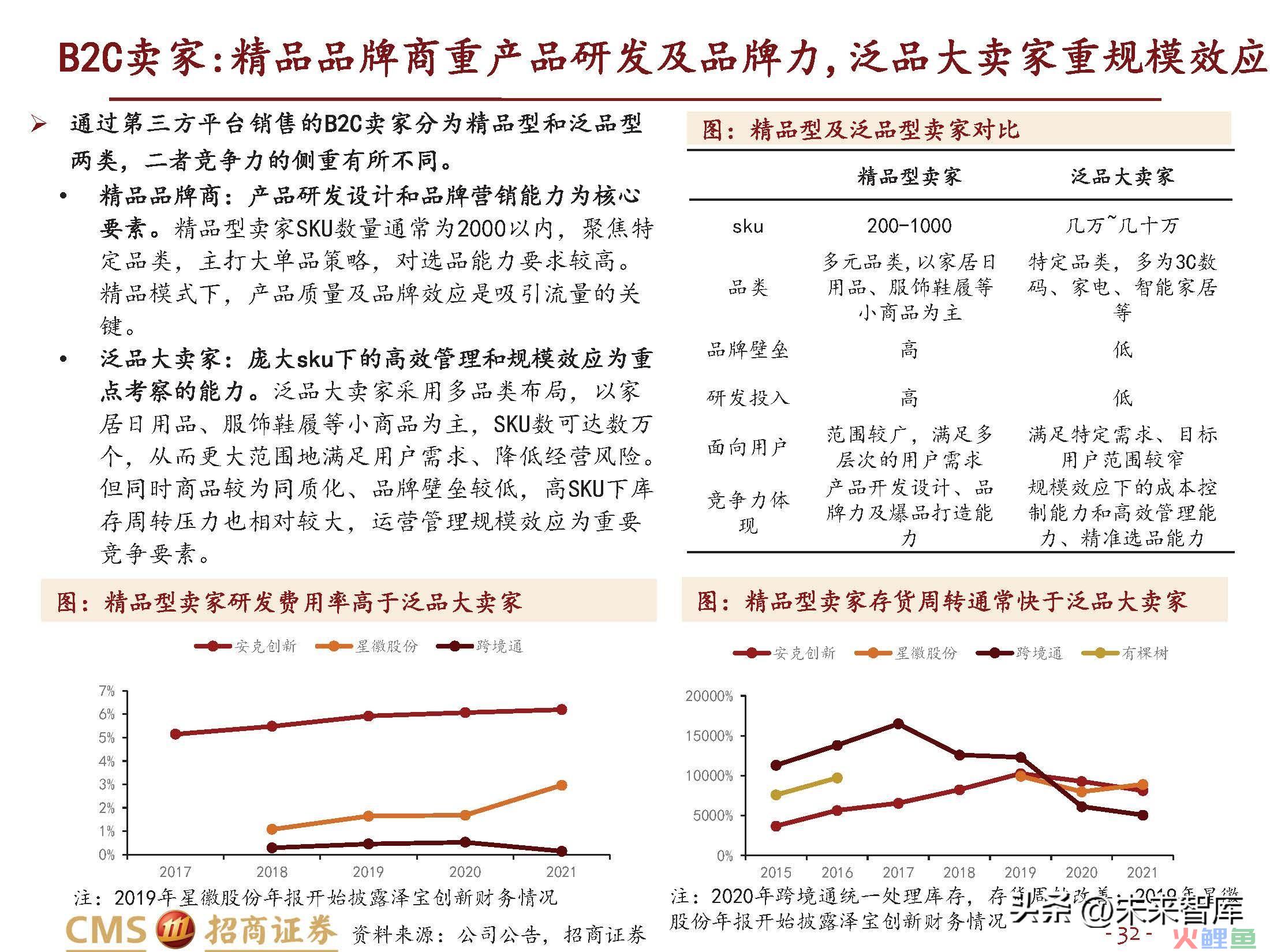

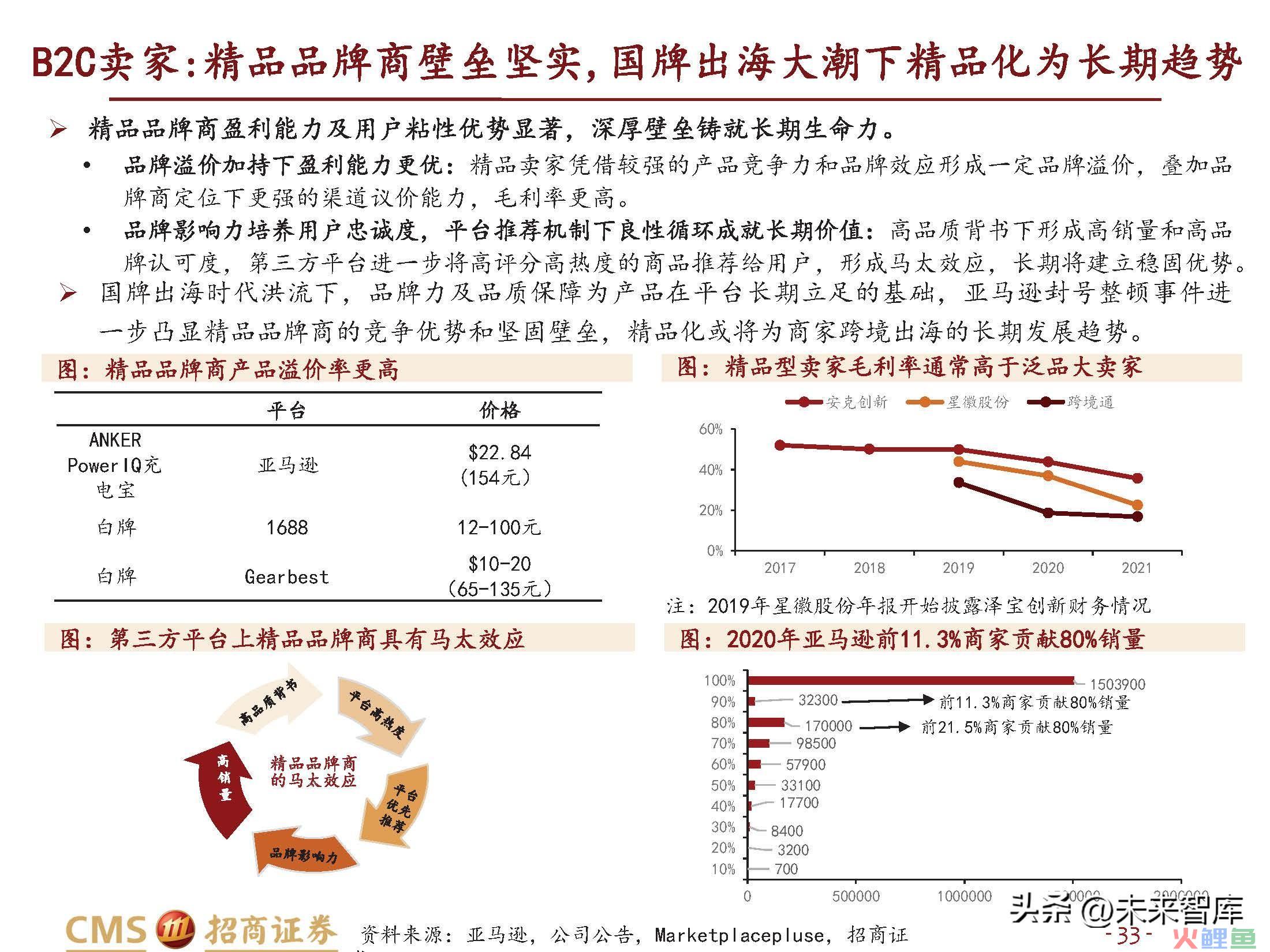

对于卖家,可按照选品策略分为精品型卖家和泛品大卖家两类。首先对于通过第三方电商平台进行 销售的卖家,精品型卖家本质为品牌商,通常专注于某一个或几个品类,深度介入产品研发设计和 供应链环节,致力于打造品牌价值,代表企业包括安克创新等;泛品大卖家本质为经销商,多品类 布局、追求规模收益跨境电商的核心,代表企业包括有棵树、通拓科技等。此外,前文所提到的自营型平台本质上 也属于卖家的一种。

速卖通深耕服务赋能商家确定性增长,品质化升级加速品牌出海

速卖通:“国际版淘宝”快速成长,做“最懂中 国商家”的跨境平台。速卖通为阿里巴巴面向国 际市场的跨境出口及交易平台,覆盖全球220个国 家和地区,以数码科技、美妆、服饰为主要优势 类目。背靠国内优质供应链资源,平台商品性价 比优势突出,营销及物流服务体系不断完善,近 年实现高速增长跨境电商的核心,2016-2020年平台中国卖家GMV 年复合增速达66.5%。2022年速卖通推出AEMall进 一步聚焦优质商家品质升级,目前已有石头科技、 添可等1000+国货新品牌入驻,2022年5月速卖通 活跃新商家环比增长180%。

Shopee、Lazada布局东南亚潜力市场,主攻本土化经营

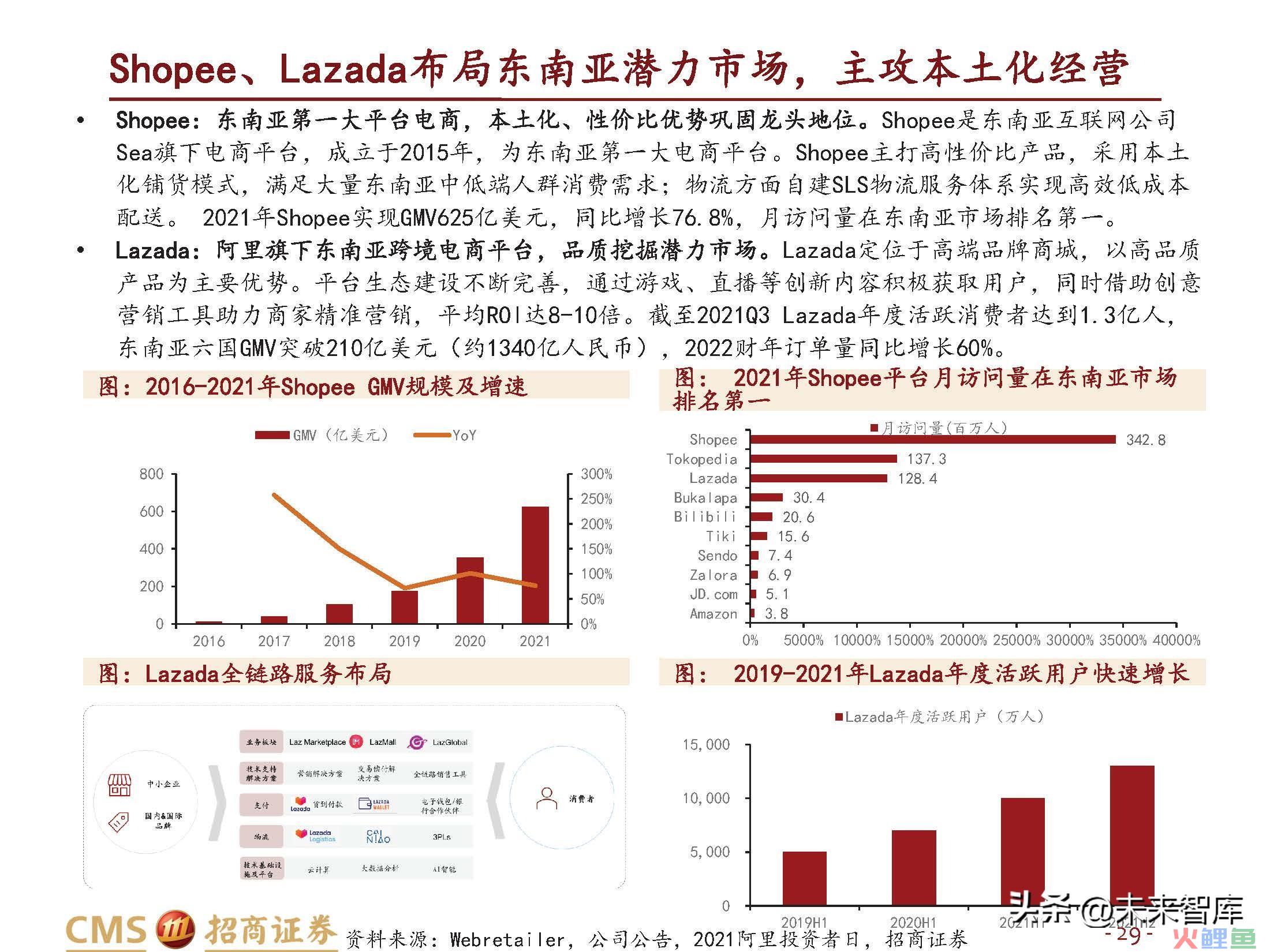

Shopee:东南亚第一大平台电商,本土化、性价比优势巩固龙头地位。Shopee是东南亚互联网公司 Sea旗下电商平台,成立于2015年,为东南亚第一大电商平台。Shopee主打高性价比产品,采用本土 化铺货模式,满足大量东南亚中低端人群消费需求;物流方面自建SLS物流服务体系实现高效低成本 配送。 2021年Shopee实现GMV625亿美元,同比增长76.8%,月访问量在东南亚市场排名第一。

Lazada:阿里旗下东南亚跨境电商平台,品质挖掘潜力市场。Lazada定位于高端品牌商城,以高品质 产品为主要优势。平台生态建设不断完善,通过游戏、直播等创新内容积极获取用户,同时借助创意 营销工具助力商家精准营销,平均ROI达8-10倍。截至2021Q3 Lazada年度活跃消费者达到1.3亿人, 东南亚六国GMV突破210亿美元(约1340亿人民币),2022财年订单量同比增长60%。

品牌建设、流量及供应链为独立站重心,SHEIN树立行业标杆

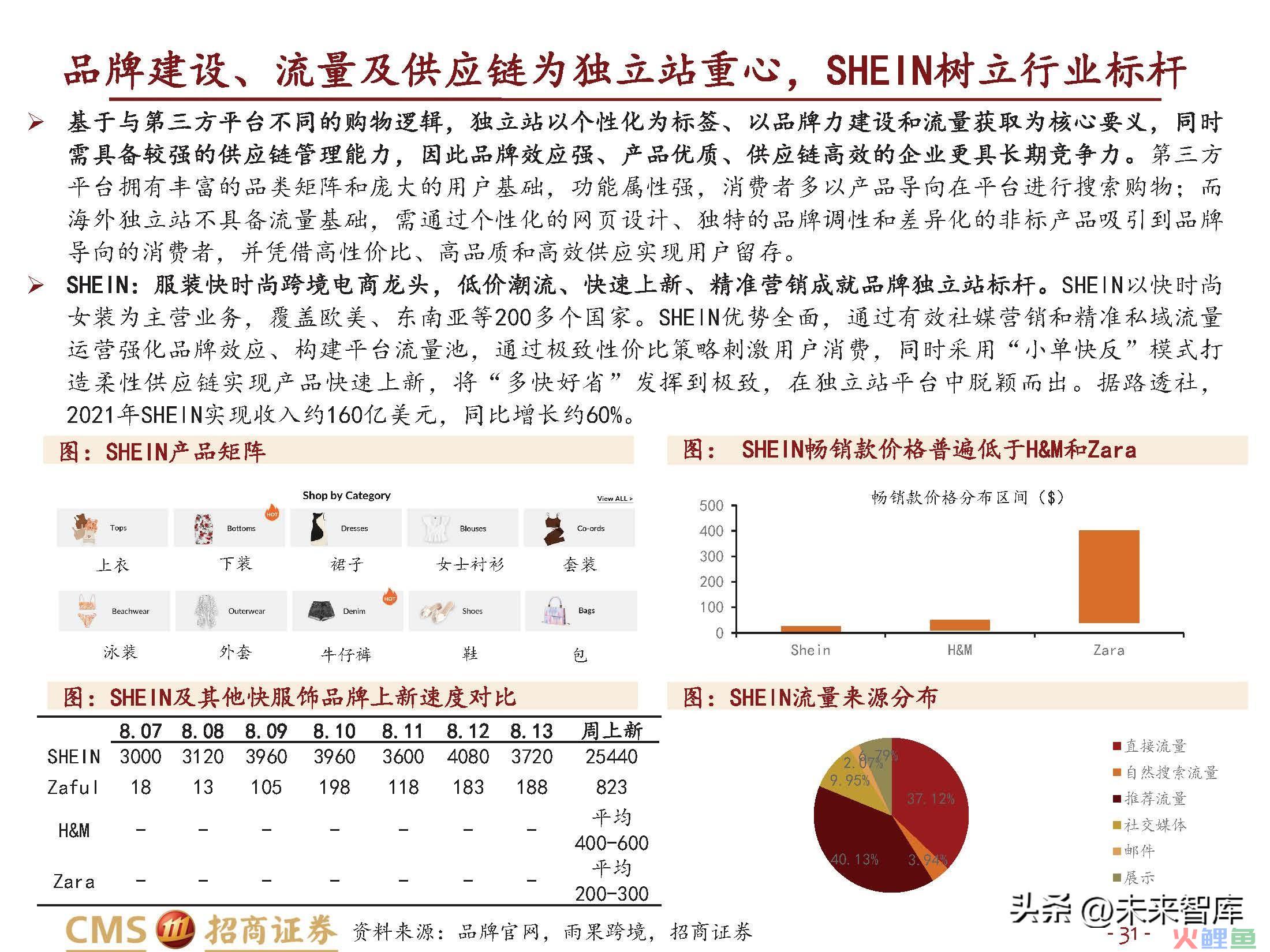

基于与第三方平台不同的购物逻辑,独立站以个性化为标签、以品牌力建设和流量获取为核心要义,同时 需具备较强的供应链管理能力,因此品牌效应强、产品优质、供应链高效的企业更具长期竞争力。第三方 平台拥有丰富的品类矩阵和庞大的用户基础,功能属性强,消费者多以产品导向在平台进行搜索购物;而 海外独立站不具备流量基础,需通过个性化的网页设计、独特的品牌调性和差异化的非标产品吸引到品牌 导向的消费者,并凭借高性价比、高品质和高效供应实现用户留存。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 – 官方网站