“快递首富”又一IPO,但顺丰同城去年亏损近3亿

作者 | 若楠 永阳

排版 | Cathy

监制 | Yoda

出品 | 不二研究

“快递首富”王卫或将迎来又一港股IPO;在A股借壳上市六年多后,顺丰控股拟赴港二次上市。但是,顺丰系旗下的港股上市公司顺丰同城(09699.HK),去年仍在亏损中。

近日,顺丰同城公布的2023年上半年业绩预告显示:预期上半年实现盈利,与去年同期的净亏损1.44亿元相比扭亏为盈。此前的3月,顺丰同城公布了2022年报,去年亏损近3亿。

截至7月21日港股收盘,顺丰同城报收10.76港元/股(约折合人民币9.88元),对应市值100.4亿港元(约折合人民币92.18亿元);对比IPO首日,其市值蒸发近3成。

「不二研究」据其年报发现:2022年,顺丰同城营收为102.65亿元,同比增长25.58%;净亏损约2.87亿元,同比减少68.1%。

2020-2022年,尽管顺丰同城净亏损率持续下降,但高额的人力成本仍是导致其亏损的主要原因。以2022年为例,顺丰同城的成本为98.52亿元,其中,劳务外包成本为96.34亿元,当期总成本占比高达97.8%。

▲图源:freepik

此前12月的一篇旧文中(《王卫又一IPO,顺丰同城即将上市,三年半亏损19亿》),我们聚焦于顺丰同城赴港IPO,或由于即时配送竞争激烈、自身系统缺乏“商流”等,其难解亏损困局。

时至今日,随着订单量持续增长,即时配送赛道内卷加剧。面对步步紧逼的两大竞争对手,顺丰同城如何寻找下一个增长点?由此,「不二研究」更新了12月旧文的部分数据和图表,以下Enjoy:

据其招股书显示,淘宝中国(阿里巴巴附属公司)和Hello Inc.(哈啰出行)作为顺丰同城的基石投资者,总计认购8.9亿港元,累计份额占顺丰同城发行份额的39.47%。

在「不二研究」看来,在竞争白热化的即时配送赛道,顺丰同城行业规模效应弱的情况下,短时间难以扭亏为盈。尽管在第三方即时配送公司中市占率第一,但其是否为真正的“第三方”尚待商榷。

即使剥去“第三方”的外衣,顺丰同城前面还有步步紧逼的两大竞争对手;在持续内卷的即时配送赛道,顺丰同城的优势难显。

背靠顺丰控股,“第三方”是噱头?

2016年,顺丰同城作为顺丰控股的一个业务部门问世,负责即时配送服务。2019年,顺丰同城单独剥离,进行独立化、公司化运作。2021年便成功登录港交所。

5年实现三级跳的顺丰同城,其招股书把”独立第三方“塑造成了顺丰同城的核心竞争力。

据顺丰同城招股书显示,其将国内即时配送服务商分为隶属中心化平台的实时配送服务平台,及第三方实时配送服务平台。

前者是指满足相关中心化平台订单的实时配送服务,其主要服务在中心化平台上注册的商家,帮助中心化平台的消费者配送;后者则为承接非关联体系订单的实时配送服务。

据其招股书分类,行业内的巨头美团配送、达达快送等均被直接分配至中心化平台,在招股书中只字未提。

▲图源:freepik

据艾瑞咨询报告显示,按订单量计算,截至2021年3月31日止12个月及截至2021年3月31日止三个月,顺丰同城在第三方实时配送服务中市场份额分别为10.9%及11.1%。

去掉上述巨头玩家,顺丰同城成为了最大的第三方实施配送服务提供商。然而,「不二研究」认为,顺丰同城的“第三方”基因不纯。

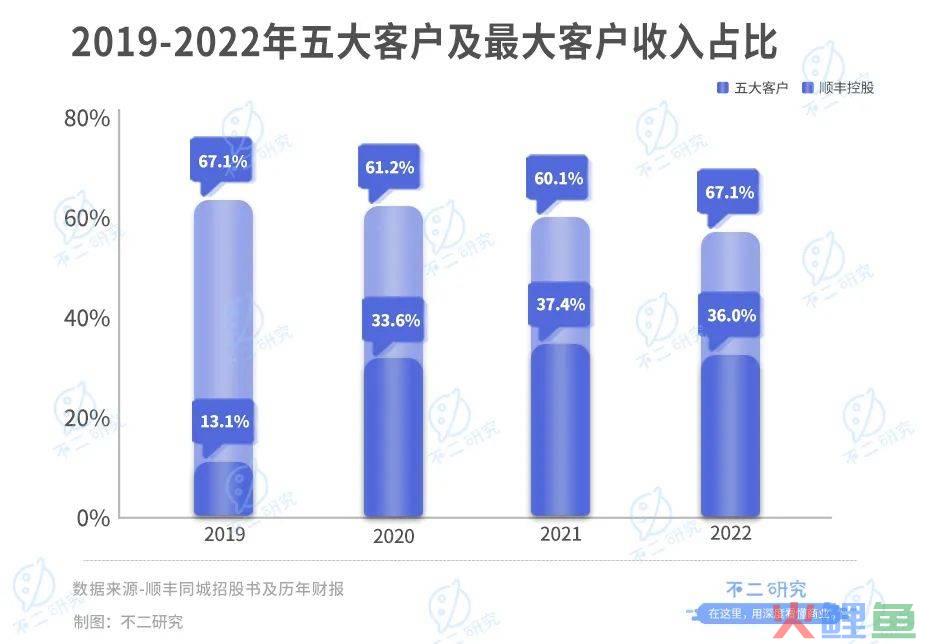

据其招股书及财报显示,顺丰同城2019-2022年来自前五大客户的收入占比分别为67.1%、61.2%、60.1%、59.1%。其中,同期来自顺丰控股的收入占比分别为13.1%、33.6%、37.4%和36.0%。

据达达集团年报显示,其2022年业务比例中,京东到家的收入占比为67.2%。占比67.2%亦被顺丰同城归为中心化平台,其自身还能称之为“第三方平台”吗?

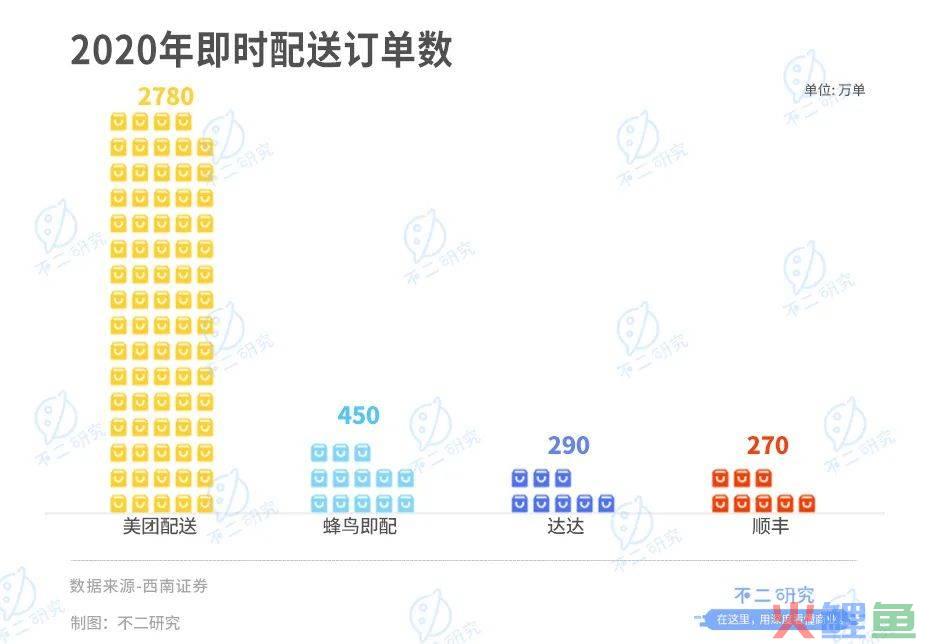

若将顺丰同城放入即时配送行业进行对比,其招股书中标榜的优势便有待商榷了。据西南证券整理,2020年美团配送日均订单数2780万,蜂鸟即配日均订单数达到450万,达达日均订单数达到290万,顺丰同城日均订单超过270万。

在「不二研究」看来,即时配送领域,凭借自身背后流量进行获客本无可厚非,但顺丰同城背靠顺丰好乘凉,其最大“第三方实时配送服务平台”的故事存疑;与其玩“文字游戏”,解决盈利问题才是更关键的问题。

规模效应偏弱,盈利困境难解

尽管顺丰同城的亏损率看似快速收窄,但何时扭亏为盈仍是未知数。

据顺丰同城招股书及年报显示,2019-2022年,顺丰同城分别实现营收21.08亿元、48.45亿元、81.74亿元和102.65亿元;同比增长分别为112.21%,129.88%、66.78%、25.58%。

同期,净亏损分别为4.70亿元,7.58亿元、8.99亿元和2.87亿元,累计亏损24.14亿元。

从绝对规模上看,顺丰同城亏损数额不断扩大。但从毛利率和净利率水平上看,顺丰同城亏损率在不断收窄。

据顺丰同城招股书及年报显示,其毛利率由2019年的-16.00%收窄至2022年的4.00%,同期净亏损率由22.3%收窄至2.8%。

尽管毛损率进一步降低,但是顺丰同城距离盈利仍有很长的路,其在招股书中便坦言:2021年亏损相对2020年将会继续扩大,原因是其向新城市的扩张。

其亏损主要原因来自于高额的人力成本,据其招股书及财报显示,2019-2022年,顺丰同城的人力外包成本及顺丰同城雇员福利开支分别为23.77亿元、49.21亿元、79.18亿元和96.34亿元,都远高于当期营业收入,占营业成本比例分别为97.3%、97.8%、98.1%和97.8%。

高额的人力成本决定了其高额的履约成本。

从单票收入和履约成本来看,顺丰同城2018-2020年及2021年前5个月,单票收入为12.44元、9.98元、6.36元、2.85元;同期平均履约成本为15.0元、11.3元、6.5元和5.9元。尽管履约成本下降,但依旧高于单票收入。

据西南证券整理,即时配送行业规模效应弱,日均件量越高,单票成本不变甚至会走高。以中通和美团配送为例,中通单件成本与日均件量呈负相关关系,而美团配送日均件量越高,成本不降反增。

在「不二研究」看来,顺丰同城目前困在了弱规模效应的困境中,目前来看虽然困损率不断收窄,但弱规模效应的行业特征和其仍在不断扩张的脚步,短期内难以实现盈利。

近场电商厮杀,卷入B2C赛道

顺丰同城在财报中将即时配送未来的消费场景分为了四类,分别为餐饮外卖,同城零售,近场电商,进场服务。

餐饮外卖已经是成熟市场,是目前即时配送的主要需求,但已被美团和饿了么自带配送体系瓜分。2022年,顺丰同城B端和C端的同城配送服务收入均有所增长。

虽然餐饮外卖市场格局已成,但作为增量市场的同城零售、近场电商、进场服务仍有巨大空间。

伴随新消费趋势,近场电商的概念逐渐火热。所谓近场电商,是满足3-5km半径内消费者生活相关的高频需求,近场电商也为本地生活或者社区电商。

兴业证券的研报认为,同城物流行业是高速增长大赛道,餐饮外卖线上化与近场电商兴起推动了行业边界持续扩张。

近场电商是目前各大巨头布局的重点方向,社区团购便是各大巨头积累C端客户的重要手段。

现阶段,互联网巨头(阿里、京东、美团等),传统线下零售巨头(如永辉),以及垂直领域的新兴生鲜电商公司(每日优鲜,叮咚买菜等)通过促销活动以及补贴,不断积累商流,培养用户使用习惯,以此产生依赖性。

而作为传统快递企业起家的顺丰控股,并没有属于自己的社区团购平台,并且王卫也在2021年的业绩交流会中表示:绝不碰商流,顺丰是独立的第三方。

尽管顺丰同城有阿里作为基石投资者,但阿里系的饿了么的商流需要服务于蜂鸟即配,顺丰同城难以在这些平台上获取商流。

顺丰同城选择了一条与别的巨头不同的路,即放弃社区团购类的O2O模式,通过服务第三方商家建立B2C模式,为品牌商和各大商户留下生存空间,只赚配送的钱。

▲图源:freepik

在「不二研究」看来,顺丰同城在自身系统缺乏商流的情况下,选择B2C模式“绕行”,在以前的市场环境下或许难以实现业绩超越,但在目前反垄断政策不断深化的环境下,这样的路径或许真的能“弯道超车”,在增量市场抢到一块大蛋糕。

即时配送下半场

据艾瑞咨询报告显示,2022年中国即时配送行业年订单量超400亿单,市场规模达到约2000亿元,预计2026年达950亿单,2021-2026年复合增长率为28%。

目前,即时配送赛道持内卷加剧,除了已经成熟的餐饮外卖被美团和饿了么占据,其它三大消费场景仍处增量市场,参与者成长空间可观。

顺丰同城虽然还在亏损状态,但其扩张速度势不可挡,跻身第一梯队已无悬念。但在增量市场选择了与别人不同的道路的顺丰同城,是否能强的更多的市场份额仍未可知。

即时配送下半场,顺丰同城如何寻找下一个增长点?

本文部分参考资料:

1.《3年亏15亿的顺丰同城上市,挑战美团饿了么,即时配送生死竞速》,AI财经社

2.《即时配送的升级之战,顺丰同城锚定行业》,阿尔法工厂

3.《顺丰同城:即时配送没有最优解》,新熵

4.《即时配送市场是否已成红海》,西南证券