Keep的对手是自己!

来源:策略人藏锋

成立9年,历经3次递表港交所,Keep终于在7月12日上市,成为线上健身第一股,市值149.03亿港元。

Keep是中国最大的健身平台(按月活跃用户及用户完成的锻炼次数计算)。其最大的隐患并非遭遇强敌,而是没有“对手”。

从商业模式角度,如果线上健身赛道本身行得通,那么在相当长的周期内,有且只有Keep能跑出来。所以它面临的并非与对手之间的相互蚕食,而是证明这个赛道的可行性。

Keep的商业模式常被质疑,依托健身风尚崛起,疫情居家站上风口,最终在营收上却主要靠“运动超市”进行收尾。

如果说一开始它的想象空间是互联网平台的流量效应,那么如今开始走向“消费品”胡同,Keep可谓是如履薄冰。

如果我们从企业自身维度出发,自营品牌自然是短期内的第二增长曲线,但上市之后,却不得不面对资本市场对其企业赛道的再次考量。

从线上健身被看好,到疫情居家场景契合,再到全面放开之后,当人们走出家门,Keep是否还能继续奔跑,让我们拭目以待。

1. 资本向来都在赌,赌的是一个“未来”。

投资有风险,选择需谨慎。投资本身自带赌徒属性,鸡蛋不放在一个篮子里,但每种类型的篮子都似乎要放一个。

赛道就像土壤,有的土壤能长出参天大树,有的只能生出小草,而有的甚至颗粒无收。

资本的逻辑在于,赌这块土地能长出大树,哪怕是一棵。毕竟,万一真的实现了呢。它们从来都不是一把梭哈逻辑,而是多个赛道布局进行风险对冲。

生命在于运动,会哭的孩子有奶吃,有故事可讲的赛道有关注。

2022年,中国健身人群为3.74亿人(世界上最大健身人群),预估在2027年达到4.635亿。同时,平均支出为2518.3元,远低于美国人的16425.2元。(资料来源:灼识谘询)

接下来Keep还需证明线上健身能真的分一杯羹。从产业的角度,线下健身相对分散,在这个赛道进行一定整合,听起来似乎就很煽动。

Keep提到以下四点,说明线上相对线下健身的优势:

1)价格,线下会员费和课程费用较高。

用户选择需要看性价比,它是价值与价格的比值,而单把价格拎出来其实没有参考性,还需要把价值放进来综合衡量。

2)时间,线上健身不受制于时间,而很多线下健身房并非全天24小时。

在这一点上,Keep确实在时间上占据优势,但健身的属性也并非单纯的个人活动,而是带有特定的社交属性。

3)地点,线下你必须去到健身房,而线上你可以在任何地方,特别是家里。

这对于那些不想专门去健身房的人,无疑是非常友好的。

4)品质以及用户体验,Keep拥有较便宜的价格以及相对统一的体验,在用户体验上有一定的低门槛和稳定性。

但品质都是相对的,对于提供不了这些体验的末位健身房自然是有优势的,但要是放在另一个竞争池的话,则又需要重新考量了。

赛道的逻辑,在于锚定特定人群,但Keep做平台的逻辑则需要面对普罗大众,不然这个赛道的前景就缺乏想象力。

所以,不论是短期还是长期维度,都需要Keep源源不断吸引用户进来,以及做好首购和复购。

不少人提及Keep是“流血”上市,那么我们来看以下几组数据,看完之后或许大家内心基本已经有答案了。

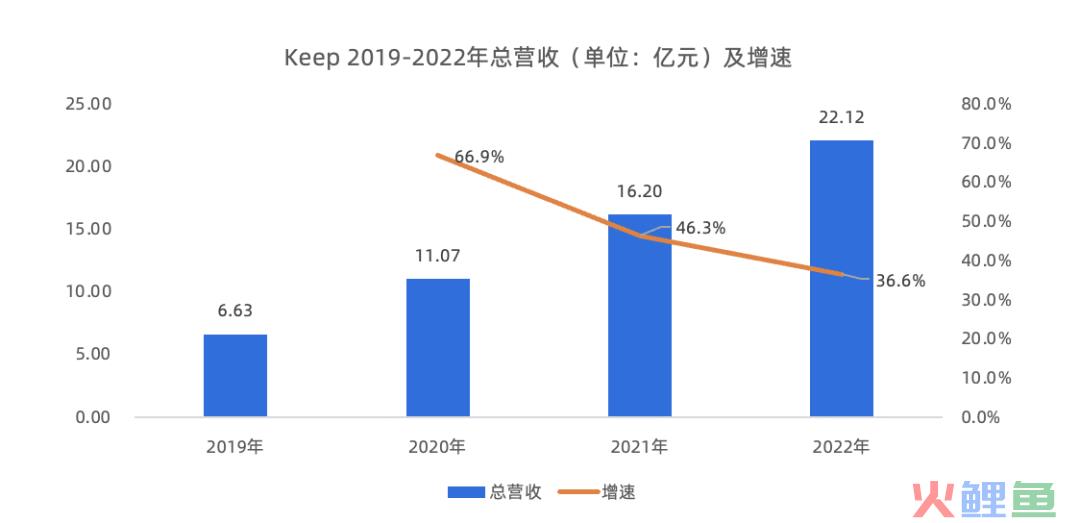

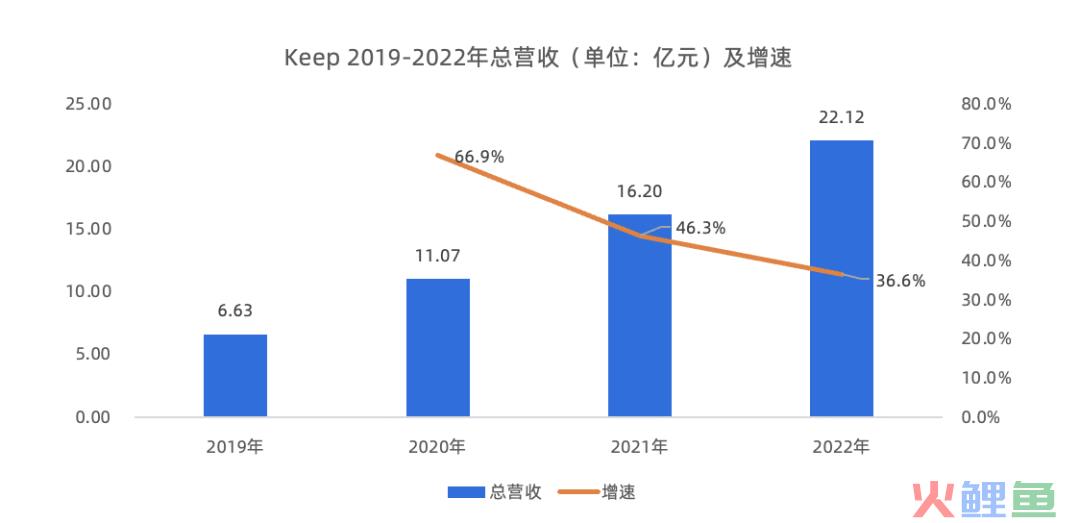

在营收上,2022年为22.12亿,近几年仍在增长但趋势放缓,2020-2022年增速分别为66.9%,46.3%,36.6%。

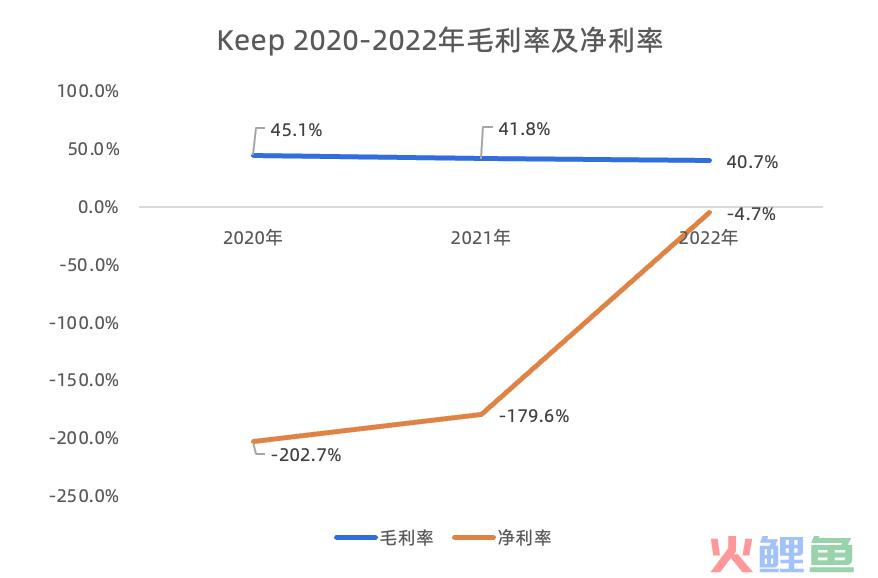

在毛利率和净利率维度,毛利率有降,但仍保持40%以上,从这个数据的维度,说明商业模式的有效性。但逐年下降的毛利率,也让资本对其商业模式的前景性产生了一定质疑。

从净利率的维度,目前仍旧亏损,但从趋势上放缓明显,说明在期间费用的控制上提升较大,为得以成功上市提供了重要条件。

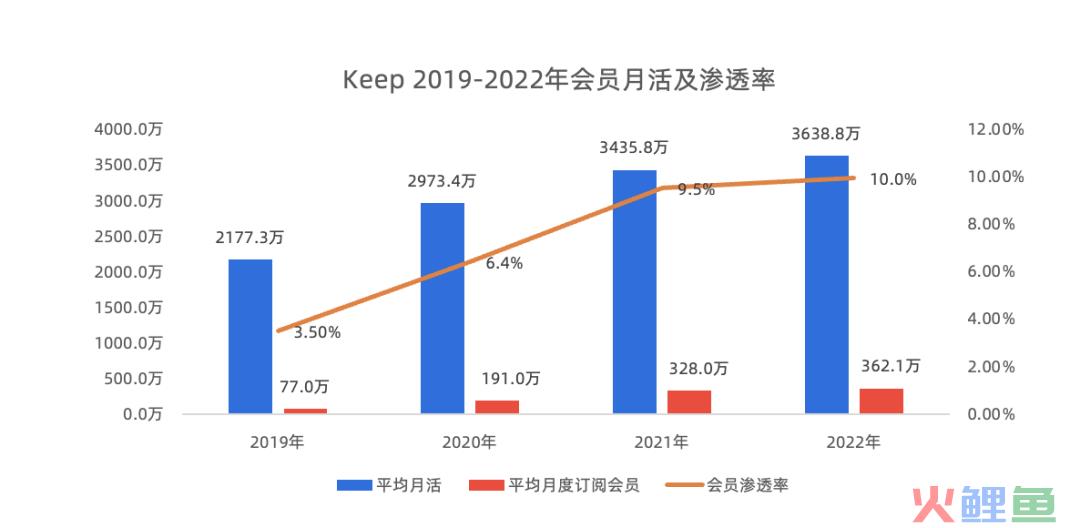

从用户的维度,19-22年的月活和渗透率都在提升。但我们拉取23年Q1月活对比的话,同比下降了23.38%,渗透率从10.12%小幅提升到10.59%,平均月度会员直接降了68.8万。

全面放开之后,Keep的月活及会员大幅下滑。当人们开始“走出去”,Keep的月活也就立马降下去了。

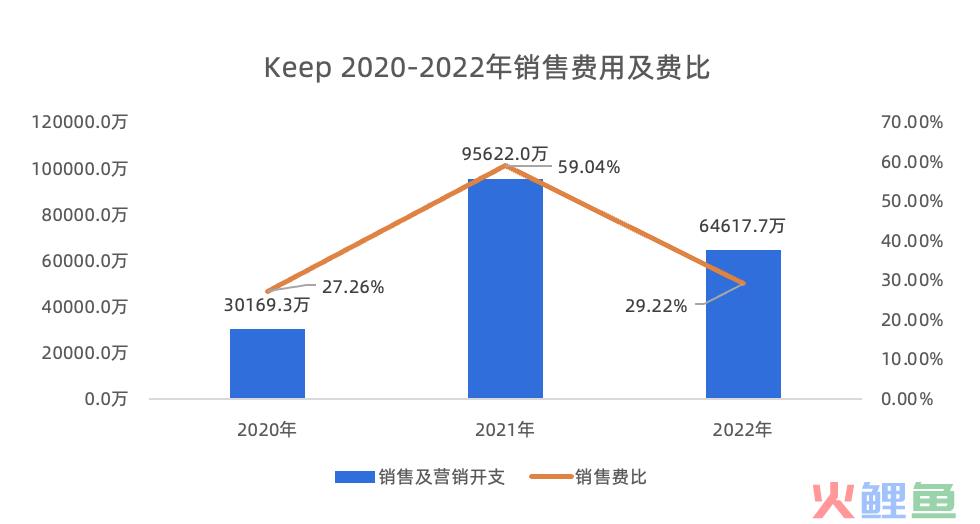

在销售费比上,处于下降趋势,这也说明了在期间费用的控制上有在提升。

在接下来,对于期间费用的控制,将成为Keep经营的重中之重,毕竟这关乎最终结余下来的净利。

2. 从“云健身”而来,却滑向“运动超市”

“从伟大的故事,到实在的收益。”也许,用这句话来形容如今Keep的商业模式变化情况,就再合适不过了。

Keep带着颠覆性的故事(线上健身大蓝海)而来,最终却开始变得“中规中矩”,营收的半壁江山来自于自有品牌运动产品。

Keep把自己的商业模式定义为:以健身为中心,覆盖用户的整个健身生命周期,从规划健身目标和学习健身课程,到选择健身装备和食品,以及健身过程中追踪体重和心率等测量数据。

如果我们把Keep营收的三个板块区分行业属性的话,可以理解为Keep=线下健身房+消费品+互联网平台。

会员订阅及线上付费内容:线下健身房的收费模式,可办会员也可单独购买课程。

自有品牌运动产品:消费品的逻辑,卖与健身相关的配套产品。

广告及其他:互联网平台,兜售流量的逻辑,也跟互联网大厂的逻辑类似。

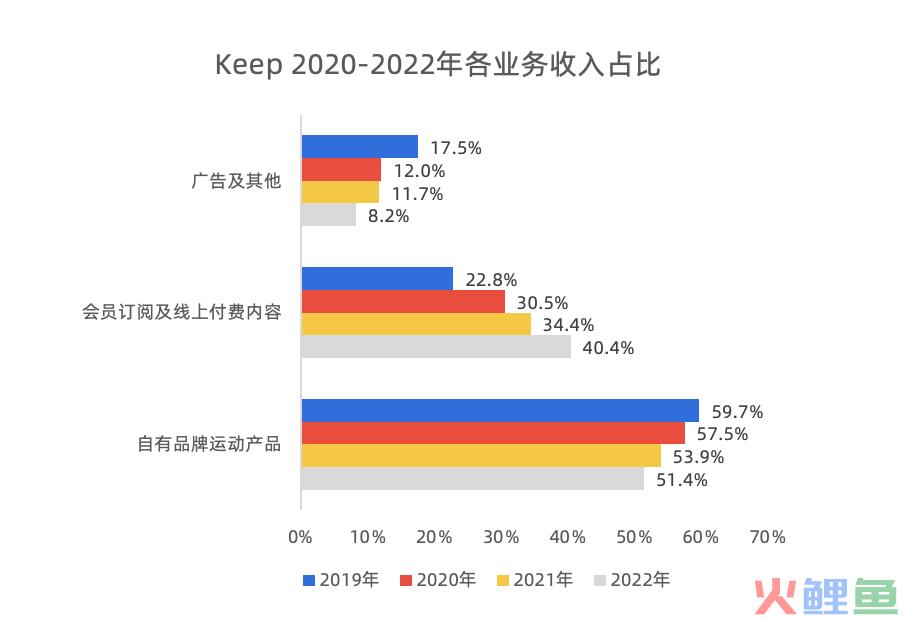

2022年,自有品牌运动产品、会员订阅及线上付费产品、广告及其他三个业务板块的占比分别为51.4%、40.4%、8.2%,从19-22年之间,会员及线上付费内容占比不断上升,自有品牌运动产品和广告及其他占比不断下降。

自有品牌运动产品:包含自有品牌运动产品(包括Keep智能单车 、Keep手环 、智能秤及跑步机等智能健身设备)以及配套运动产品(包括健身装备、服饰及食品)

3. Keep的未来将要面对什么?

1)全面放开之后,Keep还能开火箭吗?

线上健身的Keep,在场景上极度依赖于居家,在疫情期间月活用户不断上升,在22年12月全面放开之后,开始断崖式下滑。

20-22年的增速分别为74.46%,14.50%,10.45%,增速虽逐年放缓,但仍有增长趋势。

而在疫情放开之后的三个月也就是23年第一季度,甚至出现了负增长,为-23.38%。在会员渗透率层,23年Q1并非出现下滑,甚至还小幅提升,只是池子本身小了之后,也将是步履维艰。

正所谓三十年河东,三十年河西,疫情期间淡漠的线下健身房,此刻也开始扬眉吐气,运营开始恢复常态化,而久未出门的健身人群,也将开始奔赴线下。

2)线下布局,Keep的亲自下场会有效吗?

经营自由Keepland健身中心外,还从2021年起,我们与第三方线下健身房合作推出了 Keep优选健身馆课程。

布局线下其实无可厚非,只是在线上未成熟的情况下,线下布局便也是不得以而为之。

在线下布局上,Keep主要有两大动作,经营自有Keepland健身中心以及与第三方线下健身房合作推出了 Keep优选健身馆课程。

2018年开始,Keep便开始推出Keepland健身中心,提供智能健身设备如Keep智能单车、Keep手环等,并且还可体验本身线上的健身课程。在2021年8月开始,通过提供其健身课程与第三方线下健身房进行合作。

Keep的这番动作,主要有三大目的:

一是通过顾客更真实的体验,提升品牌参与度及忠诚度。

二是增加用户触点,提升品牌曝光度。

三是通过体验产品及内容,促进订阅会员的转化。

3)被消费品“截胡”?

从营收占比维度,Keep的品牌自营产品占了半壁江山,因此有人说它已经变成了一家“运动超市”。本来做线上健身平台的它,似乎被消费品截胡了。

而从Keep自身来说,相当于是短期内的自救,而这样的话,在商业模式上就开始变得模棱两可。也许,从营收上未必是被截胡占位,只是在赛道想象空间上变成移花接木。

未来的Keep会滑向何方,资本又该如何去定义它,这也是Keep面临的重要课题。这就需要Keep去做抉择了,是取是舍,作为主要或次要,这都需要Keep的经营层下定决心。

4)与垂类KOL同台竞技,Keep依靠什么?

在付费健身课程的获取,以及流量的吸引上,Keep都不得不面对专业的健身KOL以及平台的围攻。

Keep对外的说法是自身内容更具专业向,而不少博主教的不够专业。但面对头部健身博主如刘畊宏的专业性,以及超头部平台健身领域的流量布局层,被双重挤压下的Keep都亟需找到破局之法。

总结

“自律使我自由”,Keep既不希望大家太过自律,都跑去线下健身房。同时,也不希望大家直接躺平,连打开Keep的心都没有。

伴随经济向前,健身意识也将逐步普及。健身这个赛道既违反人性,同时也顺应人性,但不论如何,这个赛道都是一场“多巴胺之战”。