零食很忙:三年3000家,十倍扩张背后的增长方法论

新腕儿(bosandao)独家原创

作者:怜舟

引言

零食产业,渠道为王。

零食很忙是零食渠道变迁过程中,一个极具标志性意义的产物。

疫情三年时间,零食很忙从200家门店,一跃到2000家,呈10倍的门店复制速度,超乎外界对零食渠道成长的想象。

这种强劲的成长力,是零食品类需求所赋予的?还是以往保守渠道经历迭代后,新商业活力助推后的结果?

零食量贩店商业模型的成立,印证了零食渠道围绕效率、性价比、场景即时性等商业元素,所打造的商业模型是成立的。

新腕(ID:bosandao)在先前的文章《门店,国产零食生意的另一个逻辑》、《集合店成为新增量?白牌食品终于有了体面》两篇文章中强调一个观点,即零食天然是个侧重性价比的品类,消费者对品牌忠诚度并不高,这种特质便强调新式渠道要着重提炼出零食的性价比优势。

纵观以往的KA渠道,门店地址居高不下,成本则只能由店内的零食价格来承担。反观以零食很忙为代表的零食量贩店的出现,让零食行业回归本质。

吃零食只是为吃零食,不需要支付其他的溢价。

新腕儿(ID:bosandao)深度对话零食很忙,试图剖析零食量贩店渠道的业态构成,为正在关注零食量贩店的读者带来些许洞察和启发。

01在红利期,要抓住机会

新腕儿曾在《门店,国产零食生意的另一种逻辑》中,详细叙述了国内零食渠道迭代的过程从线下商超、品牌直营店,再到线上渠道,零食行业走向存量市场争夺战。

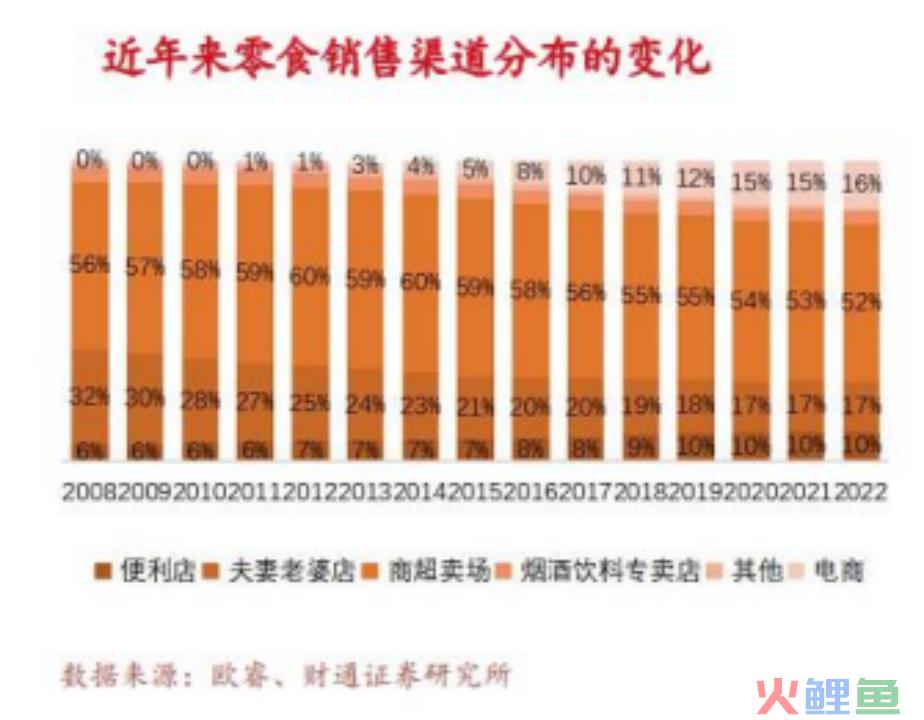

据Euromonitor数据显示,过去十几年内,线下销售渠道份额被电商分流。

这种情形不止于零售赛道,整个快消品行业的线下占比都在降低。

与之相对的是,电商渠道提供了更有性价比的产品,然而,当电商渠道增速放缓时,意味着线上渠道再次走到天花板,消费者的即时性、体验性需求正在回流线下渠道。

线下,重新成为了零食市场争夺的焦点。

在过往十几年,KA渠道、夫妻老婆店、线上渠道等均没有将性价比作为商业标准,如此一来,食品加工出厂后,经历经销商层层加价,销售费最终买到的零食,并不便宜。

这与零食本身的属性是相悖的,传统零食渠道效率已然滞后了。

据波士顿咨询数据,从2012年至2019年期间,商超企业销售净利率长期呈下滑趋势,尤其2021年净利率竟然是负值。

还有夫妻老婆店的市场份额也在减少。

如果说,夫妻老婆店市场份额的减少,是由于个体户经营模式难成规范,规模效率低,加上产品迭代速度难以匹及连锁商超,所导致的业态迭代。

那么商超痛失主流渠道地位,则是自身和外界相结合的原因。

首先,商超产品价格都比较高,新品迭代还都比较慢,商超运营效率比较低。

其次是疫情因素,消费者外出频率少了很多,多数会选择附近的便利店和社区门店。

“最后一公里”业态逐渐成为业务扩张业务和创新的重点。

一个最鲜明的表现是,社区型便利店增加了很多。从2019年占比30.4%,到2021年增加到58.7%。

社区型业态,已成为各家发力的重点。

就在这时,零售量贩店则成为这股“社区型”潮流中一股新兴力量。

从2020年到现在,以零食很忙为代表的零食量贩店的出现,从供应链效率上做了进一步优惠,员工管理、产品和门店服务商都进行了标准化方面的提升。

与良品铺子、来伊份的门店相比,零食很忙们的门店增速和营收效率远高于前者。尤其是像这种植根于社区业态的商业模型,能从消费场景上极大满足了人们的即时性需求,同时性价比还很强。

零食量贩店从各个维度,都占据了很强的优势。

这是零食量贩店能晋为主流渠道的核心因素。

02以性价比为驱动

零食量贩店的整体效率是优于同为社区型便利店业态的,前者的专业性和性价比效率远高于后者。

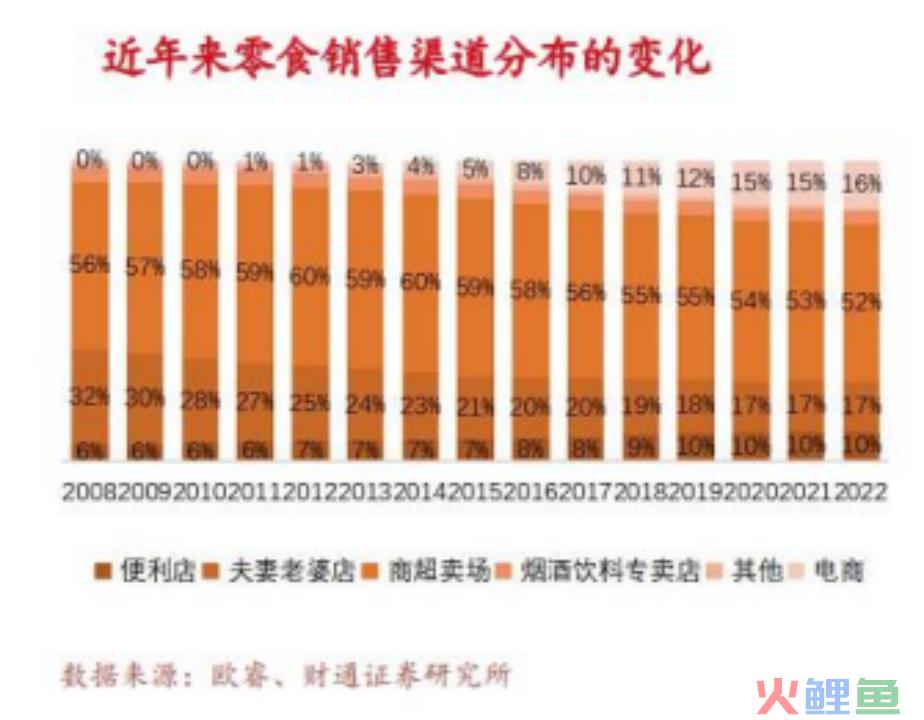

先看便利店,消费群体都是中青年人,购买的休闲零食远高于其他种类,排名第一。

这点特征和便利店相比,呈现出高度重合之处。不过,也有很大的区别。

从产品结构上看,便利店除了零食,还有香烟、日用品、鲜食等,更符合人们的日常即时性需求,而零食量贩店是零食专营店,覆盖SKU在1000个以上,上新频率还很快,每月都会迭代5%以上的新品。

产品种类丰富不足以概括零食量贩店的垂直类目优势,还有性价比。

知名品牌的零食在零食量贩店内,售价比便利店能降低20%-30%。

新腕儿在《集合店成为新增量?白牌食品终于有了体面》文中有叙述过零食集合店内产品架构,是以低价的品牌产品引流,白牌产品才是利润的关键。

这样的产品矩阵设置,可以有效的保持对消费者的吸引力。

另一面,必然比零食量贩店的货品能力要求很高。

零食很忙相关负责人告诉新腕儿,“我们销售的产品都是外部品牌,可选的品牌产品很多,所以我们调整货品的速度很快。中国有数万家食品工厂,我们现在店内铺设了1600个SKU,还有很大选择空间。”

他们店内产品口味也都比较大众化,除非是某些特定地区喜好麻辣口味的零食,基本上80%的产品都可以全国通用。

他们目前在全国设置了6个工业中心,最远辐射300公里半径,做仓储、分拣、配送的工作。

加盟商线上下单、付款后,24小时内,就会送货上门。

“比如你今年5点前下单,明天5点就可以收到货。”

付款下单,配送上门,不同于以往传统商超渠道,超市需要卖货后,才会给供应商结算,零食量贩店的商业设置不存在押款的情况,大程度提高了商业运营效率。

另外,零食量贩店内设置的散称食品柜台,这类食品占比40%上下,保证了门店模型的盈利空间。

白牌产品过多,也带来了繁琐的门店管理流程。

据零食很忙相关负责人表示,加盟商开店遇到最难的问题,一个是选址,另一个就是招人。

想要加盟零食很忙,要求加盟商去看10个门店,对品牌、品类、定价、毛利等都有一定了解后,再投简历。

还要进行面试、笔试,最终是价值观认同性,一系列流程考核后,才可以有开店的机会。

这还只是开始。

店内零食产品太多,选到合适的店长和店员,并不容易。

“在签合同前,我们要求加盟商必须要招到8个人,送到总部进行培训。”

零食很忙相关负责人告诉新腕儿,一般一家门店需要5个人左右,就是店长、收银员、理货员三种角色,相对于大超市岗位,要简洁的多。

“我们门店必须要标准化执行,产品陈列要求很高,因此,各个岗位的工作人员都很辛苦,很多都撑不下来。”

这里要说到,像是有条码的产品可以直接扫码结算,但很多产品是散称产品,没有商品条形码,这要求收银员必须要记住产品编码。

“产品编码也挺难的,很多人都记不住。”

还有产品陈列上,“我们有严格的产品陈列标准, 每个产品横着摆还是竖着摆,要及时补货等等,公司在远程督导部门安排了一百多人,时刻盯着店内人员是否按照标准摆货。”

每个月会对加盟店进行打分,会有奖惩,增强了对加盟商的约束力。

今年,零食很忙请了张艺兴做代言。这是零食量贩店赛道中,唯一一家请明星代言的公司。

以零食很忙为代表的零食量贩店产品以性价比突出,吸引一众年轻人。

不过,当代年轻人在消费这件事上,有种朦胧的矛盾点,大家希望产品性价比足够高,但品牌要延续曾经新消费的调性。

而零食很忙的打法很是契合年轻人的需求。

他们借张艺兴的明星光环拉高品牌调性,与其他竞品快速做出区隔,吸引消费者进店消费。

以品牌做出商业壁垒。

03空间测算:4万家

零食的社区零售业态涵盖三种模式,分别是便利店、夫妻老婆店和零食专营店。

那么,零食专营店可以在社区零售业态中占据的份额,要分几方面来看。

3.1 空间测算

先是自上而下的思路来讲,便利店和零食专营店都有连锁化、专业供应链优势,这是夫妻老婆店所不具备的,因此,可以共同挤压到夫妻老婆店的市场份额。

假定零食专营店可以替代便利店和夫妻老婆店,占据零食全部社区零售业态的份额。

这里要提到,2021年,国内零食行业规模是8251亿元,2022年零食销售渠道中,社区业态占比是26.6%。

零食专营店的单店销售额每年是250万元/年/店。

以行业规模乘以社区业态占比,再除以单店销售额,最终得出门店空间的极限值是8.78万家。

另一种计算思路是参照长沙门店数量和便利店数量计算。

长沙的便利店和零食专营店数量都饱和了,便利店和零食专营店已经充分替代了夫妻老婆店。

按照长沙零食专营门店数量(零食很忙+零食优选+戴永红+零食满屋)在便利店中数量占比是25.7%,2021年,国内便利店总数大约是20万家,如此计算,全国零食专营店数量是5.26万。

第三种思路是,以湖南为参考城市,推算零食专营店在其他省市的开店空间。

零食很忙在湖南省的覆盖密度是3.8万人/店,加上零食优选、戴永红、零食满屋四家品牌在湖南省的覆盖密度,差不多是2.9万人/店。

假定零食量贩店在南方的发展速度高于北方,其他城市密度高于北上广。

按照湖南天花板覆盖人数2.5万人/店,非一线城市的南方城市密度则是3万人/店,北方和一线城市的密度是5万人/店。

综合测算下,全国可容纳4.12万家零食量贩店。

3.2 计算零食量贩店门店空间的极限值

据欧睿数据,近些年,国内的便利店+夫妻老婆店的占比是25%-30%。在2010年至2020年期间,电商渠道崛起分流了线下销售额,但最近两年电商行业增速已明显放缓。

假定在极限设置下,零食连锁专营店可以完全取代便利店和夫妻老婆店。

目前,零食很忙在长沙的销售额是360万元/年/店,而良品铺子的线下销售额是250万元/年/店。

假定,零食量贩店全国化会低于在长沙的水平,我们以良品的销售额作为标准计算。

据弗若斯特沙利文数据,2021年国内零食行业规模是8251亿,社区业态零售额是2195亿,那么零食专营店的极限空间大概是8.78万家。

不过,这种测算路径并没有考虑到从电商和传统商超强占的份额,仅可以作为参考。

第二种思路是,便利店和零食专营店以专业化优势强占夫妻老婆店的市场空间。

以目前来看,便利店在长沙市场已经饱和。

2021年,国内便利店门店数是20万家左右,假设长沙的稳态门店数量是23.32%,计算全国门店数量是5.26万家。

这项测算思路并没有参考便利店增长数量,仅只考虑了头部的量贩店,实际值会高于零食专营店占比的25.7%,因此,最终的门店数量要高于5.26万家。

因此,这项计算思路颗粒度还是比较大的。

3.3 门店的密度

据零食很忙方面表示,在决定开发一座城市前,公司会首先配置开发团队,基于该城市的人口、规模、人均收入、城市布局、租金水平等进行前期的摸排调查,提前掌握商圈门店租金等数据。

再将调研数据与其他城市进行横向对比,如果这座城市的GDP、人口密度、小区分布等数据指标都达到标准,就会宣布开放城市加盟。

经历一系列详细的数据测算,零食很忙才会开放某个城市加盟。

零食与社区业态的结合下,他们抓住了渠道变革的红利,从而最快速强占卡位。

“我们以湖南为中心向周边省份扩张。2022年上半年,我们走出湖南,最先到达江西,6月份就到了湖北市场。”

“目前在湖北市场发展会比较好,现在已经开了700以上门店了。”

从疫情开始的200家门店,三年时间翻了十倍,疫情结束后的2023年初,零食很忙门店数已经达到2000家,年初到现在,门店终于达到3000家。

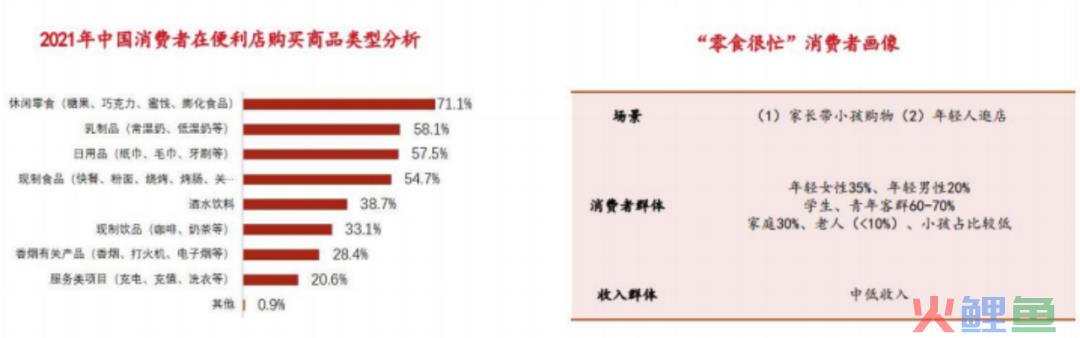

研报团队先前收集整理当了去年零食专营店门店数量,零食很忙门店数最多,是2136家;

其次是零食有鸣,是957家。

前两名门店数差距悬殊。

将门店数量、常住人口和人均GDP指标整理到一个表内分析,会发现,门店数量和常住人口关联性较强,人均GDP关联性则弱很多。

常住人口带来的居民活跃度,对零食量贩店影响会比较大。

上表中收集了成熟地区和品牌的数据。

可以看出来伊份在上海的渗透率极高,是1.6万人/店。良品铺子在大本营湖北的渗透率也达到6.2万人/店。

报告数据显示,零食量贩店在长沙的店均覆盖人数是0.9万人/店,这个数据远超来伊份,加上3.8万人/店的湖南省覆盖人数,他们的渗透率几乎快要超过良品铺子了,但和来伊份还是有一定差距的。

零食量贩店都主要在南方城市开店,因此,南方城市的渗透率和发展速度远高于北方和一线城市。

假定湖南开店密度的天花板是2.5万人/店,其他非一线城市的密度是略次于湖南,是3万人/店,北方和一线城市则是5万人/店。

如此计算,全国大约可容纳4.12万家零食量贩店。

这部分测算由于涉及到各地区饮食和消费习惯上的差异,渗透率计算会呈现一定误差。

我们最后梳理下,用自上而下的算法推出全国连锁专营门店数可以达到5.26万家。在零食专营店业态中提出来伊份、良品铺子这类门店,最终零食量贩店终极门店数大约在4万家左右。

零食量贩店,作为商超、便利店、线上渠道等传统渠道后,新晋主流渠道。它的出现让零食回归本质,人们能更没有负担的高频购买零食,这才是零食量贩店出现的意义所在。

通过层层测算,可以推测出零食量贩店未来有4万家门店市场空间,以目前零食量贩店1.4万以上的门店数来推测,各家品牌未来还有很大成长空间。

消费品第一波赚成长的钱,第二波赚格局的钱。

零食量贩店还处于成长阶段,格局尚未完全稳定,待行业走向存量市场,就到了一局定生死的时刻。