2023年H1跑步鞋行业社媒电商研究洞察

撰文 | Frank

数据来源 | 果集数据

随着科技的不断进步和社交媒体的蓬勃发展,跑步鞋作为运动鞋类的重要分支,正迅速融入了数字时代的浪潮。在过去的2023上半年里,我们见证了跑步鞋行业在社交媒体和电商领域的日益深入影响,以及各品牌在这一发展过程中的积极探索与创新。

本次报告旨在全面分析2023年上半年跑步鞋行业的社媒电商态势,深入洞察品牌营销策略、消费者行为和市场趋势的重要变化。

01行业趋势

产业图谱:一双运动鞋从丝线到成品,有百余道工序

运动鞋的制作过程是一个复杂而精细的工艺过程,涉及到众多上下游企业和产业链中的各个环节。从最初的丝线、布料,到鞋底和成品,整个过程需要经过100多道精密的工序。供应链企业在不断创新中提供了更加优质和多样化的材料,让运动鞋不仅具备出色的性能,还拥有各种吸引消费者的设计。

技术迭代:全球跑步鞋的技术迭代推动了行业的发展

跑步鞋的技术迭代推动了整个行业的发展。从无到有,从面向高端专业人群到走入大众消费群体,从单一的运动保护功能到支持、回弹、竞速多重功能于一体,跑步鞋经历了上百年的技术发展历程。

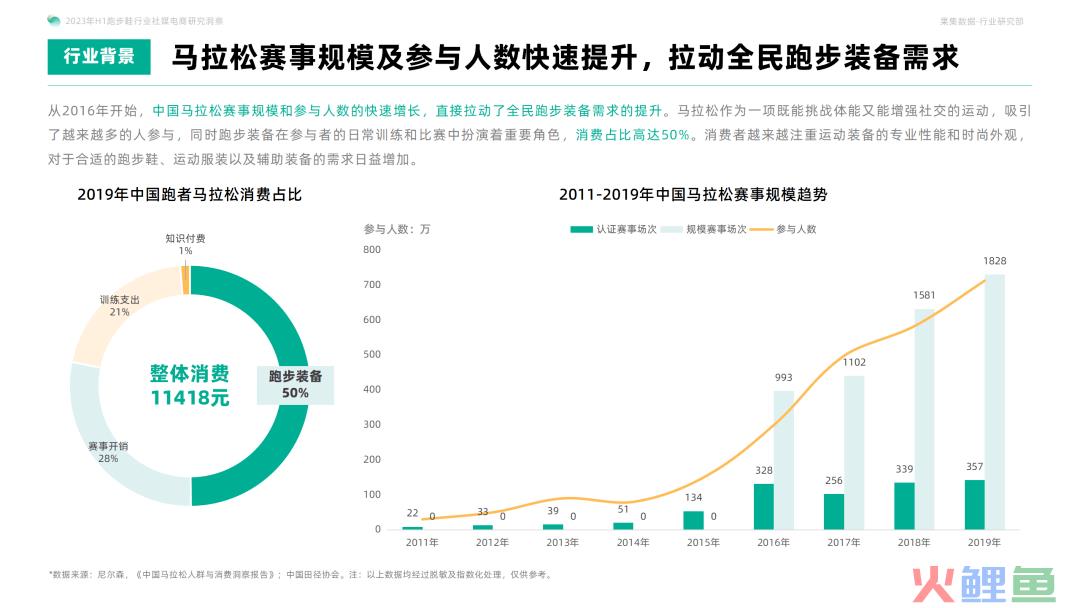

行业背景:马拉松赛事规模及参与人数快速提升,拉动全民跑步装备需求

从2016年开始,中国马拉松赛事规模和参与人数的快速增长,直接拉动了全民跑步装备需求的提升。马拉松作为一项既能挑战体能又能增强社交的运动,吸引了越来越多的人参与,同时跑步装备在参与者的日常训练和比赛中扮演着重要角色,消费占比高达50%。消费者越来越注重运动装备的专业性能和时尚外观,对于合适的跑步鞋、运动服装以及辅助装备的需求日益增加。

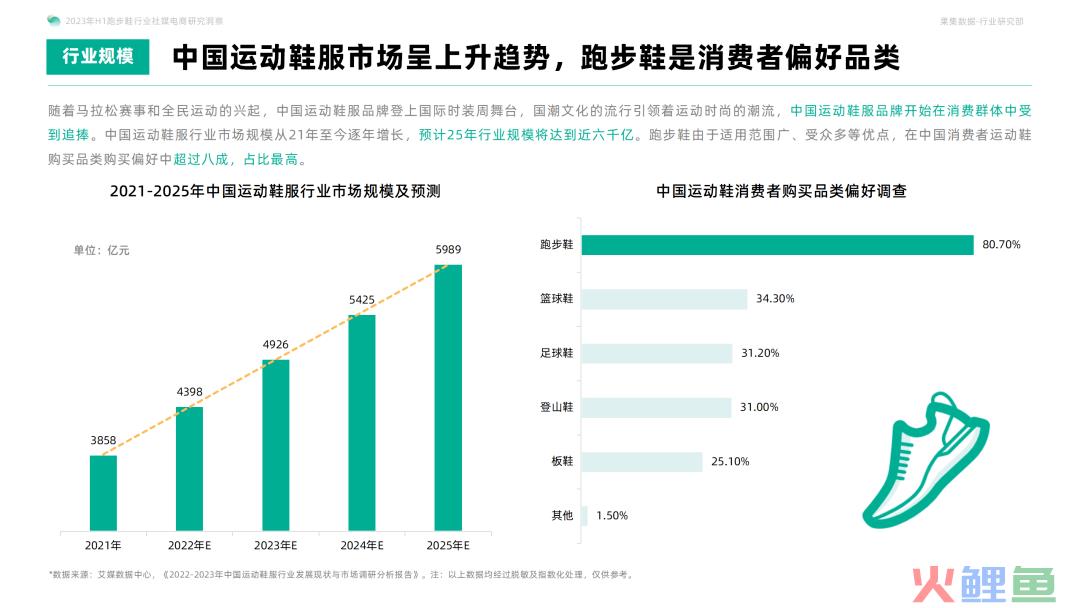

行业规模:中国运动鞋服市场呈上升趋势,跑步鞋是消费者偏好品类

随着马拉松赛事和全民运动的兴起,中国运动鞋服品牌登上国际时装周舞台,国潮文化的流行引领着运动时尚的潮流,中国运动鞋服品牌开始在消费群体中受到追捧。中国运动鞋服行业市场规模从21年至今逐年增长,预计25年行业规模将达到近六千亿。跑步鞋由于适用范围广、受众多等优点,在中国消费者运动鞋购买品类购买偏好中超过八成,占比最高。

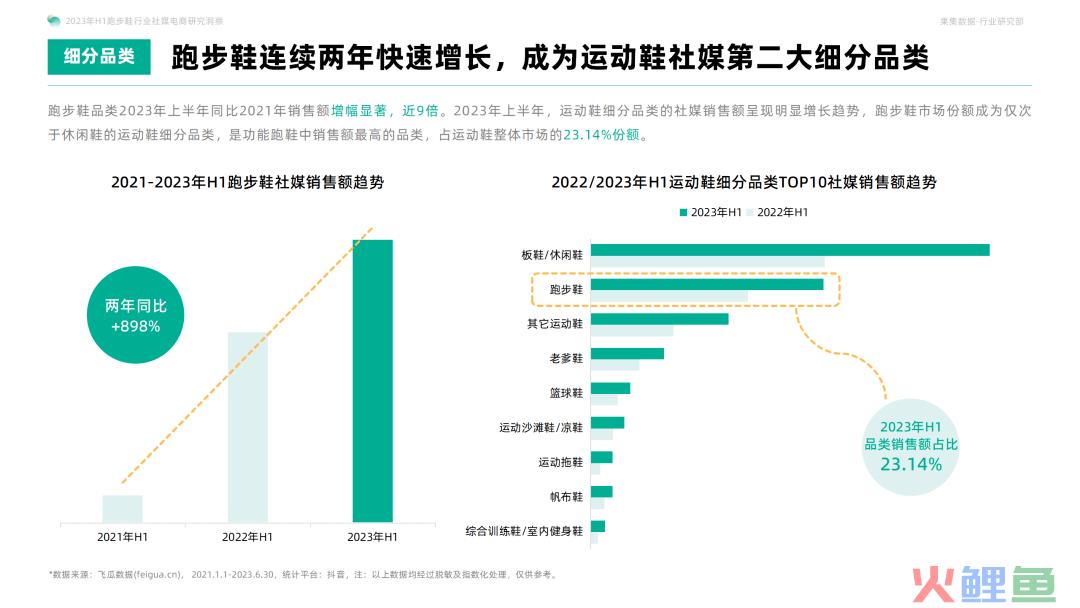

细分品类:跑步鞋连续两年快速增长,成为运动鞋社媒第二大细分品类

跑步鞋品类2023年上半年同比2021年销售额增幅显著,近9倍。2023年上半年,运动鞋细分品类的社媒销售额呈现明显增长趋势,跑步鞋市场份额成为仅次于休闲鞋的运动鞋细分品类,是功能跑鞋中销售额最高的品类,占运动鞋整体市场的23.14%份额。

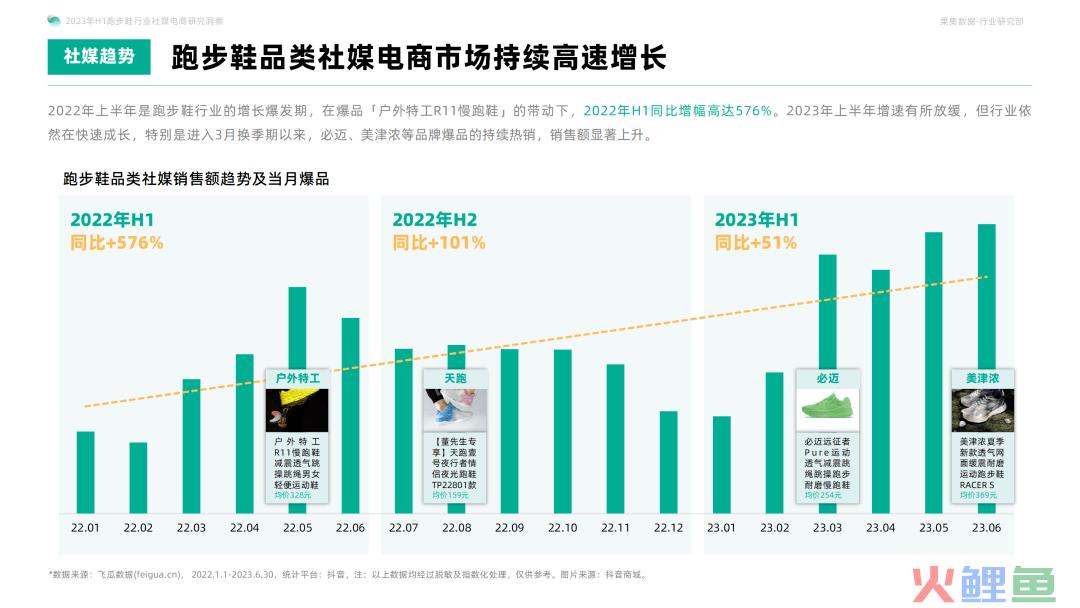

社媒趋势:跑步鞋品类社媒电商市场持续高速增长

2022年上半年是跑步鞋行业的增长爆发期,在爆品「户外特工R11慢跑鞋」的带动下,2022年H1同比增幅高达576%。2023年上半年增速有所放缓,但行业依然在快速成长,特别是进入3月换季期以来,必迈、美津浓等品牌爆品的持续热销,销售额显著上升。

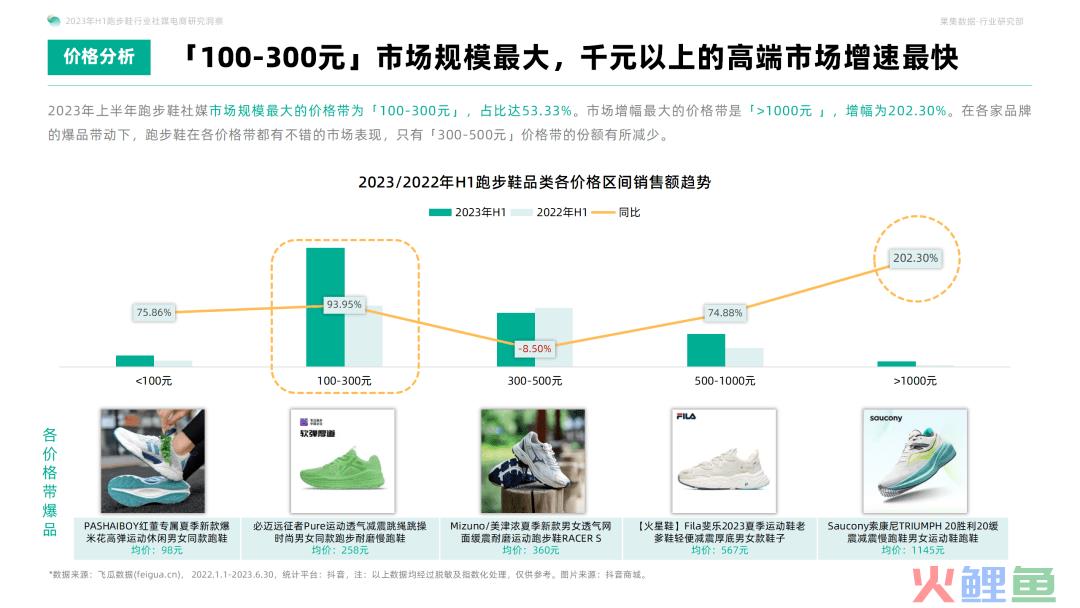

价格分析:「100-300元」市场规模最大,千元以上的高端市场增速最快

2023年上半年跑步鞋社媒市场规模最大的价格带为「100-300元」,占比达53.33%。市场增幅最大的价格带是「>1000元 」,增幅为202.30%。在各家品牌的爆品带动下,跑步鞋在各价格带都有不错的市场表现,只有「300-500元」价格带的份额有所减少。

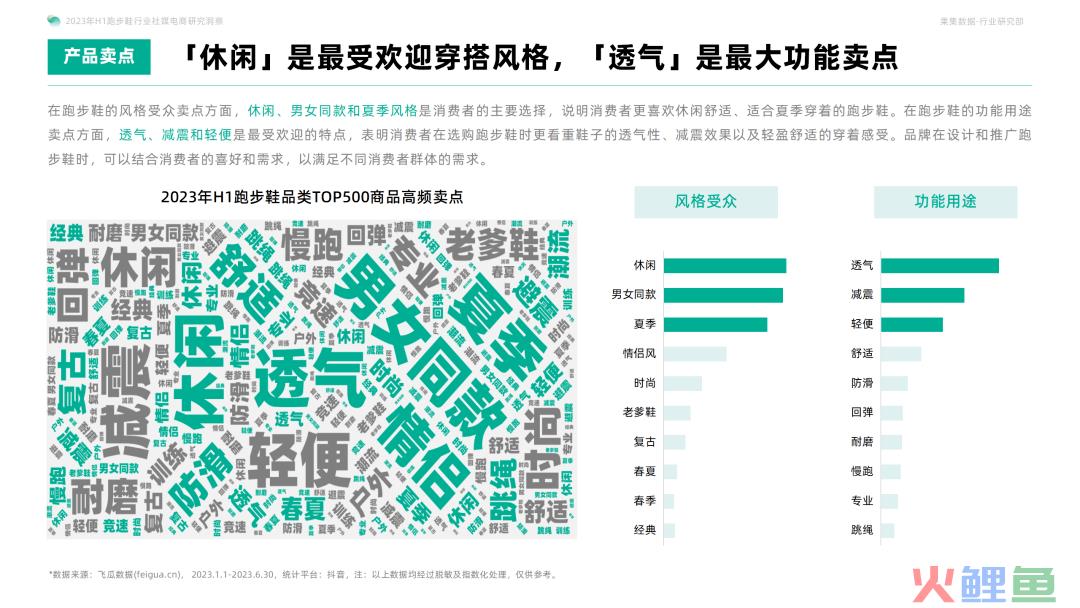

价格卖点:「休闲」是最受欢迎穿搭风格,「透气」是最大功能卖点

在跑步鞋的风格受众卖点方面,休闲、男女同款和夏季风格是消费者的主要选择,说明消费者更喜欢休闲舒适、适合夏季穿着的跑步鞋。在跑步鞋的功能用途卖点方面,透气、减震和轻便是最受欢迎的特点,表明消费者在选购跑步鞋时更看重鞋子的透气性、减震效果以及轻盈舒适的穿着感受。品牌在设计和推广跑步鞋时,可以结合消费者的喜好和需求,以满足不同消费者群体的需求。

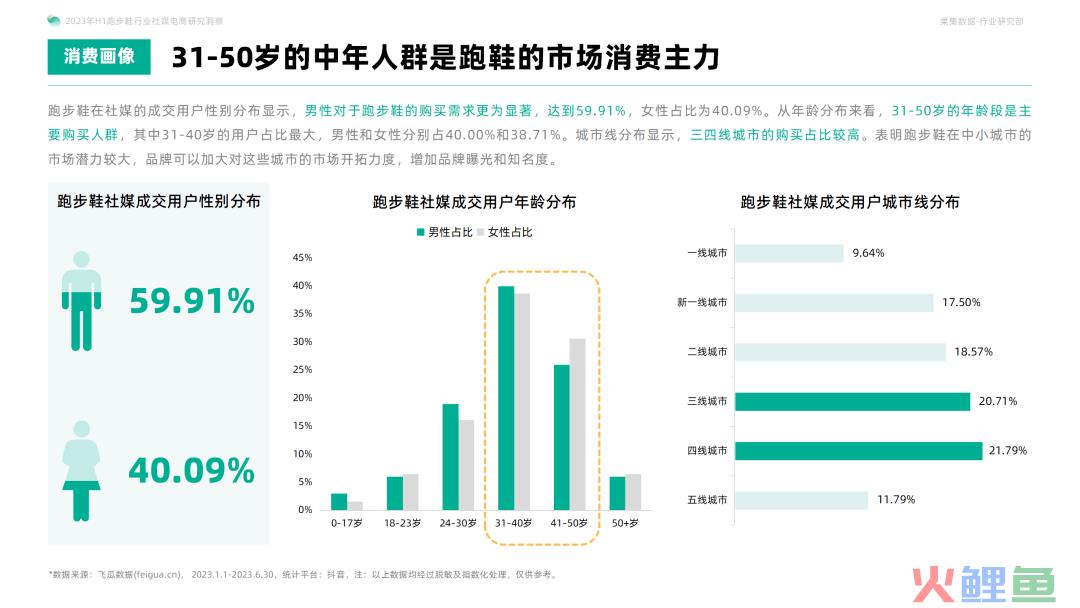

消费画像:31-50岁的中年人群是跑鞋的市场消费主力

跑步鞋在社媒的成交用户性别分布显示,男性对于跑步鞋的购买需求更为显著,达到59.91%,女性占比为40.09%。从年龄分布来看,31-50岁的年龄段是主要购买人群,其中31-40岁的用户占比最大,男性和女性分别占40.00%和38.71%。城市线分布显示,三四线城市的购买占比较高。表明跑步鞋在中小城市的市场潜力较大,品牌可以加大对这些城市的市场开拓力度,增加品牌曝光和知名度。

02品牌格局

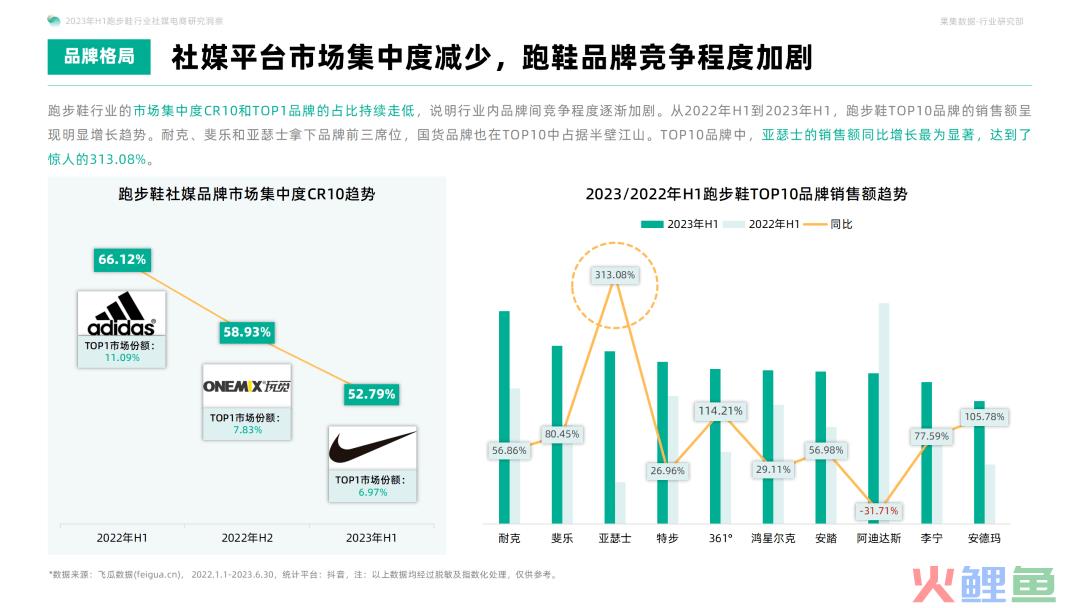

品牌格局:社媒平台市场集中度减少,跑鞋品牌竞争程度加剧

跑步鞋行业的市场集中度CR10和TOP1品牌的占比持续走低,说明行业内品牌间竞争程度逐渐加剧。从2022年H1到2023年H1,跑步鞋TOP10品牌的销售额呈现明显增长趋势。耐克、斐乐和亚瑟士拿下品牌前三席位,国货品牌也在TOP10中占据半壁江山。TOP10品牌中,亚瑟士的销售额同比增长最为显著,达到了惊人的313.08%。

品牌介绍:国际品牌成立久均价高,国货品牌跑鞋销售占比大

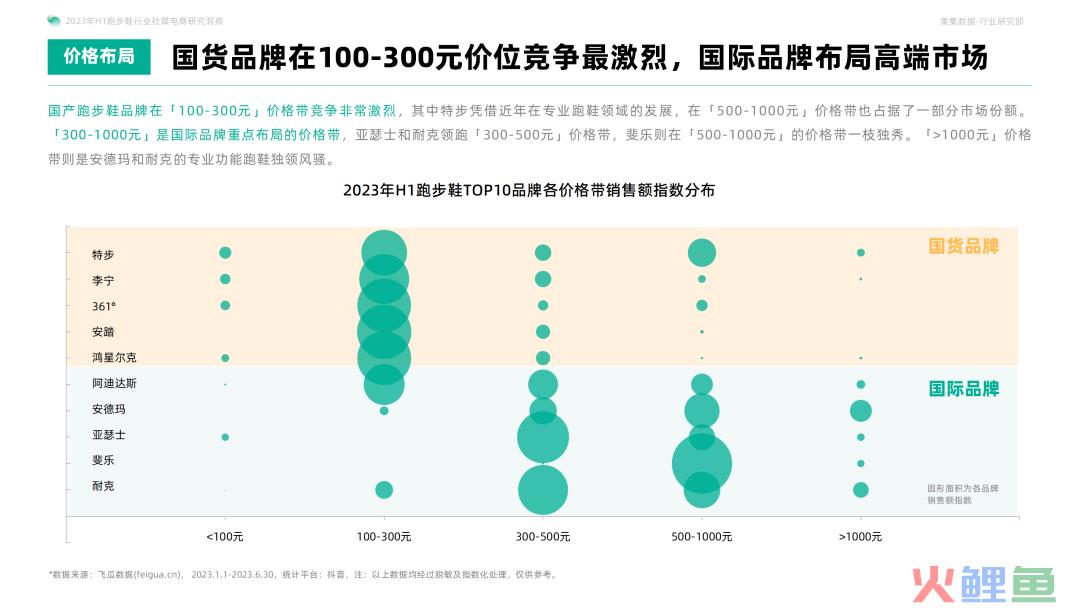

价格布局:国货品牌在100-300元价位竞争最激烈,国际品牌布局高端市场

国产跑步鞋品牌在「100-300元」价格带竞争非常激烈,其中特步凭借近年在专业跑鞋领域的发展,在「500-1000元」价格带也占据了一部分市场份额。「300-1000元」是国际品牌重点布局的价格带,亚瑟士和耐克领跑「300-500元」价格带,斐乐则在「500-1000元」的价格带领先。「>1000元」价格带则是安德玛和耐克的专业功能跑鞋保持领先。

销售构成:尾部达人是耐克销售主力,其他品牌依赖品牌自播

跑步鞋热门品牌中除了耐克外,其他品牌的品牌自播销售额占比都是最高的。除特步外的国货品牌,品牌自播占比甚至超过90%,说明品牌自播在跑步鞋行业热门品牌中渗透率十分高。耐克背靠各层级的达人投放,特别是尾部达人的贡献,拉动了整体品牌的销售新增长。

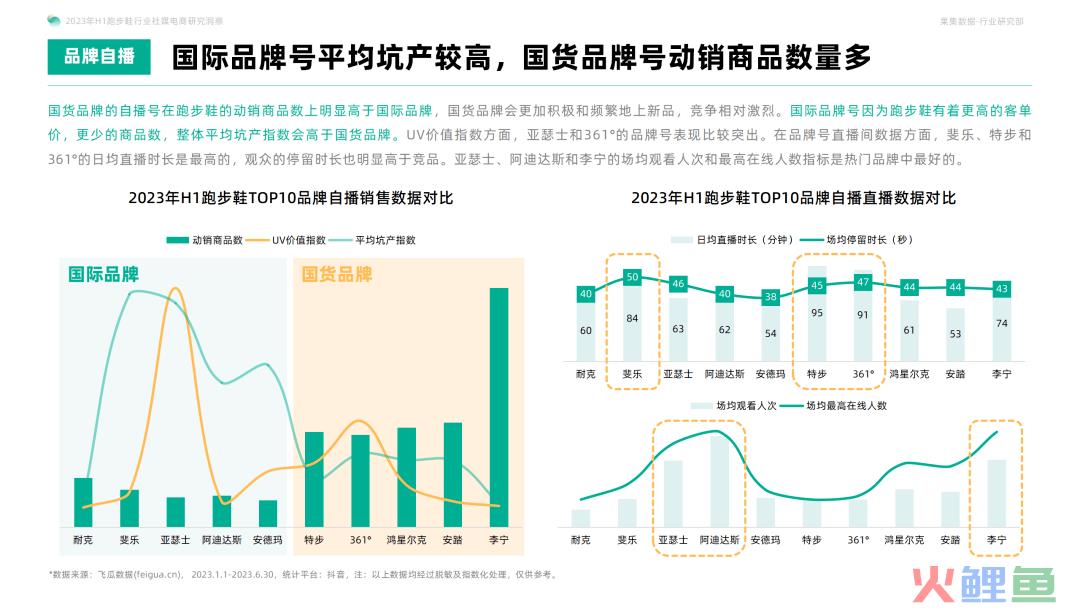

品牌自播:国际品牌号平均坑产较高,国货品牌号动销商品数量多

国货品牌的自播号在跑步鞋的动销商品数上明显高于国际品牌,国货品牌会更加积极和频繁地上新品,竞争相对激烈。国际品牌号因为跑步鞋有着更高的客单价,更少的商品数,整体平均坑产指数会高于国货品牌。UV价值指数方面,亚瑟士和361°的品牌号表现比较突出。在品牌号直播间数据方面,斐乐、特步和361°的日均直播时长是最高的,观众的停留时长也明显高于竞品。亚瑟士、阿迪达斯和李宁的场均观看人次和最高在线人数指标是热门品牌中最好的。

达人投放:热门跑鞋品牌的达人投放策略有所差异

耐克在达人层级直播投放人数各个层级上表现突出,既有明星投放,又有大量腰部和尾部达人的投放,充分利用了多层级达人的影响力。斐乐、亚瑟士和安踏在达人投放人数上明显少于其他品牌,这和品牌投放策略有关。斐乐和安踏是跑步鞋热门品牌中品牌自播占比最高的品牌,分别达到99%和98%。亚瑟士相比投放更多达人,更愿意和已经合作且效果不错的达人多次合作,例如合作400+次的「小李子足球卖场型旗舰店」、合作200+次「交个朋友儿童服饰」。

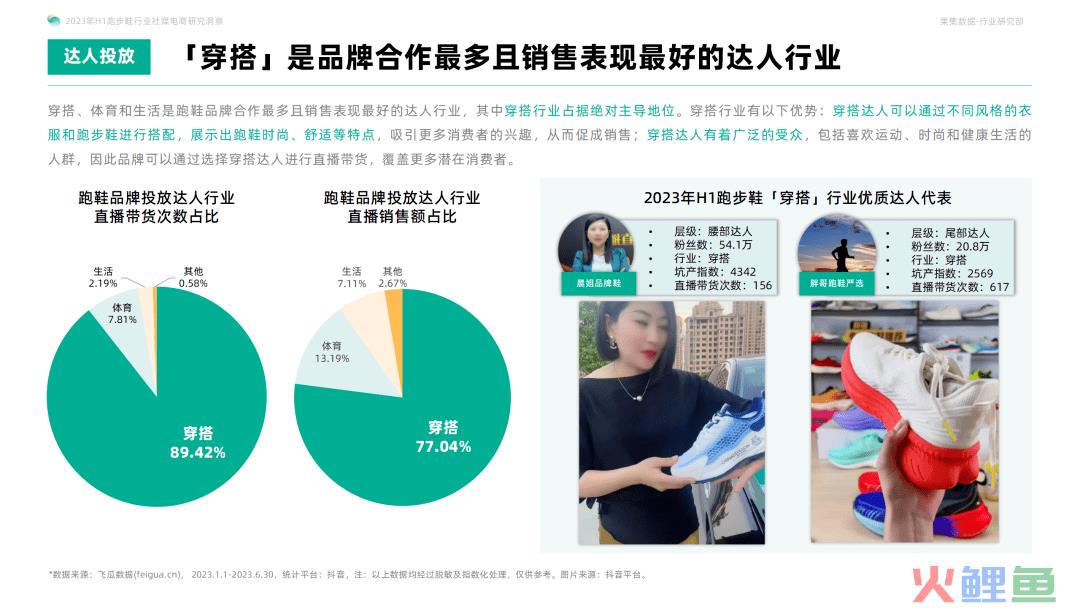

达人投放:「穿搭」是品牌合作最多且销售表现最好的达人行业

穿搭、体育和生活是跑鞋品牌合作最多且销售表现最好的达人行业,其中穿搭行业占据绝对主导地位。穿搭行业有以下优势:穿搭达人可以通过不同风格的衣服和跑步鞋进行搭配,展示出跑鞋时尚、舒适等特点,吸引更多消费者的兴趣,从而促成销售;穿搭达人有着广泛的受众,包括喜欢运动、时尚和健康生活的人群,因此品牌可以通过选择穿搭达人进行直播带货,覆盖更多潜在消费者。

03增长案例:特步

品牌发展:特步全方位变革,并开启品牌新一轮扩张期

品牌策略:多品牌发展策略打开第二成长曲线

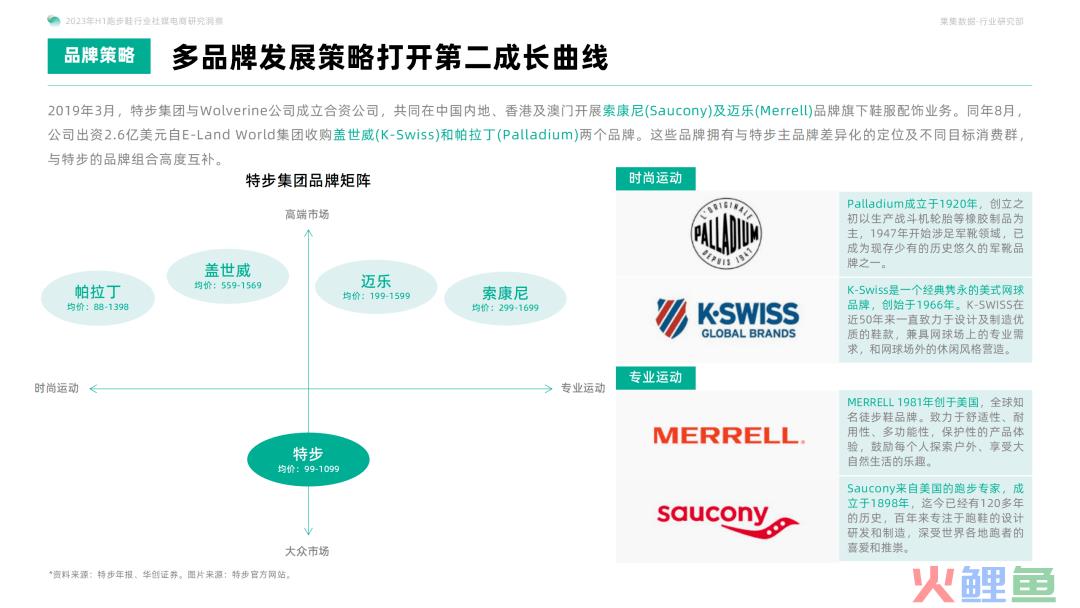

2019年3月,特步集团与Wolverine公司成立合资公司,共同在中国内地、香港及澳门开展索康尼(Saucony)及迈乐(Merrell)品牌旗下鞋服配饰业务。同年8月,公司出资2.6亿美元自E-Land World集团收购盖世威(K-Swiss)和帕拉丁(Palladium)两个品牌。这些品牌拥有与特步主品牌差异化的定位及不同目标消费群,与特步的品牌组合高度互补。

品类布局:特步选择在跑步鞋领域全方位发力

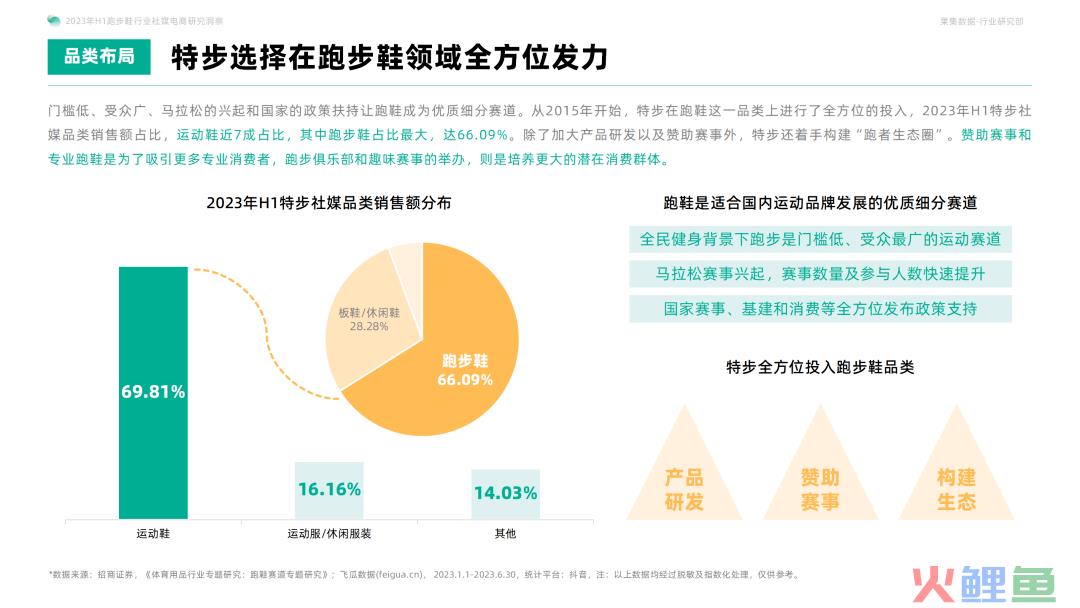

门槛低、受众广、马拉松的兴起和国家的政策扶持让跑鞋成为优质细分赛道。从2015年开始,特步在跑鞋这一品类上进行了全方位的投入,2023年H1特步社媒品类销售额占比,运动鞋近7成占比,其中跑步鞋占比最大,达66.09%。除了加大产品研发以及赞助赛事外,特步还着手构建“跑者生态圈”。赞助赛事和专业跑鞋是为了吸引更多专业消费者,跑步俱乐部和趣味赛事的举办,则是培养更大的潜在消费群体。

产品策略:「产品+」战略提升产品功能性,专业跑鞋增速显著

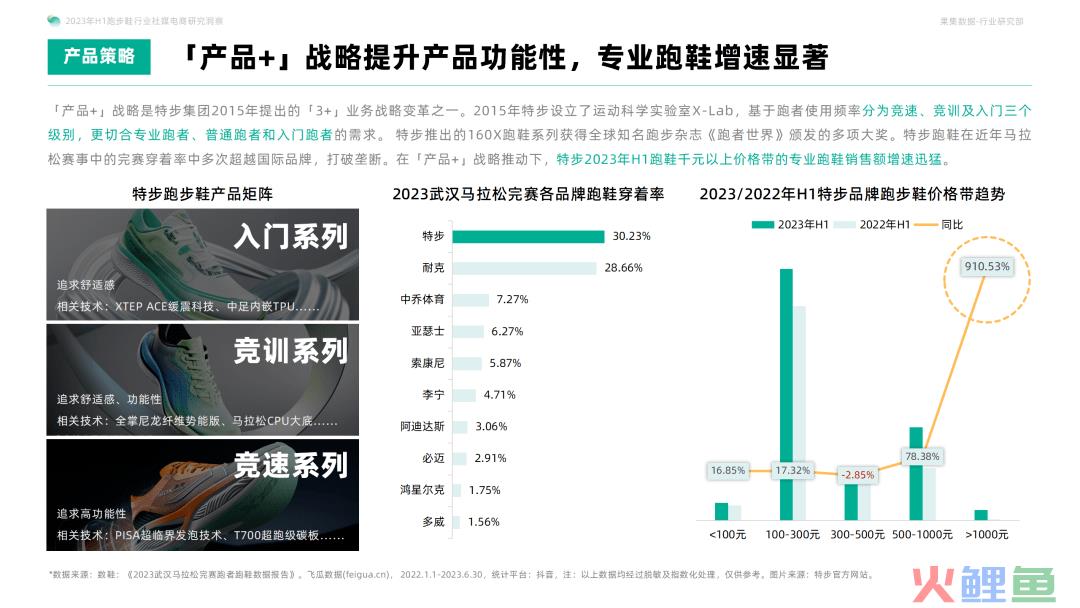

「产品+」战略是特步集团2015年提出的「3+」业务战略变革之一。2015年特步设立了运动科学实验室X-Lab,基于跑者使用频率分为竞速、竞训及入门三个级别,更切合专业跑者、普通跑者和入门跑者的需求。特步推出的160X跑鞋系列获得全球知名跑步杂志《跑者世界》颁发的多项大奖。特步跑鞋在近年马拉松赛事中的完赛穿着率中多次超越国际品牌,打破垄断。在「产品+」战略推动下,特步2023年H1跑鞋千元以上价格带的专业跑鞋销售额增速迅猛。

营销策略:「体育+娱乐」的双轨营销策略加强产品的有效推广

特步集团一直以来推行「体育+娱乐」的双轨制营销策略,以强化其专业运动时尚品牌形象。体育营销方面,公司主要通过赞助不同跑步赛事、活动和专业运动员,以及成立跑者服务平台“特跑族”、举办如特步321跑步节等。娱乐营销方面,公司主要与多位明星代言人进行市场推广合作,通过明星知名度和影响力,增加特步品牌的爆光度和提升年轻消费者对品牌忠诚度。

内容策略:「专业性能」和「时尚种草」营销两手抓

特步在社交媒体上的营销策略是从跑鞋专业度和时尚感两手发力,通过不同的内容主题和热词,巧妙地吸引了关注专业性能和注重时尚潮流的两大消费者群体。「冠军跑者背书、产品测评、特步品牌实力增长」等的专业内容让跑步爱好者感到信任,而「明星同款、穿搭推荐」等时尚种草内容则吸引了那些追求时尚和个性化的消费者。多元化营销策略有助于特步在不同消费者群体中建立更广泛的认知和吸引力。

销售结构:品牌自播稳步增长,达人投放持续加码

特步跑鞋的主要销售额来自于直播销售,占比达到79%。2022年,特步品牌大力发展达人矩阵,达人贡献了客观的销售成绩。进入2023年3月,特步持续加码达人投放力度,达人投放人数直线上升。特步品牌号从2022年到2023年,销售额持续稳步增长,品牌自播销售占比逐渐攀升。

品牌自播:品牌号和头部达人是特步跑鞋销售主力

品牌号和头部达人为特步跑鞋贡献了主要的销售额,特别是品牌号销售占比达到61.96%。特步在抖音平台打造了多个矩阵自播号,有特步服饰、特步儿童以及特步跑鞋等垂类账号,40余个。2023年H1品牌自播号几乎以日播的频率进行带货,不同直播间的商品价位有所差异。跑步垂类自播号面向入门跑者以上的消费群体,跑鞋平均客单价可以做到500元以上。

品牌自播:「人货场」构建特步品牌自播兴趣电商新玩法

特步品牌号直播间会通过超级福袋、直播专属红包等活动促进观众在直播间的停留率和转化率。特步抖音商城会用醒目的标识和优惠,引导用户加入特步会员,以此做好用户沉淀。在货品的安排上,覆盖高中低端价位,同时主推受众最广的大众爆品,在讲解时长上能明显反映货品的推广力度。品牌号通过多元化的短视频对用户进行持续种草,同时做到日常高频次开播,完成用户种草转化的一站式消费闭环。

达人投放:通过头部达人的影响力覆盖潜在跑鞋消费群体

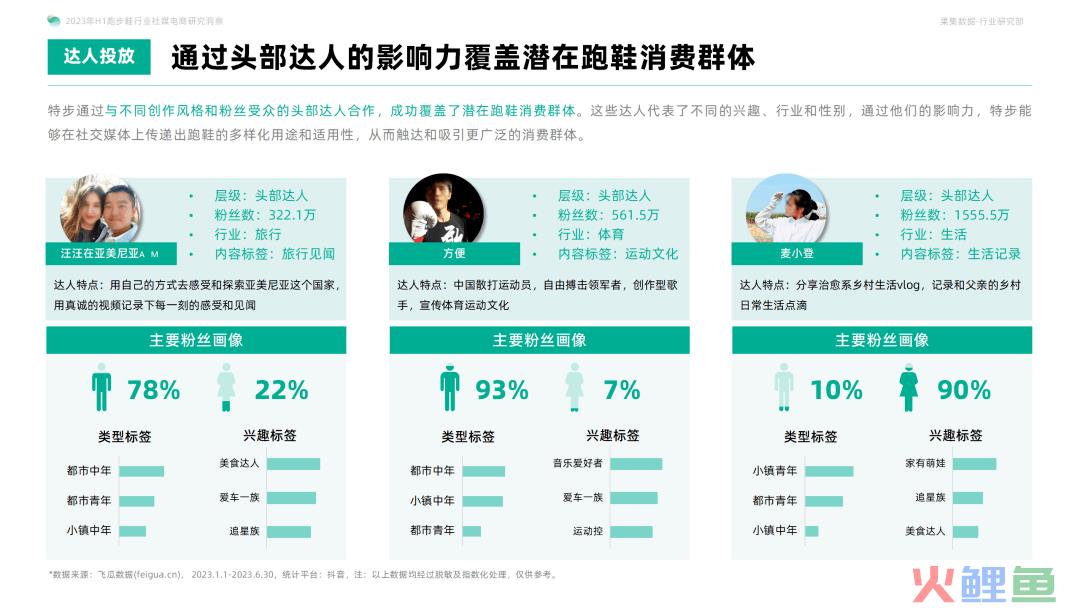

特步通过与不同创作风格和粉丝受众的头部达人合作,成功覆盖了潜在跑鞋消费群体。这些达人代表了不同的兴趣、行业和性别,通过他们的影响力,特步能够在社交媒体上传递出跑鞋的多样化用途和适用性,从而触达和吸引更广泛的消费群体。

案例总结:立足跑步鞋赛道,多元营销战略助力品牌新增长

04趋势总结

趋势总结:专业与时尚并重,国货跑鞋品牌崛起势不可挡