极兔抢先菜鸟上市,拿下千亿市值后如何搅局快递江湖?

来源| 鲸商

中国快递江湖,已经卷到极致。上半场跑马圈地,能从“三通一达”、顺丰和京东物流中撕开一条口子,并非易事;下半场IPO资本备赛后,全球化扩张也正被“血染”为商业红海。

此役,国内物流快递的两大派系较量的标志性事件,就是今年下半年以菜鸟、极兔为两大阵营的上市冲刺,而第一回合,极兔抢先菜鸟完成上市了。

今天(10月27日),极兔速递(HK:01519)在港交所正式挂牌上市,IPO发售价为每股12港元,全球发售募集资金净额35.28亿港元(超额配售权暂未行使)。其上市首个交易日,股价与发行价持平收盘,市值为1057亿港元。

短短三年多时间,极兔速递在国内市场完成从零到千亿市场的跨越,经历过被同行封杀、经历过与顺丰从相互厮杀到喜结连理......完成资本化后的极兔,或许将更加激进。

另一股势力为菜鸟。在上半年阿里宣布“1+6+N”组织变革后,菜鸟于9月26日,向港交所提交了上市申请,其联席保荐人为花旗银行、中信证券、摩根大通。

二者分别背靠拼多多和阿里,这场上市之路的狭路相逢,让中国快递竞争格局,带来新的想象空间。

极兔菜鸟,狭路相逢

拼多多的武器是低价,极兔则复制了拼多多的路径,用低价撬动快递界的杠杆。

2020年,极兔速递发起价格战,仅用十个月,其日单量就突破2000万单,打开了市场缺口。

拼多多作为极兔最大的“货源地”,九成以上的订单由极兔派送。这也是极兔能快速在国内市场站稳脚跟的原因之一。

到了2021年,极兔创始人李杰曾表示,要在年底日单量冲破4000万票。为了实现这一目标,极兔于同年间收购百世集团国内快递业务。

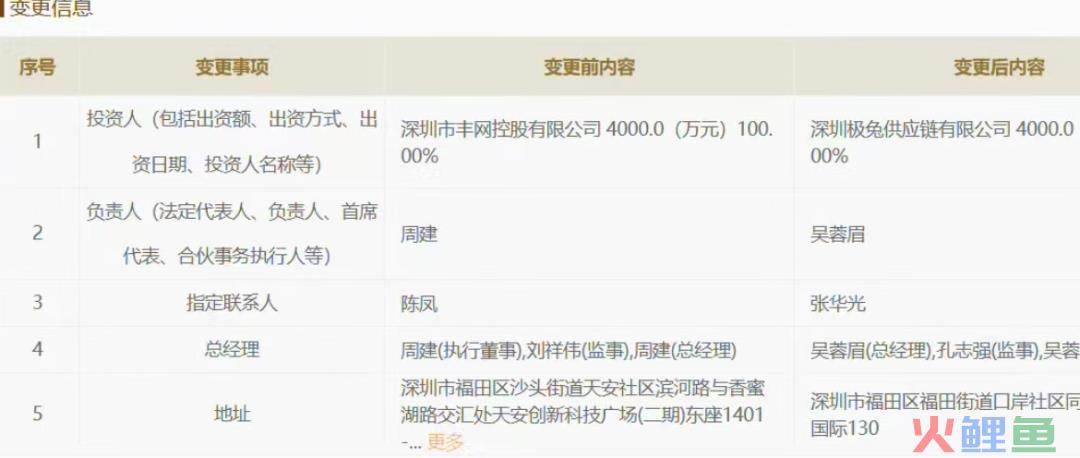

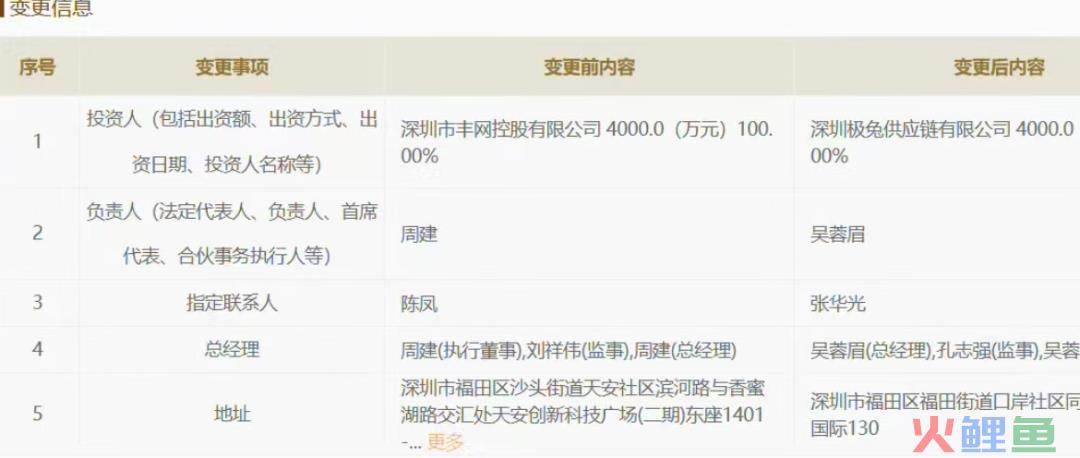

合并之后,极兔增加了2万家末端网点,还能接到淘系订单,日均单量超过4000万单。2023年5月,极兔又出资11.8亿元接手顺丰旗下的丰网。招股书显示,接下丰网之后,极兔的市占率提升至12.6%。

这两场大型并购后,极兔业务有了历史性突破。

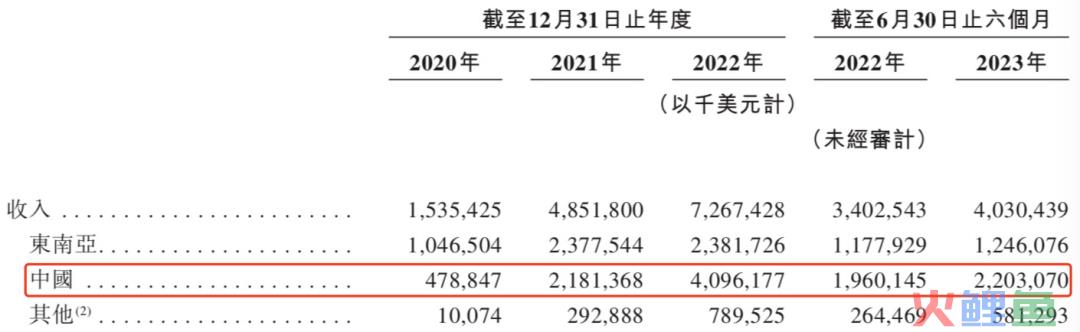

根据极兔财报显示,今年上半年,极兔营业收入达到40.3亿美元,折合人民币290亿元。

其中,东南亚营收由2022年上半年的11.78亿美元增至今年上半年的12.461亿美元。具体来看,极兔在东南亚的包裹量同比增加18.4%至14.383亿件。

除了东南亚,中国市场也为极兔提供了成长沃土。极兔在中国收入由截至2022年上半年的19.601亿美元,增至今年同期的22.031亿美元。其在中国的包裹量同比增长15.1%,至64.456亿件。

在规模效益下,极兔的毛利率大幅收窄,甚至由负转正。2020年、2021年及2022年,极兔的毛利率分别为-17.0%、-11.2%及-3.7%。截至2023年6月30日止六个月,极兔的毛利率为4.8%,上年同期毛利率为-1.9%。

而极兔毛利由负转正的主要原因,同样因为中国市场的崛起。

2022年,极兔在国内处理了120.256亿件包裹,按包裹量计占当年市场份额的10.9%。2023年8月,极兔的市场份额进一步增加至12.4%。与此同时,根据菜鸟招股书显示,按2022年包裹量计,菜鸟系全球最大的跨境电商物流公司,市场份额约8.1%。也就是说,极兔和菜鸟都在狂奔。

不过,极兔的处境不可盲目乐观,尤其是与其相距甚微的菜鸟。根据相关数据,2023财年菜鸟营收778亿元,同比增长20.76%。

再看下国内快递巨头,2022年极兔营收518亿元,顺丰营收2674.9亿元,京东物流营收1374亿元,圆通营收535.4亿元。

菜鸟彼时位居第三,极兔紧随其后。

加上今年上半年,菜鸟于2024财年一季度实现231.64亿元,毛利率为13.7%,两项数据皆表现尚可。并且菜鸟今年动作不断,先与阿里拆分,后推出上市计划。阿里还增资圆通(9月,菜鸟66亿元增资圆通,占股提升至12%),再推出“菜鸟速递”开始“亲自”做快递。

为了加速国际化进程,菜鸟还联合速卖通加速国际市场布局,推出“全球五日达”。当然,速卖通自身已是群敌环伺,不仅要面对亚马逊和Shein,还有来势汹汹的拼多多海外版Temu。为此,菜鸟尝试与宝洁、高丝(中国)、华晨宝马等公司达成合作,加快国际化布局。

菜鸟的狂飙突进,意味着极兔继续向前突围的路上,阻碍重重。

客单持续下探,扭亏日程提前

在群英荟萃的快递战场,极兔面临的困境还有很多。

正所谓成也价格战,败也价格战。在经营方面,极兔采用烧钱换规模的形式。此前极兔在国内市场打出“8毛发去全国”的策略。其宁愿当短时间内无法平衡收入和成本,甚至在行业内常被诟病,极兔依旧乐此不疲地使用低价策略。

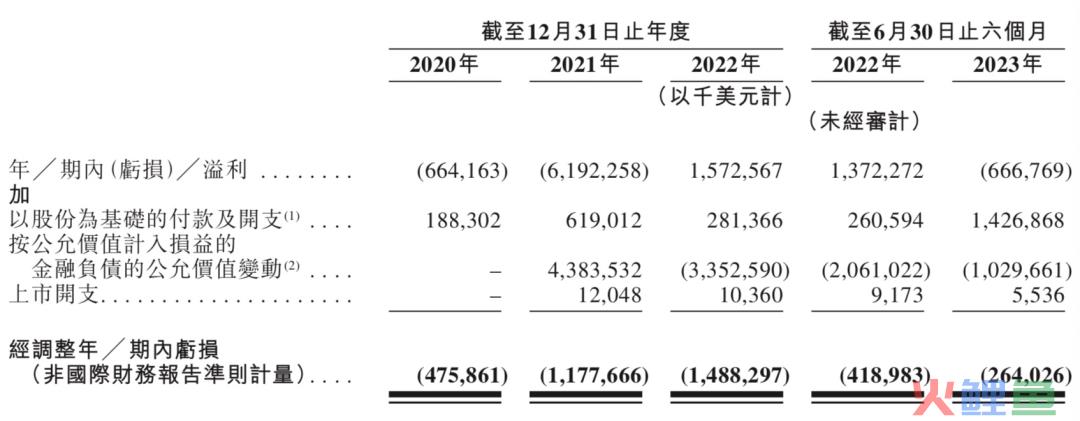

现在,极兔亏损有所缩小,但极兔至今未摆脱亏损魔咒。根据招股书显示,非国际财务报告准则下,2020年至2023年上半年,极兔经调整净利润亏损分别为4.76亿美元、11.78亿美元、14.88亿美元、2.64亿美元。三年半的时间,极兔累计亏损超34亿美元,折合人民币约248亿元。

同时,极兔因入不敷出,资产负债率远高于同行。自2020年末至2023半年末,其资产负债率分别达到141%、201%、185%、190%。菜鸟2020—2022年的资产负债率为75.01%、75.39%、66.34%。圆通资产负债率在35%左右,申通、韵达、顺丰也均在55%左右。

具体到单票来看,极兔的收入偏低,成本却偏高。数据显示,2020年-2022年,极兔在国内市场的平均单票收入分别为0.23美元、0.26美元、0.34美元,平均单票成本分别为0.51美元、0.41美元、0.40美元,折合人民币平均每单亏损0.43元。

而2023年八月圆通、申通和韵达三家通达系A股单票收入都在2元以上。极兔单票收入不到后三家的四分之一。

低收入高成本,让极兔无法止血。

与此同时,极兔还需要整合百世快递和顺丰丰网。倘若整合过程中稍有不慎,就可能给公司带来消耗。因此,极兔需提升内部管理能力,平稳处理两套加盟体系,实现平稳融合集成。

在亏损层面,物流行业的经营成本常年居高不下,已是业内的常态,菜鸟也不例外。

2021财年-2023财年和2024财年一季度,菜鸟的净利润分别为-20.15亿元、-22.86亿元、-28.01亿元和2.88亿元。

菜鸟亏损也是因为营业成本包括履约成本(主要为干线运输、配送及仓内处理及采购及管理的其他服务)及劳务成本,一直居高不下。

报告期内,菜鸟的营业成本录得471.89亿元、596.86亿元、696.53亿元和199.79亿元,分别占当期收入的89.5%、89.3%、89.5%和86.3%,均接近九成。

在菜鸟的招股书中,公司方面也坦言,公司面临主要来自全球及中国国内类似服务供应商的直接及间接竞争,如快递、供应链、物流技术及其他电商相关服务。公司致力于创新及差异化产品和服务,以加强市场定位及竞争力。

为了更好地面对物流行业激烈的价格竞争,快速脱颖而出。菜鸟分别在小程序、第三方服务商、同城货运等平台寻找机会。

在菜鸟APP、菜鸟裹裹小程序中,用户可以查询到自己在淘宝的退换货记录,也能看到拼多多、抖音、快手、京东等平台的购买记录,以达到引流效果。此外,菜鸟裹裹支付宝端已上线 " 菜鸟搬家拉货 " 入口,意味着菜鸟在同城货运业务层面的发力。

总之,亏损之下,极兔和菜鸟都在想方设法逆流而上。

低价卷服务,还得提质量

目前,国内快递市场已形成四大阵营:有国家背景的邮政快递,背靠京东的京东物流、顺丰为主的高端快递市场,依托淘天的三通一达,海外起家的拼多多“嫡系”极兔以及背靠阿里的菜鸟。从高端市场,到低价市场,快递竞争都十分激烈。

据国家邮政局数据显示,今年上半年快递单票收入为9.31元,较去年同期的9.73元下滑4.3%,竞争态势增强。从今年8月业绩数据来看,顺丰、圆通、韵达和申通四家的快递单票收入仍在下降。这意味着头部公司之间的价格战越拉越激烈,服务也越来越卷,极兔常用低价策略,或许优势会逐渐缩小。

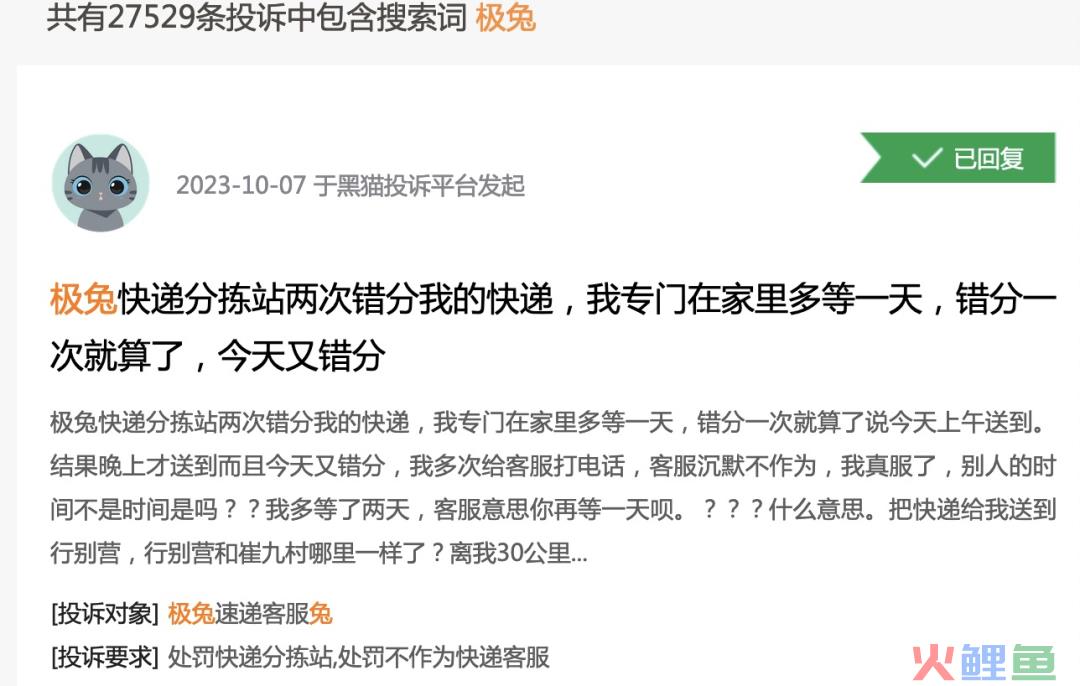

实际上,极兔速递在服务方面也不如顺丰、三通一达。低价带来的薄利,让极兔无法持续烧钱提升服务质量。国家邮政局的数据显示,在2021年-2022年快递满意度调查中,极兔有四次排名居后,落后于京东、顺丰等老牌快递企业。在黑猫投诉平台,关于极兔的投诉有27529条。这些投诉中,主要是对于极兔配送慢、客服低效、快递丢失等问题的不满。

8月21日,顺丰向港交所提交招股书,正式启动了二次赴港上市的步伐。为国际化战略筹谋更多弹药,是顺丰此次赴港上市的核心目的。

今年年初,京东关闭了泰国站和印尼站。京东回应称,在收缩东南亚本地电商业务的同时,也在持续加码在东南亚、欧洲及北美等地的物流仓储布局。

也就是说,极兔和菜鸟主攻的海外市场迎来了更多强劲对手。倘若日后不提升服务质量,保持高速扩张,就不利于争抢国内外的市场份额。

总之,极兔和菜鸟都已在国内市场占据一席之地。后续,二者纷纷上市,也标志着阿里系快递和拼多多系快递,发展到了下一阶段。上市后,借助资本力量的极兔和菜鸟,如何减少亏损、保持盈利、提升服务质量,将是一场全新的考验。