2024年确定性最高的巨头、减肥药最大赢家之一,有望成为下一个药明康德

来源| 价值事务所

cxo是医疗行业的一面镜子,可以折射出医疗行业的永续性增长属性。前有新冠疫苗、小分子药大单花落国内CXO,现又有减肥药、XDC,未来还将有阿尔兹海默、mRNA、CGT,医药行业永远有热点,CXO永远有新的大订单。

由于我国拥有最完整的上、中、下游生物产业链,具备十分明显的人力、物力成本优势,我们的药物研发各阶段研发、生产费用仅为发达国家的30%-60%,这对于以赚钱为天性的企业来说无疑非常具备吸引力。

所以,所长一再强调,未来全球最大、乃至全球Top5、Top10的CXO都应该出自我们国家,因此,国内的头部CXO每一个都值得持续不断地跟踪。

虽然2023年医药行业一级市场投融资环境不佳开始向上游传导,导致CXO的业绩整体出现逐季度下滑的趋势,但是,投融资下滑只是阶段性的,长期上升才是大势所趋,毕竟只要人类还没有实现长生不老,钱就应当是往生物医药行业涌的。

01凯莱英

近期CXO中最引人瞩目的莫过于药明康德、凯莱英了,核心原因在于,他们是近期红红火火的减肥药产业链的直接受益者。凯莱英是信达生物/礼来双靶点减肥药玛仕度肽的CDMO,最近也有拿下礼来口服小分子订单,也在谈礼来替尔泊肽的多肽订单,按照凯莱英的规划,预计到2024H1,固相合成总产能将超过一万升,可满足百公斤级别的固相多肽商业化生产需求。

2023前三季度公司实现营收 63.83 亿元,同比下降 18.29%,剔除大订单影响后同比增长 24.51%;扣非归母净利润 20.36 亿元,同比失真。

Q3收入17.62亿元,同比下降36.41%,若是剔除新冠大订单,收入则有同比个位数增长;扣非归母净利润 4.68 亿元,同比失真。

很明显,Q3对比H1有明显下滑,当然,在之前药明、康龙的文章中我们有讲,大家Q3日子都不好过,对比博腾的几乎没利润和美迪西的亏损,凯莱英还是体现出了一定的阿尔法。

由于三季度披露数据有限,我们这里还是主要看半年报经营情况(Q3其实也就是半年度的延续),把半年报搞清楚了,Q3什么状况也差不多就清楚了。

2023H1上半年,公司剔除大订单后实现收入 26.77 亿元,同比增长 33.27%,整体还是非常稳健的。在手订单达9.1亿美元,约合人民币63.7亿,照公司目前的速度,大致还需要一年多才能消化完,换句话说就是,即便没有新订单,2023-2024两年的基本业绩还是有保障的。

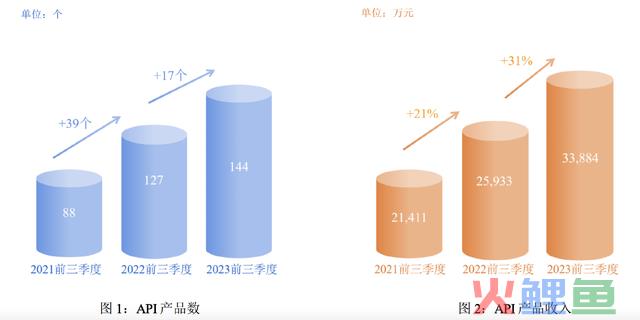

我们看下图,公司各个阶段的项目数量整体依然呈增长态势。

我们说CXO是一门大者恒大、强者恒强的生意,其实从凯莱英近期各类型客户的收入情况即可看出,公司2023年的业绩之所以整体还是比较稳得住,核心在于来自大制药公司、来自海外的收入,而中小企业以及国内其实是十分拉垮的。

当然,不止凯莱英,药明、康龙、泰格等企业亦是如此,这也是2023年国内CXO业绩分化如此明显的核心原因。以海外、头部大药企订单为主的国内头部CXO受投融资大环境影响更少,顶多也就是钱少赚点,而靠中小企业订单尤其是国内吃饭的CXO,日子就非常不好过了,连二线龙头美迪西都开始亏损,可想而之别人的日子有好难过,毕竟投融资大环境变化首先影响到的就是他们的客户。

就以药明、凯莱英、博腾为例,他们剔除大订单后2023H1的增速分别为54.5%、33.27%、29%(药明的剔除大订单指的是D&M业务,没包含其余CRO业务,毕竟凯莱英、博腾也只有DM业务)。

越大的企业增速反而越快,年景越不好,订单越向头部集中。

除了小分子CDMO业务,公司的新兴服务业务2023前三季度实现收入 8.13 亿,同比增长 21.05%;2023H1实现收入 5.31 亿,同比增长 34.89%。

根据H1的数据,化学大分子 CDMO 业务收入同比增长 29.58%,合计开发新客户约 40 家,承接新项目 45 项,推进到临床 II 期之后的项目合计 24 项,前文提到的减肥药(多肽)就属于化学大分子的一环。

临床CRO收入同比增长 26.59%(泰格的地盘),新增签署 151 个项目合同,其中在 CGT 等优势领域新增 24 个项目。

制剂 CDMO 业务收入同比增长 34.63%,正在进行的制剂项目订单 120 个,其中 21 项为 NDA 项目,在报告期内成功完成项目 43 个。

生物大分子 CDMO 业务收入同比增长 160.85%,目前在手订单 43 个,其中 IND 项目 14 个,BLA 项目 1 个。

02博腾股份

2023年前三季度,博腾实现营收30.37亿,同比下降41.79%;扣非归母净利润4.25亿,同比下降73.08%。

当然这个同比是失真的,其单三季度实现营收6.98亿元,扣非后归母净利润为0.34亿元,唔,对比H1,Q3可以说是业绩断崖式下跌,利润几乎归零。

啊,CXO头部集中效应确实明显。若不剔除大订单,药明前三季度还有正增长,凯莱英18%左右的下滑,博腾则是腰斩;而Q3行业日子极不好过时,药明利润超20%正增长,凯莱英下滑明显但好歹还能赚些钱,博腾直接不赚钱了……

2023H1,公司的小分子CDMO交付项目对比去年同期都还有30%的增长,创下历史新高,而且这个增长是各个阶段都有所增长。但到了Q3,公司披露了API项目情况却不单独披露小分子原料药CDMO交付项目,明显就是数据不好。

当然还是有亮点的,2023年前三季度,公司服务API产品数144个,同比增加17个;API产品实现收入3.39亿元,同比增长约31%。

除了核心的原料药CDMO业务外,公司有三大新业务,制剂 CDMO、基因细胞治疗 CDMO、生物大分子,不过这些业务占整体收入还过小,只能看看。前三季度小分子制剂CDMO共实现收入0.61亿元(同比+237%),新签订单1.44亿元(同比+211%);CGT CDMO共实现收入0.32亿元(同比+85%), 新签订单0.58亿元(同比-46%);生物大分子部门在年内建立,实现收入196万元。

值得一提的是,博腾2023年把 ESG 作为比较重要的策略在推进,至于这背后的原因,公司说因为大客户把ESG作为选择合作CXO的重要考虑项,这无疑又一次向我们表明了CXO头部集中的属性。

这里需要额外解释一下,ESG是环境、社会和公司治理(Environmental、Social and Governance)的简称,对于企业而言,就是要将可持续发展作为目标,可以简单粗暴理解为,一个公司要发展的同时,还要考虑环保、社会责任、可持续发展等等,总之就是既要有钱,还要高帅,还要温柔,妥妥的高帅富,也就意味着ESG表现越好的公司,一般而言,就是各方面俱佳的优等生。

而这些一般又只有龙头企业有能力做,我们看看,能天天嚷嚷ESG的,基本都是药明、迈瑞、伊利等头部企业,毕竟小企业考虑的永远都是如何才能活下去。

03写在最后

虽然Q3整个CXO行业业绩都不大好看,绝对龙头的药明也有下调2023全年的业绩指引,但我们一定要清楚,这都是暂时的。而且我们也要看到,全球投融资不佳是从2022才开始的,但头部CXO业绩真正受到影响却是从2023Q2开始的,根据药明、康龙等企业的说法,全球投融资情况尤其欧美从2023年6月开始已有好转。

这里我们看一下几家龙头企业的说法:

药明康德:中报时提到随着疫情政策放开,很多海外客户来做设施访问和审计,有不少 MNC 客户,前期询单是恢复趋势,并在 3Q 继续保持,我们积极参与线下海外会议,推广新能力和新产能,客户对新分子种类非常关注,已经转换成询单和订单。

康龙化成:6 月份开始陆续看到更多客户交流,询单、客户访问、新课题洽谈环比都在改善。新签订单 6 月环比增长 10%多,7 月进一步提高,8 月持平,9 月数据还在统计,现在看 CMC 环比有提高。全球医药行业在进入低谷后进入温和恢复的过程,密切跟踪订单情况。

凯莱英:三季度无论是环比还是同比,增速都保持了比较高的增长。单季度订单增速超过了历史水平(30%以上),每个季度逐季新签订单还是增长的。跨国MNC和海外biotech中后期项目有明显增长,增速加快。

所以,2024起,CXO大概就又行了。