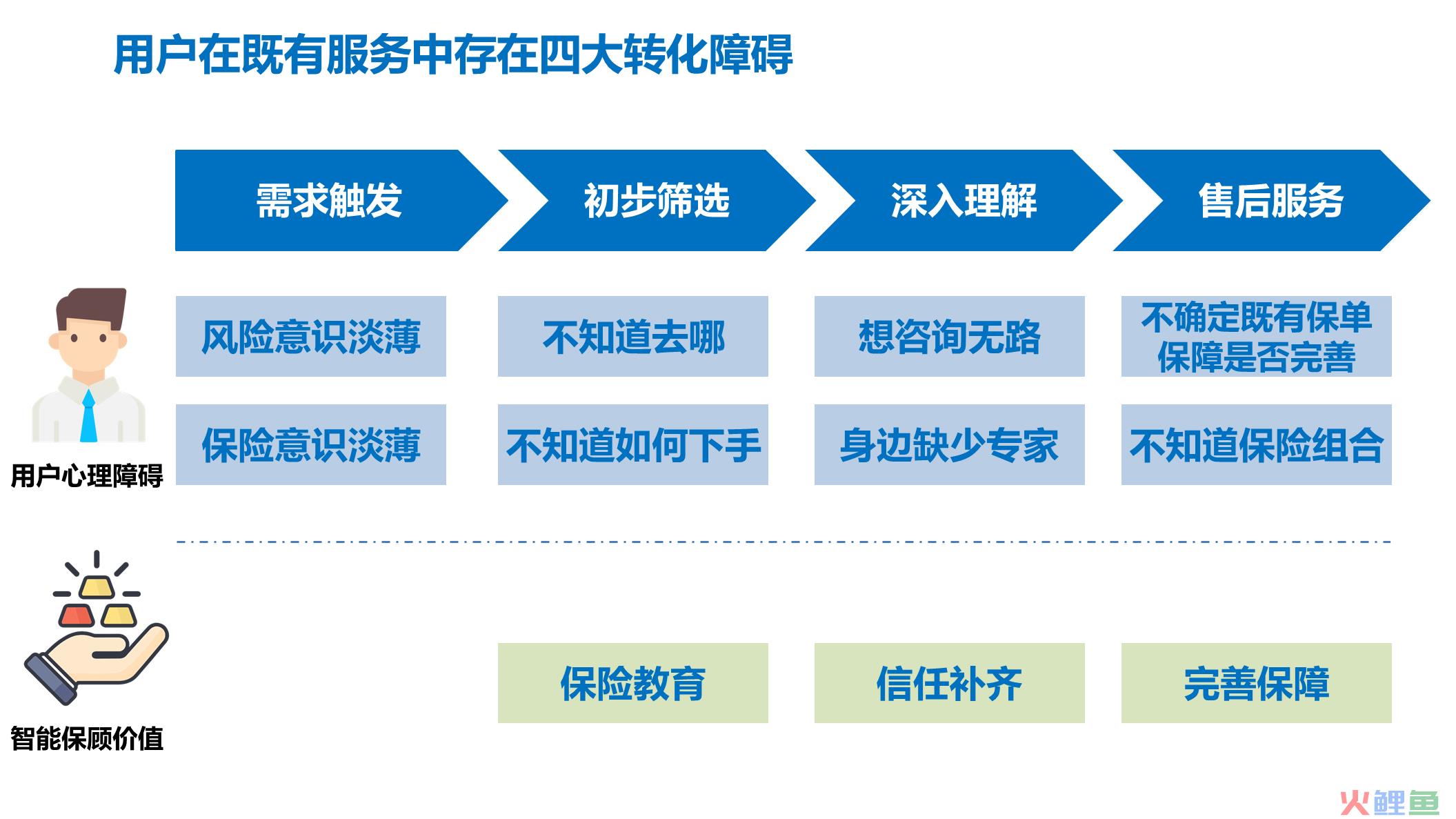

C端保险用户运营的转化障碍是哪几个方面?

随着快节奏的社会活动、高强度的工作压力,健康保障成为消费者越来越重视的一部分。大众保险意识逐渐觉醒,越来越多的消费者意识到,单纯的依靠社保已经不能满足自己的需求,消费者对保险的需求也呈现多元化。

如下图:

众所周知,保险产品的多样化,保障规则的特定性,经常让消费者一头雾水。作为保险消费者,决策的过程也更加复杂,包括从问题的认知,从而进行需求的确定、购买动机的形成、购买方案的抉择和实施、购后评价等环节。

C端保险客户的转化无论传统保险公司还是互联网保险都迈步过去这几道坎,同时也成为保险机构区分赛道的切入口。

一、 需求触发

根据用户基本信息进行风险测评、保险知识问答,快速给出风险保障方案甚至具体产品推荐。省去人工沟通环节,对用户需求的触发和初步筛选。

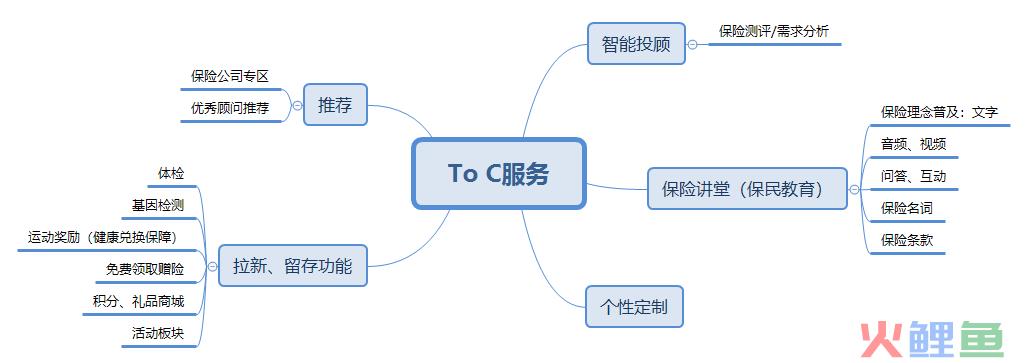

就具体平台形态而言,智能保顾可分为以下两种情况:

一是特定险企用以线上引流,然后由线下业务员推荐单一产品,如:太平洋保险开发的“阿尔法保险”。 二是保险经纪公司或中介平台用以提供线上“一揽子计划”,包括风险测评、保障方案到最后的产品落地,比如:支付宝的“保险测评”和小雨伞保险的智能保顾“静静”。1. 保民公社

测评指标:性别、年龄、资产、负债、家庭成员、已购保障等。 测评结果:通过回答问题最终给出风险综合指数,总分1000,对家庭成员中每个人的潜在风险进行评估,更多的是基于人生阶段的风险解读。测评不是为了导流,而是希望更了解客户的需求。 方案推荐:对每个家庭成员的风险进行险种推荐,无特定产品或者针对个人的个性化产品。营销上更多的是从“家庭保障”规划为出发点。测评结果分析,不尽如人意,首先是测评结果给人的感觉不严谨,综合评分过于粗糙;其次在保障方案推荐上不管是从人生阶段考虑还是从险种考虑过于简单,且没有给出保额、保险产品的建议。(可能与定位的“保民教育”有关)

2. 支付宝:保险频道

号称不清楚自己的风险,30秒告诉你。

测评指标:家庭成员、职业、日常运动习惯、出行习惯、资产、负债情况。测评是按照先个人,后父母、在子女的顺序进行独立测评,这样设计更多的是为后续的保险产品推荐做独立依据,路径单一。 测评结果:分别对健康风险、财务风险、出行风险进行评估,在测评人所处人生阶段有明确标识,同时在保险险种,保障额度上有比较浅显易懂的说明。 方案推荐:在综合保险险种、保额的基础上,比较优秀的是通过“小钻风 智能保顾”引导进行具体保险产品推荐。

3. 平安金管家

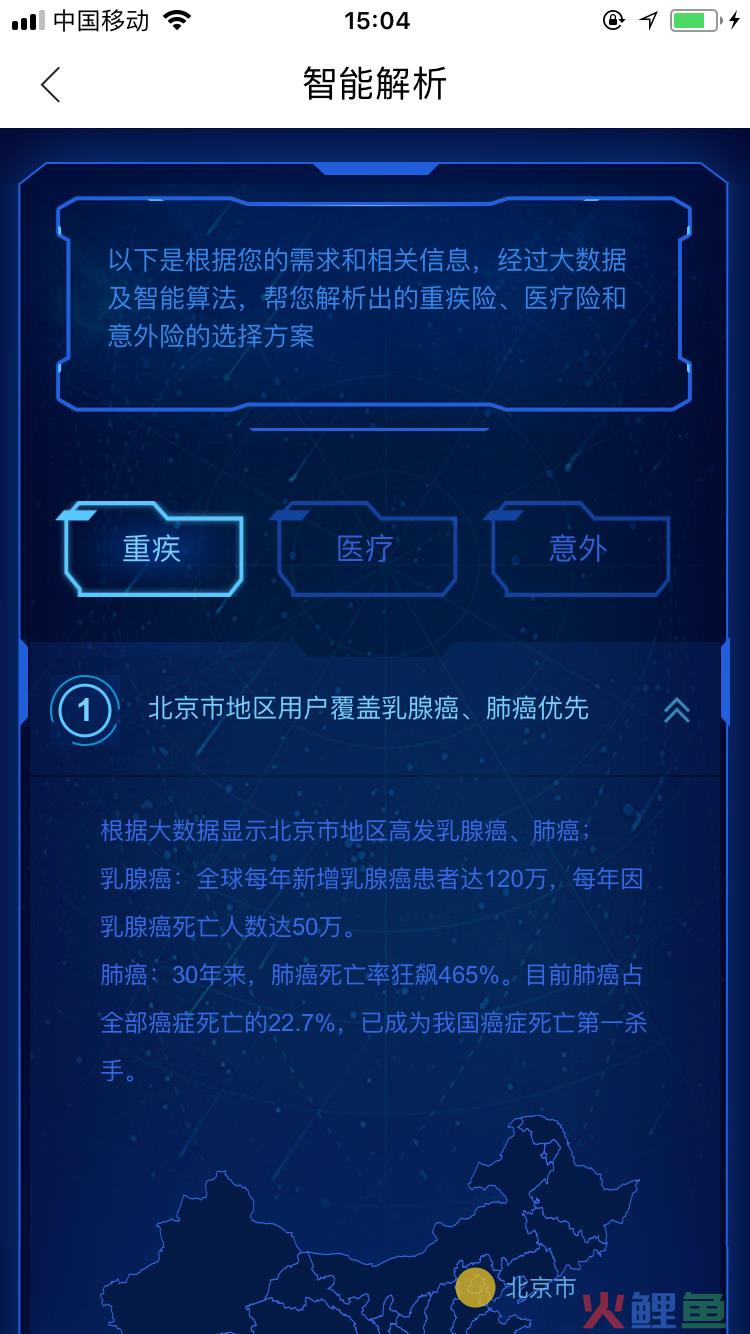

测评:按照理财、爱家人、爱健康、借钱、想旅游等需求和场景进行测评,更多的是为了线下和保险产品推荐导流。测评方式过于繁琐,设置问题太多,通过问卷形式,在外观个人觉得相比平安健康、平安好医生有点low,体验感欠缺。 测评结果:直接导向推荐保险产品,非个性。 方案推荐:直接进入保险产品。4. 大特保

测评:主要通过年龄、性别、收入、健康状况、职业、出行习惯等维度进行调研。区别于其他测评的地方是基于当前所在地理位置,把当地的多发理赔等因素考虑进测评结果。 测评结果:并未对潜在风险及综合风险进行分析,直接给出推荐方案。 方案推荐:推荐方案根据意外、医疗、重疾分类推荐,包含地区多发病分析、保额建议、险种购买趋向建议。结果推荐有相应保障范围的保险产品。测评推荐的保额相对支付宝等略高。营销上大特保一直的营销点是智能定制产品,但在app上面向C端散客上,通过测评并未体现其个性定制。测评体验系统加载时间较长,并且有明显想离开的感觉,这点需要加强。

二、 保民教育

越来越多的消费者倾向于在网上购买保险产品。对于没有保险知识基础的消费者来说,如何才能在互联网上挑选一款适合自己的保险产品呢?保民教育成为保险行业需要解决的很重要的一部分。

保险从“被推销”转变为“被需求”,不管是直接面向C端客户的互联网平台,还是通过B或者A进行客户的触达,都不可避免的一个问题是如何影响客户的决策,并通过客户教育实现销售软着陆是现在保险平台都不可忽略的重要环节。

(1)传统保险理念、意识的普及通过线下代理人的普及,目前发展为通过微信文章、朋友圈转发成为主要方式。所以代理人对保险理念洗脑式文章需求只增不减。

(2)调查显示80后、90后购买保险的意识更强,但90后更希望远离中介代理人,自己去研究和发现。

(3)客户教育的方式已经不仅限于文字阅读,包括平安、向日葵保险网、支付宝都逐渐建立起集音频、视频、问答等方式与客户实现互动,旨在通过筛选优质服务人员建立与客户信任关系。

向日葵保险网自今年以来重点对“学习——问答”进行建设,通过悬赏提问奖励等。从原有的专业技能的代理人与代理人的互动交流,转向代理人与客户之间的互动。

支付宝——保险板块首页增加了“保险撩一撩” ,主要对常见投保问题进行问答普及。并在2017年将保民公社嫁接到保险板块,重点也是服务众多线上投保人的投保咨询,保险普及等。

保民公社号称有10万认证代理人,接入支付宝必将损失一部分流量给这部分代理人到线下。可以看出其认为客户的教育是重中之重,和为后期建立保险中介平台(类似淘宝的保险平台)做测试。

保民公社目前已经建立起完整的代理人认证、评价推荐体系,以及基于位置的快速客户响应服务体系。个人猜想其现阶段的运营重点是对客户的教育,建立客户认知,未来重点将在平衡客户与代理人的供需,建立撮合交易。

保民公社APP 2018年7月上线的新版本,除原有的问答,新增保民学堂、保险名词、公司专区、人工+智能问答小爱。说明对客户关注的问题,已经从收集阶段开始步入 分类、汇总和个性推荐阶段。

(4)除互联网、保险中介平台外,保险公司自有APP也在建立客户教育路径,如平安的保险小白学堂,泰康的健康大讲堂。

三、 留存和转化

客户的教育转化首先是客户的获取和获取后的留存,只有留存才有机会对客户进行教育、转化。

基于客户对保险需求、认知的不同,这里对客户进行如下分类:

相对于互联网保险平台依靠场景、流量作为主要获取渠道,保险公司依托数量庞大的线下代理人团队,通过制定考核指标强推的方式,效率成本更具有优势。

1. 平安健康

急速赔:牢固抓住已有客户,提升客户体验。

i动保:走路步数兑换重疾保额,每天兑换,最多可兑换10万一年保额。把赠险做成了互联网思维,提高了客户参与的积极性和app的粘性。主要群体是80-90后的网络原驻民。 健行天下:“健行天下”运动计划与爆款产品“平安e生保”相结合,用户通过平安健康APP购买平安e生保,参加体检、完成在线测试、跟踪和提供体育活动参与度赚取奖励,完成的活动越多,可获得奖励越多。 智能筛查:Airdoc 是利用人工智能技术通过眼底检测筛查潜在疾病,需要线下检测线上读取报告,线下引流到线上的方式手段,同时为客户建立健康档案,也是平安提高风控的数据基础。除代理人的推广,在APP初期通过“急速赔”、“i动保”等触及用户需求和有趣好玩儿的功能聚集了大量客户。

“借助越来越多的智能技术引入与互联网思维革新,从前端赠险、中端健康管理服务,到后端续保激励,全面导入健康管理理念,将健康保险与健康管理服务进行对接,实现全流程闭环管理。

平安在客户获取上已经形成第一梯队优势,尤其在技术实现,线上、线下环节的打通已初具模型,从最近平安运营动作看出开始进入客户教育阶段,建立客户导流转化模型。

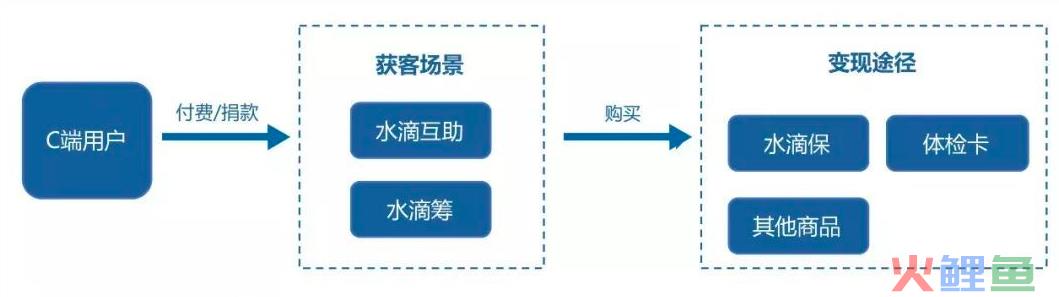

2. 水滴互助

依靠创造场景,引流关注健康保障的客户群体,通过风险意识触动曝光健康保险产品。

水滴互助、水滴筹承担了前端获客的功能,本身并不担负变现职责。其中水滴互助本身筛选出来的是关注健康保障的群体,水滴筹用户在捐款过程中很容易触动风险意识,均是健康险变现的极好场景。

水滴正在逐渐向用户曝光健康险产品,购买转化率约为7%,转化效率能达到同业广告展示方式的20倍,效率极佳。

在互助、筹款等过程中,水滴对用户画像有一定了解,因而在产品上通常与保险公司——众安保险、易安保险等联合设计,能拿到比同业更高的佣金费率,约为保费的30%,目前其单月保费在千万元级别。随着新客获取速度的增长以及产品曝光率的提升,其单月保费将快速增长。

四、总结

从新兴保险公司、保险中介平台,都在打科技牌,更多选择通过人工智能、大数据、区块链等技术在前端客户获取、后端客户服务理赔上下功夫。

利用比较成熟的人工智能、区块链技术切入理赔服务。平安通过平安云客户管理,上线“急速赔”,信美利用区块链开发“会员爱心救助账户”、“理赔档案”、“陪审团”。

智能保顾,在互联网平台同质化较大,更多平台开始开发更多场景,结合场景进行营销。

保单托管:保险中介平台保险管家,通过面向C端的”好保险“和面向A端的”好保宝“两个平台进行C端客户获取。利用人工智能、保险知识图谱在线读取客户上传的保单,并对保险条款进行解析。对复杂保险条款或者客户需要咨询解答的就转到A端客户,对A端服务用户建立筛选服务机制。

上线保单管理的还有51保单管家、海豚智保、立安保险管家、小雨伞保险、保险本本等。第三方App也有保险袋袋、贝多多、保险屋等产品。

基于小程序环境下的需求激发和用户转化成为新趋势。小程序轻量化的架构、可承载内容(险种、功能、服务、知识、工具)丰富更容易结合场景进行需求触发,并针对不同诉求的客户,有针对性的沟通促成转化。

本文由 @ summer 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议