电商业务如何增长破局

编辑荐语:当今时代,电商业务一直是困扰许多企业发展的难题。那么该如何入局,破局呢?一起来看看作者以汽车行业为背景展开的调查与研究。

多年前,我还在一个在线旅游OTA公司履职,有一天某个创新孵化的业务方突然找过来,表示目前新业务的订单量增长遇到瓶颈,希望能通过调研诊断问题提供一些破局思路。

这个新业务以公司的出行、酒店、旅游业务(火车票、飞机票、酒店、景区门票预订等)为依托,提供跨城拼车出行服务。

这个业务的线上部分是典型的电商业务,怎么获取更多的流量并不断提升漏斗每个环节的转化率是成功的关键,遵循的是流量和转化的逻辑;同时,这个业务还有很重要的线下部分,那就是服务的交付,是用户体验与口碑的关键。

在与业务方充分沟通后,研究团队发现业务方对城际拼车这个行业和用户了解不深,所获得的信息零散而不成体系,认为首先要对行业和业务机会做一个理解和判断,在这个基础上再去解决具体的业务问题。

一、业务机会及判断

我们首先梳理了城际拼车行业的国内发展历程,并结合第三方的一些数据,以及用户需求的调研,发现该新业务所处的行业从生命周期看总体处于快速发展期,整个行业仍有较大的增长空间。

- 发展历程:国内城际拼车发展经历了黑车拼车,基于社交工具/平台拼车,专业拼车平台拼车,进入到多元化竞争阶段

- 行业数据:滴滴顺风车2016年春运首次提出顺风车跨城回家的概念,共运送190万人次返乡及返程;2017年春运,顺风车共运送848万乘客跨城出行,比去年同期大增3.46倍;2018年春运,顺风车共运送3067万乘客跨城出行,比去年同期大增3.62倍。嘀嗒出行2018年春运前30天,顺风车共运送1608万乘客跨城出行,比去年同期(528万)大增3倍多。

- 用户调研:通过内部调研发现,在过去一年里,有20%的用户使用过城际拼车/顺风车,从使用频次来看,低频用户(1-2次)约占4成,中频用户(3-6次)约占3成,高频用户(7次及以上)占3成,而且用户习惯正在进一步培养

政策规范与引领,共享经济的发展,用户习惯的培养,成熟拼车软件/平台的涌现是城际拼车行业发展的主要驱动因素。

同时从行业竞争格局来看,由于中国市场广阔与区域性决定滴滴这类的中心化平台很难满足所有用户的需求,整个行业的集中度是非常低的,玩家多元化。

为什么这么说?拿滴滴顺风车来说,公开数据显示,2017年日均订单量约200万,乘客数量超3000万,交易总额不到200亿元;嘀嗒出行招股说明书显示,2020年顺风车业务营收约70亿;2020年,哈啰出行完成了9450万单顺风车业务,GMV为69.7亿。

这几家加起来一年顺风车营收也才350亿不到,而其中还包括市内出行拼车,而整个城际拼车出行潜在的市场规模以万亿来计算(2018年营业性公路客运市场总规模为4100亿元。而按照公路客运企业的经验判断,“城际黑车拼车市场是客运市场的3-4倍”,按3倍计算,2018年估算整个城际出行市场规模为16000亿元)。

行业集中度低意味着每个玩家都有一些机会,同时参考头部玩家的营收规模和利润情况(2017年滴滴顺风车净利润贡献额近9亿元,是整个2017年滴滴除代驾外唯一盈利的部门;嘀嗒出行招股书也显示,顺风车业务毛利率极为可观,2018年至2020年,顺风车业务的毛利率分别为51.8%、83.1%和87.3%),也侧面说明这块业务注定无法做得太大。

从出行场景来看,根据调研数据:

- 首选拼车出行:占到整个拼车市场需求的约三成比例,这部分市场是互联网移动出行平台的天下,滴滴在其中占据绝对垄断地位,根据第三方数据,滴滴顺风车一度占到70%市场份额,其次是嘀嗒出行

- 大交通出行的接驳、替代工具:分别占到约三成和四成比例,其中又以火车/高铁的接驳和替代需求为主,这部分市场是在线OTA玩家、转型的客运企业的优势主场

基于以上这些信息,我们对新业务有了一个基本的判断,那就是战略上定位为主打大交通出行的接驳、替代场景的小而美的变现业务,与滴滴顺风车等错位竞争,从追求规模和市场份额转而追求利润和效率。

二、如何实现业务增长破局

要想实现该新业务的突破,需要在保证利润(价格)的前提下,尽可能获得更多合理的流量并提升订单转化率。

在流量获取方面,除了在公司OTA平台首页放置拼车的资源位/入口,需要结合用户接驳和替代两大需求场景给予充分曝光。

举例,用户春节回家,通过公司OTA平台预定了一张深圳到武汉的高铁票,但该用户的家在隔壁的黄冈,那么这时候通过算法可以给他推荐武汉到黄冈的城际拼车产品,这就是接驳场景流量获取;

再比如,某个用户想从苏州到上海出差,但通过平台查询发现苏州到上海的高铁已经无票,那么这时候推荐苏州到上海的城际拼车产品,这就是替代场景流量获取。

在订单转化方面,基于研究团队的调研诊断(客服VOC文本挖掘+流失用户回访+现有用户满意度评估+产品可用性测试等方法),影响因素核心有三个方面,分别是在线预定平台的体验,价格,运力供给和分发,其中又以后两方面影响最大。

1. 在线预定平台体验诊断

在线预定平台体验不好影响到用户最后下单或者取消订单,具体包括但不限于以下这些方面:

产品认知和理解:

用于对于提供的跨城拼车产品&服务不了解,缺少关键信息用于下单决策。

- “跨城拼车什么意思?我点的是火车票,然后最上面有个跨城拼车”

- “两个人帮我算下多少钱?没有下单,想先看下多少钱?”“怎么查询拼车价格?

- “跨城拼车高速费谁承担?”

- “我是出差的,这个拼车是否有发票?”

- “跨城拼车的钱是一个人出还是拼车的人一起出?这个106是我一个人出吗?还是说拼车的一起出?”

产品功能缺失:

用户习惯了现有网约车产品APP,对标缺少地图、实时定位等功能

“我说怎么感觉不太习惯,就是没有返回一个地图给我,这个是已经成为习惯的一个东西。最好输入出发地和目的地之后,还能标识出一个路线”

优惠券的领取与使用:

尝鲜用户被优惠券吸引进来,但一番操作发现无法领取和使用。

“系统不完善,点击那个领券那个不太好用。”

针对上述产品可用性问题,产品经理后续进行了相应地优化。

2. 价格

通过调研发现,有接近六成的用户认为平台的拼车价格偏贵,而有接近3成用户因为价格流失。

为此我们后面专门启动了全国各区域市场的一线走访,通过对自己的供应商和竞争对手的调研发现,两种运行模式的不同直接决定了定价策略的不同。

用户认为平台的拼车价格偏贵,对标的是滴滴顺风车这类平台,而这类平台是C2C模式,供应端是一个个注册的真实司机,他们本身要出行去另外一个地方,顺路合乘分担一下成本,因此定价较低也能接受,总比独行成本低。

而公司平台的拼车是B2C模式,通过搭建各区域车队,来承接和消化平台的订单,因此有成本和盈利的考量,如果只拼一个人就和快车/专车成本一样高,因此定价也就高。

为了能让价格有竞争力,那就只能通过算法提升拼车人数,滴滴顺风车拼一个就出发,平台能一次性拼成2个或者更多人出行,这样成本下来后就可以有价格优势。

另外一种方法就是“加塞”,通过加盟的形式,和本地原有车队合作,把订单分派给他们,在他们的自有派车订单基础上加塞一个用户从而摊薄成本和定价。

但是这两种方法都会带来一个负面效应,那就是拼车体验肯定受影响,会导致绕路、拼单人过多、同车不同价(因为加塞的缘故)等。

- “不和我顺路,原本预计1个半小时到达结果3个小时才到”

- “人太多了,要接7个人” “车上人特别多,8个人”

- “同行一起拼车的人,车费比他的便宜了三十块,很不理解。”

此外,通过实际走访调研发现,平台定价策略存在一些问题:

例如,1人拼车价格太高,一单多人售价又太低;不同时段定价一样,没有实行动态定价、谷峰定价等。

- “滴滴那个拼车拼一人走是55元,拼两个人走每个人还是55元;平台拼一个走要70元,拼两个人每个人40元”

- “这里晚上到开封打不到车,你价格可以定高点用户也可以接受嘛”

虽说价格方面存在先天的劣势,但仍有7成的用户可以服务,而且B2C模式下也有一些优势用来弥补价格的短板:

安全和正规:平台接入的供应商车队,无论是直营还是加盟,都需要经过资质审核,有正规的运营执照,对司机也有相应的考核和备案,司机常年固定跑某一条或者几条线路,驾驶经验丰富,这些都保证了乘客的安全。

车辆状况:从调研的情况看,供应商车队的运营车辆车龄3年以内的车居多,而且还有不少大空间MPV车辆类型,乘坐体验比较好。

3. 运力供给和分发

通过调研发现,核心影响跨城拼车订单转化的还是拼车成功率和效率。也就是说用户下单后能否拼车成功,以及多快拼车成功是关键。

- “不支持这个线路的拼车”

- “请问什么时候可以确定拼不拼的成?一般提前多久通知?怎么还没有提醒我派车”

而这就涉及运力供给和运力的智能化分发。

当下平台支持的跨城拼车线路很少,而且每条线路上的车队车辆在高峰期运力也存在不足的情况,全国这么大的区域,应该优先搭建和扩充哪些线路的运力资源以提升拼车成功率?

在线路拓展基本拍脑的背景下,研究团队和大数据团队合作,通过火车票&汽车票大数据分析,综合考量线路热度、紧俏度、未满足需求度三个指标给出了线路推荐的分级和效果预估。

此外,研究团队结合了滴滴的城际数据,发现近80%的热门线路是重合的,进一步对数据进行了交叉验证。

新线路上线后,从实际数据表现看,推荐线路的UV贡献和创单贡献均远优于非推荐线路。

解决了运力问题,对运力的智能化分发成为关键。

通过调研发现,当前市场上存在抢单和指派两种运力调度模式。

抢单模式下,订单池里的订单,由司机自由选择。优点是司机的有更大的自由度和选择空间,司机体验较好。缺点是可能出现司机刷单,其他合适司机无法抢到订单,司机挑单造成的某些订单无人接单,司机抢单后发现不合理主动取消订单或诱导乘客取消订单。

抢单模式2.0下,从速度优先进化为自动派单下的抢单模式(距离优先):当第一位司机提交抢单申请数秒内附近其他被派单司机仍可提交申请参与抢单,但司机与乘客之间的距离成为司机是否获得订单的主要标准,谁离乘客近谁就可获得订单。

指派模式,自动向司机推送距离最近的订单,15秒内只推送给一个司机。司机拒单超过一定次数会被惩罚,影响司机成交率从而影响指派订单数量和预约单抢单成功率。优点是司机司机专心跑单,不用再分心抢单;不用再“趴活”,降低空驶率;缺点是司机可能被指派不合理订单。

指派模式2.0下,新增顺路模式和区域选单模式,避免被指派不合理订单;补充人工指派模式,一定区域内无车可派,司管可以人工调派车辆去接单。

相比较对于算法要求严格的指派方式来说,抢单模式实现起来比较简单,并且给了司机非常多的自由选择权利。对于创业公司来说,品牌认知度仍需要一定的时间,易于让司机接受是更为紧要的事情。

派单的技术难点比抢单要高,因为它依赖于海量的大数据和算法。但是智能派单,考虑的是全局的配送效率和成本。随着订单量的大增,肯定是派单优于抢单。

目前中国市场上主流调度平台都曾尝试过或者已经逐步从抢单模式向派单模式过渡。

当前平台的派单模式是人工抢单+派单,具体就是供应商在平台的订单池抢单并拼单,平台运营反馈确认,然后供应商指派给自己车队的司机运力,相对原始而低效。未来,需要分阶段推进拼派单的自动化系统。

第一阶段,开发自动拼单改拼系统。具体来说就是平台完成自动拼单,供应商车队抢单然后分派运力司机即可,省去供应商拼单这一人工环节,提升用户端拼车效率体验。

第二阶段,开发平台直接调度司机运力的系统。具体来说就是平台完成自动拼单,并直接指派司机运力,并建立起基于司机运力的分级系统,自营运力优先派单,其次是社会运力(全职),对社会兼职运力实行抢单模式。

4. 最后

在以上问题之外,研究团队需要帮助该业务建立起用户体验管理闭环体系,定期监测用户体验水平并持续提升。

- “司机来晚了将近两个小时”

- ”司机联系不到,打了客服,司机没带手机,没看到订单”

- “没拉到地方让下车”

此外,由于该业务的区域差异化特点,需要城市精细化运营,在这方面研究团队仍然可以从用户画像、场景需求挖掘等方面提供帮助。

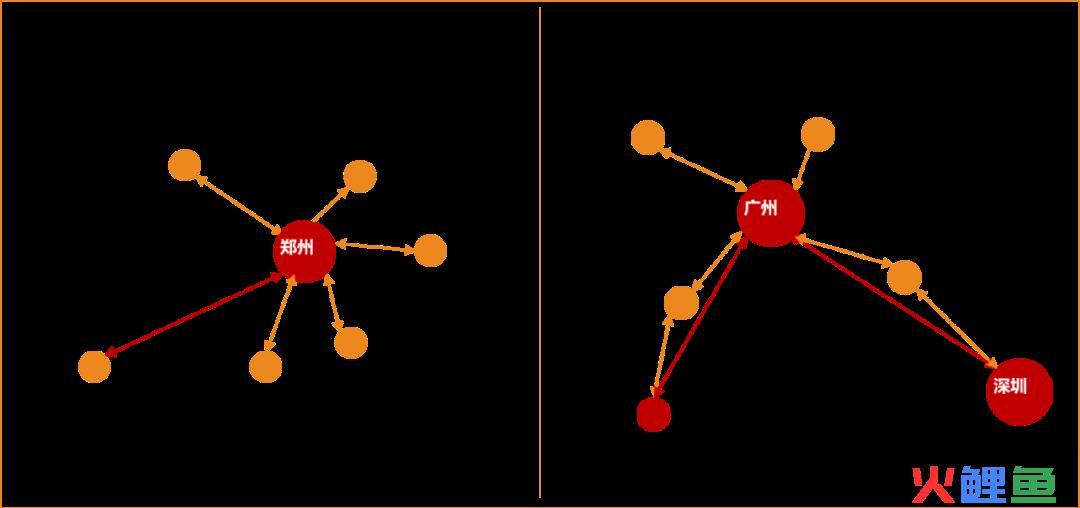

例如调研发现,河南区域是以郑州为核心的单中心出行模式,车辆运力烧天然气为主,成本低,用户群体中双城族(通勤、学生、生活)居多,出行频次高,不太依赖正规平台拼车,拼车群、电话小卡片使用较多。

广东区域是以广州、深圳两个超级城市为核心的多中心出行模式,车辆运力烧汽油为主,过路费高,成本高,用户群体中打工跑业务族、尝鲜族居多,出行频次相对偏低,依赖正规拼车平台。这些都对平台的区域差异化运营提出了要求。

本文由 @刘佩龙 原创发布于运营派,未经许可,禁止转载。

题图来自 Unsplash,基于CC0协议