VIE架构境外上市公司拟在境内搭建跨境双向人民币资金池,法律意见书如何准备?(跨境双向人民币资金池)

关键词:VIE,跨境双向人民币资金池

前言

笔者作为项目主办律师之一,曾承办某VIE架构境外上市公司拟在境内搭建跨境双向人民币资金池项目,对拟入池企业是否具备在境内某特定地区搭建跨境双向人民币资金池的条件跨境双向人民币资金池,进行了尽职调查,并最终出具法律意见书。该法律意见书向拟入池企业的银行(也即搭建跨境双向人民币资金池的银行)提交,作为银行审查企业是否符合搭建跨境双向人民币资金池项目的所需材料之一。

笔者在承办该业务时注意到,对于该等业务的法律意见书该如何撰写,撰写法律意见书之前的尽职调查工作该如何开展,并未有特别详尽的业界实务文章。为此,笔者将办理该业务时的经验分享在此,供业界参考和批评指正。

一

什么是跨境双向人民币资金池

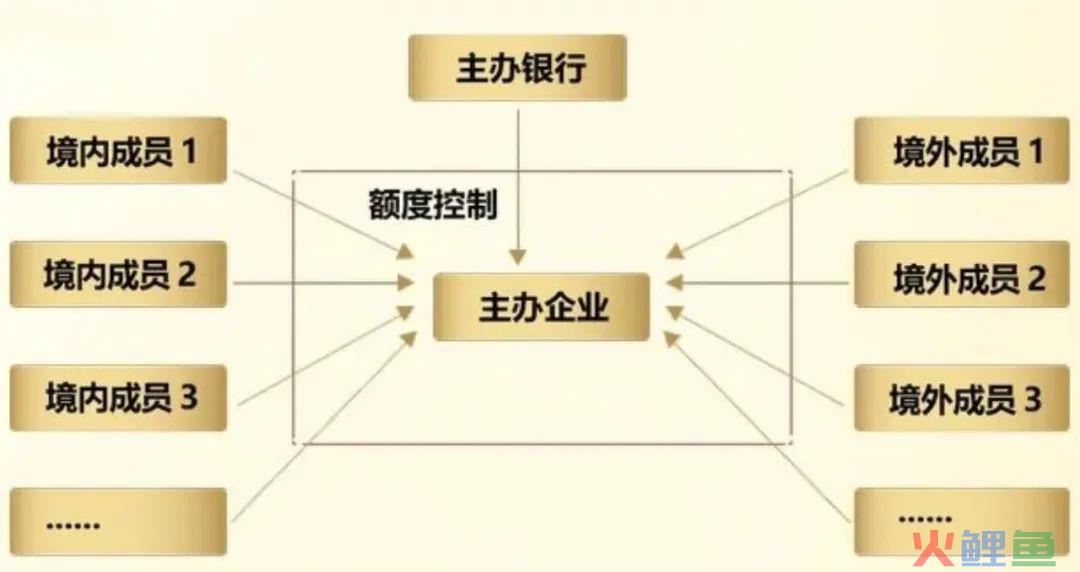

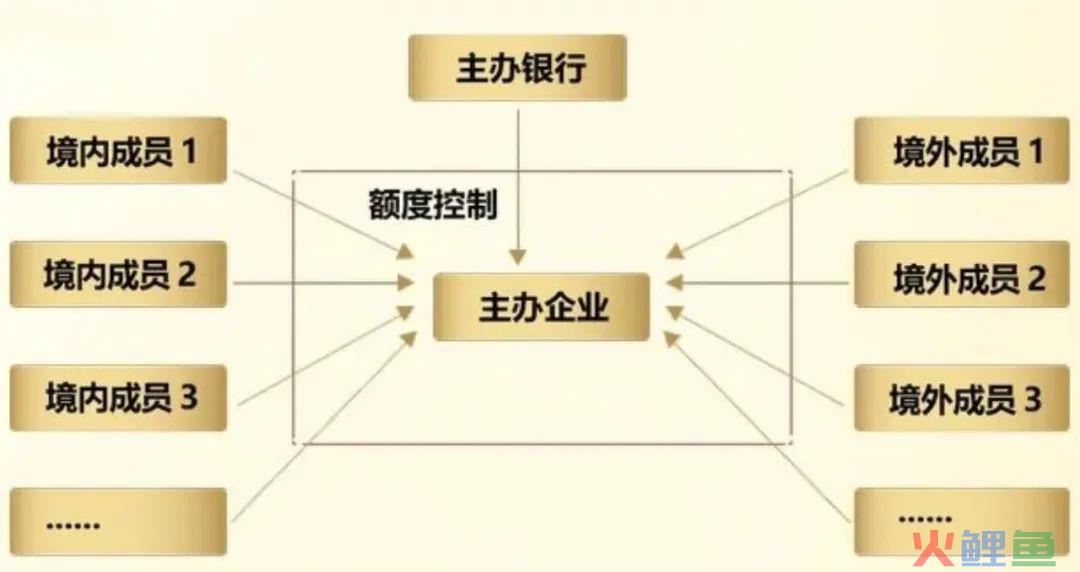

跨境双向人民币资金池业务,是银行可以开展的业务品种之一。在中国人民银行官方微信号发布的《跨境人民币结算 | ④跨境双向人民币资金池,如何建?怎么用?》一文中,对“什么是跨境双向人民币资金池”有一个生动的描述,并配有如下图解:

跨境双向人民币资金池业务是指跨国企业集团根据自身经营和管理需要,在境内外成员企业之间开展的跨境人民币资金余缺调剂和归集业务。由于一家跨国企业往往拥有分布在境内外的众多“家族成员”,而“家族成员”里难免有“缺钱的”,也有“剩钱的”。于是整个家族指定了一个成员作为“管家”(主办企业),统筹管理境内外成员的人民币资金。

二

跨境双向人民币资金池业务的监管依据是什么

不同于日常办理该业务的银行工作人员——他们通常能够第一时间获知行内对该业务的展业要求(毕竟银行是办理该业务的主体),律师接触该业务时,通常需要先做法律研究——了解目前监管跨境双向人民币资金池业务的最新法律法规和政策。实务中,通常更为重要(也更为详细)的就是央行监管文件。

2021年6月15日,中国外汇交易中心/全国银行间同业拆借中心发布了《银行跨境人民币业务展业规范》(2021版),其中就包括了“跨境双向人民币资金池展业规范”()。律师通过阅读该文件,可以快速地对该业务形成全面了解。该文件清晰列明了该业务的监管依据,具体如下(但律师办理业务时,仍需逐一核实下述监管依据是否仍然适用):

1.《中国人民银行关于简化跨境人民币业务流程和完善有关政策的通知》(银发〔2013〕168号);

2.全国版资金池:《中国人民银行关于进一步便利跨国企业集团开展跨境双向人民币资金池业务的通知》(银发〔2015〕279号);

3.《关于跨境双向人民币资金池业务管理的通知》(银货政二〔2018〕4号);

4.《关于完善跨境人民币资金池管理有关问题的通知》(银货政二〔2018〕14号);

5.上海自贸区版:《中国人民银行上海总部关于支持中国(上海)自由贸易试验区扩大人民币跨境使用的通知》(银总部发〔2014〕22号);

6.天津、广东、福建自贸区版:《关于支持中国(天津)自由贸易试验区扩大人民币跨境使用的通知》(津银发〔2016〕92号)、《中国人民银行广州分行关于支持中国(广东)自由贸易试验区扩大人民币跨境使用的通知》(广州银发〔2016〕43号)、《中国人民银行深圳市中心支行关于支持中国(广东)自由贸易试验区前海蛇口片区扩大人民币跨境使用的通知》(深人银发〔2016〕57号)、《中国人民银行福州中心支行关于支持中国(福建)自由贸易实验区扩大人民币跨境使用的通知》(福银〔2016〕93号);

7.中国人民银行其他相关规定。

三

为什么跨境双向人民币资金池项目的搭建会需要律师出具法律意见书

这个问题引出了本文的核心:在跨境双向人民币资金池项目中,法律意见书是对什么问题发表意见,在什么情况下会需要该法律意见书。

跨境双向人民币资金池业务是指跨国企业集团根据自身经营和管理需要,在境内外成员企业之间开展的跨境人民币资金余缺调剂和归集业务。那么问题来了,如何证明一家企业是跨国企业集团的成员企业?也许你会说,看股权关系就可以。没错,在通过股权关系就能够直接确认是跨国企业集团成员企业时,未必需要律师出场。但如果没有股权关系,此时如何确认这家拟入池企业也是跨国企业集团的成员企业?如何确定将该企业纳入资金池也是符合监管文件要求的?

通过VIE架构在境外上市的公司,试图在境内搭建跨境双向人民币资金池项目,并试图将协议控制而非股权控制企业纳入资金池时,就会发生该等情况。此时,银行就可能要求企业提供律师出具的法律意见书,对拟入池企业是否具备在境内某特定地区搭建跨境双向人民币资金池的条件发表法律意见。

四

通过VIE架构控制的企业能否入池——以上海自贸区政策为例

《中国人民银行上海总部关于支持中国(上海)自由贸易试验区扩大人民币跨境使用的通知》(银总部发【2014】22号)(以下简称“22号文”)第五条第(一)(二)款规定了,该试验区内企业开展集团内跨境双向人民币资金池业务的条件:

(一)区内企业可根据自身经营和管理需要,开展集团内跨境双向人民币资金池业务。集团指包括区内企业(含财务公司)在内的,以资本关系为主要联结纽带,由母公司、子公司、参股公司等存在投资性关联关系成员共同组成的跨国集团公司。跨境双向人民币资金池业务指集团境内外成员企业之间的双向资金归集业务,属于企业集团内部的经营性融资活动。

(二)开展集团内跨境双向人民币资金池业务,需由集团总部指定一家区内注册成立并实际经营或投资的成员企业(包括财务公司),选择一家银行开立一个人民币专用存款账户,专门用于办理集团内跨境双向人民币资金池业务,该账户不得与其他资金混用。参与资金池业务的境内外各方应签订资金池业务协议,明确各自在反洗钱、反恐融资以及反逃税中的责任和义务。

如果是母公司、子公司、参股公司,那么通过股权关系就可以认定;但如果是通过协议控制而非股权控制的实体,能否认定为属于上述第五条第(一)款中所称的“以资本关系为主要联结纽带,……存在投资性关联关系成员”,就需要律师审查全套VIE协议后发表法律意见了。这是法律意见书最难也是最核心的部分。

在解决了这个大问题后,只要拟入池企业符合:1.集团成员企业中有一家在试验区内注册成立并实际经营或投资的成员企业(包括财务公司);2.集团成员企业应包括境内企业及境外企业;3.集团成员企业应以资本关系为主要联结纽带,且成员企业间存在投资性关联关系。那么,搭建跨境双向人民币资金池就具有可行性。

五

出具法律意见书之前的尽职调查

近些年,实务中对第三方中介的尽职调查工作提出了更高的要求。笔者以为:(1)有条件的情况下,律师亲眼阅看VIE协议为佳,而非仅审查协议扫描件;(2)对签署协议的各方进行访谈跨境双向人民币资金池,比如对是否本人签署过VIE协议、是否存在代持行为等问题进行核查;(3)涉及上市公司时,查阅上市公司公告,尤其是涉及协议控制架构内容的全部公告,以判断VIE协议是否仍然生效履行;以及查看公司IPO时和IPO之后,律师对VIE架构发表的意见;(4)关注中国法律和司法实务对通过VIE架构赴境外上市问题的最新规定和表态;(5)就相关问题咨询央行,包括窗口指导意见。

需要特别说明的是,以上仅为笔者提示关注的有关尽职调查工作的部分内容,并非全部。

六

写在最后

笔者以为,为VIE架构境外上市公司在境内搭建跨境双向人民币资金池项目出具法律意见书,不是常见的项目。一旦遇到,项目时间可能非常紧张,短期内要开展大量工作。写下此文,亦是希望本文可以对首次遇到这个项目的律师同行或是想开展跨境双向人民币资金池业务的公司,有所帮助。此文不足之处,还请各位读者批评指正。

封面来源:Pexels上的Tatiana Fet拍摄的图片