真实活动盈余管理,财务舞弊与盈余管理的区分

导言

财务舞弊和盈余管理广泛存在于资本市场,两者在动机和经济后果上具有很多共性,但是两者在性质上有着本质的区别,手段也有不同,因此对两者进行比较有助于精准定位财务舞弊行为,提高审计效率。本文是对本公众号《从财务报表审计角度对财务舞弊的界定及其分析》一文的补充,主要将财务舞弊与盈余管理两个概念进行区分。

盈余管理的概念

纵观已有的对盈余管理的认识和研究可以发现,大家主要从经济收益观、信息观、契约观三个角度来看待和研究盈余管理问题。美国会计学家斯( R·Scott,1999)从经济收益观的视角认为,盈余管理是会计政策的选择具有经济后果的一种具体表现。他认为,只要企业的经营管理人员在GAAP范围内有选择不同会计政策的自由,他们必定选择使用其效用最大化或者使企业的市场价值最大化的会计政策。盈余管理和财务舞弊之间是有明显界限的,界限的界定最终将由准则制定者、证券交易委员会和法律来做出。美国另外一个著名会计学者凯瑟琳·雪珀(·) 1989 年在基于信息观的基础上,认为盈余管理可以理解为了获得某些私人利益(而并非仅仅为了中立地处理经营活动),对外部财务报告进行有目的的干预。保罗·M·希利(Paul·M·Healy)和詹姆斯·M·瓦伦(James·M·)于 1999 年在《会计瞭望》对盈余管理做出的解释为:当管理者当局运用职业判断编制财务报告和通过规划交易以变更财务报告时,目的在于误导那些以公司的经营业绩为基础的利益关系人的决策或者影响那些以会计报告数字为基础的契约的后果时,例如规避债务契约约束、委托代理制度下的经理人的业绩激励约束机制,盈余管理就产生了。

综上所述,盈余管理就是企业管理当局在遵循GAAP(公认会计准则)的基础上,综合运用会计和非会计手段来实现对会计收益进行控制和调整,从而达到对企业对外报告的信息披露干预,目的在于误导那些以公司的经营业绩为基础的利益关系人的决策或者影响那些以会计报告数字为基础的契约的后果,以达到某些组织或者主体自身利益最大化的行为。

盈余管理与财务舞弊的共同点

盈余管理与财务舞弊的共性表现在:

(1)两种行为的主体都可以是企业的管理当局;

(2)两种行为都表现为明显的有意识故意行为;

(3)两种行为目的都在于通过误导财务报表的使用者而获得自身利益或者特定利益。

盈余管理与财务舞弊的区别

盈余管理与财务舞弊之间也有明显的区别和界限:

(1)从行为主体来看,财务舞弊的行为主体包括的范围要大于盈余管理的行为主体。从财务舞弊的类型来看,舞弊包括雇员舞弊和管理舞弊。而盈余管理往往是指主体是企业管理当局,包括经理人员和董事会。因此,盈余管理相对财务舞弊,更加系统化和全局化。

(2)从一个足够长的时间(最长可以是企业的整个生命周期)来看,盈余管理并不增加或者企业的实际盈利能力,但会因管理人员通过对会计政策、估计(及其变动)的选择、交易事项发生试点的控制等来改变实际盈利在不同的会计期间的反映和分布,例如在应计会计计量方式下的固定资产折旧方法的选择,从固定资产的使用生命周期看,不会对会计主体的实际盈利能力产生影响,但是会对每个会计周期带来一定程度的波动影响。就像戴维等人在其所著的《会计:商业语言》中,在讨论“会计戏法”( magic)问题时给盈余管理下了一个更加具体而狭义的定义:在公认会计原则限制的范围内,为了把报告盈利调整到满意水平而采取有计划行动步骤的过程。但是盈余管理并不排除在小范围内一个组织的受益建立在另外一个组织付出代价的基础上真实活动盈余管理,例如企业合理避税时的营业地点的选择,就表现为国家层面受收到一定的税收损失基础上企业可以享受一定税收优惠。

而财务舞弊往往会导致虚假的财务后果,而且其影响一直隐藏在财务报表中,根据复式记账原理,有借必有贷,其影响可以被追溯的,若不同体外循环,难以被完全地消化掉,除非被发现而通过会计差错调整得以根除和纠正。

本文认为财务舞弊行为会制造“无中生有”的假象,乔装打扮的手段具更有个别性和特殊性,也就是说不同报告主体根据其业务类型、关系能力等会制造五花八门的舞弊手段。而盈余管理是在现有的政策和法律框架下为了实现某些目标而发生的趋利避害的机会主义行为,具有一定的共性、普遍性和可理解性真实活动盈余管理,即相同的情景下,不同会计主体的理性管理层可能会做出一致性的盈余管理行为,其产生根源在于信息不对称、政策的不完善性亦或不成熟或者政策在时间或空间上的暂时性差异性所导致的,也就是说他们面临的可以操纵的空间是相同的。在现实中只要有契约摩擦和沟通摩擦,无论是隐性的(例如信息不对称)还是显性的(例如契约),盈余管理都是不可能消除的。

(3)盈余管理是在法律法规规定和GAAP的范围内,实现自身利益和利益相关者利益的最大化,利用已有的会计政策或会计估计、交易的时间和空间范围内进行自由选择,其行为可能对某些利益相关者造成损害,但是其行为是在合法的范围内,可以理解为在政策范围内作出的一种趋利避害的选择。盈余管理的主要方式是应计利润管理、会计政策变更、采纳特定会计政策的时机和构建特定交易等。会计政策的可选择性和会计估计的不可靠性、应计计量方式的存在和未来经济事项的不确定性都为管理层提供了足够的自由裁量空间,是盈余管理存在的土壤,而其却往往又是建立在真实的经济交易或事项基础上的。

而财务舞弊是违背 GAAP或者其他法律法规的行为,是一种违法和失信行为,是道德败坏的表现,手段包括虚构交易和会计操纵,直接扰乱了市场经济秩序,其经济后果非常严重。

由此可见,两种行为的性质和承担的法律后果不同。从法律和道德角度看,盈余管理是一个中性概念,而财务舞弊是一个贬义概念。

盈余管理的影响及与财务舞弊的关系

适度的盈余管理是一个企业不断走向成熟和规避市场风险的表现,说明企业的有关利益主体会采取合法手段追求自身利益的实现,具有一定的积极作用。但是过多地使用盈余管理手段,会导致盈余管理和财务舞弊一样,造成报告主体财务报表所披露的财务信息出现一定的扭曲,降低财务报表信息的可靠性,对外部会计信息使用者和决策者失去有用性。同时盈余管理对企业本身存为一定的风险隐患,虽然其会一定程度上短期维护管理者甚至企业的利益,但是若盈余管理行为一直得不到约束和监督,会形成一种不良的企业管理行为依赖路径,即不断地通过盈余管理的方式而不是通过创新努力获取高额利润的方式实现有效成长,从长期来看损害了资本提供者的利益。而且,过度盈余管理或者滥用会计政策和会计估计的空间判断会可能会构成财务舞弊,例如故意用不真实的资产减值损失作为平滑各期利润的手段,就可能不是盈余管理,而是财务舞弊行为,会受到监管部门的制裁和惩罚。

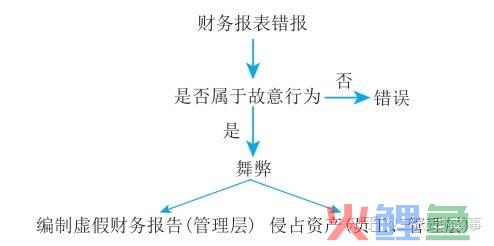

财务舞弊、错误和盈余管理三者的区别

结合《《从财务报表审计角度对财务舞弊的界定及其分析》一文可知,财务舞弊、错误和盈余管理三种会计行为都会导致财务报表展现的信息披露并非真实的报告主体的经济结果,但是三者形成过程及产生的影响是有区别的,如表1所示: