行业洞察 | ESG热潮下,品牌如何讲好天然成分的故事?

作者:一画数据

ESG已是美妆行业的重要议题,从原料到产品再到包装、物流、零售,不论是跨国集团还是新锐品牌,都在环保与可持续上有所行动。

但最容易被消费者感知到的仍旧是产品的成分构成和功效。越来越多消费者更关心自己的皮肤健康,更喜欢清洁和化学成分较少的产品,以及远离可能导致过敏等其他肌肤问题的成分。

社媒用户对可持续美妆的讨论

天然无添加的植物提取成分和生物发酵成分则完美契合了这些消费者的要求,不仅对皮肤更友好,对环境的影响也更小,满足了人们对回归自然的遐想。

那么,这两种成分谁更有发展前景?哪个新成分会脱颖而出,成为消费者关注的下一个护肤点?成分赛道越来越卷,品牌怎么讲成分故事才能出圈?

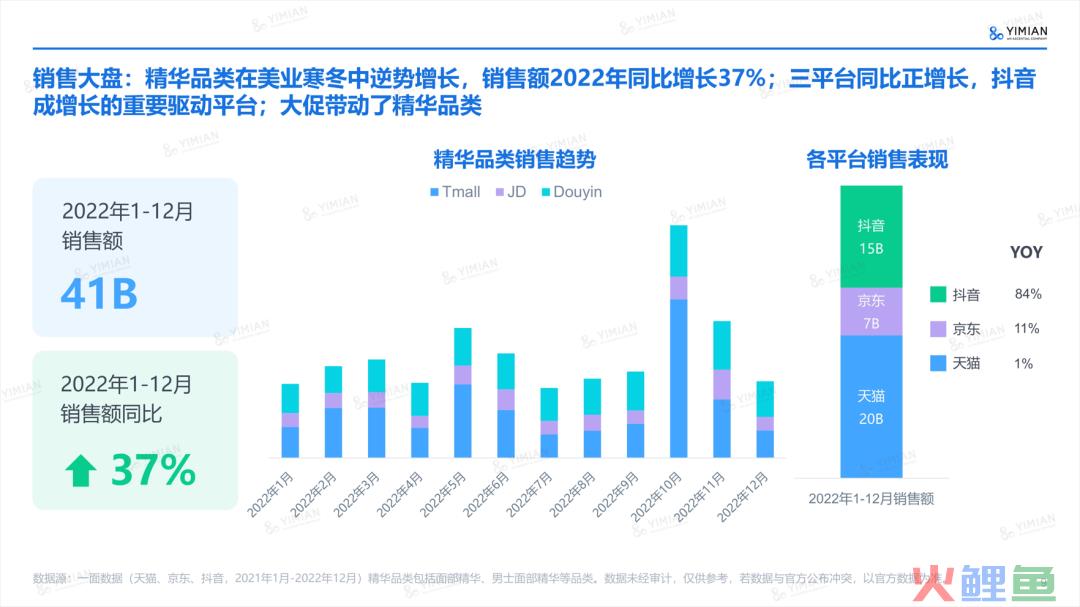

01、逆势增长的精华品类

去年是美妆行业水深火热的一年。在2022年的12个月中,有9个月化妆品类零售额都呈负增长,资本市场也由热转冷,美妆领域的投融资数量有所减少。

但仍有某些细分品类扛住了严冬,保持高增速,如面部精华。它在产品设计、定价、消费群体等各维度都优于其他护肤品类,且能与任何护肤品搭配或是单用,消费者对精华品类的需求较为稳定,其高溢价属性给品牌带来了更高的回报。

从大盘来看,精华品类2022年同比增长了37%,三平台同比正增长,抖音更是成绩优异。

从头部品牌来看,市场份额正在向头部品牌集中,国际品牌依旧领跑,新锐品牌向上突围难度提升。

不过随着技术的发展,国货品牌与国际品牌的研发差距缩小,凭借高性价比及精准定位分得了市场蛋糕,如2022年珀莱雅是天猫、京东同比份额增长最快的品牌。

头部商品榜也印证了这一点,国际品牌凭借强大实力占据领先优势,TOP20单品国货占6个,仍在努力突围。

从宣称成分来看,植物成分上榜数量不多,化学成分和发酵成分是两大主流成分类型。这是否意味着,在可持续美妆领域,发酵成分已然全面碾压植物成分?

结合电商数据和社媒数据后,我们发现事实并非如此。

02、植物成分VS发酵成分

植物提取和生物发酵技术在美妆行业的应用由来已久。早在千年前,古人就已经会使用植物汁液来缓解肌肤泛红,古希腊妇女也常用酿酒发酵时产生的泡沫来擦洗脸部和身体,以保持皮肤的健康美丽。

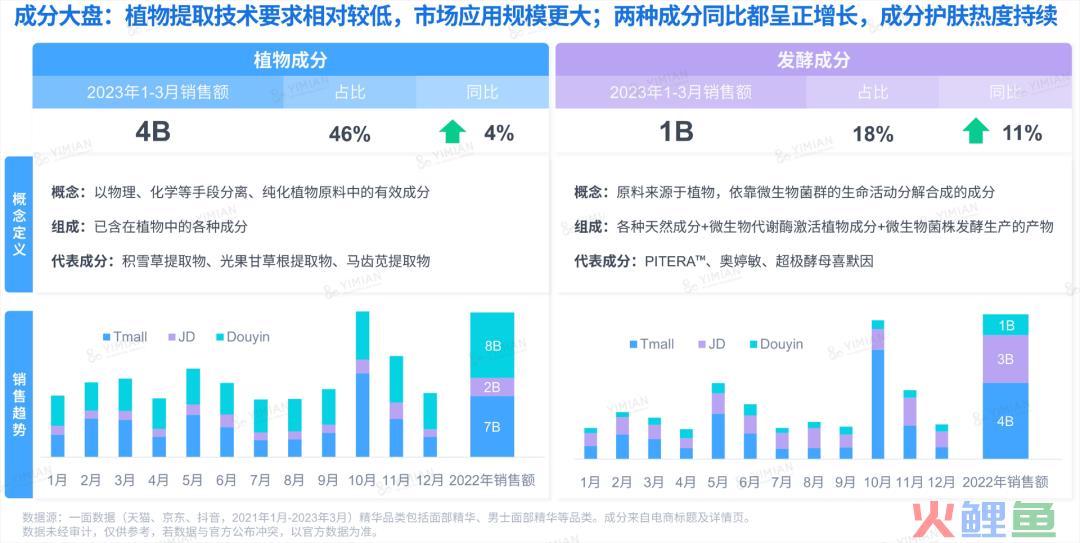

简单来说,植物提取就是通过物理、化学等手段分离、纯化植物原料中的有效成分,较常见的成分有积雪草提取物。

生物发酵是指依靠微生物菌群的生命活动分解合成的成分。最著名的代表是SK-II在1980年推出的经典产品神仙水中的核心成分PITERA™,是经半乳糖酵母样菌发酵后的产物滤液。

对比生产的技术难度,植物提取比生物发酵的要求更低,因此在市场上有着更大的应用规模。从大盘可见,植物成分在2023年Q1的销售额约是发酵成分的四倍。

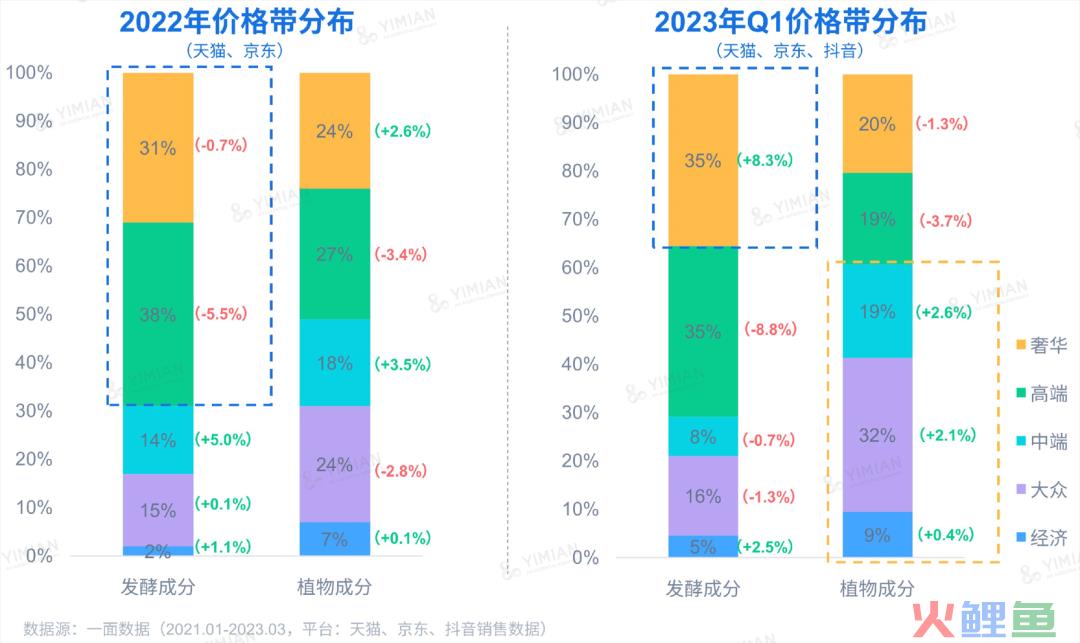

但从价格来看,发酵成分集中在高端及以上的价格带,由于在发酵过程中需要确保活性物质的稳定,技术难度大,相比于纯植物提取成分来说,发酵技术能富集更多有效成分,且降低了毒副作用,从而使属性附加价值更高。

以红参为例,有研究对发酵红参与未发酵红参做了皮肤致敏试验,结果显示,发酵红参的刺激致敏率和毒性明显低于未发酵红参,发酵红参的抗皱美白效果也更明显。这一成分被应用到了彤人秘第二代红参精华中,深受消费者欢迎。

伴随着23年的经济复苏,发酵成分价格继续往超高端方向发展。

植物成分在各价格带都有分布,原因是其提取工艺多样,植物类型不同、提取部位不同也会导致成分效果各有差异,直接影响到了植物成分的价格。

常见的植物如玫瑰、积雪草已经很难成为高溢价的成分,因此植物成分中低端化趋势显著。但孕育自极端恶劣环境的珍稀植物所包含的成分往往是其他植株难以替代的,如松露,这类成分的“含金量”更高,是高端精华常用成分,如雅诗兰黛在2022年上市的白金黑松露精华。

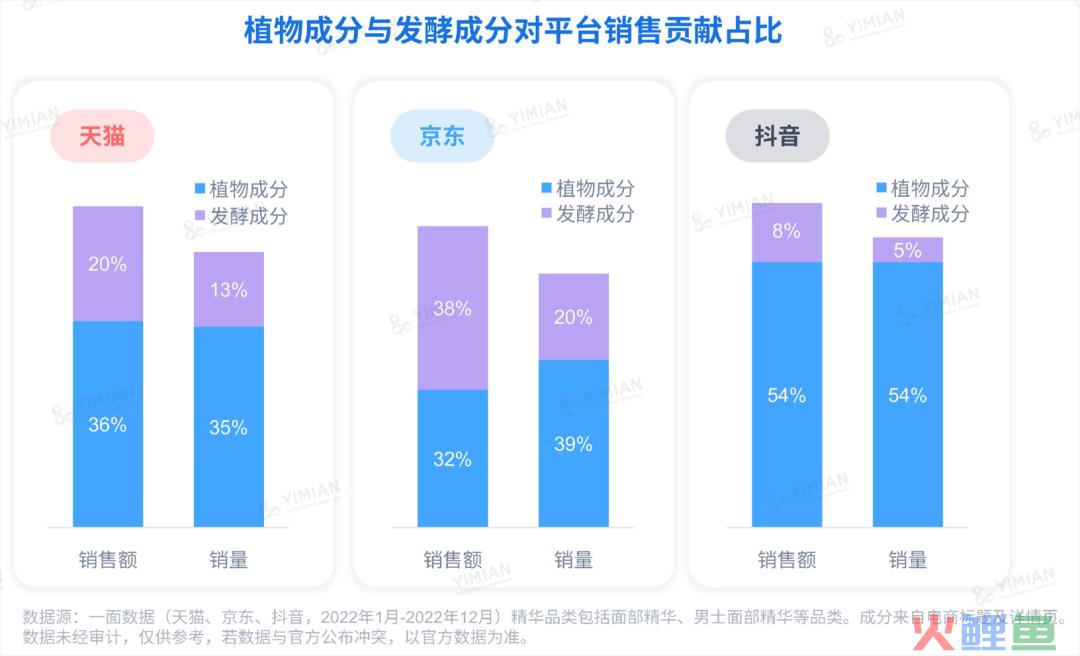

分平台看,除京东外,植物成分销售额均高于发酵成分,两者在抖音上差距更大。

总结来说,发酵成分技术难度大,均价高,更被高端品牌青睐;植物成分均价低,但靠量取胜,销售规模大于发酵成分。

我们拉取了主打这两种成分的品牌销售情况。修丽可与珀莱雅在不同类别成分均有布局,其余品牌则倾向于深耕同一类王牌成分占领消费者心智,如娇韵诗精华主打植萃成分,SK-II精华主打发酵成分,其单品对品牌的销售贡献接近100%。

聚合起来后,两种成分各占半壁江山,头部单品主要是发酵成分,二裂酵母及草本成分高频出现。

说到二裂酵母成分,这是目前应用最多的发酵成分,比较著名的产品是雅诗兰黛在1982年推出的小棕瓶精华,该产品已经发展到了第七代,成了全球畅销神话。类似的还有兰蔻小黑瓶,但为了区别于主打抗老紧致的小棕瓶,小黑瓶面向油皮人群,主打肌底修复,通过差异化定位给消费者留下深刻印象。

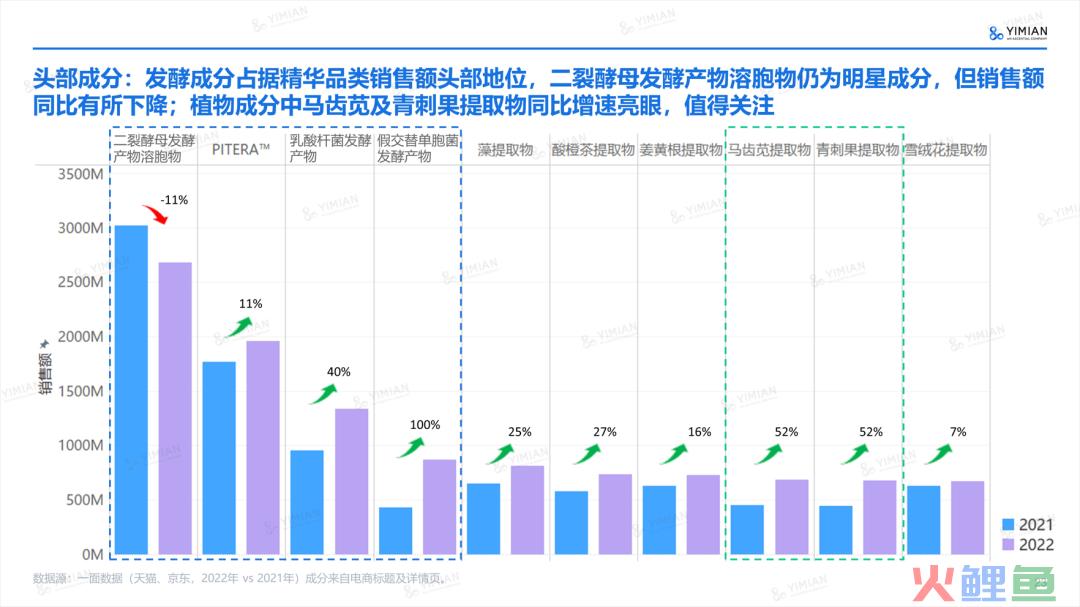

不过从头部成分排行来看,二裂酵母成分销售额在2022年同比下降了11%,市场趋向饱和,品牌方可以发掘其他成分,比如主打抗炎舒敏的马齿苋、青刺果同比增速比较快,随着敏感肌护理诉求日益庞大,更温和安全、具有舒缓作用的成分越发受欢迎。

我们梳理了相关的成分趋势。从图中可见,高增长成分主要是植物提取成分,愈创木提取物和松露提取物同比增速最快,仍有较大的增长空间。

松露提取物的亮眼增速主要源于雅诗兰黛推出的白金黑松露精华新品。成熟品牌利用珍稀成分+高科技专利技术打造高端精华,快速占领消费者心智。

愈创木提取物能够促进伤口愈合,抗炎修护肌肤,天然适合敏感肌,目前该成分赛道的主要玩家是溪木源,其愈创木祛痘精华上市不到三个月便成为了天猫控油精华热销榜Top1。新锐品牌凭借小众成分构筑独特的品牌认知,抢夺成熟品牌的市场份额。

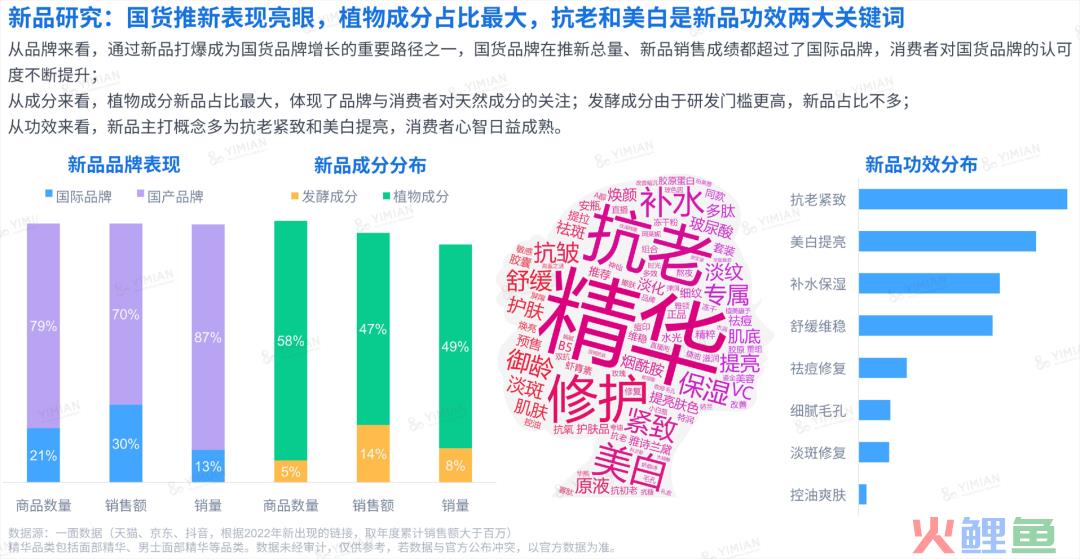

从新品来看,植物成分的占比最大,体现了品牌与消费者对天然成分的关注。发酵成分集中为成熟品牌畅销已久的王牌产品,新成分的研发和生产需要强大的科研实力支持,在新品中并不常见。

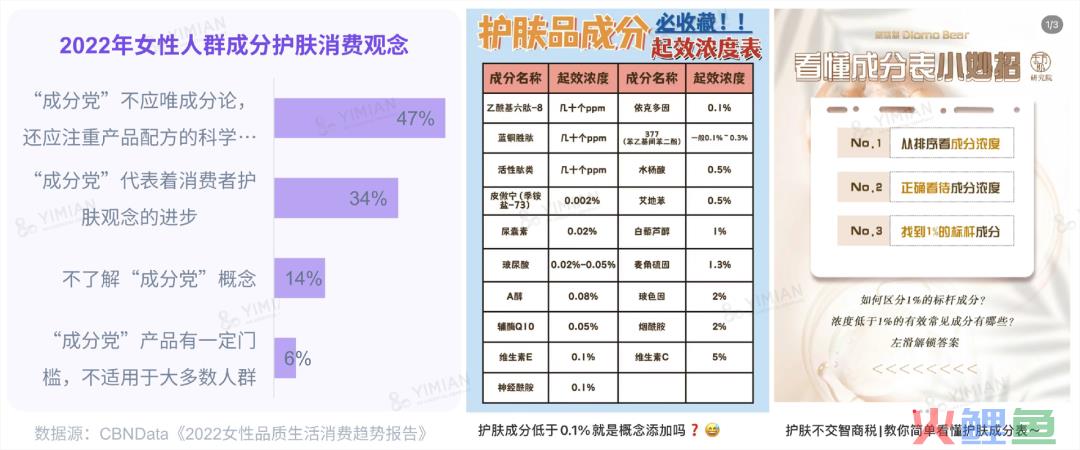

成分是消费者判断产品功效的最有效的方式,“成分党”的崛起本质还是消费者对功效的追求,因此我们也研究了社媒上消费者对护肤成分和功效的话题讨论。

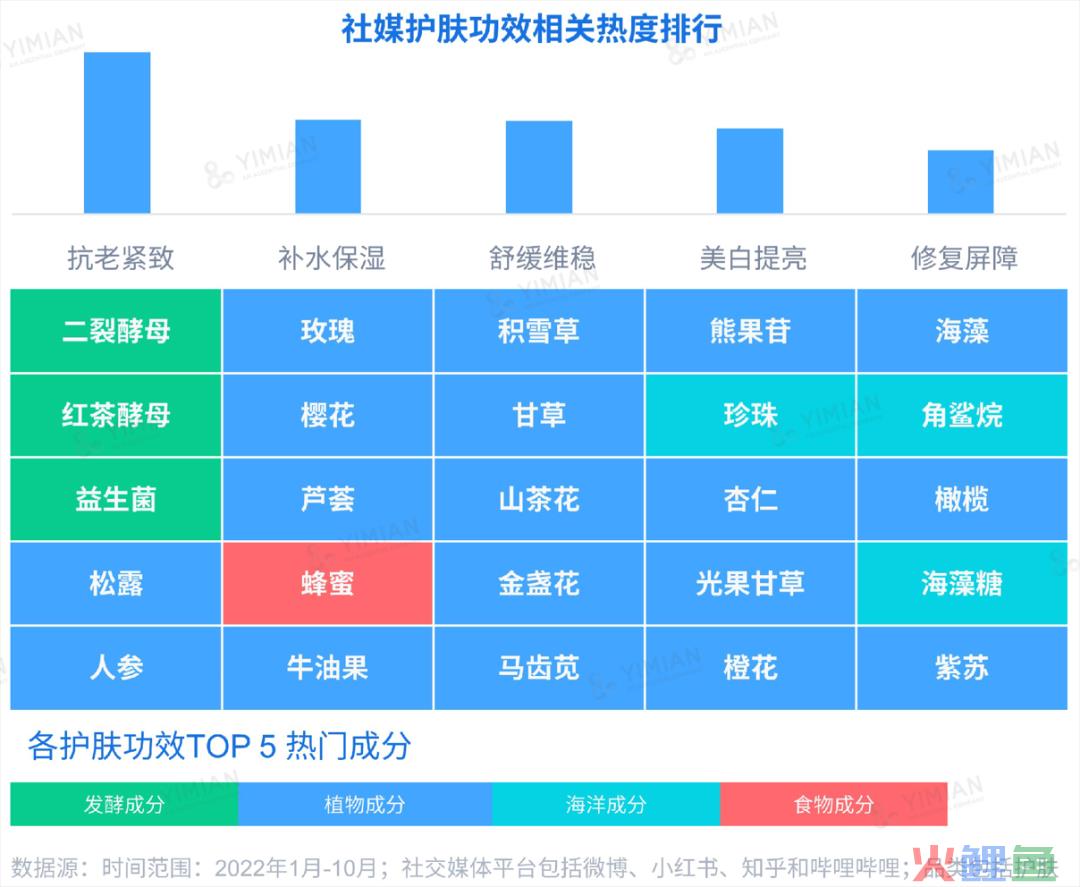

抗老紧致是社媒讨论热度最大的功效话题,该功效最热的成分前三都是发酵成分,消费者对成分及功效的认知度和接受度正在不断提高。

从话题热度排行来看,温和不致敏及天然无害成分已成为社媒用户关注的重要产品属性。

据有关研究,亚洲40%-56%的女性肌肤属于敏感肌,其中我国约36.1%女性属于敏感肌人群。而由于后疫情时代佩戴口罩、生活压力、熬夜等因素影响,这个人群规模正在不断增长,预计至2030年我国女性人口敏感肌发生率占比将达亚洲女性敏感肌人群占比的中值48%。温和安全且有效的成分已成为消费者共同的诉求。

由于消费者对成分关注度高涨,越来越多品牌在社媒营销中突出其明星成分以证明其功效,与植物成分有关的讨论热度高于发酵成分,植物成分再一次以量取胜。

03、品牌的新机会?

通过上述两种成分的比拼可以发现,植物成分与发酵成分其实各有优势,不少品牌在这两种成分都做出了傲人的成绩,关键在于品牌如何讲好让消费者甘愿为高溢价付费的成分故事。

我们总结了一些新概念,如今功能性健康理念已进入成分护肤领域,利用新概念讲成分故事会更有记忆点,如微生态与适应原。尽管已有丰富的产品面世,但品牌并未以这些理念大规模教育消费者。

微生态是发酵成分的别称,旨在通过护肤品,改善皮肤菌群的组成,进而调节皮肤菌群平衡。2019年欧莱雅集团在中国发布关于肌肤微生态的研究报告,兰蔻推出第二代小黑瓶时微博推广话题为“护肤进入微生态时代”,2020-2022年护肤市场与“微生态”概念相关的销售额近90亿,值得关注。

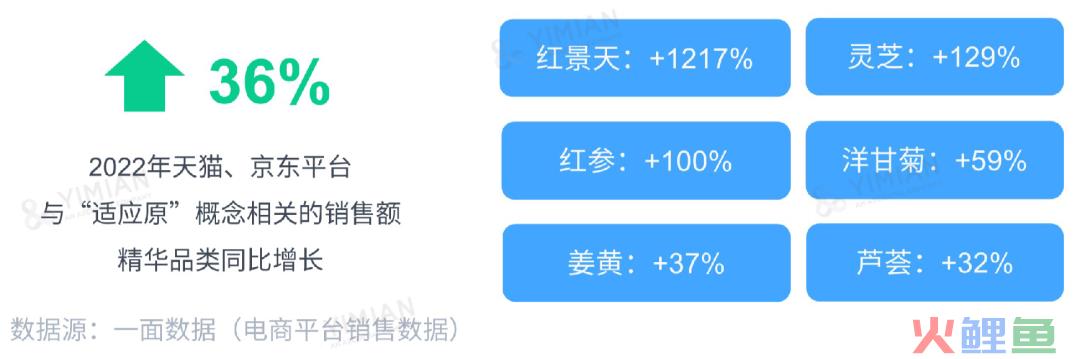

适应原则指能使机体处于“增强非特异性防御能力的状态”的成分,应用在护肤品中的适应原成分有:灵芝、红景天等。

这个概念最早兴起于国外,在欧美市场备受推崇,在国内它有一个更通俗的名字:中草药成分,因为成分范围高度重合。也有部分新锐品牌以东方护肤哲学作为营销概念,主推中草药护肤。

得益于源远流长的中药文化,中国本土草本成分已有不少被挖掘应用到美妆领域,这算是国货品牌的主场优势,为了撕掉“重营销轻研发”的标签,国货品牌纷纷加强了研发投入。

例如,贝泰妮旗下的子品牌薇诺娜专注挖掘云南的植物资源,从青刺果、马齿苋、滇山茶等植物中提取活性成分,打造出现象级的护肤单品。

2022年天猫、京东平台与“适应原”概念相关的销售额精华品类同比增长达36%,不少中草药成分同比增长亮眼,潜力巨大。

值得注意的是,如今成分护肤理念大行其道,在利益驱动下,有不法商家通过夸大成分功效诱导消费者,甚至非法添加违禁成分,损害了消费者权益。

出于此背景,国家药监局对化妆品标签进行了相应规范,规定成分在产品配方中的含量需降序列出,含量不超过0.1%(w/w)的成分应当以“其他微量成分”列出。

经历了市场大量教育的消费者心智也发生了升级,从成分党转向浓度党,对宣称核心成分的浓度有了更深认知及更高要求。

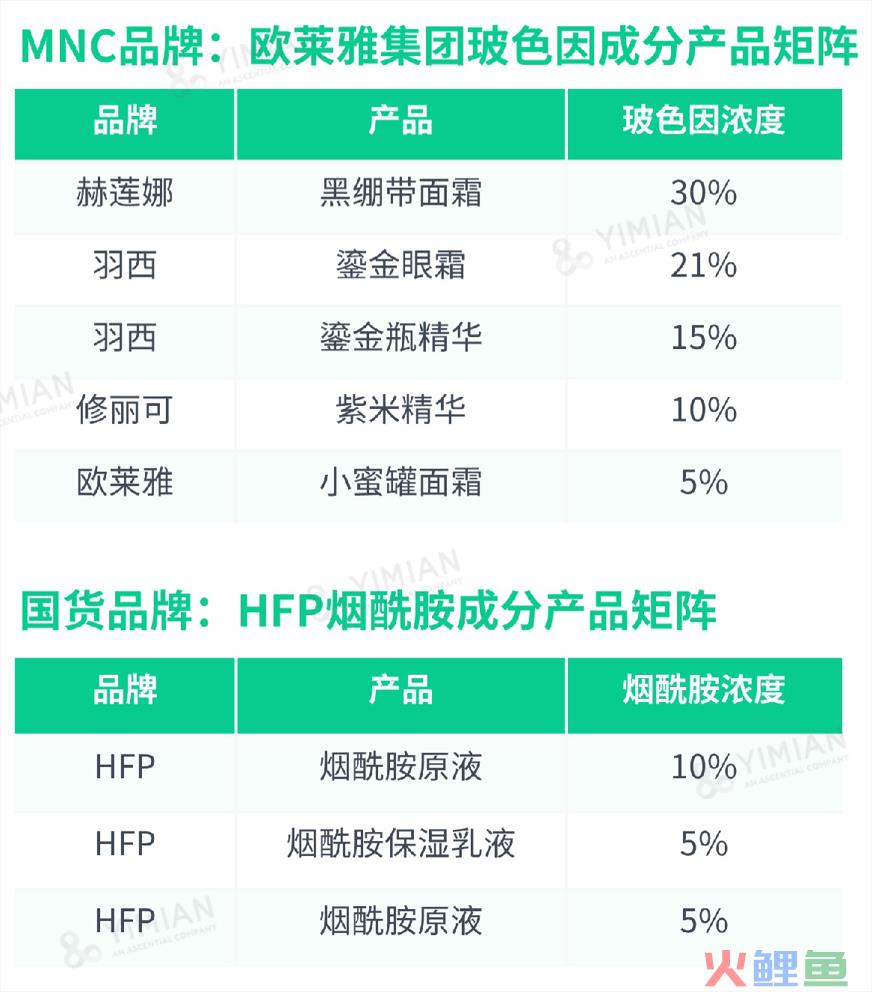

部分品牌开始细分产品线,面向不同肤质人群,根据不同成分浓度建立系列矩阵。这种布局的底层逻辑在于满足更多消费者的个性化护肤需求,值得品牌参考。

04、结语

在美妆市场竞争越来越激烈的当下,不论是借势而起的“后浪”还是实力雄厚的“前浪”,只要能抓住时代变化中的机遇,都将迎来更大的增长。

天然成分的纯净特点为美妆产品带来了独特的价值,以天然成分故事内容影响消费者心智,是品牌增长的重要契机。

而当下消费者愿意为绿色美妆买单,这种消费理念也推动更多护肤品牌可以从中找到商业利益和ESG价值的平衡点。践行ESG和可持续发展已经成为品牌的共识,但具体要怎么做,大家仍在摸着石头过河,前路任重而道远。