券商如何落地基于客户旅程编排的陪伴式服务?

金融行业的本质是服务行业。现阶段,传统券商为客户提供的通道服务高度依赖于证监会颁发的牌照,难以通过差异化的服务给客户提供价值。而伴随着引流开户成本高企,流量红利消失,金融行业步入存量竞争的时代,券商必须通过数字化转型向客户深度经营迈进,通过端到端的客户旅程服务,全面提升财富管理转型质量。

在此背景下,券商能否在精准服务大数量客户的同时,通过陪伴式服务深耕价值客户,成为数字化时代企业构建差异化竞争力、实现财富管理转型的关键。

一、陪伴式服务落地过程中面临的三大困境

疫情之后,经济和投资回暖,证券客户对服务的需求显著攀升。因此,券商纷纷将注意力聚焦于此,致力于为客户带来差异化、方案综合化、服务平台化、交付无缝化的陪伴式服务体验,以更大程度地提升客户留存、降低客诉和流失率。

但在实际落地过程中,线上自动化不足、线下专业化不足、服务智能化不足,陪伴式服务缺乏客户旅程视角,线上线下服务无法连贯,导致服务落地过程长期面临以下三大困境:

1、线上线下服务割裂且未能充分发挥自身优势,难以落地一体协同式服务

目前,券商业务场景覆盖 App、微信公众号、微信小程序等线上渠道,以及线下营业网点,但线上线下长期处于互相割裂、独立运转的状态,仅实现了交易数据层面的离线对接,未能形成强时效性的一体系统与优势互补。

比如,券商在针对某一产品开展营销活动时,线上用户的行为记录与过程信息往往无法及时传达给线下网点,错过营销机会和关键服务时点。另外,线下网点也只是将 App、微信公众号、微信小程序等线上渠道视作交易达成工具,缺乏密切配合,导致传导效应持续难以提升。

除此之外,线上场景中端到端的客户旅程系统自动化能力不足,导致线下投顾仍需花费大量时间补位基础性服务工作,无法聚焦深度的客户经营;线下投顾团队难以支撑价值客户的专业化投资需求、与客户建立长期、持久的信任;服务缺乏客户旅程视角,导致端到端的客户服务覆盖范围窄、难以有效开展。

2、服务缺乏智能化、专业化,客户运营的精细化程度有待提升

金融产品的销售往往专业度和复杂度更高,因此需要为客户进行产品解读、风险解读和预期管控。但财富管理转型背景下,券商各分支机构人员结构更新、变化较大,员工的服务水平和技能较为悬殊,员工作业流程标准化、专业化程度低。但各类客群差异化需求愈发鲜明,要求券商从传统的客户分层向精细化客群经营升级。

与此同时,分支机构、营业网点受限于自身地域的资源禀赋,很难高屋建瓴形成较好的培训宣导和员工赋能体系,亟需总部集约化统一规划服务流程、服务资源和服务技能,并形成一套持续、稳定的常态化解决方案,以全面提升投顾服务的专业化程度,打造券商财富管理品牌影响力。

另外,在过去很多时候,券商所提供的服务和客户是错配的,客户经理常常无法及时对有需要的客户提供合适的服务,或者过多地打扰客户,缺乏精细化的运营模式导致客户体验越来越差。

3、运营管理功能分散且成本偏高,业务综合决策困难

由于线上线下渠道发展路径与背景各异,券商内部的运营管理功能散落在各个渠道自身的运营项目中,也有个别运营模块绑定在采购的产品中,运营功能相对分散。与此同时,部分运营模块的功能配置偏向技术视角,业务用户使用成本较高,未能很好地应用到业务实战中去。

现有系统基础无法支撑运营人员“以客户为中心”构思线上线下一体化的运营策略,也无法直观便捷地完成运营统计和全局效果跟踪,技术人员疲于应对业务运营人员频繁多变的数据提取需求,整体业务运营效率难以提升,业务综合决策困难。

二、基于客户旅程编排,搭建陪伴式服务体系

整体来看,大规模头部券商对陪伴式服务的需求尤其强烈:一方面,头部券商更能够意识到陪伴式服务对客户和自身的重要性;另一方面,越是领先的券商机构,越有足够的能力和投入搭建陪伴式服务体系,并充分发挥陪伴式服务的价值。

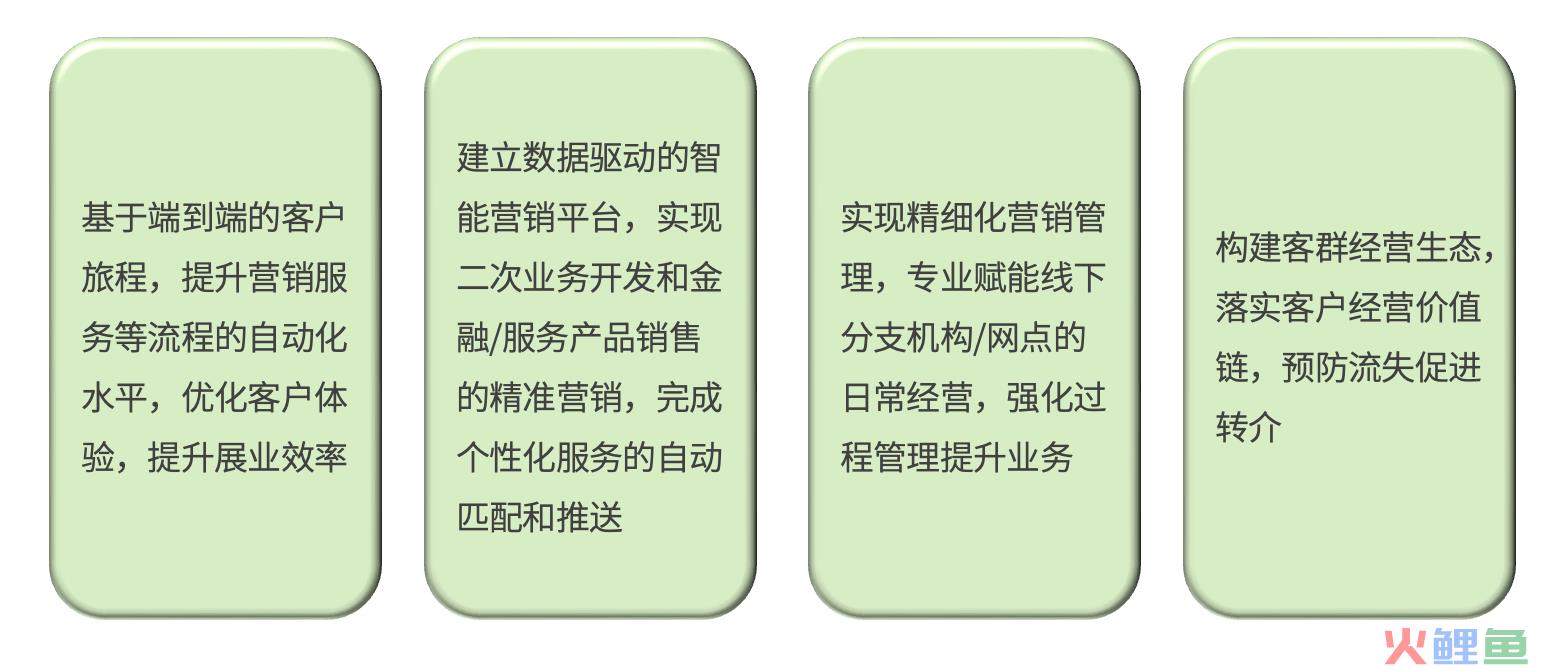

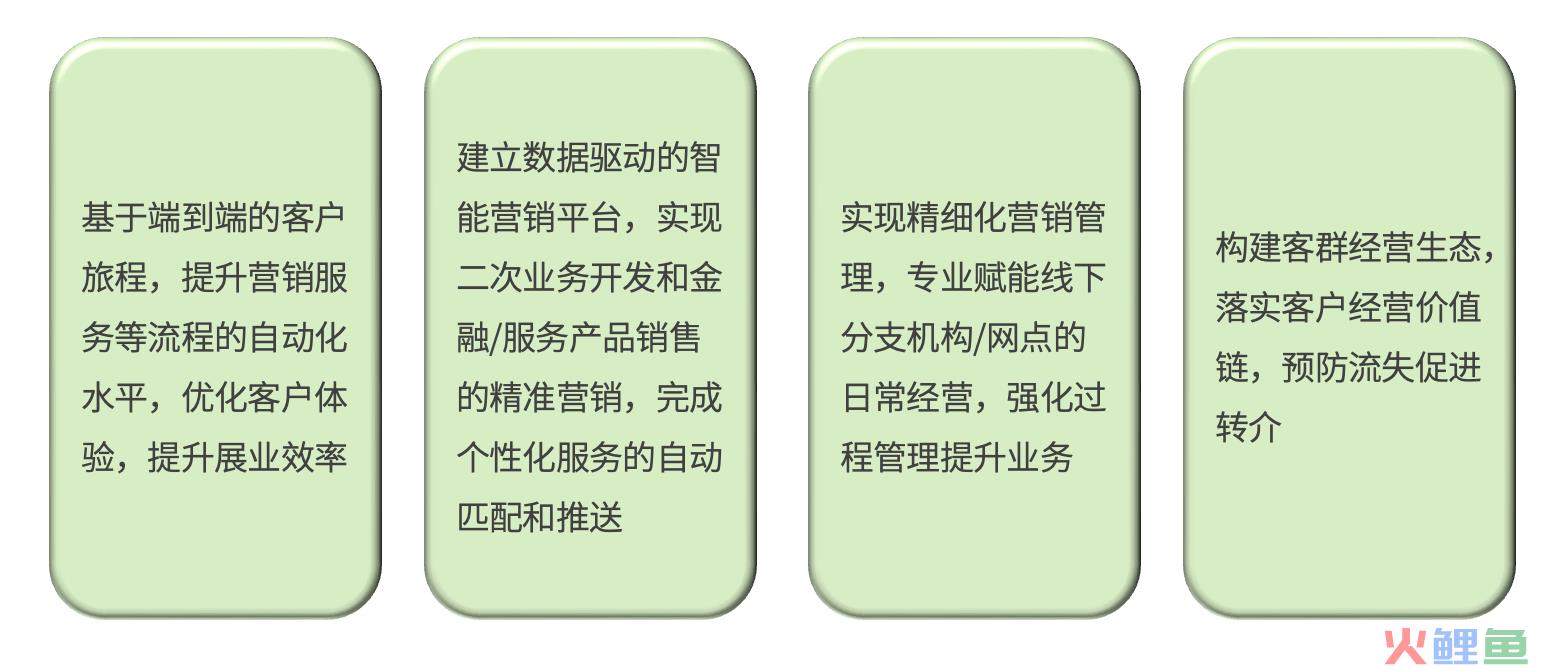

对此,我们认为,大规模头部券商应充分了解自身客群及战略基础,通过线上营销与线下服务深度融合的方式,形成各有侧重的差异化服务模式,以满足不同资产水平和投资偏好的客户需求。

具体来看,面向高净值客户,可以以成熟的线下顾问团队面对面服务为主;针对城市白领、中产等有一定投资经验的财富+ 客户,提供线上线下结合的服务模式;针对敏感型的入门级大众/长尾客户,主要提供线上自动化服务。

接下来我们将通过两个场景详细介绍以客户为中心、基于客户旅程编排(Customer Journey Orchestration,简称 CJO)的证券行业解决方案。

场景一:基金定投

基金定投是指客户在每固定时间,对某固定基金投资固定金额的一种投资方式,参与门槛较低,操作便捷,投资灵活,对于客户来说能够很大程度分散风险,满足保值增值的刚性需求。

在该场景中,券商可以从 CJO 的视角进行客户精细化运营,当客户进入旅程的某个关键阶段时,主动跟进,以陪伴式、有温度的服务为客户打造更舒适的体验。

具体来看,券商首先可以基于 CJO 梳理基金定投流程:搜索/点击理财资讯 → 阅读文章/观看视频 → 查询详情(包括业绩走势、重仓成分股、申赎规则等)→ 基金筛选、横向对比 → 认购/申购决策 → 长期定投,然后根据 MTAOO 方法论梳理完整的陪伴式客户服务关键步骤:

1、绘制(Map):绘制客户基金定投的详细旅程地图,如下所示:

2、埋点(Track):梳理定投客户旅程的关键触点,接入 App、小程序、公众号、企业微信等多个场景的埋点数据,完成数据基础建设。

3、分析(Analyze):根据客户旅程不同阶段的关注指标,进行深入分析,诊断客户旅程的连贯性,发现痛点和改进点。

4、编排(Orchestrate):根据数据分析后所提示的旅程痛点,结合业务视角下对不同客户群体的价值分析,合理编排客户旅程,通过合适的触点、内容、时机提升客户体验与价值。

5、优化(Optimize):关注关键指标变化,对旅程编排方式进行灵活的动态调整,以更好地实现客户旅程牵引。

场景二:打新股认购

打新股认购是在公司首次公开发行股票时购买新发行的股票。客户需要完成申购,中签后才可以正式购买。

对于券商来说,在打新股认购的场景中,需要为购买打新股的客户提供完整的陪伴式服务,打破此前服务与客户错配的现状。一方面,时刻监控股票波动,并向客户同步风险,以帮助客户及时做出决策,提供决策服务支持;另一方面,基于客户旅程编排,从客户「中签」到「退出」的完整旅程中,券商和客户利益一致,能够最大程度为客户提供专业的投资建议和服务支持。

而对于客户来说,券商提供的陪伴式服务能够帮助其获得一致、连贯的投资体验。

最后,我们总结一下。CJO 和企业传统营销存在着质的区别:

传统金融机构的营销模式通常只关注业务流程,从公司内部视角出发,关注营收、成本、效率等,通过一系列有组织的任务或活动实现某个特定的业务目标和结果。

而基于 CJO 的企业数字化客户经营解决方案,打破传统界限,更关注客户旅程,能够帮助金融企业完成真正数字化客户旅程的可视化管理,更高效地为客户提供端到端的个性化服务。同时,基于客户旅程地图上的丰富触点,金融机构可以实时互动提升客户价值,优化各触点上的运营方案。除此之外,通过客户旅程编排,金融机构可以轻松识别现有流程与客户需求之间的差距,弥合断点、优化卡点,全面提升客户满意度和体验。