打造一个综合金融大平台有多难

来源| 巨潮WAVE

纵观全球金融史,成功打造一个综合金融大平台,都是极为罕见的事。

和很多人认为的“人傻钱多”完全不同的是,金融本身就是一项高风险行当,而多元经营所面对的局面更为复杂,鲜有成功者。

一是监管层面极为警惕。例如上世纪90年代初,美国政府为了加强对资本市场的控制,颁发了《格拉斯—斯蒂格尔法案》,严格限制商业银行和投资银行的界限。

二是即便优秀的金融参与者,也可能因为种种低概率问题阴沟翻船。最新的一个案例就是,顶级投资银行高盛在进军零售信贷业务时交了高昂的学费,苹果也和高盛信用卡终止合作。

但随着科技进步、金融创新尤其是客户综合型需求的爆发,综合金融已经是大势所趋。摩根大通、汇丰、花旗银行、中国平安等在日益复杂的市场环境中成长为业内翘楚。

对于现代金融业发轫远远晚于西方世界的中国而言,综合金融的进程尤为艰难。

35年前,中国平安的创始团队们就在深圳蛇口畅想综合金融。坚守至今,其体量规模甚至已经超过不少世界金融巨头,平安综合金融的探索和实践也走到了业内前列。

梳理国内,除了平安、中信、光大外,还有四大AMC以及地方国资和民营金融控股集团,但很多企业只是集齐了各种金融牌照,但相互之间难以产生化学反应,甚至不乏一些利用影子公司和全牌照进行各种关联交易,攫取巨大资本利益,对整体金融系统造成重大风险的案例。

监管收紧后,许多所谓的金控平台名存实亡,但中国平安屹立不倒,仍是中国规模最大、业务最成功的综合金融大平台。当年的创业团队,能够在短短35年时间把艰难的金融事业做到如此高度,即便放眼全球,也已经可以称之为一个奇迹。

01为什么是平安?

“平安之所以成为平安”的基座。庞大的人口基数,巨大的市场需求,中国理应诞生一家世界级的综合金融巨无霸。但为什么是平安?

受监管政策、人才匮乏、体制机制不健全,35年前,要想搭建一个金控平台,如同天方夜谭。彼时,马明哲就在心中埋下一颗种子。

到1995年,中国平安正式践行综合金融平台的战略构想,在保险基础上,拓展证券、银行、信托、资管等业务。八年之后,中国平安经国务院获批,以保险为核心的综合金融集团正式成立。

正如平安创始人在《平安心语》里所写道的,“迎难而上才是平安的制胜武器”。于行业混沌中率先突围,建基业时就提前布局,平安拥有了先发者红利。这些基础,帮助当前的平安迎来”收获期”。

到2023年9月底,平安有近2.3亿客户,相当于每六个中国人中就有一位在使用平安的产品。巨大的客户规模,不同的客户群体提出的不同需求,是平安进行综合金融的内在要求。

此外,强大的线上+线下渠道网络,中后台支持,科技生态圈效应,组织协同、文化统一等六大优势,都让平安成为中国综合金融领域中的标志,而其他企业几乎完全无法复制。

仅仅是渠道这一项,很多金融机构就难以望其项背。其线下网点已超过7000个,销售服务队伍人数超过130万,平安金管家、平安口袋银行、平安好车主等APP构成的线上网络带来超7亿的销售触点。

即便强如高盛,在进军零售银行业务时,就因为渠道等原因败下阵来。高盛曾以24亿美元全资收购了贷款机构GreenSky,并推出消费信贷产品。由于缺乏零售业务赖以生存的渠道,以及对时下流行的科技玩法不敏感,高盛选择与苹果合作。

可如今,这场转型以惨败收场,苹果也选择和高盛分手。自2020年以来,高盛零售贷款业务亏损了30多亿美元,首席执行官大卫·所罗门承认“在消费者借贷领域犯了错误”,并在寻找退出的机会。

高盛失败的原因可以归结为,长期缺乏金融科技底蕴;新旧业务之间的组织文化差异较大,矛盾丛生,从硅谷招来的工程师抱怨高盛的企业文化过于沉闷,传统业务的高管们对亏损的消费者业务表示不满等等。

而这些,正是中国平安长期以来都在极力去克服的,也是其强调科技能力的根源。平安很早就加码科技,利用AI、大数据、云服务,孵化了陆金所、金融壹账通、平安好医生等新生金融业态;组织文化层面,更是自创立伊始就萌发综合金融的理想,并在全集团坚定贯彻。

国内三大金控集团中,平安的综合服务也最有特色。

相比来看,虽然中信证券、中信信托等声名在外,中信银行体量也大于平安银行,但中信在综合金融层面的创新相对谨慎,决心不如平安。近年来,更是大力布局钢铁等实业领域。

光大虽然坐拥各类牌照,但单项指标不强,这是其进行多元经营的最大掣肘。重组后,光大涉足财富、投资、投行、环保、旅游、健康六大领域,十几家上市公司,但正如光大历任一把手都说过的,无论是光大银行、光大证券还是实业领域的中青旅、嘉事堂,单拎出来,都只能算是二流或者三流选手。

中国平安的情况有明显不同,其体量已经位居世界500强金融企业的第五位,连续5年蝉联500强榜单保险企业首位,寿险、产险、银行等子公司均名列各细分行业前茅。

上述这些优势,正是“平安之所以成为平安”的基座。

02重估平安

只盯着NBEV,只会以偏概全。不同于其他行业,对综合型金融集团的估值不能囿于单一指标。

以保险公司为例,资本市场普遍看重内含价值或新业务内含价值(NBEV)。作为以寿险为基本盘的中国平安,二级市场也秉承这样的价值判断。

但这样一来,无法全面真实反映平安综合金融模式的价值,比如银行AUM、以车险为主的财产险、医疗生态等等以及各类业态之间的协同效应。因此,只盯着NBEV,只会以偏概全。

一些投资者过度盯着内含价值,忽略了多元业务的巨大潜力。多业态协同作战,既能提升效率,又能降低成本,推动整体业绩向上生长。

平安的内部获客成本显著低于外部。比如,平安银行在集团内部获客成本只有外部的73%,健康险、证券只有约50%。在综合金融模式的驱动下,集团仅存量户的交叉迁移人次在2023年上半年就高达1204万,这一数字甚至超过了很多城商行的总客户数。

中国平安个人客户综合金融管理委员会副主任兼秘书长指出,平安代理人25%的收入来自综合金融的推动,这对保留优质代理人非常关键。而养老险,健康险、产险约30%-40%的客户源于综合金融的协同效应,平安银行个人业务则达到30%-50%。

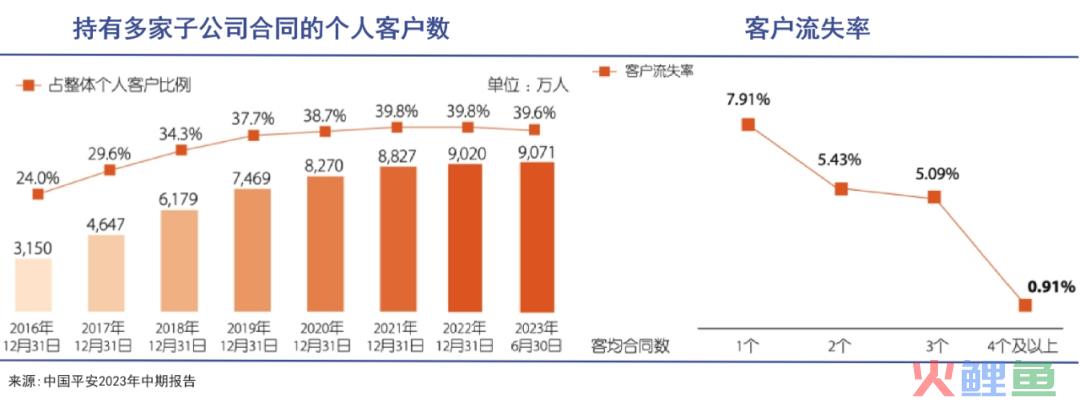

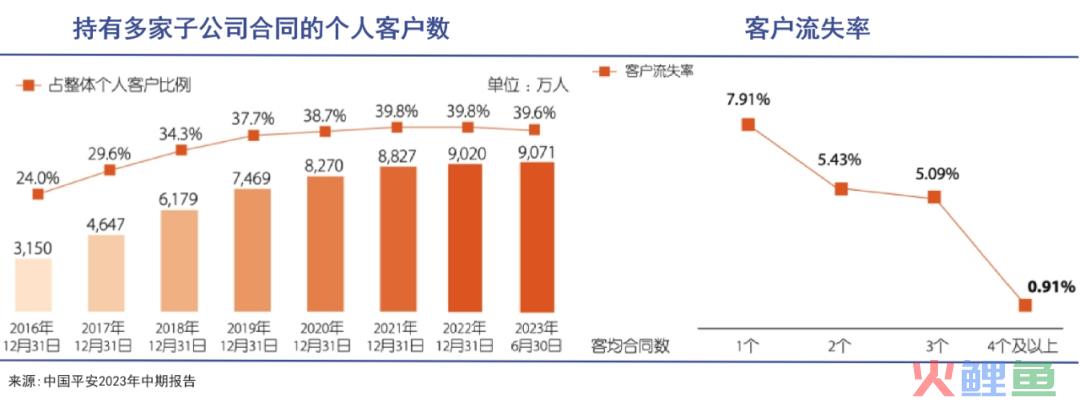

而且,当客户持有合同数量越多的时候,黏性越强。比如,截至2023年上半年,有26%的客户持有4个及以上合同,这类客户的留存率超过99%。

获客成本低,黏客效应强,双轮驱动下,运营成本自然就逐步下降,客户价值自然就提高,中国平安的业绩自然得到提振。

2022年至今,A股、H股持续低迷,大浪淘沙中,奉行长期主义的企业,其投资价值可能短期会有所波动,但长期必然会逐步恢复。

将时间拉长30年来看,平安利润复合增速高达27%,超过中国GDP的14%,也远超整个金融行业的17%。

其另一项非常重要的指标ROE在不确定的宏观环境中,也能持续保持高位。近三年,平安ROE(年化运营)始终维持在17%以上,而同期上市保险公司ROE从14.6%滑落至9%,上市银行ROE也只有11%的水平。

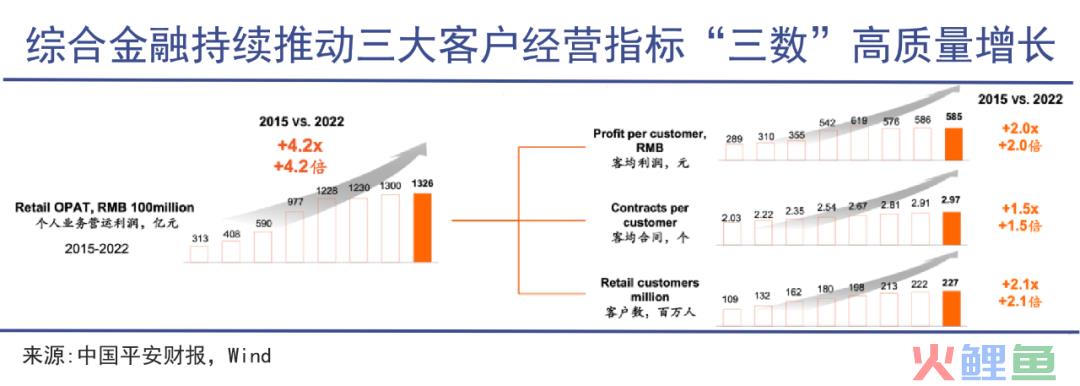

为了更精确衡量综合金融企业的价值,平安提出用客户数、客均合同、客均利润三个关键指标衡量综合金融模式的盈利能力。

以这三大维度为横切面,平安都在稳健增长。

截至2022年末,平安个人客户数达到2.27亿,比2015年增长了2.1倍,客均合同数2.97个,是2015年的1.5倍,客均利润585元,是2015年的2倍。

这三个数据的增长直接带来个人业务营运利润的快速成长。值得一提的是,这是平安集团运营利润的重要构成部分。集团个人业务运营利润在去年末达到1326亿,是2015年的4.2倍。

践行综合金融,这条路十分艰难,2008年金融危机的爆发,让外界加深了投资大型金融机构的担忧和恐惧。但中国平安因为多元协同作战,可以增厚企业业绩、提升用户体验,还能为实体经济赋能。

“金融业里不同行业的周期波动较大,保险、银行、证券都有自己不同的周期和市场环境。”正如公司董秘盛瑞生所言,“综合金融战略,可以以规避单一业务的周期风险,平滑单一资本市场过大的波动。”

在当下全球经济不确定增强的背景下,综合经营亦能够增强抵御市场风险的能力,让平安的整体资本回报显得更加平稳,利润表现也会更加稳健。

03金融科技+金融生态

综合金融再次升级。成立35年来,平安始终坚持综合金融这一大战略。并顺应时代变化、客户需求迭代,升级商业模式。

在进入第四个十年的发展时刻,平安将综合金融和医疗养老两大模式相互融合,打造出国际领先的综合金融及医疗养老服务集团。

这背后离不开两大抓手——科技和生态。

早在2009年,平安孵化并成立一账通,打通了集团不同业务板块的账户和经营场景。客户可通过一个账户、一个密码、一次登录,就可以添加、浏览、管理自己的所有金融、非金融账户。

“一个客户、一个账户、多个产品、一站式服务”,实现了中国平安高管们多年来的夙愿。也打消了2004年在港股上市时,国际投资者对平安综合金融模式的担忧。

此后,平安成立陆金所,收购汽车之家,上线平安好医生等业态,借助平安金管家、平安好车主等App,并借助AI、大数据等洞察客户需求。

目前,平安旗下各类APP月活数基本都在千万级以上,口袋银行APP月活超过4900万,汽车之家超过5300万,这些“窗口”为平安创造了超7亿的销售触点,月度聚合流量规模就超过2.3亿。

为减少用户在不同APP之间的跳转带来的时间成本,平安打造了一个任意门小程序和联合营销模式,把使用频次最高、客户最需要产品展示在一个平台上。

要指出的是,综合金融不是简单的堆砌产品,而是交叉销售和服务能力的提升,同时不让用户感到繁琐。

根据“省心省时又省钱”的“三省”理念,平安借助AI、数据,动态化洞察客户,并透过智能综合账户,统一承接客户多样化需求。比如,AI金融顾问会根据客户需求来分析,匹配客户切实需要的产品和服务,让服务在客户最需要的时候出现,避免无效营销和过度打扰。

科技优势让平安在综合金融领域处于独一档的地位,叠加更加人性化的经营模式,与其他金控企业单纯堆叠服务,以及依赖传统的营销方式,产生差异化竞争优势。

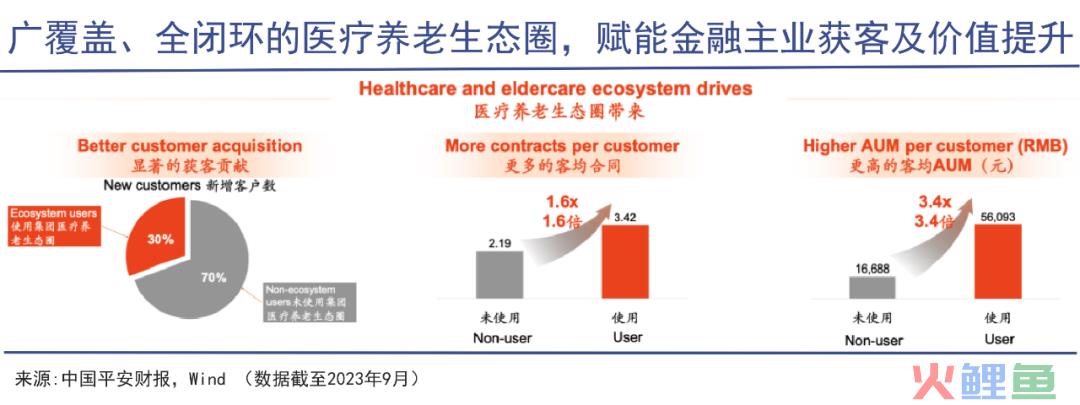

与此同时,近些年,平安开始深入布局医疗健康和养老业务版图,致力于打造中国版“管理式医疗”。当前,生态圈的作用立竿见影。

2023年9月底,集团新增客户中30%来自医疗养老生态圈。要知道,医疗养老的价值量远高于其他个人业务,而且,高净值老年客群,对集团寿险、理财、财富传承、平安银行私行业务、信托等等也是助力颇丰。享有医疗健康养老服务的客户对平安寿险新业务价值贡献超过68%(2023H1)。

在客户价值提升方面,医疗养老生态圈客均合同3.42个,为不使用客户的1.6倍,使用医疗养老生态圈客均AUM达到5.61万元,为不使用客户的3.4倍。

医疗健康与保险相融合,从简单的售卖寿险产品,让客户获得保险保障,到享受平安医疗生态服务,再到向高价值产品进阶,医疗健康生态绝不仅仅是一项服务的简单叠加,更是平安迈向价值创造新维度的跃升。

有机构预测,到2030年中国60岁及以上人口将超过4 亿人,养老产业市场规模可达13万亿元,这是一座巨大的金矿。

平安高龄客群经营潜力非常大,根据测算,当前至少有11万高净值老年客户还没有被充分服务起来,这类客户客均合同潜力可达11个以上,客均利润潜力3.8万。

放眼未来,中国金融创新还有巨大的潜力,平安可以伴随着增量的扩容和价值量的提升,尽情遨游。

04写在最后

受宏观环境趋冷,整个资本市场投资环境的低迷影响,平安目前的市盈率被打到了6倍,市净率更是只有0.78,相当于A股一家大型股份制银行的水平,远低于在世界500强排名低于自己的摩根大通、摩根士丹利等。

杂乱纷扰的各种信息中,投资者们更要有清晰的逻辑,更应该注重平安综合金融的优势,注重平安作为一个整体在金融领域的竞争优势,这才是对平安进行估值评判的核心。

提前擎画,笃定坚守,迭代升级,平安已成为中国综合金融的标杆,而且其铸造的护城河,其他人很难再复制。

考虑到国内外金融环境的巨大差异,放眼全球,也就只有这一个平安。