货币政策的中介目标

一、选择目标的标准

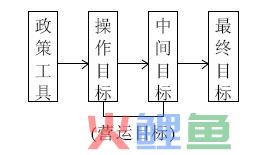

中央银行在实施货币政策中所运用的政策工具无法直接作用于最终目标,此间需要有一些中间环节来完成政策传导的任务。因此,中央银行在其工具和最终目标之间,插进了两组金融变量,一组叫做中间目标,一组叫做操作目标。

货币政策的中间目标和操作目标又称营运目标。它们是一些较短期的、数量化的金融指标,作为政策工具与最终目标之间的中介或桥梁,在货币政策的传导中起着承上启下的作用,使中央银行对宏观经济的调控更具弹性,操作目标是接近中央银行政策工具的金融变量,它直接受政策工具的影响,其特点是中央银行容易对它进行控制,但它与最终目标的因果关系不大稳定。中间目标是距离政策工具较远但接近于最终目标的金融变量,其特点是中央银行不容易对它进行掠制,但它与最终目标的因果关系比较稳定。建立货币政策的中间目标和操作目标,总的来说,是为了及时测定和控制货币政策的实施程度,使之朝着正确的方向发展,以保证货币政策最终目标的实现。

货币政策中介目标是连接货币政策最终目标与政策工具操作的中介环节,也是实施货币政策的关键步骤。中介目标必须具备三个特点。

1.可测性。指中央银行能够迅速获得中介目标相关指标变化状况和准确的数据资料,并能够对这些数据进行有效分析和作出相应判断。显然,如果没有中介目标,中央银行直接去收集和判断最终目标数据如价格上涨率和经济增长率是十分困难的,短期内如一周或一旬是不可能有这些数据的。

2.可控性。指中央银行通过各种货币政策工具的运用,能对中介目标变量进行有效地控制,能在较短时间内(如1—3 个月)控制中介目标变量的变动状况及其变动趋势。

3.相关性。指中央银行所选择的中介目标,必须与货币政策最终目标有密切的相关性,中央银行运用货币政策工具对中介目标进行调控,能够促使货币政策最终目标的实现。

二、常用的中介目标

可以作为中介目标的金融指标主要有:长期利率、货币供应量和贷款量。

(一)长期利率西方传统的货币政策均以利率为中介目标。利率能够作为中央银行货币政策的中间目标,是因为:(1)利率不但能够反映货币与信用的供给状态,而且能够表现供给与需求的相对变化。利率水平趋高被认为是银根紧缩,利率水平趋低则被认为是银根松弛。(2)利率属于中央银行影响可及的范围,中央银行能够运用政策工具设法提高或降低利率。(3)利率资料易于获得并能够经常汇集。

但是,利率作为指标的准确性较低。因为利率经常有显著的变动,影响其变动的因素很多,这些因素对利率的影响可以是同方向的,也可以相互抵销;有政策性因素,也有非政策性因素,这样,当市场利率发生变动时,中央银行对经济状况就难以作出正确判断。

同时,利率作为指标还须考虑一些技术性的问题。一是利率种类的选择。“利率”在理论上是指所有借款利率的加权平均数,但能获碍的利率数据并不包括所有的利率,除了公开借货市场的利率外,尚有一些无法测知的利率。而即使获得了所有利率的准确数据,也难以从大量利率中得出单一的加权平均数来代表利率这一指标。二是名义利率和实际利率的差别,与借款人的成本预算最为相关的是预期的实际利率,但最易取得的数据却是名义利率。

(二)货币供应量以弗里德曼为代表的现代货币数量论者认为宜以货币供应量或其变动率为主要中介目标。他们的主要理由是:(1)货币供应量的变动能直接影响经济活动。(2)货币供应量及其增减变动能够为中央银行所直接控制。(3)与货币政策联系最为直接。货币供应量增加,表示货币政策松弛,反之则表示货币政策紧缩。(4)货币供应量作为指标不易将政策性效果与非政策性效果相混淆,因而具有准确性的优点。

但以货币供应量为指标也有几个问题需要考虑,一是中央银行对货币供应量的控制能力。货币供应量的变动主要取决于基础货币的改变,但还要受其它种种非政策性因素的影响,如现金漏损率、商业银行超额准备比率、定期存款比率等,非中央银行所能完全控制。二是货币供应量传导的时滞问题。中央银行通过变动准备金以期达到一定的货币量变动率,但此间却存在着较长的时滞。三是货币供应量与最终目标的关系。对此有些学者尚持怀疑态度。但从衡量的结果来看,货币供应量仍不失为一个性能较为良好的指标。

由于货币供应量是一个多层次的概念,因此,以货币供应量为指标,还必须涉及确定以哪一层次的货币量为指标的问题,对此,各国做法不一,但从发展趋势来看,越来越多的国家把控制重点从M1 转向M2 美国以前曾选择M1作为货币供应量的控制指标,进入80 年代以后,逐渐转向M2,日本银行在70 年代以前观察现金购买主要以M1 为依据,至70 年代以后,已转变为以(M2 + CD)作为研究货币流通和预测货币供应量的主要指标。这种变化趋势发生的主要原因在于:(1)M2 与国民收入联系的密切程度大于M1 。各国的实证分析表明,M2 与名义国民生产总值的相关系数明显大于M1 ,中央银行必须选择这种与货币政策最终目标联系最密切的指标作为控制的重点。(2)M2 比M1 更便于中央银行控制。中央银行很难从短期内控制资金在现金与活期存款之间、以及资金在M1 与定期存款之间的移动。但如果采用M2 ,这种资金移动就变成了同一层次资金内部结构的变动,中央银行通过控制金融体系的信用规模,就能够在短期内控制M2 ,的总量。

(三)贷款量以贷款量作为中间目标,其优点是:

(1)与最终目标有密切相关性。流通中现金与存款货币均由贷款引起,中央银行控制了贷款规模,也就控制了货币供应量。

(2)准确性较强,作为内生变数,贷款规模与需求有正值相关;作为政策变数,贷款规模与需求也是正值相关。

(3)数据容易获得,因而也具有可测性。

以贷款量作为中间目标在具体实施中各国情况也有差异。政府对贷款控制较严的国家,通过颁布一系列关于商业银行贷款的政策及种种限制,自然便于中央银行控制贷款规模。反之则不然。以贷款量的指标,各国采用的计量口径也不一致,有的用贷款余额,有的则用贷款增量。