自动化如何赋能金融行业,实现营销创新?

金融行业如何做到精准高效地触达用户的同时,降低营销成本,提高营销转化率?本文笔者将从四个方面来为大家解答。

先来看一个场景

用户A,性别男,年龄30-40岁,东北人在北京工作,大厂程序员,年收入50万,3个月内浏览了10多次海外资产资讯、3次外汇政策、5次不同项目的推荐,但都没有实际投资,投资动机产生于6个月后。

然后,根据后台的基本信息整合,推测他上有老下有小,抗风险能力较低,预投资海外资产。于是,不加筛选的给他推送最新海外投资优惠,以及现有的、低风险的各类海投项目。

存在的问题

对于金融机构来说,较为关键的用户画像特征,并不是用户A的性别、哪里人,而是他的投资潜力、资产配置状况、风险偏好、认知偏差、损失/收益敏感度的评估等,这些在上述数据中都没有准确的信息支持。

在金融行业信息化快速发展的当下,运营人员很难通过粗放型的策略来触达用户了。这也就意味着上面这种方式的消息推送基本无效,不仅导致资源浪费,还会因笼统的消息推送引发用户反感,甚至流失的情况。

传统广告营销界有句话很流行:“我知道我的广告费有一半浪费了,但遗憾的是,我不知道是哪一半被浪费了。” 那么,各大金融机构应该如何精准地触达目标用户?把“浪费的一半广告费”慢慢找回来。

解决方案的探索

随着金融业务的加速和应用场景的丰富化,围绕用户的数据变得非常繁杂,所需要的用户画像维度随着增多,运营规则也越来越精细。

因此,很多传统金融机构在用户触达方面显得力不从心,主要体现在以下几种情况:

营业网点众多、人员分散,线下培训成本高,新产品推广周期长; 用户对待投资理财十分谨慎,单一的图文难以获得信任; 即使已有上百万的用户,但无法了解用户的需求和偏好; 缺少有效触达用户的数字化工具,难以进一步分析和个性化营销。对于营销人来说,面对这些痛点,这就意味着金融机构亟需改变传统的营销形式,借助科技创新将广告变成对用户有用的信息,精准地触达有需求的用户。

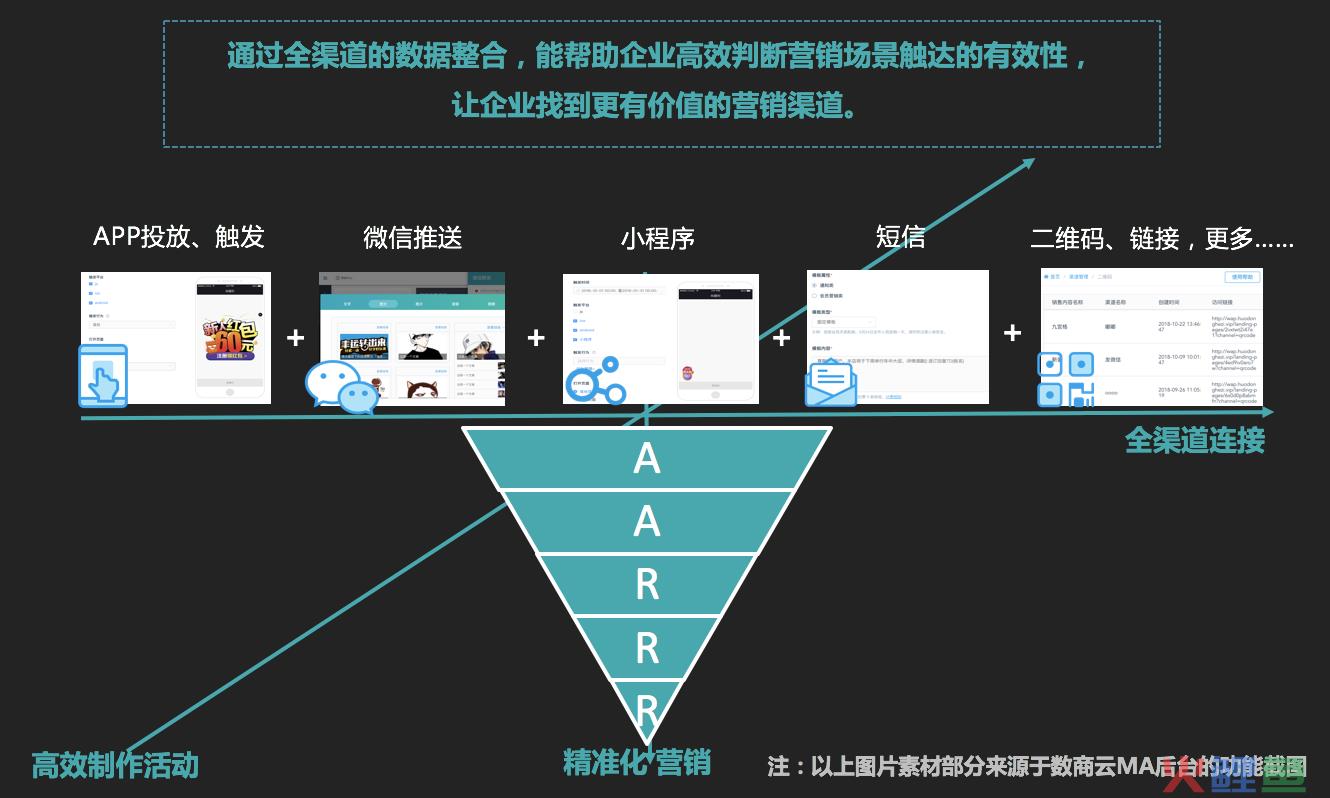

而在所有科技应用中,营销自动化依靠大数据,实现用户画像-精准投放-效果追踪-实时反馈-投放优化的完整闭环,一改传统营销反馈周期长、营销效果不易追踪、地域受限、展示颗粒度粗放等弱点,开始强势登上现代营销舞台。

本文就为大家分享下如何通过营销自动化,实现智能触达,减少无用广告的骚扰,降低营销成本、提高营销转化率。

1. 全面、快速的数据采集

在过去,传统金融机构各部门之间的数据相对来说是独立的,想要跨部门获取用户数据会经历一个漫长的过程,降低运营效率。

通过营销自动化,帮助运营人员将不同渠道的数据的整合为一体,以One-ID的形式将所有线索集中到一个用户池中进行一站式管理,打破数据孤岛。不仅能够更全面、及时、精准而简单快速的构建用户数据资产,还能在后续的营销工作中,实现精准化操作。

2. 多维立体绘制用户画像

自动化通过实时追踪用户信息和行为数据,将用户信息和行为数据接入活动管理系统,进行用户群体维度划分,绘制出不同的用户画像。同时,根据用户基础身份信息带来的评分加上后期交互行为带来的评分,对用户价值划分,建立360用户画像,帮助运营人员实现千人千面的营销触达。

自动化通过用户属性类、用户行为类、用户状态类、用户偏好类四个方面来做用户人群标签划分:

(1)用户属性

指用户的基础客观属性,即用户是谁。包括性别、年龄、学历、职业、收入等。

(2)用户行为

指用户使用流程,即用户做了什么。例如下载、注册、登录、点击浏览、购买下单等一系列触发行为。

(3)用户偏好

指用户触发行为的关键驱动因素。以投资理财为例,用户购买产品时是价格驱动型、风险驱动型。

(4)用户状态

指用户在产品上的当前状态。用户是属于免费用户、活跃用户、沉睡用户还是高价值付费用户,这一分层我们得出用户与企业建立关切的密切程度。

3. 千人千面,智能触达

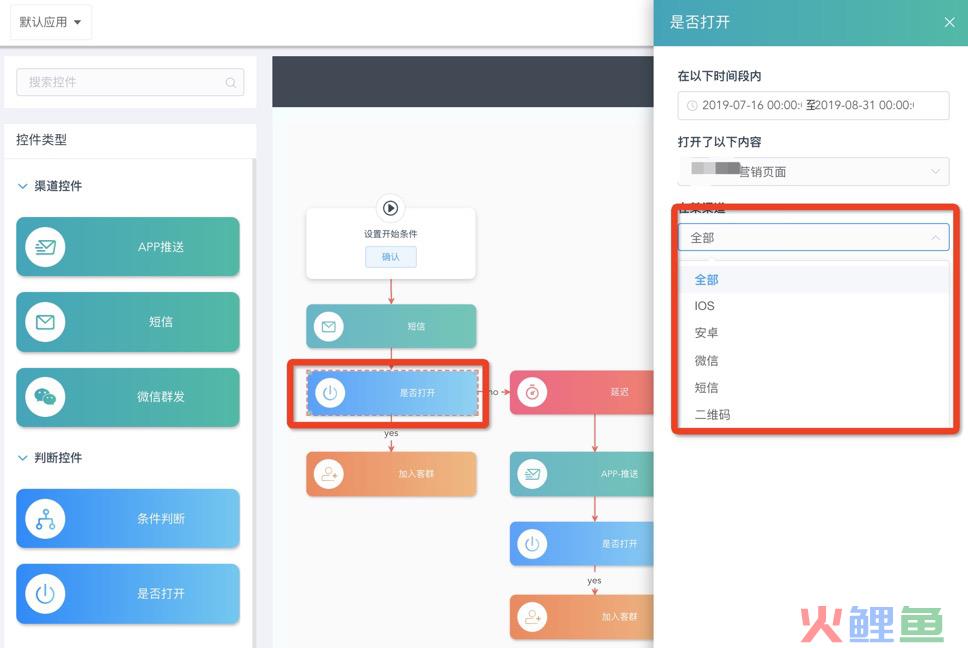

关于智能触达,大家可以这么理解,针对某类用户,完成某个事件后过了多长时间之内没有完成下个事件,我们就可以通过智能触达的方式,引导用户去完成下个事件。

举例来说,针对七天内注册且没有下单的用户,我们可以设置一个「7天内注册且未下单」的群组,在指定时间,通过短信触达的方式推送一张优惠券,引导用户点击。

从上述场景中,我们可以看到使用智能触达需要考虑4个维度:精准的用户、恰当的时机、合适的渠道、合适的内容。

(1)精准的用户

精细化运营必然要求推送的对象要更精准,力争所有的子弹都打在靶子上。前面已经提到过用户的划分,接下来需要明确推送给谁,有针对性的向不同的用户推送个性化的信息。

比如:推送优惠券,就可以从利益偏好中选择领券率高的用户,向其推送相关信息,转化率会更高;对于只理财不炒股的用户,就不需要推送每日炒股策略了。

(2)恰当的时机

在用户行为场景中选择恰当的时机进行营销触达,能够打造优质用户体验,从而带来业务提升。在营销自动化中基于对用户行为数据的收集,可以自选模式、自选发送方式,设置时间,就能完成定时、有针对性的信息发送及其它营销任务。

比如:上午股市开盘前、下午股市开盘前、下午休市时等时间是推送炒股信息的最佳时机,那么我们就能将这个时间段作为最佳的推送时间。

再比如:对愿意学习炒股的新手来说,可以给用户制定一个学习计划,在每天的固定时间向该用户推送一条学习信息。这对新手用户来说感觉就很好。

(3)合适的渠道

时机确定好,就要考虑触达的渠道。触达渠道可分为外部环境触达与内部环境触达两种,包括官网内弹窗、信息流、红点、站内信、push推送、微信公众号、小程序、官方微博、邮件、短信、手机H5等等。

在选择触达渠道时,运营人员应根据用户画像的不同属性,为用户设计不同的触达渠道。比如:

用户放弃订单之后,通过push推送、邮件、短信或者站内信的方式来告知用户优惠活动,引导用户再次达成转化; 用户关注了公众号但并使用了小程序后,根据用户在微信公众号和小程序中的行为,进行人群个性化的图文推送和服务消息推送; 对于到期用户的续费提醒,第1轮用短信告知,5-7天后继续第2轮短信,第三轮再安排客服人员电话沟通。(4)合适的内容

确定好用户、时机、渠道,最关键的是推送内容的确定。在信息过载的时代下,人们对信息已经越来越麻木,绝大部分的信息都被直接忽视掉。因此,要推送用户感兴趣的内容,一般基于用户的浏览、收藏、点赞、评论等行为,有针对性地发送不同类型的内容。

比如:用户B在某保险APP上完成风险评估,这个时候我们可以判断该用户有可能会产生购买欲望,且是首次购买保险产品。那么,就可以向其推送一些保险产品的知识科普,比如:“百万医疗险”“重疾险”“意外险”等险种之间的区别等。

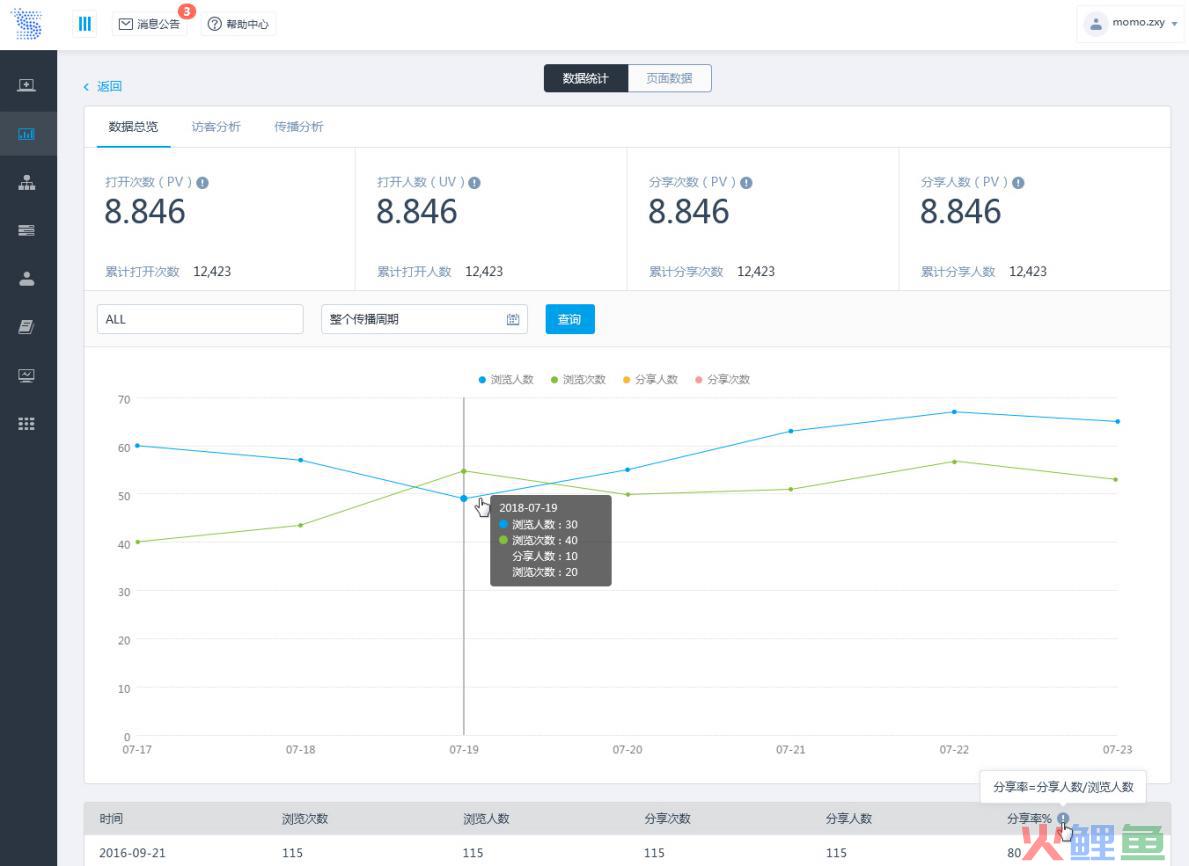

4. 数据监测与效果分析

与任何活动一样,最后一步便是数据检测和效果分析,通过对数据的监控,可以得出各种各样的经验总结,帮助进行优化。比如:吸引用户关注的内容有什么共性、流量比较多的渠道有哪些、渠道的ROI情况等。

而传统的广告监测主要提供曝光量和点击量两个维度的衡量指标。

但是,在自动化的数据监测中,除了对曝光量和点击量进行监测,更重要的是打通了之后的转化数据——即,用户点击后有多少人经过引导并成功激活?多少人完成注册?有多少人转化成真正的投资用户?又有多少人完成首投?多少人留存?每个留存用户在整个生命周期中为企业创造了多少价值?

从曝光到点击,到激活,到转化,到付费,每一个环节的转化率都能够清楚地查看。通过衡量分析来指导广告优化策略,明确广告投在哪个渠道上能获得的付费用户更多,采用何种形式用户更愿意付费。显然,这一完整分析,通过曝光数和点击数是无法评估的。

总结

怎么才能不浪费“一半的广告费”?

具体来说,就是通过营销自动化,对数据进行收集,并以此建立丰富的用户画像,搭配精细化的营销手段,找到适合的渠道、精准化投放,就不会浪费“一半的广告费”,实现真正意义上的“精准触达”,降低营销成本。

作者:互金营销研究所,公众号:互金营销研究所(ID:ITFINLAB)

本文由 @互金营销研究所 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议